年末調整を税理士に代行してもらうメリットや費用相場を解説

監修者: 森 健太郎(もり けんたろう)

更新

会社で従業員を雇用している場合、源泉徴収した税金の過不足を調整する年末調整を行う必要があります。しかし、年末調整の計算や手続きは非常に難しいため、年末調整の業務は税理士に依頼することが一般的です。

ここでは、年末調整を税理士に依頼する流れや代行を依頼するメリット、費用相場などについて解説します。

年末調整は所得税の過不足を精算する手続き

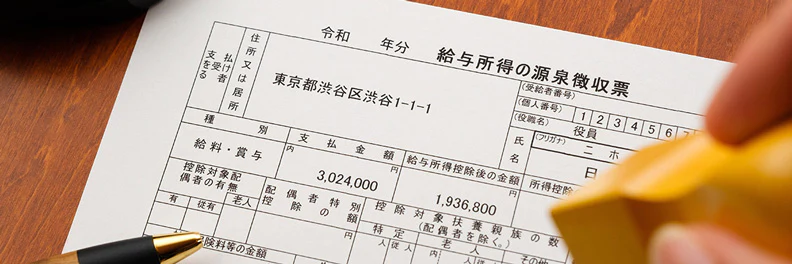

会社は従業員を雇用して給与を支払っている場合、年末調整を行う義務があります。年末調整とは、従業員の所得税の過不足を調整する手続きです。

多くの給与所得者は、個人事業主のように確定申告をして税金を納付することがありません。会社が給与から税金を天引きし、それを本人に代わって納税するからです。

そのため、会社は従業員に給与を支払う際に所得税の源泉徴収を行います。しかし、この源泉徴収した所得税の合計額は、1年間に納めるべき税額とは必ずしも一致しません。源泉徴収の額は、年間を通して給与に変動がないことを前提として決められているだけでなく、各種保険料の控除なども計算に入っていないため、多くの場合、実際の税額とは異なります。

本来の税額との過不足を調整するために、年末調整を行う必要があるのです。年末調整で、源泉徴収をした所得税の合計額と本来納めるべき所得税を正しく算出し、差額を調整する手続きを行います。

年末調整の対象とならない方

年末調整の対象となる方は、12月時点で会社が雇用している従業員やパート、アルバイトなどです。しかし、下記のいずれかに当てはまる方は年末調整の対象とはなりません。その場合、確定申告を行う必要があります。

- 1年間の給与総額が2,000万円を超える方

- 災害減免法の規定により、その年の給与に対する所得税及び復興特別所得税の源泉徴収について徴収猶予や還付を受けた方

なお、年末調整をすることは会社の義務ではありますが、医療費控除や寄付金控除、ローン控除を受ける等で確定申告を予定している場合は、年末調整で控除可能な資料の提出を省略することは可能です。また、生命保険料などの控除証明書を会社に提出するのが間に合わず、自分で確定申告を行うこともあるでしょう。

年末調整を税理士に依頼する流れ

多くの会社では、年末調整の業務を税理士に依頼しています。ここからは、年末調整を税理士に依頼する流れを見ていきましょう。

11月上旬:必要書類を税理士に提出

11月上旬には、従業員全員の「給与所得者の扶養控除等(異動)申告書」や「給与所得者の保険料控除申告書」など、必要書類を税理士に提出します。会社が準備すべき書類に不足がないよう、事前に税理士から案内がもらえることが一般的です。

11月下旬~12月:税理士による年末調整業務

11月下旬~12月には、税理士が年末調整業務を行います。提出した書類をもとに、給与と賞与の総額、各種控除額、所得税額などを算出します。なお、年末調整還付金(または不足額)の反映を、12月分の給与支払い時にするか1月分の給与支払い時にするかは、事前にすり合わせておくようにしましょう。

12月~1月:税金の納付及び還付

12月~1月には、税理士が各種法定調書を作成して税務署に提出します。それをもとに、会社は確定した税額に応じて税金の納付または還付を行い、年末調整の業務は終了です。なお、会社によって年末調整還付金(又は不足額)の反映タイミングは異なります。例えば、11月末締めで12月10日に給与払いをする会社の場合、12月10日に年末調整還付金(または不足額)を反映することもあります。

年末調整を税理士に依頼するメリット

年末調整の業務は自社で行うことも可能ですが、複雑な計算も必要になり、手間と時間がかかります。そのため、年末調整は税理士に依頼することが一般的です。ここでは、年末調整を税理士に依頼するメリットを紹介します。

年末調整をミスなくスムースに行える

年末調整を税理士に依頼することで、年末調整をミスなくスムースに行えるのがメリットです。年末調整は確認事項や必要書類が多く、税金の計算も非常に複雑です。従業員全員の年末調整を自社で行おうとすると、膨大な手間がかかってしまうでしょう。特に、経理専任の従業員がおらず、経営者が年末調整を行っている場合、年末調整業務に追われて本業に時間を割けないこともあります。

税理士に依頼すれば、年末調整にかかる手間や時間を大幅に削減できるうえ、正確な計算にもとづいた書類を作成してもらえます。

所得控除の適用漏れなどを防ぐことができる

年末調整の際に所得控除の適用漏れなどを防ぐことができるのも、税理士に年末調整を依頼するメリットといえるでしょう。税の知識がない従業員が年末調整を行うと、本来なら適用されるはずの控除を見落としてしまうこともあります。税理士に依頼することで、受けられる控除とそのために必要な資料を教えてくれます。

場合によっては、従業員や会社にとってメリットの大きい節税のアドバイスをもらえるかもしれません。税理士と顧問契約を結んでいれば、会社の状況や売上などを把握できるため、効果的な節税対策も行えます。年末調整を機に、税理士との顧問契約を検討してみてもいいでしょう。

関連記事

年末調整を税理士に依頼した場合の費用相場

年末調整を税理士に依頼した場合の費用は、事業的規模や従業員の人数などによって変わります。顧問契約を結ばずに年末調整だけを税理士に依頼した場合、従業員20名の会社で9万~10万円が相場です。なお、顧問税理士に年末調整を依頼した場合は、その半額程度が目安となります。

年末調整を依頼できる税理士を探す方法

年末調整について税理士に相談したいと思っても、自力で税理士を探そうとすると手間や時間がかかります。そのような場合は、弥生株式会社の「税理士紹介ナビ 」がおすすめです。

「税理士紹介ナビ」は、起業全般や税、経理業務などに関する困りごとをお持ちの方に、弥生が厳選した経験豊富で実績のある専門家をご紹介するサービスです。業界最大規模の全国12,331のパートナー会計事務所から、ぴったりの税理士や会計事務所を最短で翌日にご案内が可能。完全無料で、会社所在地や業種に合わせた最適な税理士をご紹介します(2023年5月現在)。

「税理士紹介ナビ」には、事業者のお困りごとに沿って弥生スタッフが最適な税理士や会計事務所を紹介する「税理士紹介サービス」と、ご自身で自由に税理士を探すことのできる「税理士検索

」の2つのサービスがありますので、ご自身の状況に合ったサービスをご活用ください。

「税理士紹介ナビ」はこんな方におすすめ

「税理士紹介ナビ」は、特に次のような方におすすめです。

初めて会社を設立する方

会社を設立する際には、必要な手続きや資金調達など多くの不安や疑問が生じることがあります。「税理士紹介ナビ」なら、これから事業を始める方の悩みや困りごとに合わせて、最適な税理士探しをサポートします。個人事業主から法人成りを予定している方にもぴったりです。

起業後の会計処理や決算が不安な方

会社を運営するうえでは、法人税や地方税、消費税など、さまざまな税や固定資産の知識が必要になります。そのような場合も、会計処理や決算に関することをまとめてプロに相談できます。

できるだけ節税したい方

「節税したいが方法がわからない」という方にも「税理士紹介ナビ」はおすすめです。税理士からのアドバイスで節税方法を理解できれば、戦略的な経営にも役立つでしょう。

記帳業務を丸ごとプロに任せたい方

日々の取引を記帳するには手間や労力がかかります。売上が増えるとともに経理作業量も増え、負担が大きくなってしまうでしょう。記帳業務を税理士に丸投げできれば、その分しっかり本業に集中できるようになります。

関連記事

煩雑な年末調整の手続きは、税の専門家である税理士に任せよう

年末調整は、従業員を雇っていたら必ず行わなければならない業務です。しかし、必要書類の整理や確認、複雑な税金の計算など、年末調整の手続きには多くの手間がかかります。さらに、専門知識のないまま年末調整を行うと、ミスも起こりやすくなってしまいます。

年末調整を無理して自社で行うのではなく、税務の専門家に依頼すると安心です。税理士は年末調整だけにとどまらず、会社の成長をサポートしてくれる頼もしい存在です。税理士をどう探したらいいかわからないという場合は、ぜひ弥生の「税理士紹介ナビ 」をご活用ください。

この記事の監修者森 健太郎(もり けんたろう)

ベンチャーサポート税理士法人 代表税理士。

毎年1,000件超、累計23,000社超の会社設立をサポートする、日本最大級の起業家支援士業グループ「ベンチャーサポートグループ」に所属。

起業相談から会社設立、許認可、融資、助成金、会計、労務まであらゆる起業の相談にワンストップで対応します。

起業・会社設立に役立つYouTubeチャンネル会社設立サポートチャンネルを運営。

URL:https://vs-group.jp/tax/startup/profile_mori/