インボイス制度の飲食店への影響は?レシートの記載や登録申請方法を解説

更新

「飲食店を経営するならインボイス制度に対応したほうがいい?」「インボイス制度でどのような影響があるの?」といった疑問を持っている方もいるのではないでしょうか。2023年10月1日から開始されたインボイス制度(適格請求書等保存方式)では、飲食店を経営する多くの方に影響があるのも事実です。正しい知識を身につけ、インボイス制度に対応するか判断しましょう。

本記事では制度の概要を含めて「飲食店に与える影響」や「インボイス制度に対応したほうがいいか」について解説します。インボイス制度の開始後もインボイス制度に対応するかの判断や仕入先との取引に悩んでいる方は、ぜひ本記事を参考にしてみてください。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

インボイス制度とは、正式名称を「適格請求書等保存方式」といい、請求書の交付や保存に関わる制度のことです。売手側・買手側における消費税の税額や税率を一致させることを目的に導入されています。また「インボイス」とは一定の記載要件を満たした請求書などの書類を指し、正式には「適格請求書」といいます。

従来、請求書に記載する項目に指定はありませんでした。しかし、インボイス制度の開始後は、課税事業者は、適格請求書(インボイス)がなければ、原則的に仕入税額控除ができません。なお、適格請求書発行事業者以外は、区分記載請求書等保存方式の請求書を発行します。

適格請求書を交付するには、納税地を管轄する税務署へ「適格請求書発行事業者」の登録申請をしなければなりません。なお、免税事業者が登録申請をする場合、登録と同時に課税事業者になる点を認識しておきましょう。インボイス制度に対応するかどうかは任意で決められるので、自事業の影響を考えてから登録申請を出すか検討しましょう。

インボイス制度の概要については、以下のページもあわせてご覧ください。

免税事業者と課税事業者の違い

免税事業者と課税事業者の違いは以下のとおりです。

| 区分 | 納税の有無 | 要件 |

|---|---|---|

| 課税事業者 | 消費税を納める必要がある |

|

| 免税事業者 | 消費税の納税義務が免除されている | 上記の課税事業者の条件に当てはまらない場合 |

基準期間における課税売上高が1,000万円以下の事業者は「免税事業者」です。消費税の納税義務が免除されています。

繰り返しになりますが、適格請求書を交付するには、適格請求書発行事業者になる必要があります。免税事業者が、適格請求書発行事業者の登録申請をする場合、同時に消費税の納税義務がある「課税事業者」になります。事業への影響を調べてから、インボイス制度に対応するかどうか検討してみてください。

課税・免税の違いについては、以下の記事でも詳しく解説しています。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

飲食店におけるインボイス制度による4つの影響

飲食店は比較的、消費税の課税事業者の多い業種ですが、免税事業者の飲食店もあります。

飲食店におけるインボイス制度による影響として、以下の4つがあげられます。

- 免税事業者から課税事業者になると消費税を納税する必要が出てくる

- インボイス制度に対応していないと顧客が減る可能性がある

- 売手側の仕入先が適格請求書に対応していないと納税額が増える

- 事務作業が煩雑になる

それぞれ順番に説明するので、インボイス制度の理解を深めるために詳細を確認してみてください。

免税事業者から課税事業者になると消費税を納税する必要が出てくる

免税事業者の場合、消費税を納める必要はありませんが、インボイス制度に対応するために適格請求書発行事業者に登録して課税事業者になると、消費税を納める必要が出てきます。課税事業者になると、今まで納めていなかった消費税分の税負担が増えます。

次の章の「インボイス制度に対応していないと顧客が減る可能性がある」で紹介するインボイス制度開始による影響を検討して、課税事業者になるか判断しましょう。

免税事業者がとるべき対応については、以下の記事で詳しく解説しています。

インボイス制度に対応していないと顧客が減る可能性がある

接待で飲食店を利用する顧客の場合、飲食店代を経費にするため「適格請求書で領収書が欲しい」と言われるケースが想定されます。

しかし、飲食店が適格請求書を交付できないと消費税分を仕入税額控除ができずに負担が増えます。そのため、飲食店にかかる費用を経費で処理したい法人顧客や事業主によっては不利益となるため、インボイス制度に対応している店舗に顧客が流れる可能性があります。

一方で、一般消費者しか来店しない飲食店であれば、適格請求書の交付は求められないため、インボイス対応は不要と言えます。

飲食店は、インボイス制度開始前から課税事業者であることが多く、課税事業者の場合は適格請求書発行事業者にならない選択肢は稀有でしょう。新規に飲食店を開店する場合は、客層を鑑みたうえで、慎重に適格請求書発行事後湯者の登録申請をするかどうか判断しましょう。判断に悩む場合は、税理士などの専門家に相談することをおすすめします。

仕入先がインボイス制度に対応していないと納税額が増える

逆のケースを考えてみましょう。飲食店側が、適格請求書発行事業者として登録していますが、食材などの仕入先が適格請求書発行事業者として登録していないとどうなるでしょう?買手側である飲食店側は、仕入にかかった消費税額を仕入税額控除ができないため、納税額が増えます。

たとえば、飲食店が仕入先から食材5,000円+消費税500円を購入したあと、顧客に10,000円+消費税1,000円でディナーを提供したとします。今までであれば仕入税額控除を受けられ、消費税1,000円-500円=500円の負担で済みました。しかし、インボイス制度開始後は、適格請求書でないと仕入税額控除が受けられなくなるので、顧客が支払った消費税1,000円をそのまま納税しなければなりません。

なお、仕入にかかる消費税額の計算方法には「本則課税(一般課税)」と「簡易課税」があります。飲食店が簡易課税を選択しているなら、売手側である仕入先がインボイス制度に対応していなくても、納税額は変わりません。

事務作業が煩雑になる

インボイス制度が始まって、制度開始前と比べて事務作業が増えました。適格請求書の発行に対応すると帳簿の作成方法が変わるため、請求書や領収書、レシートの書式を変更しなければいけません。インボイス制度にあわせて売手側である仕入先が、適格請求書発行事業者であるかも確認が必要です。

また、免税事業者から課税事業者になる場合、消費税の確定申告が必要になる分の作業が増えます。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度開始後も免税事業者の飲食店は免税事業者のままのほうがよいか?

免税事業者の方にとって、インボイス制度開始後も「免税事業者のままでいる」か「課税事業者になってインボイス制度に対応する」かは、慎重に判断する必要があります。課税事業者になると消費税の納税義務が生じるため税負担が増えます。

適格請求書発行事業者の登録は任意なので、登録しないケースでも罰則はありません。ただし、環境は変化していくため、今後の動向を注視する必要があります。

法人や事業者の顧客が多いケースでは適格請求書発行事業者の登録を検討したほうがよい

接待などで利用する法人や個人事業主など事業を営む顧客が多い場合、インボイス制度への対応を積極的に検討したほうがいいと考えられます。適格請求書が交付できないままだと、顧客に敬遠されてしまう可能性があるからです。

前述したように適格請求書での請求書や領収書の交付を希望する顧客は、経費で飲食代を精算したいと考えています。インボイス制度に対応していない店舗では消費税の仕入税額控除が受けられません。したがって、顧客はインボイス制度に対応している飲食店へ流れる可能性があります。

免税事業者のままでいるより手取り収入が減る可能性は高くなりますが、将来的な顧客数の確保を考えて、ご自身のお店にとってどちらか有利となるかを考慮の上、インボイス制度への対応を検討してみてください。

インボイス制度開始後6年間は経過措置がある

仕入税額控除には6年間の経過措置期間があり、免税事業者からの仕入や経費の支払いでも買手側は一定割合を仕入税額控除できます。2023年10月1日~2026年9月30日までは80%、2026年10月1日~2029年9月30日までは50%が控除可能です。経過措置の適用期間は、以下のとおりです。

| 経過措置の適用期間 | 仕入税額相当額の割合 |

|---|---|

| 2023年10月1日〜2026年9月30日 | 80% |

| 2026年10月1日〜2029年9月30日 | 50% |

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

飲食店で適格請求書発行事業者になったあとのレシート・手書き領収書について

適格請求書発行事業者が交付したレシートや手書き領収書でも、適格請求書の要件を満たした書類であれば、仕入税額控除の対象です。ただし、記入項目や保存期間に変更があるため、対応方法を詳しく解説していきます。

インボイス制度開始による、レシートや領収書の詳しい解説は以下の記事を参考にしてみてください。

レシート・手書き領収書を交付するときの対応

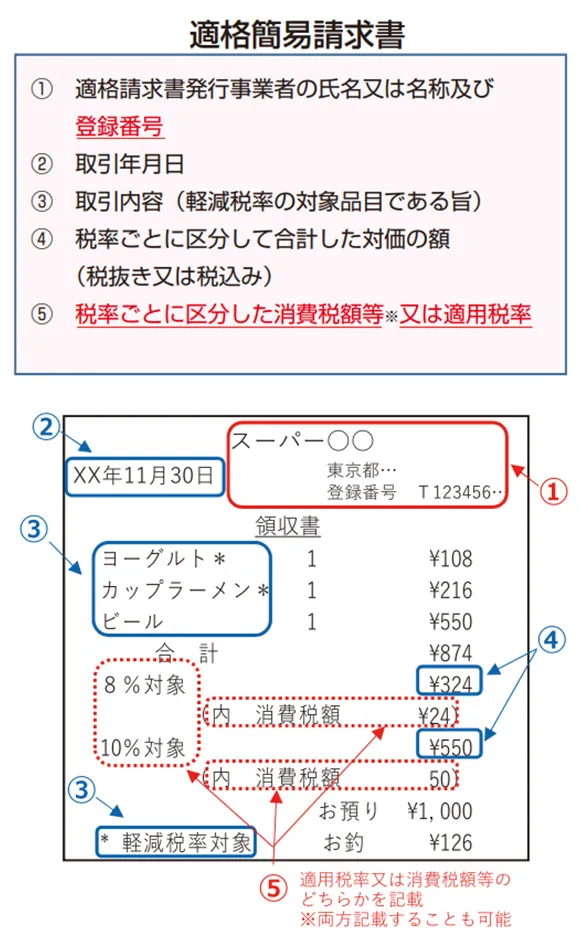

レシートや手書き領収書を交付する場合、業種によっては適格請求書の代わりに「適格簡易請求書」を交付できます。

飲食店は適格簡易請求書を交付できる業種に該当しているため、適格簡易請求書の要件を満たしたレシートであれば、買手の事業者名や氏名を省略可能です。

適格簡易請求書に対応したレシートの項目は、以下のとおりです。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)

- 税率ごとに区分した消費税額等または適用税率

- 参考(画像引用元)

- 国税庁:「適格請求書等保存法式の概要

」

- 国税庁:「適格請求書等保存法式の概要

インボイス制度において、手書きの領収書を交付するのは問題ありません。ただし、手書き領収書には、レシートと比較して以下のリスクがあります。

- 数値や氏名を書き間違える

- 改ざんを疑われる

- 取引数が多いと業務負荷が増える

基本的にはレシートによる対応を検討しながら、顧客が求めたときだけ手書き領収書を交付するようにしてみてください。

適格請求書として交付したレシートや領収書の保存期間は7年間

適格請求書発行事業者として適格請求書を発行したときは、その写しを一定期間保存しておく必要があります。

交付したレシートや領収書の保存期間は「発行日または提供した日の属する課税期間の末日の翌日から2か月を経過した日から7年間」と定められています。適格請求書を交付したあとは、期間が過ぎるまで大切に保存しましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

飲食店で適格請求書発行事業者になる4つの手順

飲食店で適格請求書発行事業者になると決めた場合は、以下4つの手順にしたがって申請や準備を進めてみてください。

- 適格請求書発行事業者の登録申請を出す

- 仕入先への対応を検討する

- インボイス制度に対応した会計システム・レジを準備する

- 補助金を申請できるか検討する

それぞれの手順について、以下より順番に解説していきます。

適格請求書発行事業者の登録申請を出す

適格請求書発行事業者になるには、適格請求書発行事業者の登録申請書に必要事項を記入し、税務署に提出する必要があります。登録申請書は国税庁のサイトからダウンロードして、印刷・記入したうえで税務署へ提出しましょう。

免税事業者の場合は、適格請求書発行事業者の登録申請書を出すことで、登録時に課税事業者になります。

適格請求書発行事業者になるための登録申請の方法については、以下の記事で解説しています。

仕入先への対応を検討する

飲食店側が適格請求書発行事業者になる場合、仕入先の状況も確認してみてください。免税事業者の仕入先と取引する際、前述した通り経過措置はあるものの、原則として仕入税額控除ができなくなり、消費税負担が増える可能性があります。ただし、簡易課税制度を選択している場合を除きます。

売手側である仕入先がインボイス制度への理解が不十分であれば、詳細を説明したうえで、インボイス制度への対応が可能か確認してみましょう。インボイス制度への対応が難しいと言われた場合、受注価格の交渉を検討するなど対応が必要です。

なお、仕入先が適格請求発行事業者ではないことを理由に、取引対価の引き下げや取引停止を行うと、独占禁止法などに抵触する可能性があるため、注意しなければなりません。

また、仕入税額控除については経過措置が設けられており、2023年10月1日から3年間は仕入税額相当額の80%、2026年10月1日から3年間は同様に50%の控除が可能です。そのことも考慮して売り手側への対応を慎重に検討ください。

インボイス制度に対応した会計システム・レジを準備する

会計システムやレジについては、適格請求書に対応したレシートや領収書の交付が必要になるため、会計システム・レジの変更も欠かせません。適格請求書は、売手側・買手側ともに一定期間の適格請求書の保存が義務付けられます。適格請求書の保存に関するルールを設定し、管理しましょう。

補助金を申請できるか検討する

インボイス制度に対応するために、システム変更やレジ本体の購入に費用が掛かる場合、インボイス制度に使える補助金の活用がおすすめです。具体的には、以下の制度が利用できるため、この機会に申請を検討してみてください。

| 制度 | 対象 | 補助対象 |

|---|---|---|

| 小規模事業者持続化補助金 | 小規模事業者 |

|

| IT導入補助金 (インボイス枠) |

中小企業・小規模事業者等 |

|

小規模事業者持続化補助金とは、小規模事業者向けの生産性向上の取り組みを支援する制度のことです。インボイス特例では、免税事業者が適格請求書発行事業者の登録を受ける場合に、環境変化への対応を支援する補助金が給付されます。

-

※商工会議所地区 小規模事業者持続化補助金事務局「小規模事業者持続化補助金(一般型)とは

」

IT導入補助金とは、中小企業・小規模事業者の業務効率化・売上アップをサポートするために、ITツールを導入する費用を補助する制度のことです。インボイス制度への対応を見据え、会計ソフトや受発注ソフト、決済ソフトなどを導入した際の経費の一部を補助する「インボイス枠(インボイス対応類型)」が設けられています。

IT導入補助金については以下のページを参考にしてください。

補助金を活用して、インボイス制度への対応にかかる費用を軽減しましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

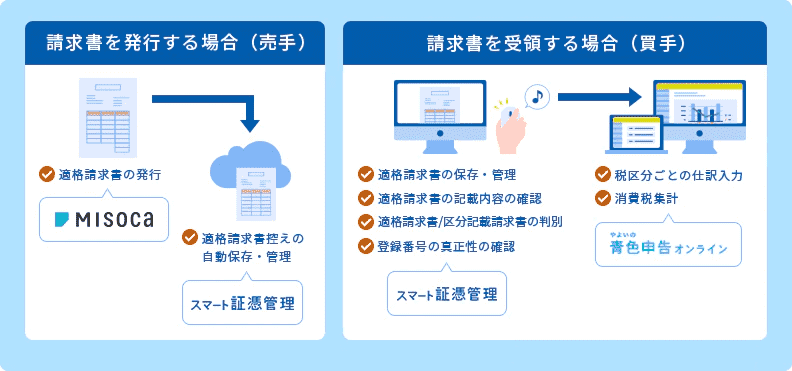

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の交付ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

弥生の申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

請求書ソフトとのデータ連携でインボイス取引の仕訳もラクラク!クラウド請求書作成ソフトMisocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。