適格請求書発行事業者とは?登録方法と申請書の提出先、期限について解説

更新

適格請求書発行事業者とは、適格請求書、つまりインボイスを交付できる事業者のことです。「インボイスの登録」と簡略化された言葉で話題になることがほとんどですが、これは「適格請求書(インボイス)発行事業者への登録申請を済ませて登録番号を取得すること」と言い換えられます。

ここでは、適格請求書発行事業者の登録申請の方法(記入例)や、提出期限などの注意点をまとめています。インボイス制度を機に課税事業者への移行を検討している方は、適格請求書発行事業者の概要についても把握しておきましょう。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

インボイス制度とは、正式名称を「適格請求書等保存方式」といい、請求書などの交付や保存にかかわる制度です。2023年10月1日からインボイス制度が開始されたことで、多くの事業者には、適格請求書(インボイス)の交付や保存が求められるようになりました。

課税事業者は売上にかかる消費税を申告・納付しますが、その事業者も商品などを仕入れる際には消費税を支払っています。そこで、消費税額を算出する際には、課税売上にかかる消費税額から課税仕入にかかる消費税を差し引いて、納めるべき税額を求めます。これを仕入税額控除といいます。

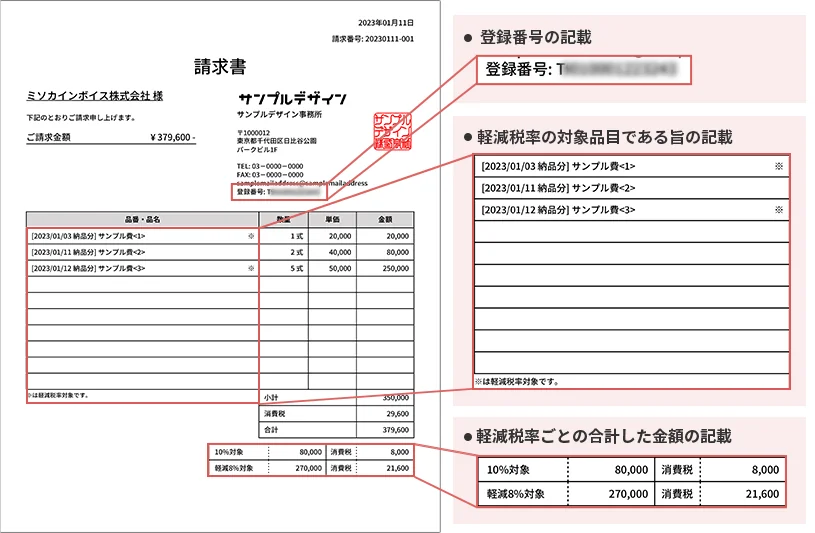

インボイス制度は課税事業者がこの仕入税額控除を受けるためのもので、取引相手から発行された適格請求書等の保存が必要となります。適格請求書等は「インボイス」とも呼ばれ、売手側が買手側に対して、正確な適用税率や消費税額等を伝えるものです。そのため、「適用税率」や「税率ごとに区分した消費税額等」といった定められた項目の記載が必須です。

取引にかかった消費税額を把握するための制度

インボイス制度の目的は、取引にかかった消費税額を正しく伝え、納付することです。現在の消費税率は10%ですが、食品など一部のものには8%の軽減税率が適用されています。異なる消費税額があることによって、会計業務が少しややこしくなっているのが現状です。

仕入れた商品の消費税率が8%であるにもかかわらず、もし誤って10%で計上してしまった場合、消費税額の算出に影響がでます。このような計算ミスを防ぐため、適格請求書には税率と税額を明記することになっています。

「適格請求書」と「請求書」の違い

適格請求書と区分記載請求書等では、記載事項に違いがあります。主な違いは以下のとおりです。

| 区分記載請求書等 | 適格請求書 |

|---|---|

|

|

- ※ 赤字は区分記載請求書等には記載が必要ない項目です。

適格請求書には、基本的な取引内容の他に「登録番号」「適用税率」「消費税額等」を記載しなくてはなりません。登録番号は、適格請求書発行事業者として登録を受けると税務署から通知されます。実際の適格請求書の記載例は下記を参考にしてください。

適格請求書発行事業者とは?

適格請求書発行事業者とは「適格請求書発行事業者の登録申請手続き」を済ませて、納税地を管轄する税務署長の登録を受けた事業者のことです。名称が長く、少しイメージしにくい方が多いかもしれませんが、簡単にいうと「インボイスを交付してよい」と、国からお墨付きをもらった事業者のことを指します。

登録申請は個人・法人を問わずどの事業者でも可能で、売上高や事業規模も一切問われません。具体的な登録申請の手順については後述します。

適格請求書を交付できるのは登録済みの適格請求書発行事業者のみ

適格請求書を交付できるのは、登録番号を持つ適格請求書発行事業者のみです。免税事業者が適格請求書発行事業者に登録すると、自動的に課税事業者になります。課税事業者になった場合は、年間の売上金額にかかわらず必ず消費税の納税義務が発生することを把握しておきましょう。

適格請求書発行事業者公表サイトに掲載される

適格請求書発行事業者の登録を受けた事業者の情報は、国税庁の「適格請求書発行事業者公表サイト」に公表されます。

万が一、取引相手が適格請求書に虚偽の登録番号を記載していた場合、消費税の仕入税額控除は適用されません。このようなトラブルや不正を防ぐため、登録者の情報が公開されています。なお個人事業主の場合、希望しない限り住所が公表されることはないので安心してください。

適格請求書発行事業者になるには?

適格請求書発行事業者になるためには2つの方法があります。それぞれの具体的な手順を、以下にまとめました。

-

1.所定の申請書をインボイス登録センターに郵送する

-

2.e-Taxから登録申請を行う

申請書類や入力項目に不備がなければすべての事業者が登録申請を行えます。現在課税事業者の方は、適格請求書発行事業者になった後も従来どおり消費税を納税します。「課税事業者=適格請求書発行事業者」とはならず、既に課税事業者であっても適格請求書発行事業者への登録申請は必要です。

一方、現在免税事業者の方が適格請求書発行事業者に登録申請した場合は、課税事業者に変更されることになります。課税事業者になると消費税の申告・納付義務が生じることになるため、登録が必要かどうかは慎重に判断する必要があります。

なお、インボイス制度を機に納税義務を負うことになった事業者のため、負担軽減措置が用意されています。消費税の負担軽減措置(2割特例)については、こちらの記事で解説しています。

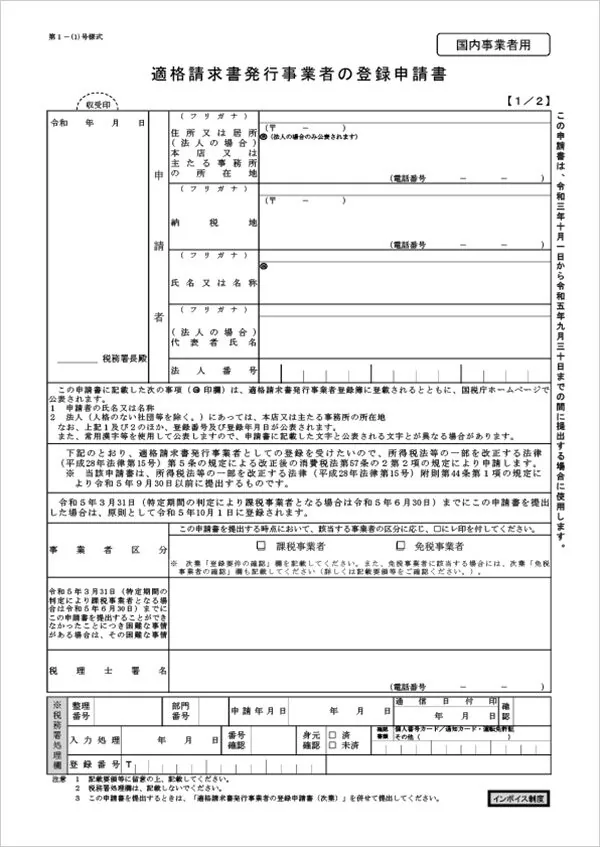

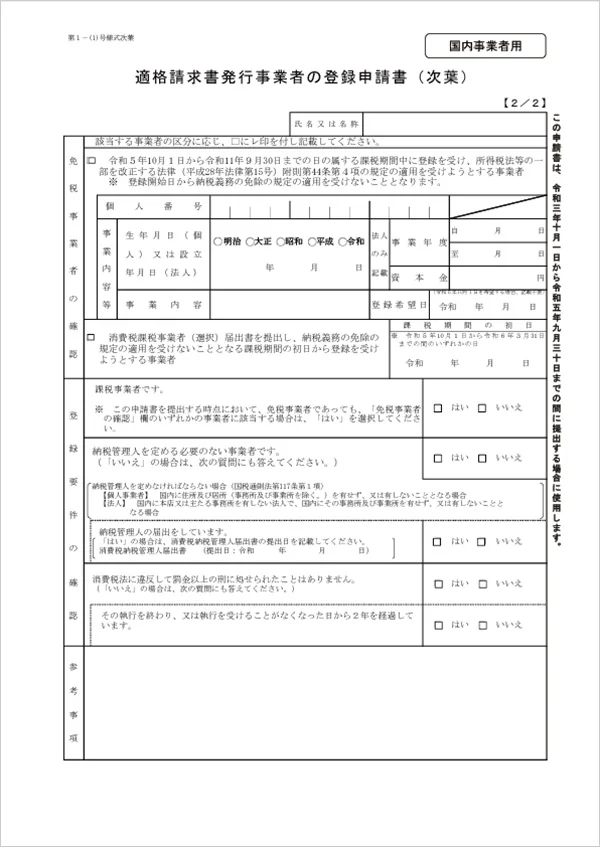

適格請求書発行事業者の登録申請書を準備する

紙の用紙に記入して登録申請を行うケースの手順です。登録申請書は国税庁のホームページからダウンロードするか、最寄りの税務署で入手できます。

適格請求書発行事業者の登録申請書の記入例

適格請求書発行事業者の申請書は、2枚とも必要なため忘れずに記載しましょう。

適格請求書発行事業者の登録申請書

適格請求書発行事業者の登録申請書(次葉)

用紙は1種類ですが、課税事業者と免税事業者で記入箇所が異なるため間違えないようにしてください。課税事業者は、申請者名等を記入し「事業者区分」「課税事業者」、2枚目の「登録要件の確認」欄の該当欄にチェックを入れます。免税事業者の場合、2枚目の部分のみ記入する箇所が異なるため、以下で手順をチェックしておいてください。

- 「免税事業者の確認」欄上段の「令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受け、所得税法等の一部を改正する法律(平成28年法律第15号)附則第44条第4項の適用を受けようとする事業者

- ※登録開始日から納税義務の免除の規定の適用を受けないこととなります。」のチェックボックスに、チェックを入れる

- 個人事業主は「個人番号」欄に個人番号を記入する(法人は「法人のみ記載」の「事業年度」「資本金」欄に記入)

- 「事業内容等」欄に自分の事業内容を記入

- 「登録希望日」欄に登録を希望する日を記入します

- 「登録要件の確認」欄の該当するチェックボックスにチェックを入れる

通常、免税事業者が適格請求書発行事業者となるには「消費税課税事業者選択届出書」を税務署に提出し、課税事業者となる必要があります。しかしインボイス制度に伴って2023年10月1日から2029年9月30日までの日の属する課税期間中であれば別途書類を提出する必要はありません。

適格請求書発行事業者の登録申請書の添付書類

個人事業主が適格請求書発行事業者の登録申請書を郵送で提出する場合、以下の本人確認書類を添付する必要があります。

| 区分 | 添付書類 |

|---|---|

| マイナンバーカードを持っている人 | マイナンバーカード |

| マイナンバーカードを持っていない人 |

|

- *通知カードは2020年(令和2年)5月25日に廃止済み。ただし、通知カードに記載された氏名、住所などが住民票に記載されている内容と一致している場合に限り、番号確認書類として利用可能です。

提出先を確認する

書面で適格請求書発行事業者の登録申請を行う方は、国税庁のサイトから最寄りの「インボイス登録センター」を探してください。送付先が確認できたら、記載した申請書と本人確認書類を同封して郵送します。なお、各地のインボイス登録センターには受け取り窓口が設置されていないため、対面での提出はできません。

参照:国税庁 各局(所)インボイス登録センターの管轄地域

e-Taxによる登録申請も可能

適格請求書発行事業者の登録申請は、インターネットに接続されたパソコンやスマホからも行えます。国税庁が提供する「e-Taxソフト」「e-Taxソフト(WEB版)」「e-Taxソフト(SP版)」のいずれかを利用できます。なお、個人事業主と法人で使用できる形式が異なるため、自社に合ったものを選択してください。

e-Taxを利用する場合、事前に電子証明書(マイナンバーカード等)や利用者識別番号等が必要なため準備しておきましょう。

適格請求書発行事業者の登録申請書の提出期限はいつまで?

インボイス制度は2023年10月1日から開始されていますが、これから適格請求書発行事業者に登録しようとする場合、いつでも登録申請は可能です。なお、登録開始日を自分で定めたい場合は任意の日付を記入することで、その日から適格請求書発行事業者になれます(以下の条件に限られます)。登録通知が来るまでには時間がかかることがあるので、手続きを行う際は早めに準備しておくとよいでしょう。

適格請求書発行事業者の登録通知が来るまでの期間

適格請求書発行事業者の登録申請を行ってから、登録通知が来るまでの期間は、e-Taxの場合約1か月、書面届出の場合は約1.5か月です。登録にかかる期間の目安については、国税庁からのお知らせで最新情報をチェックできます。

適格請求書発行事業者に登録しないとどうなる?

インボイス制度が開始されたことで、「個人事業主も適格請求書発行事業者になるべき?」このような不安を抱いている方は多いのではないでしょうか。まず覚えておきたい点は、適格請求書(インボス)発行事業者への登録は義務ではなく、任意です。以下では、適格請求書発行事業者にならない場合の2つの懸念点を紹介します。

適格請求書(インボイス)を交付できない

適格請求書発行事業者に登録しないと、適格請求書を交付できません。前述したとおり、インボイス制度では、買手側の課税事業者が消費税の仕入税額控除を受けるには、原則として売手側が交付した適格請求書の保存が必要です。もし取引先(買手側)から適格請求書の交付を求められても、自分が適格請求書発行事業者になっていなければ断ることになります。

買手側は仕入税額控除ができない

適格請求書を交付できない場合、買手側は消費税の仕入税額控除ができません。結果として消費税の納税額が増え、収益の減少につながる可能性があります。ただし、買手側の課税事業者が簡易課税制度を選択している場合はこの限りではありません。自社と相手の双方の状態によってさまざまなケースが考えられるため、あらかじめ主要取引先の意向を確認しておくとよいでしょう。

消費税の仕入税額控除については、こちらの記事で詳しく解説しています。

適格請求書発行事業者になる際に注意しておくこと

適格請求書発行事業者の登録が完了し、実際の業務にあたる際に注意してくことをまとめました。業務上のミスを減らすためには、定期的にインボイス制度の特設サイトで最新情報をチェックすることをおすすめします。

参照:国税庁 インボイス制度特設サイト

適格請求書発行事業者はインボイスを交付する義務がある

適格請求書発行事業者は、買手側から適格請求書を求められた場合、交付する義務があります。適格請求書発行事業者として登録しているにもかかわらず、自分の判断で適格請求書の交付を断ると、消費税法第57条の4に抵触するため注意しましょう。

ただし、いくつかの条件下では適格請求書を交付しなくてもよいことになっています。例えば、3万円未満の公共交通機関の運賃や、農業協同組合・漁業協同組合などでの取引が該当します。交付義務の要件について詳しくは国税庁発行の資料で確認してください。

参照:国税庁 適格請求書等保存方式の概要(12ページ)

交付した適格請求書は写しを保存しておく

交付した適格請求書の写しは「交付した日又は提供した日を含む課税期間の末日の翌日から2か月を経過した日から7年間保存しなくてはならない」と定められています。なお、電子データを使用して作成した適格請求書について、2024年1月1日から「電子帳簿保存方法」に基づいた形で保存する必要があります。インボイス制度の対応にあわせて、社内の書類保存方法を見直しましょう。

適格請求書等保存方式導入で活用したい各種補助金

インボイス制度に対応できる社内体制を整えるためには、さまざまなコストがかかります。そのようなときに活用できる補助金を、2つ紹介します。

IT導入補助金

IT導入補助金は、中小企業や小規模事業者の業務効率化や売上アップに役立つ、ITツール導入費用に対する補助金制度です。2024年12月現在、インボイスに対応している会計ソフトや受発注ソフト、決済ソフトなどの経費の一部を補助する「インボイス枠(インボイス対応類型)」が設けられています。

IT導入補助金についてはこちらの記事を参考にしてください。

小規模事業者持続化補助金(インボイス特例)

小規模事業者持続化補助金とは、小規模事業者向けの生産性向上の取り組みを支援する制度のことです。インボイス特例では、免税事業者が適格請求書発行事業者の登録を受ける場合に、環境変化への対応を支援する補助金が給付されます。

※商工会議所地区 小規模事業者持続化補助金事務局「小規模事業者持続化補助金(一般型)とは」

適格請求書発行事業者に関するよくある質問

売上1,000万円以下の免税事業者も登録しないといけない?

売上が1,000万円以下の免税事業者は、適格請求書発行事業者に登録しても・しなくても、どちらでも問題ありません。基準期間の課税売上高が1,000万円を超えた場合は、自分で選択することはできず、必ず課税事業者になります。しかし、売上1,000万円以下の事業者がどちらを選択するかは、個人(会社ごと)で自由に選択できます。適格請求書発行事業者に登録するかは、自社や取引先への影響をよく把握したうえで慎重に判断しましょう。

課税事業者か免税事業者どちらがよいのかどう判断するべき?

課税事業者か免税事業者のどちらがよいかは、取引先(買手側)の属性で判断するのがポイントです。課税事業者との取引が多い方は、自分も適格請求書発行事業者に登録したほうがよいかもしれません。その一方で、免税事業者としか取引を行わないのであれば、適格請求書発行事業者になる必要性が低いこともあります。ただし、事業を継続していく中では買手が変わることによる売上の増減もあるでしょう。適格請求書発行事業者への登録申請はいつでも行えます。すぐに決定できない方は、自分のペースでじっくり検討してみるのも1つの手段です。

適格請求書発行事業者への登録は慎重に検討しよう

繰り返しになりますが、インボイス制度で適格請求書を交付できるのは、適格請求書発行事業者に登録した事業者のみです。適格請求書発行事業者となり適格請求書を交付する際には、規定に沿った書式を準備しておかなければなりません。また社内の保管のルールも確認し、紛失などがないように整えておきましょう。

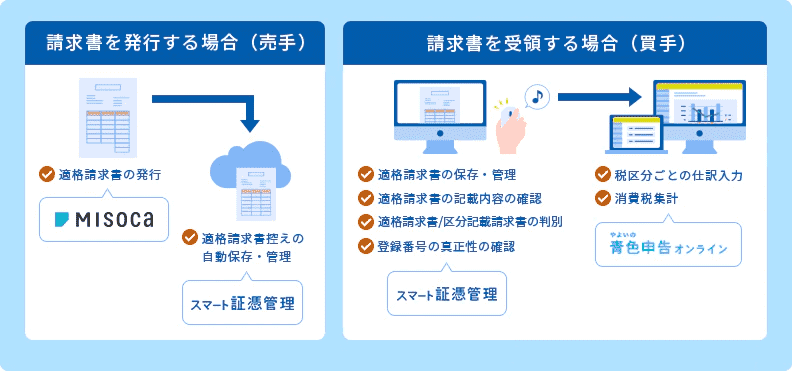

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。