インボイス制度での個人(一般消費者)からの仕入の対処法を解説

監修者: 税理士法人アンサーズ会計事務所

更新

リサイクルショップや質屋などを営む事業者の場合、個人(一般消費者)から仕入を行うことが少なくありません。インボイス制度開始前は、個人からの仕入であっても、取引内容が記載された請求書等と帳簿を保存していれば、消費税の仕入税額控除を受けることができました。

しかし、インボイス制度では、定められた記載要件を満たした適格請求書(インボイス)がないと、原則として仕入税額控除を受けることができません。一般消費者が適格請求書を発行することは事実上不可能であるため、自身が課税事業者である場合、「個人からの仕入にどのように対処すればいいのだろう?」「仕入税額控除が受けられずに税負担が増加するのでは?」と、不安を感じている方もいるかもしれません。

インボイス制度では、個人からの仕入への対応はどのように変化するのでしょうか。本記事では、インボイス制度での個人からの仕入への対処法や、適格請求書がなくても仕入税額控除を受けられるケースなどについて解説します。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

インボイス制度とは、消費税の納税額を正しく計算するための制度です。インボイス制度では、課税事業者(消費税の申告・納付義務のある事業者)が仕入税額控除を受けるためには、原則として売手が交付した適格請求書が必要になります。

関連記事

仕入税額控除とは、消費税の納付額を求めるときに、売上にかかる消費税額から仕入にかかった消費税額を差し引く仕組みのことです。

つまり、個人(一般消費者)から仕入を行っている課税事業者が仕入税額控除を受けるためには、仕入先である消費者が交付した適格請求書(インボイス)が必要ということです。適格請求書がないと、仕入にかかる消費税額を控除できず、実質的に減収につながってしまいます。

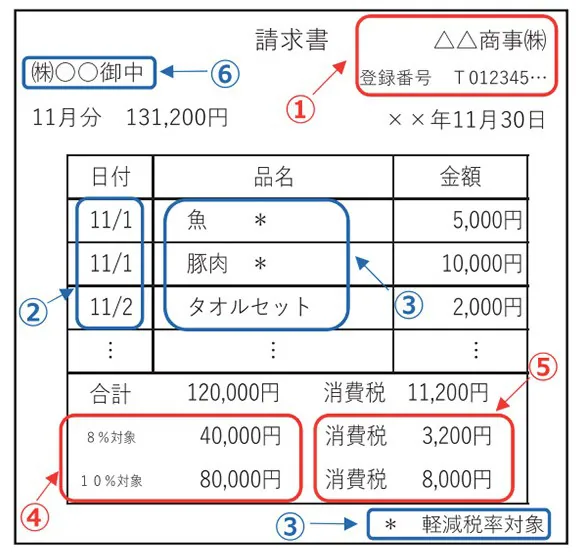

適格請求書は下記のように、記載すべき項目が定められています。この記載要件を満たしていれば、請求書に限らず、納品書や領収書であっても適格請求書と認められます。

適格請求書に記載すべき事項

-

1 発行事業者の氏名または名称および登録番号

-

2 取引年月日

-

3 取引内容(軽減税率の対象品目である旨)

-

4 税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

-

5 税率ごとに区分した消費税額等

-

6 書類の交付を受ける事業者の氏名または名称

ただし、一般消費者である個人が、このように複雑な記載要件を満たした書類を交付するのは困難です。また、①の登録番号を得るには、所轄の税務署に適格請求書(インボイス)発行事業者であることを登録申請する必要があります。

たとえ①~⑥の事項を正しく記載したとしても、一般消費者は①の登録番号を取得できません。そのため、消費者からの仕入にあたって、記載要件を満たした適格請求書を受領することはできないでしょう。

適格請求書(インボイス)を交付できるのは適格請求書発行事業者のみ

適格請求書を交付することができるのは、納税地を管轄する税務署に登録申請して受理された適格請求書発行事業者のみです。適格請求書発行事業者として登録をすると、前述した登録番号が税務署から通知されます。適格請求書発行事業者の登録がない事業者は、適格請求書を交付することはできません。

そして、適格請求書発行事業者の登録申請ができるのは、消費税の課税事業者に限られます。消費税の納付が免除されている免税事業者が登録を受けるには、まず、税務署に届出をして課税事業者になる必要があります。

個人事業主や法人であれば、免税事業者であっても2029年9月30日までであれば、適格請求書発行事業者として登録申請と同時に課税事業者となります。しかし、一般消費者の場合は、そもそも事業者ではないため、適格請求書発行事業者の登録をすることもできません。つまり、制度上、一般消費者である個人が適格請求書を交付することは不可能なのです。

インボイス制度の登録申請についてはこちらの記事で解説していますので、参考にしてください。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

個人(一般消費者)からの仕入に関する例外措置

これまで解説してきたように、インボイス制度では、適格請求書を発行できない個人や免税事業者からの仕入については、原則として仕入税額控除を受けることができません。

しかし、一般消費者からの仕入がすべて仕入税額控除の適用外となるわけではありません。「請求書の交付を受けることが困難」などの理由が認められる所定の取引に関しては、一定の事項を記載した帳簿を保存すれば、仕入税額控除が認められる例外措置があります。一般消費者からの仕入が多いリサイクルショップ、古着屋、古本屋、質屋、不動産業者、中古車販売業者などは、この例外措置に該当する可能性が高いでしょう。

帳簿のみの保存で仕入税額控除が認められるためには、次のような事項を帳簿に記載する必要があります。

帳簿に記載する必要のある一定の事項

-

(1) 課税仕入の相手方の氏名または名称

-

(2) 取引年月日

-

(3) 取引内容(軽減税率の対象品目である旨)

-

(4) 課税仕入の支払対価の金額

-

(5) 帳簿のみの保存で仕入税額控除が認められるいずれかの仕入に該当する旨

-

(6) 仕入の相手方の住所または所在地

上記のうち(1)~(4)は、帳簿に通常必要な記載事項です。帳簿の保存のみで仕入税額控除を適用するには、この通常の記載項目に加え、(5)の「帳簿のみの保存で仕入税額控除が認められるいずれかの仕入れに該当する旨」と(6)の「仕入れの相手方の住所または所在地」の記載が必要です。

- 帳簿のみの保存で仕入税額控除が認められるいずれかの仕入に該当する旨

- 帳簿のみの保存で仕入税額控除が認められるいずれかの仕入に該当する旨には、後述する「一定の事項を記載した帳簿のみで仕入税額控除が認められる取引」の(1)~(9)のうち、どの取引に該当するのかを記載します。例えば、(1)の「3万円未満の公共交通機関による旅客の運送」に該当する場合、「3万円未満の鉄道料金」などと記載します。

- 仕入れの相手方の住所または所在地

- 仕入の相手方の住所または所在地については、仕入の相手方が一般消費者の場合は記載不要です。ただし、古物営業法、質屋営業法、宅地建物取引業法によって、帳簿などに相手方の氏名および住所を記載しなければならないものを除きます。

例えば、古物営業法では、仕入の支払対価の総額が税込1万円以上の取引については、帳簿等に「取引年月日」「古物の品目および数量」「古物の特徴」「相手方の住所、氏名、職業、年齢」「相手方の身元確認方法」を記載しなければならないと定められています。そのため、一般消費者からの仕入であっても、住所などの記載が必要になります。

帳簿のみの保存で仕入税額控除を受けられる取引

帳簿のみの保存で仕入税額控除が認められる取引は、下記のとおりです。一般消費者である個人からの仕入は、下記の(3)~(6)に該当します。

一定の事項を記載した帳簿のみで仕入税額控除が認められる取引

-

(1) 適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

-

(2) 適格簡易請求書の記載事項(取引年月日を除く)が記載されている入場券等が使用の際に回収される取引(ただし、(1)に該当するものを除く)

-

(3) 古物営業を営む者の適格請求書発行事業者でない者からの古物(古物営業を営む者の棚卸資産に該当するものに限る)の購入

-

(4) 質屋を営む者の適格請求書発行事業者でない者からの質物(質屋を営む者の棚卸資産に該当するものに限る)の取得

-

(5) 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物(宅地建物取引業を営む者の棚卸資産に該当するものに限る)の購入

-

(6) 適格請求書発行事業者でない者からの再生資源および再生部品(購入者の棚卸資産に該当するものに限る)の購入

-

(7) 格請求書の交付義務が免除される3万円未満の自動販売機および自動サービス機からの商品の購入等

-

(8) 適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

-

(9) 従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当、通勤手当)

-

※国税庁「適格請求書等保存方式(インボイス制度)の手引き

」

免税事業者からの仕入に関する経過措置

前述した古物商や質屋、不動産業者の他、再生資源や再生部品の購入以外の取引については、個人からの仕入に関する特例措置は受けられず、原則として仕入税額控除の適用外となります。ただし、インボイス制度開始後6年間(2023年10月1日~2029年9月30日)は、消費者や免税事業者からの仕入であっても、一定割合の仕入税額控除が認められる経過措置が設けられています。

この経過措置を適用するためには、区分記載請求書等と同様の事項が記載された請求書等と、通常の必要事項に加えて経過措置の適用を受ける旨を記載した帳簿の保存が必要です。また、仕入税額控除が認められる割合は、以下のように3年ごとに変動します。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

インボイス制度の経過措置についてはこちらの記事で解説していますので、参考にしてください。

インボイス制度の仕入税額控除の経過措置とは?期間や適用要件を解説

1万円以下の仕入に関する少額特例

リサイクルショップや古着屋、古本屋などの場合、個人からの仕入は少額であることが多いかもしれません。インボイス制度では、課税仕入にかかる金額が税込1万円未満であれば、適格請求書の保存がなくても仕入税額控除が適用される「少額特例」が設けられています。

少額特例が適用されるのは、2023年10月1日~2029年9月30日の期間です。この期間中は、個人や免税事業者からの仕入でも、税込1万円以下なら一定の事項を記載した帳簿の保存のみで仕入税額控除ができます。

少額特例の適用期間

2023年10月1日~2029年9月30日

少額特例の対象となるのは、基準期間(個人事業主は前々年、法人は前々事業年度)の課税売上高が1億円以下、または特定期間(個人事業主は前年1~6月、法人は前事業年度の前半6か月)の課税売上高が5,000万円以下の事業者です。

また、「税込1万円未満」にあたるかどうかは、個々の商品の金額ではなく、1回の取引の合計額によって判断されます。例えば、3,000円・4,000円・5,000円の商品を一度に仕入れた場合、一つひとつの金額は1万円未満ですが、合計すると1万2,000円の取引になるため少額特例は適用できません。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

例外措置の適用要件をよく確認して、個人からの仕入に適切に対応しよう

インボイス制度では、売手側(仕入先)が交付した適格請求書がないと、原則として仕入税額控除を受けることができません。事業者ではない個人は適格請求書発行事業者の登録を受けられないため、適格請求書を発行することは不可能です。

そのため、一般消費者からの仕入が多い古物商や質屋などの業種については、一定の事項を記載した帳簿を保存していれば仕入税額控除が認められる、例外措置が設けられています。

この例外措置に該当しない場合でも、消費者や免税事業者からの仕入税額のうち一定割合を控除できる経過措置や、少額の仕入に関して適格請求書を不要とする少額特例があります。これらの措置や特例を適用するには、帳簿の記載事項など、定められた要件を満たさなければなりません。

要件を満たさず仕入税額控除が認められないと、納付すべき消費税額が増え、実質的な減収につながってしまいます。課税事業者で、一般消費者である個人から仕入を行っている場合は、インボイス制度導入後の対応について、しっかりと確認しておきましょう。

弥生のクラウドサービスなら、無料でインボイス制度に対応

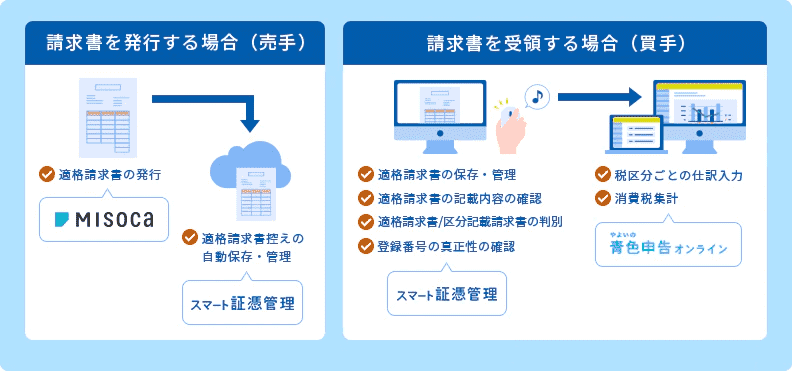

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。

この記事の監修者税理士法人アンサーズ会計事務所

吉祥寺にオフィスを構えて10年以上の実績と、40名以上のスタッフのマンパワーで、個人事業主から従業員100名を超える会社まで、幅広く対応中。司法書士、社会保険労務士など他士業との連携で法人のお悩み事にワンストップで対応可能。