インボイス制度の登録申請の方法は?必要書類や手順を解説

更新

2023年10月1日からインボイス制度が開始されました。インボイス制度は、軽減税率の導入により、消費税率が複数になったことに関連して導入されるものです。法人、個人事業主にかかわらず、インボイス制度に対応するためには、適格請求書(インボイス)発行事業者として登録申請が必要になります。

本記事では、インボイス制度の登録申請に関して、申請方法や申請期限、申請の手順について解説します。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

インボイス制度とは正確な消費税率を伝えるための制度

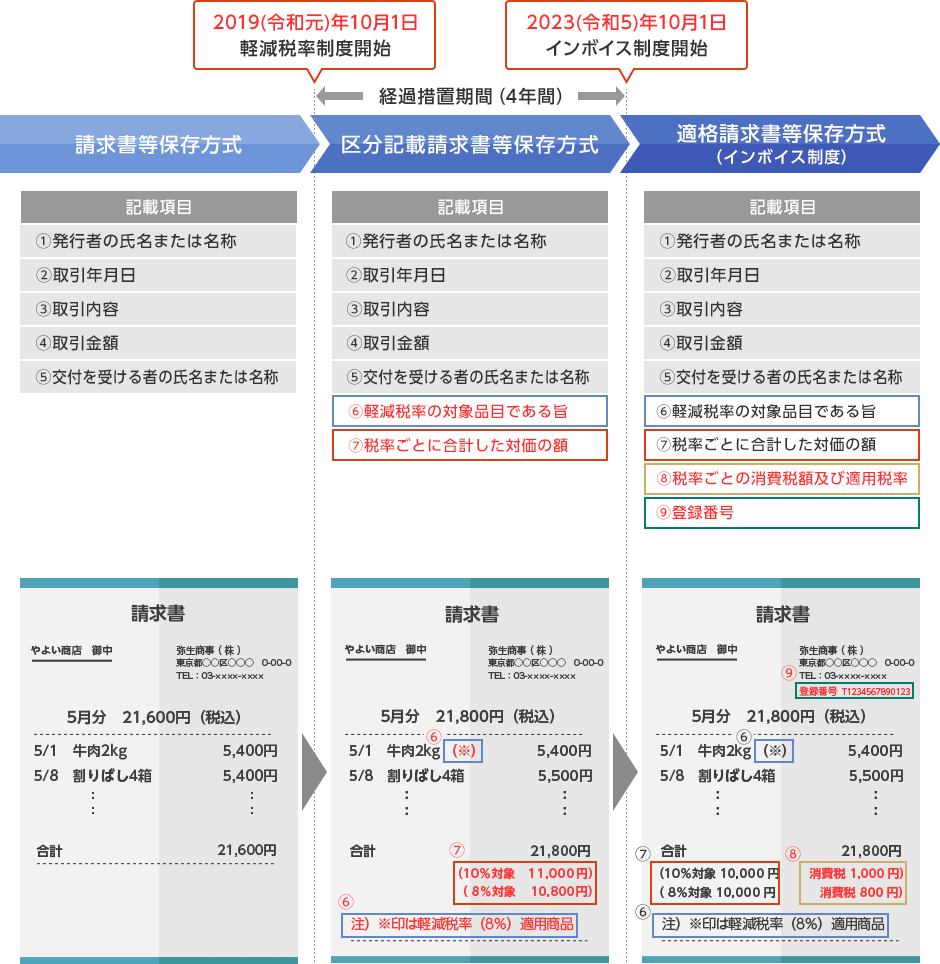

インボイス制度とは、正確な消費税率と税額を伝えるための制度で、正式名称は「適格請求書等保存方式」といいます。

現在消費税は、10%と軽減税率の8%と、複数の税率が混在しているため、売り手は買い手に対して、どの商品にどちらの消費税率を適用しているのかを正確に伝えなくてはなりません。そのための証憑書類が適格請求書(インボイス)です。

また、適格請求書を交付することで、消費税の仕入税額控除の金額を正しく計算することができます。仕入税額控除とは、消費税を計算する際に、仕入時に支払った消費税を売上にかかる消費税から差し引くこと。仕入先から適格請求書を受け取らなければ、仕入税額控除を適用することができません。

なお、適格請求書を交付するには、管轄の税務署に登録申請をして、適格請求書(インボイス)発行事業者となる必要があります。

関連記事

適格請求書は記載要件を満たした証憑書類

適格請求書には記載が義務付けられている要件があります。「請求書」という名称ですが、請求書だけではなく、領収書や納品書、見積書なども、記載要件を満たしていれば、適格請求書として取り扱うことができます。

適格請求書に記載しなければならない項目は下記のとおりです。

適格請求書に記載すべき事項

(1)~(5)は、一般的な領収書に記載する項目ですが、区分記載請求書には、(6)と(7)を記載する必要があります。インボイス制度では、さらに(8)と(9)の記載が義務付けられています。

インボイス制度についてはこちらの記事で解説していますので、参考にしてください。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

登録番号発行までの期間

適格請求書発行事業者の登録を行うと、登録番号が通知されます。前述のように、適格請求書を交付するには、こちらの番号を記載しなくてはなりません。申請後、登録番号が発行されるまでの期間は、申請方法によって異なります。

申請方法別に登録番号が発行されるまでのおおよその期間は、下記のとおりです。

インボイス制度はすでに開始されていますので、適格請求書発行事業者に登録する場合は、速やかに対応するためにもなるべく早く登録申請をするようにしてください。登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が通知されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

なお、登録申請の際、登録希望日(提出日から15日以降の登録を受ける日として事業者が希望する日)を記載すれば、希望する日から登録を受けることができます。

適格請求書発行事業者の登録申請に必要なもの

適格請求書発行事業者に登録申請する際には、下記のものが必要です。取得方法などと併せてご説明します。

- マイナンバーカードなどの電子証明書(パソコンまたはスマートフォンで申請する場合)

-

利用者識別番号(パソコンまたはスマートフォンで申請する場合)

利用者識別番号は16桁の識別番号のことで、電子申告をするために必要な番号です。e-Taxで取得できます。

-

適格請求書発行事業者の登録申請書(書面で申請する場合)

適格請求書発行事業者の登録申請書は、国税庁のウェブサイトからダウンロードできます。

-

マイナンバーカードなどの本人確認書類(個人事業主が書面で申請する場合)

マイナンバーカードを持っていない場合は、通知カードなどの番号確認書類と運転免許証などの本人確認書類が必要です。

適格請求書発行事業者の登録申請を行う手順

適格請求書発行事業者の登録申請をする方法は、パソコン、スマートフォン、書面送付の3つです。パソコンおよびスマートフォンは、e-Taxにアクセスして登録申請を行う方法です。それぞれの具体的な登録申請方法や手順についてご説明します。

パソコンを利用して登録申請する場合

パソコンでe-Taxにアクセスして登録申請することができます。具体的な手順を見ていきましょう。

登録申請の手順

-

1.事前準備

パソコンで登録する場合、マイナンバーカードなどの電子証明書が必要です。e-Taxで利用できる電子証明書については、e-Taxの「電子証明書の取得

」で確認できます。

なお、e-Taxでの申請はe-Taxソフト、もしくはe-Taxソフト(WEB版)のどちらでも可能ですが、e-Taxソフトを利用する場合は、事前にソフトのダウンロードおよび最新バージョンへのアップデートをしておきましょう。

-

2.登録するための登録申請データを作成・送信する

電子証明書を取得したら、登録申請のためのデータを作成します。このとき、e-Taxソフト(WEB版)を利用する場合は、問答形式となります。画面に表示された質問に回答しながら、登録申請書の作成を進めてください。

e-Taxソフトを利用する場合は、帳票形式です。画面上で、「適格請求書発行事業者の登録申請書」に必要事項を入力していきます。申請データを作成したら、画面の指示に従って登録申請します。

-

3.登録通知データを確認する

登録申請したら、通知データが送られてきますので、内容を確認しましょう。

スマートフォンで登録申請する場合

スマートフォンで登録申請をする場合は、スマートフォンからe-Taxソフト(SP版)にアクセスして登録申請書を作成します。なお、スマートフォンで登録申請するには、マイナンバーカードを読み取れるスマートフォンが必要です。また、スマートフォンで登録申請ができるのは、国内の個人事業主のみです。

スマートフォンで登録申請をする具体的な手順は、下記のとおりです。

登録申請の手順

-

1.e-Taxにマイナンバーカードでログインする

国税庁の「インボイス制度特設サイト」の「申請手続き」から「e-Taxソフト(SP版)」を開き、マイナンバーカードによるログインを実施します。

ログインの際、スマートフォンでマイナンバーカードを読み取りますが、マイナンバーカードの読み取りにあたっては、マイナポータルのダウンロードが必要です。画面の案内に従ってインストールしましょう。

-

2.利用者識別番号を取得・登録する

ログインしたら、氏名・生年月日などの必要項目を入力し、利用者識別番号を取得・登録します。すでにマイナンバーカードに利用者識別番号が登録されている場合、この手順は不要です。

-

3.登録申請データを作成する

登録申請手続きを選択すると、登録申請データの作成に必要な項目が問答形式で表示されますので、画面に従って入力していきます。

-

4.登録申請データを送信する

登録申請データの作成が完了したら、電子署名の付与画面になります。電子署名を行い、登録申請データを送信してください。

電子署名とは、作成したデータが本人によるものであり、改ざんされていないことを証明するものです。マイナンバーカードに格納された電子証明書をスマートフォンで読み取ることで、電子署名を行ったことになります。

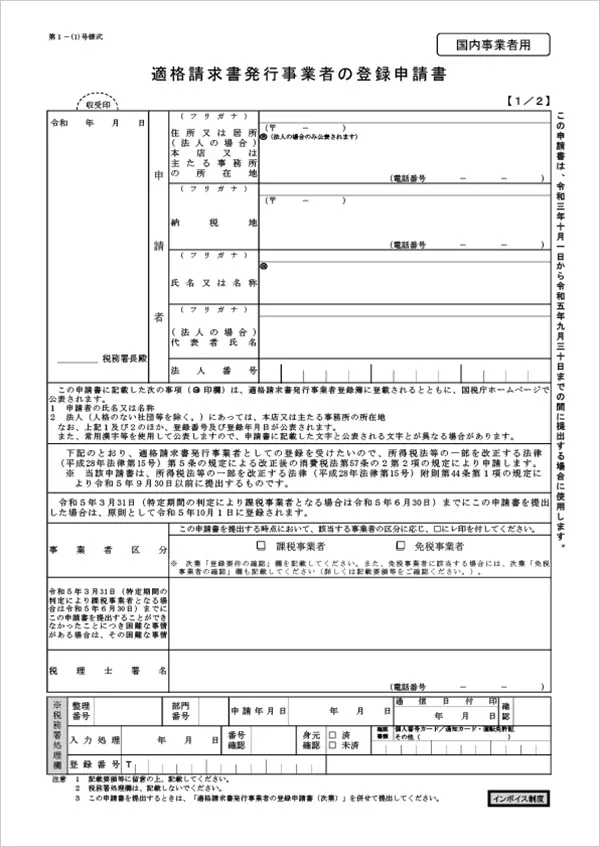

書面で登録申請する場合

適格請求書発行事業者の登録申請は、書面でも可能です。その場合は、国税庁のWebサイトから申請書をダウンロードし、必要事項を記入します。申請書は2枚あります。記入漏れ、送付忘れなどないよう注意しましょう。

適格請求書発行事業者の登録申請書

適格請求書発行事業者の登録申請書(次葉)

登録申請書は、課税事業者と免税事業者とで記入箇所が異なります。それぞれの記入・登録申請の手順は下記のとおりです。

課税事業者の登録申請の手順

初葉(1枚目)

-

1.「申請者」の欄に必要事項を記入します

-

2.「事業者区分」欄の「課税事業者」のチェックボックスにチェックを入れます

次葉(2枚目)

-

3.「登録要件の確認」欄の該当するチェックボックスにチェックを入れます

-

4.管轄税務署のインボイス登録センターに送付します

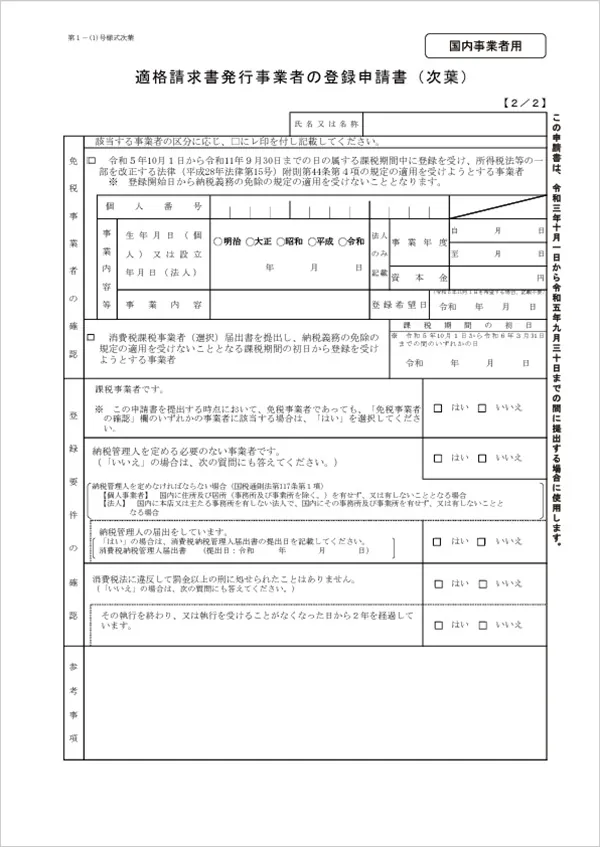

免税事業者の登録申請の手順

初葉(1枚目)

-

1.「申請者」の欄に必要事項を記入します

-

2.「事業者区分」欄の「免税事業者」のチェックボックスにチェックを入れます

次葉(2枚目)

-

3.「免税事業者の確認」欄上段の「令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受け、所得税法等の一部を改正する法律(平成28年法律第15号)附則第44条第4項の適用を受けようとする事業者 ※登録開始日から納税義務の免除の規定の適用を受けないこととなります。」のチェックボックスにチェックを入れます

-

4.個人事業主は、「個人番号」欄に個人番号を記入します(法人は、「法人のみ記載」の「事業年度」「資本金」欄に記入します)

-

5.「事業内容等」欄に必要事項を記入します

-

6.「登録希望日」欄に登録を希望する日を記入します

-

7.「登録要件の確認」欄の該当するチェックボックスにチェックを入れます

-

8.管轄税務署のインボイス登録センターに送付します

通常、免税事業者が適格請求書発行事業者となるには、「消費税課税事業者選択届出書」を税務署に提出して課税事業者となる必要がありますが、2023年10月1日から2029年9月30日までの日の属する課税期間中であれば、次葉の「免税事業者の確認」欄の上段にチェックを入れた場合は、消費税課税事業者選択届出書の提出は必要ありません。

なお、管轄の税務署に直接出向くなどして、申請することはできません。書面での登録申請はインボイス登録センターへの郵送のみとなりますので注意が必要です。

管轄の税務署のインボイス登録センターの住所については、国税庁の「郵送による提出先のご案内 」に記載されています。

また、個人事業主の場合、申請書にはマイナンバーカード等本人確認書類の写しも添付します。

適格請求書発行事業者がしなければならないこと

適格請求書発行事業者になったら、適格請求書交付に関して、原則として下記のような義務が生じます。それぞれ、具体的に見ていきましょう。

適格請求書の交付

適格請求書発行事業者が、消費税が課税される取引を行い、その取引先(買手側)が適格請求書の交付を求める場合には、適格請求書を交付しなければなりません。

なお、適格請求書を交付される側(買手側)の場合、仕入税額控除を受けるためには、売手側から適格請求書を受け取りましょう。

適格返還請求書の交付

適格請求書発行事業者が、取引の際に値引きや返品、割引などをした場合、適格返還請求書(返還インボイス)を交付しなければなりません。適格返還請求書とは、商品の返品や値下げなどで売上を返還する際に発行するものです。

ただし売上の返還を行う際に、その税込価格が1万円以下の場合は、適格返還請求書の交付義務は免除されます。

修正した適格請求書の交付

適格請求書発行事業者が交付した適格請求書の記載内容に誤りがあった場合、修正した適格請求書を交付する必要があります。

適格請求書の保存

適格請求書発行事業者は適格請求書を交付したら、その写し(控え)を保存する義務があります。なお、適格請求書の写しは、交付した書類そのものの複写ではなくとも、該当適格請求書に関して、レジの記録を印字したジャーナルや一覧表、明細表など、適格請求書の記載事項が確認できる書類でも問題ありません。

なお、保存期間は、交付した日を含む課税期間の末日の翌日から2か月を経過した日から7年間です。

適格請求書発行事業者の登録申請は早めに行おう

インボイス制度に対応するために適格請求書発行事業者になる場合には、なるべく早く登録申請を行うことが必要です。登録申請の方法には、パソコン、スマートフォン、書面での登録申請がありますので、都合の良い方法を選んで登録することができます。

また、適格請求書発行事業者になる場合、登録申請以外にも、請求書発行システムや会計システムなどの対応も必要となります。業務における対応についても、併せて進めておきましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

よくあるご質問

インボイス制度とは?

インボイス制度とは、正確な消費税率と税額を伝えるための制度で、正式名称は「適格請求書等保存方式」といいます。適格請求書(インボイス)を発行することで、消費税の仕入税額控除の金額を正しく計算することができるようになります。 詳しくはこちらをご確認ください。

適格請求書発行事業者の登録申請の方法は?

適格請求書発行事業者の登録申請を行うには、パソコン、スマートフォン、書面送付の3つの方法があります。それぞれ必要書類や手続が異なりますので、詳細な手順についてはこちらをご確認ください。

適格請求書発行事業者がしなければならないことは?

適格請求書発行事業者になったら、適格請求書(インボイス)の交付、適確返還請求書(返還インボイス)の交付、修正した適格請求書の交付、適格請求書の保存といった義務が生じます。詳しくはこちらをご確認ください。

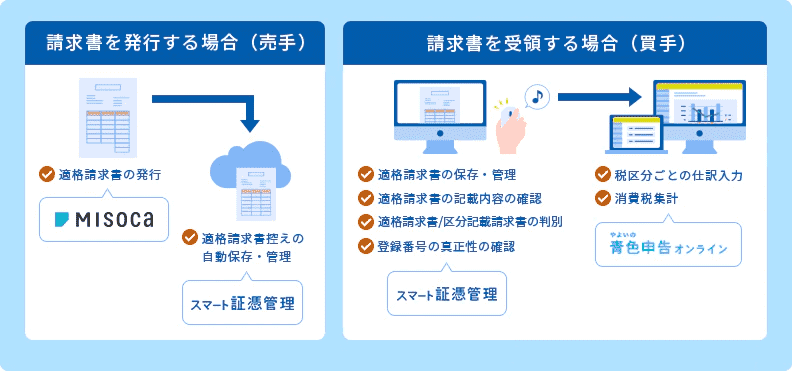

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。