勘定科目内訳明細書とは?書き方や作成する上での注意点などを解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

勘定科目内訳明細書は、法人税の確定申告にあたって作成が必要になる書類の1つです。法人は、原則として決算日の翌日から2か月以内に、法人税の確定申告を行わなければなりません。このとき、法人税確定申告書の添付書類として、勘定科目内訳明細書を税務署に提出する必要があります。

勘定科目内訳明細書に記載するのは、貸借対照表や損益計算書といった決算書の勘定科目の内訳です。また、2023年10月からのインボイス制度導入に伴う一部の様式変更にも注意が必要です。

ここでは、勘定科目内訳明細書の書き方や作成時の注意点などの他、インボイス制度導入に伴う勘定科目内訳明細書の変更点についても解説します。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

勘定科目内訳明細書とは、各勘定科目の内訳明細書のこと

勘定科目内訳明細書は、貸借対照表や損益計算書の勘定科目の各勘定科目の内訳明細書として、「法人税法施行規則第35条」によって提出が義務付けられている書類です。法人は、法人税の確定申告にあたり、確定申告書や決算報告書などの書類と共に、勘定科目内訳明細書を所轄の税務署に提出しなければなりません。

勘定科目内訳明細書の提出期限は法人税確定申告の期限と同じで、原則として決算日の翌日から2か月以内(土・日・祝日の場合は翌平日)です。ただし、申告期限の延長の申請をしている場合は、提出期限は決算月から3か月以内となります。

勘定科目内訳明細書を提出する目的は、税務署が会社の取引の実態や財務状況を正確に把握するためです。税務署は、勘定科目内訳明細書を調査することで、法人税申告書が適正に作成されているか、取引におかしなところはないかなどを確認します。

なお、勘定科目内訳明細書は、16種類の勘定科目ごとに分類されています。ただし、必ずしも16種類すべての勘定科目内訳明細書を作成しなければいけないというわけではありません。勘定科目内訳明細書が必要かどうかは、その勘定科目が資産科目や負債科目の場合と、損益科目の場合とで異なります。

例えば、資産科目や負債科目については、原則として、期末日に期末現在高残がある場合はすべて内訳明細書に記載が必要です。一方、損益科目については、役員報酬や人件費、地代家賃など、特定の科目についてのみ内訳明細書を作成します。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

勘定科目内訳明細書の書き方

ここからは、16種類の科目ごとに、勘定科目内訳明細書の具体的な書き方を見ていきましょう。なお、勘定科目内訳明細書の様式は、国税庁のウェブサイト内の「国税庁 様式名称検索

」のページで確認できます。

預貯金等の内訳書

預貯金等の内訳書の記載項目は、「金融機関名」「支店名」「種類」「口座番号」「期末現在高」です。法人で保有している預貯金の内訳を、取引している金融機関別、かつ預貯金の種類別に記載します。

なお、記載口数が100口を超えるときは、期末現在高の多い順から100口の記載としても問題ありません。名義人が代表者名になっているなど法人名と異なる場合は、摘要欄に名義人名を記入します。また、現金についても、一般的には預貯金等の内訳書に記載します。

受取手形の内訳書

受取手形の内訳書の記載項目は、「振出人」「振出年月日」「支払期日」「支払銀行名・支店名」「金額」「割引銀行名・支店名」です。同一の取引先からの受取手形の総額が100万円以上の場合は、取引先別に記載します。その他の取引先分については、一括で記載しても問題ありません。

ただし、100万円以上の手形が5口未満の場合は、残高の多い順に5口程度を記載します。また、一括で記載する手形のうち割引手形については、割引銀行ごとに分けて記載する必要があります。

なお、記載口数が100口を超える場合は、金額の多い順に100口を記入するか、もしくは、自社の支店または事業所別等で金額を記入するかのいずれかを選ぶことができます。

売掛金の内訳書

売掛金(未収入金)の内訳書の記載項目は「科目」「相手先名称・所在地」「期末現在高」です。科目欄には、売掛金か未収入金のいずれかを記載します。売掛金と未収入金の両方がある場合は、科目別の集計欄を設ける必要があります。

同一取引先の期末現在高が50万円以上の場合については取引先別に記載し、その他は一括で記入すれば問題ありません。

ただし、50万円以上が5口未満の場合は、残高の多い順に5口程度を記載しましょう。記載口数が100口を超える場合は、金額の多い順に100口を記入するか、もしくは自社の支店または事業所別等に期末現在高を記入するかのいずれかを選択できます。

なお、記載口数が100口を超えるかどうかは、売掛金と未収入金の合計によって判断します。

仮払金、貸付金及び受取利息の内訳書

仮払金、貸付金及び受取利息の内訳書は、「仮払金(前渡金)の内訳書」と「貸付金及び受取利息の内訳書」に分かれています。

仮払金(前渡金)の内訳書には「科目」「相手先の名称、所在地、法人・代表者との関係」「期末現在高」を記載します。一方、貸付金及び受取利息の内訳書には、「貸付先の名称、所在地、法人・代表者との関係」「期末現在高」「期中の受取利息額」「利率」「担保の内容」といった記載項目があります。

いずれも、相手先(貸付先)別の残高が50万円以上の場合については個別に記載し、その他については一括記入で問題ありません。ただし、相手先(貸付先)が役員、株主、関係会社の場合は、残高が50万円未満であっても全て個別に記載しなければなりません。加えて、未収利息を含む期中の受取利息額が3万円以上の場合については、期末現在高がなくても、貸付金及び受取利息の内訳書に個別の記載が必要です。

なお、それぞれの記載口数が100口を超える場合は、金額の多い順に100口を記入するか、または自社の支店または事業所別等に期末現在高を記入するかのいずれかを選ぶことができます。

棚卸資産の内訳書

棚卸資産の内訳書の記載項目は「科目」「品目」「数量」「単価」「期末現在高」です。科目欄には、商品または製品、半製品、仕掛品、原材料、貯蔵品など、決算書で用いている科目を記載しましょう。品目が多くなりすぎないように、一定のグルーピングを行って記入することも可能です。評価換えを行った場合は、摘要欄に評価増減額を記入する必要があります。なお、記載口数が100口を超えるときは、残高の多い順に100口についてのみ記載しても問題ありません。

有価証券の内訳書

有価証券の内訳書には、「区分・種類・銘柄」「期末現在高(数量、金額)」「期中増(減)の明細(異動年月日、異動事由など)」といった項目を記載します。区分欄には、売買目的有価証券なら「売買」、満期保有目的等有価証券は「満期」、その他有価証券は「その他」と記載します。記載口数が100口を超える場合は、期末現在高の多い順に100口のみを記載しても問題ありません。なお、期末現在高が0であっても、期中に売却や買入、増資払込、評価換えなどを行った場合は記載が必要です。

固定資産の内訳書

固定資産の内訳書の対象になる固定資産は、土地(土地の上に存する権利と建物を含む)に限られます。記載項目は、「種類・構造、用途、面積、物件の所在地」「期末現在高」「期中取得(処分)の明細(異動年月日、異動事由など)」です。売却などによって期末現在高が0であっても、期中に売却、購入または評価換えを行った場合は記載が必要です。なお、記載口数が100口を超える場合は、期末現在高の多い順に100口のみを記載しても問題ありません。

支払手形の内訳書

支払手形の内訳書の記載項目は、「支払先」「振出年月日」「支払期日」「支払銀行名・支店名」「金額」です。同一の取引先に対する支払手形の総額が100万円以上の場合は、取引先別に記載します。その他の取引先分については一括で記載すれば問題ありません。ただし、100万円以上の支払手形が5口未満の場合は、期末現在高の多い順に5口程度を記載します。

記載口数が100口を超える場合は、金額の多い順に100口を記入するか、もしくは自社の支店または事業所別等で金額を記入するかのいずれかを選ぶことも可能です。

買掛金の内訳書

買掛金(未払金・未払費用)の内訳書の記載項目は、「科目」「相手先名称・所在地」「期末現在高」です。科目欄には買掛金、未払金、未払費用のいずれかを記載し、複数の科目がある場合は科目ごとの集計欄を設けます。

相手先別の期末現在高が50万円以上になる場合については個別に記載し、その他は一括で記入すれば問題ありません。50万円以上になる期末現在高が5口未満なら、期末現在高の多い順に5口程度を記載します。

記載口数が100口を超える場合は、金額の多い順に100口を記入するか、もしくは自社の支店または事業所別等で金額を記入するかのいずれかを選ぶことができます。記載口数が100口を超えるかどうかは、買掛金、未払金、未払費用の合計によって判断します。

なお、配当金または役員に対する賞与で未払いになっている場合は、別途内訳の記載が必要です。

仮受金の内訳書(源泉所得税預り金の内訳書)

仮受金(前受金・預り金)の内訳書には、「科目」「相手先の名称、所在地、法人・代表者との関係」「期末現在高」を記載します。科目欄には、仮受金、前受金、預り金のいずれかを記入しましょう。

相手先別の期末現在高が50万円以上になる場合は個別に記載し、その他は一括記入すれば問題ありません。ただし、相手先が役員、株主、関係会社の場合は、期末現在高が50万円未満であっても全て個別で記載が必要です。記載口数が100口を超える場合は、金額の多い順に100口を記入するか、もしくは自社の支店または事業所別等で金額を記入するかのいずれかを選択できます。記載口数が100口を超えるかどうかは、仮受金、前受金、預り金の合計によって判断します。

源泉所得税預り金の内訳には、「支払年月」「所得の種類」「期末現在高」を記載します。所得の種類については、給与所得は「給」、退職所得は「退」、報酬・料金等は「報」などと簡潔に記します。

借入金及び支払利子の内訳書

借入金及び支払利子の内訳書の記載項目は、「借入先の名称、所在地、法人・代表者との関係」「期末現在高」「期中の支払利子額」「利率」「担保の内容」です。借入先別の期末現在高が50万円以上になる場合は個別に記載し、その他については一括記入で問題ありません。

ただし、借入先が役員、株主、関係会社の場合は、期末現在高が50万円未満であっても全て個別に記載しなければなりません。また、未払利子を含む期中の支払利子額が3万円以上になる場合も、個別に記入が必要です。

記載口数が100口を超える場合は、金額の多い順に100口を記入するか、もしくは、自社の支店または事業所別等で金額を記入するかのいずれかの方法を選ぶこともできます。

土地の売上高等の内訳書

土地の売上高等の内訳書は、棚卸資産として保有している土地(土地の上に存する権利を含む)などを売却したり仲介したりしたときに作成します。記載項目は、「区分」「商品の所在地、地目、総面積」「売上(仲介)年月」「売上(仲介)先の名称、所在地」「売上(仲介)面積」「売上金額(仲介手数料)」「売上商品の取得年」です。取引金額の多い順に、個別に記載しましょう。記載口数が多い場合は、売上金額(仲介手数料)が多い順に20口のみ記入すれば問題ありません。

売上高等の事業所別内訳書

売上高等の事業所別内訳書の記載項目は、「事業所の名称・所在地」「責任者氏名・代表者との関係」「事業等の内容」「売上高」「期末棚卸高」「期末従事員数」「源泉所得税納付署」です。期中に開設または廃止した事業所については、「摘要」欄にその旨と年月日を記載します。また、「計」の欄は、損益計算書の該当金額と一致するように記入しましょう。

役員給与等の内訳書

役員給与等の内訳書には、役員の役職名や担当業務、氏名・住所・代表者との関係、役員給与計とその内訳、退職給与など、さまざまな記載項目があります。最上段には代表者分を記載します。他の役員についての記入順は任意です。

なお、役員給与(役員報酬)を損金計上するには、定期同額給与、事前確定届出給与、業績連動給与のいずれかの要件を満たす必要があるため、十分注意しましょう。

地代家賃等の内訳書(工業所有権等の使用料の内訳書)

地代家賃等の内訳書は、「地代家賃の内訳」と「権利金等の期中支払の内訳」に分けて、それぞれ貸主や支払先の名称・所在地や支払金額などの必要項目を記載します。また、工業所有権等の使用料の内訳書には、「支払先の名称・所在地」「契約期間」「使用料等の支払対象期間・支払金額」といった記載項目があります。いずれも、記載口数が100口を超える場合には、100口についてのみ金額が多い順に記入すれば問題ありません。

雑益、雑損失等の内訳書

雑益、雑損失等の内訳書の記載項目は、「科目」「取引の内容」「相手先名称・所在地」「金額」です。雑収入、雑益(損失)、固定資産売却益(損)、税金の還付金、貸倒損失等について、科目別かつ相手先別の金額が10万円以上になる場合のみ記入します。

ただし、税金の還付金については、期末現在高が10万円未満であっても全て個別に記載が必要です。また、土地の売却益(損)について「固定資産の内訳書」に記入している場合は、雑益、雑損失等の内訳書への記載は不要です。

記載口数が100口を超える場合は、金額の多い順に100口についてのみの記入としても問題ありません。

勘定科目内訳明細書を作成する上での注意点

勘定科目内訳明細書は、それぞれの勘定科目の期末現在高を転記して作成します。期末現在高は貸借対象表や損益計算書の残高と一致するため、もし残高が一致しなかった場合は、決算書からの転記ミスか、そもそも決算書の数値が間違っている可能性があります。会計ソフトを利用すれば、入力した仕訳データからかんたんに勘定科目内訳明細書を作成することができますが、手書きで転記する場合は、ミスのないように十分注意が必要です。

勘定科目内訳明細書を作成する際には、期末現在高が貸借対象表や損益計算書の残高と一致しているか、しっかりと確認しましょう。残高が一致していないと、税務署から法人税計算の根拠を疑われ、税務調査などで指摘されるリスクがあります。

勘定科目内訳明細書の簡素化とは?

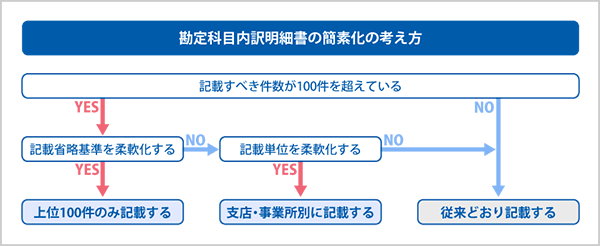

2018年度の税制改正によって、2019年4月1日以後に終了する事業年度から、勘定科目内訳明細書が簡素化されました。この簡素化は、法人税の電子申告が義務付けられている大企業だけではなく、中小企業にも適用されています。

簡素化の具体的な内容は、下記のとおりです。

記載する件数・単位の柔軟化

各勘定科目内訳明細書の記載件数が100件を超える場合に、2つの記載方法が可能になりました。可能になった記載方法は、下記のとおりです。

各勘定科目内訳明細書の記載件数が100件を超える場合の記載方法

- 売掛金(未収入金)や買掛金(未払金・未払費用)など、記載量が多くなる傾向にある勘定科目(14科目)を対象に、上位100件のみを記載する方法

- 受取手形の内訳書など、記載単位を(取引等の)相手先としている勘定科目(7科目)を対象に、支店、事業所別に記載する方法

記載項目の削除や変更等

いくつかの勘定科目内訳明細書について、記載項目の削除や変更等が行われました。具体的な内容は、下記のとおりです。

| 勘定科目内訳明細書の種類 | 記載項目が削除・変更された内容 |

|---|---|

| 仮払金(前渡金)及び仮受金(前受金、預り金)の内訳書 | 「取引の内容」欄が「摘要」欄に変更され、自由な記載が可能になった |

| 貸付金及び受取利息(借入金及び支払利息)の内訳書 | 「貸付理由(借入理由)」欄が削除された |

| 棚卸資産の内訳書 | 「期末棚卸の方法」欄が削除された |

| 売上高等の事業所別内訳書 | 「使用建物の延面積」欄が削除された |

| 雑益、雑損失等の内訳書 | 土地の売却損益を「固定資産の内訳書」に記入している場合、記載を省略できる |

インボイス制度導入に伴う変更点

2023年10月1日からのインボイス制度導入に伴い、2024年3月1日以後に終了する事業年度より、勘定科目内訳明細書の様式が変更されます。勘定科目内訳明細書のうち、下記の科目の内訳書に、「登録番号(法人番号)」を記載する欄が追加されました。

登録番号の記載欄が追加された勘定科目内訳明細書

- 受取手形

- 売掛金(未収入金)

- 仮払金(前渡金)

- 貸付金及び受取利息

- 固定資産

- 支払手形

- 買掛金(未払金・未払費用)

- 仮受金(前受金・預り金)

- 土地の売上高等

- 地代家賃等

- 工業所有権等の使用料

- 雑益、雑損失等

登録番号を記載する際には、「T」を含めて記載する必要があります。その他、登録番号または法人番号を記載した場合には、名称や所在地の記載を省略することが可能です。

勘定科目内訳明細書の書き方を知って正しく作成しよう

勘定科目内訳明細書は、法人税の確定申告の際に提出が義務付けられている書類です。勘定科目内訳明細書にはいくつもの種類があり、それぞれ記載項目が異なるため、正しい作成方法を把握しておくことが大切です。また、インボイス制度に伴い、2024年3月1日以後に終了する事業年度からは、勘定科目内訳明細書の様式が変更になるため注意が必要です。

複雑に思われがちな勘定科目内訳明細書も、会計ソフトを利用すればかんたんに作成可能です。勘定科目内訳明細書をミスなくスムーズに作成するには、弥生の会計ソフト「弥生会計 プロフェッショナル」「弥生会計 ネットワーク」などの会計ソフトの導入がおすすめです。

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。