旅費精算とは?精算時の注意点やスムーズに行うためのポイントを解説

監修者: 齋藤一生(税理士)

更新

出張をすると、移動のための交通費やホテルの宿泊代など、さまざまな費用が発生します。会社によっては、出張にあたり手当を支給するケースもあるでしょう。

このような、従業員が出張する際にかかった費用については、旅費精算を行う必要があります。出張の経費は、普段の営業活動などに伴う交通費に比べて高額になりやすいものです。また、出張中にかかった費用のすべてが旅費精算の対象になるとは限りません。旅費精算の流れをしっかりと把握し、適切に処理できるようにしておくことが大切です。

本記事では、旅費精算の方法や仕訳例、旅費精算を行う際の注意点などについて解説します。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

旅費精算とは、従業員が出張するためにかかった費用を精算する業務のこと

旅費精算とは、従業員が出張などをした際にかかった費用を精算する業務のことです。出張の際には、目的地に向かうための交通費や現地での移動にかかる費用、ホテルの宿泊費など、さまざまな費用が発生します。このような出張に伴って発生する費用を「旅費」と呼び、日常業務における近場の移動にかかる費用を「交通費」と呼び、区別できます。会計上は、「旅費交通費」という勘定科目を使ってまとめてしまうことが一般的です。

旅費に明確な定義はありませんが、一般的には、出張のように、遠方への移動や宿泊を伴う移動をした際にかかった費用を指します。会社によっては、例えば「移動距離が100km以上なら旅費」というように、社内規定で定めている場合もあります。旅費には、出張時にかかった電車代、バス代、飛行機代、タクシー代などの交通費の他、宿泊費や出張手当なども該当します。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

旅費精算の方法

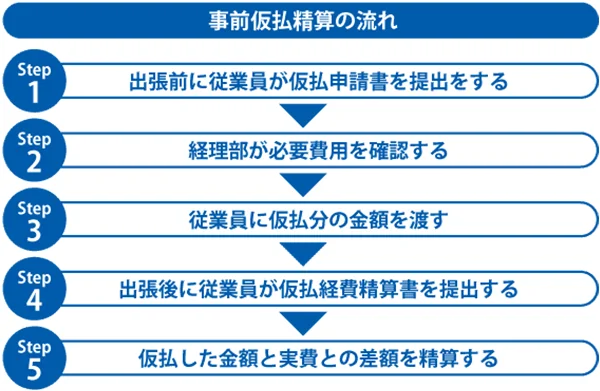

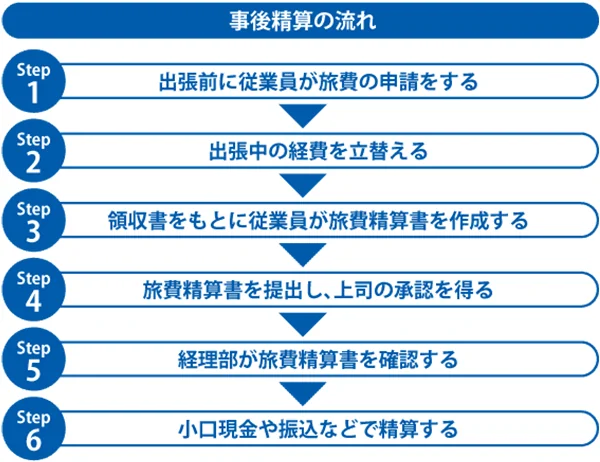

旅費精算を行うには、出張する従業員に前もって概算で旅費を渡しておく「事前仮払い精算」と、いったん従業員が全額を立て替えてから後日精算する「事後精算」の、大きく2つの方法があります。どちらの方法を選ぶかで、旅費精算の流れは変わります。

ここでは、旅費精算の2つの方法について、それぞれ説明します。

事前仮払精算

仮払いは、出張にかかる費用を概算で見積もり、あらかじめ従業員に渡しておく方法です。出張を終え、実際にかかった金額と仮払い金額に差額があった場合は、追加支給や返金などの精算を行います。

特に海外出張や長期出張などの場合、かかる費用はかなり高額になることが予想されます。一時的とはいえ、その費用を出張が終わるまですべて従業員に立て替えさせるのは無理があるでしょう。「事前仮払方式」なら、出張中に必要な費用を事前に渡しておけるので、従業員に金銭的な負担をかけずに済みます。ただし、出張前と出張後にそれぞれ処理が必要になるため、そのぶん手間がかかります。

仮払いで旅費精算を行う流れは、以下のとおりです。

1 出張前に従業員が仮払申請書を提出する

出張する従業員は仮払申請書を提出し、旅費の仮払いを申請します。仮払申請書には、出張の日程や移動ルート、交通手段などから計算した概算費用の金額を記載します。仮払申請書は申請者の上司に提出され、内容について承認を受けます。

2 経理部が必要費用を確認する

上司の確認後、問題がなければ、経理担当者に仮払申請書が提出されます。経理担当者は申請内容を確認し、必要費用が妥当かどうか、申請書に漏れがないかなどをチェックします。

3 従業員に仮払分の金額を渡す

経理担当者の確認後、問題がなければ、申請された金額を従業員に支払います。このとき、従業員の受領印などで、仮払いしたことがわかるようにしておきましょう。

4 出張後に従業員が仮払経費精算書を提出する

出張から戻った従業員は、実際にかかった費用の領収書などをもとに、仮払経費精算書を作成します。仮払経費精算書は、仮払いされた現金が、実際に何にいくら使われたのかを申告するための書類です。

5 仮払いした金額と実費との差額を精算する

従業員が作成した仮払経費精算書は、上司の承認を経て、領収書などとともに経理部に提出されます。経理担当者は内容を確認し、仮払金に余剰や不足があった場合は返金や追加支払いを行います。

事後精算

事後精算は、出張にかかる費用を従業員が立て替え、後日、実費精算をする方法です。出張にかかる費用は従業員が一時的に自費で支払い、後日その領収書を会社に提出して、立て替えたお金の払い戻しを受けます。

事後精算方式は、精算処理が一度で済むため事務手続きがシンプルです。しかし、実際に旅費精算を行うまでの間、従業員に金銭的な負担をかけることになります。

事後精算の場合は、以下のような流れで旅費精算を行います。

1 出張前に従業員が旅費の申請をする

出張する従業員は、事前に必要な金額を上司または経理部に申請します。出張にかかる費用は高額になることが多いため、事前に申請しておくことで後の旅費精算がスムーズになります。

2 出張中の経費を立て替える

出張中は、必要な費用を従業員が立て替えて支払います。立替払いにあたって受け取った領収書やレシートは、必ず保管しておかなければなりません。

3 領収書をもとに従業員が旅費精算書を作成する

出張から戻った従業員は、領収書などをもとに旅費精算書を作成します。旅費精算書には、費用の項目や目的、金額などを漏れなく記載します。

4 旅費精算書を提出し、上司の承認を得る

従業員は作成した旅費精算書を領収書に上司に提出します。上司は事前申請と旅費精算書を比較し、予定外の支出がないかなどを確認します。確認後、問題がなければ、上司の承認を経て経理部に旅費精算書が提出されます。

5 経理部が旅費精算書を確認する

経理担当者は、提出された旅費精算書を細かくチェックします。記載内容や計算に誤りはないか、計上されている金額は適切か、経費とみなされない費用が含まれていないかなど、しっかりと精査が必要です。経理担当者によるチェックで漏れやミスが見つかった場合は、差し戻しとなります。

6 小口現金や振込などで精算する

経理担当者によるチェックで問題なければ、従業員に精算金が支給されます。精算方法は、小口現金での支払いや銀行振込、翌月の給与と合算しての支払いなど、会社によって異なります。

旅費精算を行った場合の仕訳例

ここからは、旅費精算を行った場合の仕訳例を解説していきます。事前仮払いと事後精算のどちらで精算したかによって、仕訳方法は異なります。

事前に仮払いした場合の仕訳例

事前仮払いの場合は、従業員にお金を渡すときと、後日精算をするときに、それぞれ仕訳を行います。

例えば、従業員の出張にあたり、事前に概算で旅費を計算して3万円を現金で渡した場合の仕訳例は、下記のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮払金 | 30,000円 | 現金 | 30,000円 |

また、従業員が出張から戻ってきたら、仮払金と実費との差額を精算します。このとき、仮払金より実費の方が少なければ返金を受け、かかった実費の方が多ければ追加支払いを行います。

例えば、出張から戻った従業員から、実際にかかった交通費2万8,000円の仮払経費精算書と領収書を受け取り、差額の2,000円が現金で返金された場合の仕訳例は、以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 旅費交通費 | 28,000円 | 仮払金 | 30,000円 |

| 現金 | 2,000円 | ||

また、出張から戻った従業員から、実際にかかった交通費3万3,000円の仮払経費精算書と領収書を受け取り、不足分の3,000円を追加で支払った場合の仕訳例は、以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 旅費交通費 | 33,000円 | 仮払金 | 30,000円 |

| 現金 | 3,000円 | ||

事後精算した場合の仕訳例

事後精算の場合は、従業員から旅費精算書と領収書の提出を受け、精算をしたタイミングで仕訳を行います。例えば、従業員が出張にあたって立て替えた交通費3万円を、現金で精算した場合の仕訳例は、以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 旅費交通費 | 30,000円 | 現金 | 30,000円 |

旅費精算の注意点

旅費精算をスムーズかつ正しく行うためには、どのようなことに注意すればよいのでしょうか。ここでは、旅費精算を行う際の4つの注意点についてそれぞれ説明します。

旅費の妥当性を確認しておく必要がある

旅費は、金額が大きくなりがちな経費であるため、旅費精算にあたっては、申請された内容や金額などの妥当性を慎重に確認しなければなりません。

例えば、移動先や目的によっては、宿泊を伴わない日帰り出張でも問題ないかもしれません。宿泊する場合でも、高級ホテルに泊まる必要はないはずです。交通費についても金額の安いルートを優先すべきですが、だからといって、新幹線や飛行機の何倍もの時間をかけて普通電車で移動することに妥当性があるとはいえません。

特に、従業員本人が交通手段や宿泊先を手配するような場合は、人によって妥当性の判断が分かれる可能性があります。トラブル防止や公平性維持のため、出張旅費規程を設けて社内に周知しておきましょう。

出張中に発生した経費でも、旅費として申請できない場合がある

遠方への移動に伴って発生した費用が、すべて旅費に該当するわけではありません。実際に出張中に支払った経費であっても、旅費精算の対象にならないものがあるため注意しましょう。

例えば、出張先で取引先を接待した場合の費用は、旅費ではなく「交際費」として処理する必要があります。また、研修を目的とした旅行については、交通費や宿泊費なども、基本的には「研修費」として計上しなければなりません。

その他、慰安旅行や社員旅行などの費用は「福利厚生費」に該当します。なお、社員旅行を福利厚生費にするには「4泊5日以内」「従業員の過半数が参加」などの条件があります。

なお、役員だけで行う旅行は福利厚生費として経費にできないので注意しましょう。

精算の遅延が起きないよう注意が必要

旅費精算をはじめ、経費精算は当期中の処理が原則であるため、遅延が起きないよう注意が必要です。

期をまたいでも税法上問題はありませんが、精算が遅くなるほど、申請に不備や不明点があったときの調査が困難になります。精算が遅れたために旅費を損金計上できず、税負担が増えてしまうこともあるかもしれません。

旅費精算は、出張が終わり次第、速やかな処理を心掛けましょう。従業員が申請を後回しにしないように、あらかじめ締切りなどの社内ルールを決めておくのがおすすめです。

従業員が領収書をなくした場合、旅費精算はできない

万が一、従業員が領収書をなくしてしまった場合は、何にいくら使ったのかを確認できないため、旅費精算はできません。そのため、出張中の支払いにあたっては必ず領収書を受け取り、保管しておくように、社内周知を徹底しておくことが大切です。

なお、2023年10月から開始されたインボイス制度によって、課税事業者が仕入税額控除を受けるには適格請求書(インボイス)が必要になりました。旅費精算を行う際にも、領収書が適格請求書の要件を満たしているかどうかを確認する必要があります。

インボイス制度では、3万円未満の公共交通機関の利用については、一定の事項を記載した帳簿のみの保存で仕入税額控除の適用が認められる特例もあります。旅費精算にあたり、どのような場合に適格請求書が必要になるのか、あらかじめチェックしておきましょう。

旅費精算をスムーズに行うためのポイント

旅費精算では、書類のチェックや金額の計算、仕訳、お金のやりとりなど、さまざまな作業が発生します。旅費精算を少しでもスムーズに行うために、以下のポイントを抑えておきましょう。

経費精算システムを導入する

旅費精算の効率化に役立つのが、経費精算システムです。経費精算システムを導入すると、経理担当者の業務負担やミスのリスクを軽減できることに加えて、担当者が複数いるような場合でも同じ方法で経費精算ができます。効率化はもちろん、業務の属人化防止にもつながるでしょう。

さらに、会計ソフトと連携した経費精算システムなら、精算した内容が自動的に会計ソフトに反映されるため、記帳や決算書作成などの手間も大幅に削減できます。

表計算ソフトのテンプレートを用意しておく

できるだけコストをかけずに効率化を図りたい場合は、表計算ソフトを利用して旅費精算を行う方法もあります。旅費精算に必要な申請書や精算書のテンプレートを用意しておけば、従業員が記載内容に迷うこともなくなるでしょう。ただし、表計算ソフトを使った旅費精算は、手作業で入力や転記を行わなければならないため、入力ミスや計算間違いなどに十分注意が必要です。

社内でのルール周知を確実に行う

旅費精算をスムーズにするには、社内ルールの周知が必須です。出張旅費規程を作成したうえで、従業員への周知を徹底しましょう。旅費精算はお金に関することですから、担当者によって処理方法が違うようではいけません。出張旅費規程と併せて、申請・承認・精算のフローについても改めて見直しを行い、マニュアル化しておくのがおすすめです。

法人カードでの精算を徹底する

旅費精算を効率化するなら、法人カードの活用もおすすめです。従業員用の法人カードを発行し、出張時に使用するようにすれば、後日現金で精算する必要がなくなります。出張先で思いがけない出費が発生した場合でも、法人カードなら対応しやすいでしょう。法人カードと会計ソフトを連携させれば、さらに業務効率化につながります。

領収書を電子化しておく

領収書の電子化も、旅費精算を効率化するための手段のひとつです。紙の領収書には、紛失や破損のリスクがあります。また、領収書は旅費精算が済んだ後も一定期間保存しなければならないため、紙のままだと保管の手間やコストもかかります。そのような場合は、スキャンや撮影で領収書を電子化すれば、保管が格段に楽になるでしょう。

会計ソフトや経費精算システムの中には、スキャンや撮影した領収書のデータを自動で反映できるものもあります。そのようなシステムを利用すれば、領収書の内容をわざわざ帳簿に記載する手間も省くことができます。

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

旅費精算を効率化するなら会計ソフトがおすすめ

旅費精算とは、従業員が出張の際にかかった費用を精算することです。旅費は高額になることも多いため、精算にあたってはミスのないように十分注意が必要です。

旅費精算には、事前仮払いと事後精算の2つの方法がありますが、精算方法によって仕訳が異なります。また、旅費精算をするときには、書類の提出や確認、金額の確認など、多くの作業が発生します。

旅費精算の効率化を目指すなら、使いやすい会計ソフトの導入がおすすめです。弥生のクラウド会計ソフト「弥生会計 Next」なら、クレジットカードの取引データや、レシートや領収書のスキャンデータ、スマートフォンアプリで撮影したデータを自動で取り込み、自動仕訳が可能です。旅費精算はもちろん経理業務全般の効率化のためにも、「弥生会計 Next」の導入を検討してみてはいかがでしょうか。

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ