消費税の仕訳方法とは?税込経理方式、税抜経理方式でそれぞれ解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

消費税の納税義務がある課税事業者は、消費税の金額を正しく把握しながら仕訳する必要があります。しかし、消費税には軽減税率となる品目があります。さらに、仕訳方式も税込経理方式と税抜経理方式があるため、ミスなく仕訳を行うためには、あらかじめ消費税で使う勘定科目や仕訳の方法などを正しく理解しておく必要があります。

本記事では、消費税の仕訳方法について、税込経理方式・税抜経理方式のそれぞれで解説します。2023年10月1日からのインボイス制度導入に伴い、消費税の免税事業者から課税事業者に変わるという方も、ぜひ参考にしてください。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

消費税とは、商品やサービスを販売した際に課税される間接税のこと

消費税とは、商品やサービスを販売した際に課税される間接税のことです。購入者が負担し、販売した事業者が納税します。すべての取引に消費税が課税されるとは限らず、一部の品目によっては税率が軽減されます。2023年10月時点では、消費税等の税率は10%(軽減税率は8%)です。

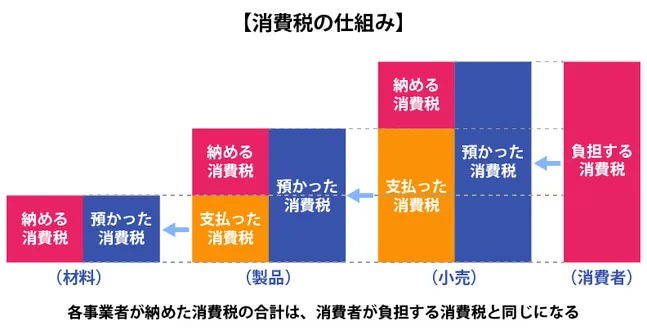

また、消費税は「多段階課税」という仕組みで計算するようになっています。例えば、図のように材料を販売する事業者、その材料で製品を作る事業者、その製品を消費者へ販売する事業者、その製品を購入して消費する消費者という流れがあるとします。

それぞれの事業者が、取引を行う段階で預かった消費税から自分が支払った消費税を差し引いた残りを少しずつ納めていきます。そうすると、最終的にその累計は消費者が負担する消費税と同じ金額になります。これが多段階課税の仕組みです。つまり、消費者から預かった消費税を丸ごと納めるわけではないということです。

消費税には消費税と地方消費税がある

私たちが通常「消費税」と呼ぶものは、厳密には消費税と地方消費税です。そのため、これらをまとめて「消費税等」と呼ぶ場合もあります。

消費税と地方消費税は、商品やサービスの取引にかかる税金で、性質は同じですが、納付先が異なります。消費税は国税(国に納付する税金)であり、地方消費税は地方税(都道府県や市町村に納付する税金)です。実際に消費税を納付する際には、消費税と地方消費税を分ける必要はなく、まとめて所轄の税務署に納付します。

2023年10月時点では、消費税は標準税率で10%、軽減税率で8%です。それぞれの消費税と地方消費税の税率は以下のとおりです。

| 標準税率 | 軽減税率 | |

|---|---|---|

| 消費税率(国税) | 7.8% | 6.24% |

| 地方消費税率 | 2.2% | 1.76% |

| 合計 | 10% | 8% |

-

※国税庁「消費税のしくみ

」

軽減税率が適用される場面を理解する

軽減税率とは、消費税率が一部の商品やサービスに対して低く設定される制度のことです。一律に10%の税率となるわけではなく、8%に軽減される品目もあります。例えば、飲食店の中で取引先と打ち合わせした場合の飲食代の税率は10%になりますが、打ち合わせ用のコーヒーを購入してテイクアウトした場合の税率は8%になります。帳簿付けを行う上で注意してください。

2019年10月1日に消費税率が10%に引き上げられましたが、同時にこの軽減税率制度も導入されました。軽減税率の対象となる商品は、次の2品目です。

| 商品 | 内容 |

|---|---|

| 飲食料品 | 酒類、外食、ケータリング等を除く食品表示法に規定する食品 |

| 新聞 | 定期購読契約された、週2回以上発行される新聞。一般の社会的事実を掲載しているものが対象 |

消費税の納税スケジュール

課税事業者は、事業年度が終了した時点で、1年分の消費税の合計を取りまとめて納税します。個人事業主の場合は、確定申告と同様に、1月1日から12月31日までの消費税を計算し、翌年3月末日までに申告・納税を行います。

また、法人は事業年度終了の翌日から2か月以内に申告・納税を行います。確定申告時に消費税の年税額が一定金額を超えると、翌年に中間申告と納付を行う必要があり、その回数は年税額に応じて異なります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

消費税が課税される条件と非課税になる条件

消費税は、すべての商品・サービスに課税されるわけではありません。ここでは、課税される条件と、非課税となる条件について、それぞれ見ていきましょう。

消費税が課税される条件

消費税が課税されるには、次のような条件があります。それぞれ確認してきましょう。

| 条件 | 内容 |

|---|---|

| 国内取引であること | 国内において、事業者が事業として対価を得て行う取引(資産の譲渡、資産の貸し付け、役務の提供)である場合は、課税の対象となる |

| 事業者が事業で行う取引であること | 法人と個人事業主が事業として行う取引は、消費税が課税される対象となる |

| 対価を得る取引であること | 有償の取引、対価を得る取引(資産の譲渡等に対して給付を受ける取引)は、課税対象となる。原則的に、無償の取引は課税対象にはならない |

| 資産の貸付、譲渡、サービスの提供であること | 資産(建物など)の譲渡や貸付け、役務の提供(請負、委任、運送、寄託等)の取引の場合は、課税対象となる |

| 外国貨物の輸入取引であること | 保税地域(貨物を輸入手続き未済のまま蔵置し、加工・製造、展示等をすることができる特定の地域)から引き取られる外国貨物に係る輸入取引は、消費税の課税対象になる |

-

※国税庁「2 どんな取引が課税対象?

」

消費税が非課税となる条件

非課税とは政策上、課税することが適当ではない取引や、消費者に負担を求める消費税の性質に合致しない取引のことです。国税庁が定めた「No.6201 非課税となる取引」によると、消費税が非課税となる主な取引は、以下のとおりです。

消費税が非課税となる主な取引

- 土地の譲渡および貸付け

- 有価証券等の譲渡

- 支払手段の譲渡

- 預貯金の利子および保険料を対価とする役務の提供等

- 日本郵便株式会社などが行う郵便切手類の譲渡、印紙の売渡し場所における印紙の譲渡および地方公共団体などが行う証紙の譲渡

- 商品券、プリペイドカードなどの物品切手等の譲渡

- 国等が行う一定の事務に係る役務の提供

- 外国為替業務に係る役務の提供

- 社会保険医療の給付等

- 介護保険サービスの提供等

- 社会福祉事業等によるサービスの提供等

- 助産

- 火葬料や埋葬料を対価とする役務の提供

- 一定の身体障害者用物品の譲渡や貸付け等

- 学校教育

- 教科用図書の譲渡

- 住宅の貸付け

非課税取引と不課税取引の違い

非課税取引と不課税取引は、どちらも消費税が課税されないことは同じです。しかしながら、国税庁のホームページ内の「No.6209 非課税と不課税の違い」によると、次のような違いがあることがわかります。

非課税取引は、土地や株式などの売買に対して、社会的な配慮から、政府が特別に消費税をかけないことを決めたものです。それに対し、不課税取引は海外での取引や寄附などを指します。しかしながら、もともと消費税の対象ではありません。また、課税売上割合の計算においても、取り扱いは異なります。課税売上割合とは、全体の売上の中で消費税がかかるものがどれくらいあるかを示す割合のことです。

全体の売上には、消費税がかかるものと、消費税が特別にかからないもの(非課税)、消費税の対象外のもの(不課税)が含まれます。この割合を計算するとき、非課税取引は全体の売上に数えますが、不課税取引にあたるものは数えません。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

消費税の課税事業者と免税事業者の違い

消費税の課税は、消費税の課税事業者と免税事業者に区別して行われます。それぞれの概要について、解説します。

課税事業者とは、消費税を納税する義務がある事業者のこと

課税事業者とは、国に消費税を納税する義務が課せられた事業者のことです。課税期間の基準期間における課税売上高が1,000万円を超える事業者は、すべて課税事業者となります。原則的に課税事業者が商品を販売する際に売上にかかる消費税額から、仕入や経費にかかる消費税額を差し引いた金額を国に納付する義務があります。

また、税込経理方式と税抜経理方式は、課税事業者の任意で選択することができます。ただし、原則として、「すべての取引について同一の方式を適用」する必要があります。例外的に、グループごと(売上・資産・経費)に経理方式を採用することは可能です。しかしながら、あくまでグループごとに選択できる規定であり、個々の固定資産・経費ごとに異なる方式を採用することはできません。

免税事業者とは、消費税の納付義務が免除されている事業者のこと

免税事業者とは、一定の要件を満たし、消費税の納付義務が免除されている事業者のことを指します。

商品・サービスの販売時には、課税事業者と同様に料金と消費税を受け取りますが、免税事業者は消費税分を会社の収益にすることが可能です。また、免税事業者は消費税に関する会計処理を行わないため、税込金額で売上を計上します。

免税事業者に該当するのは、前々年度の課税売上高が1,000万円以下の事業者です。そのため、前々年度の実績がない起業したての事業者は、原則的に免税事業者となります。

なお、2023年10月のインボイス制度開始により、適格請求書発行事業者の登録を受けられるのは、消費税の課税事業者のみとなりました。そのため免税事業者は、適格請求書(インボイス)を発行できるように課税事業者になるか、適格請求書を発行できない免税事業者のままでいるかを選択する必要があります。

インボイス制度についてはこちらの記事で解説しています。参考にしてください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

消費税の2つの仕訳方式

消費税の仕訳方式には、税込経理方式と税抜経理方式があります。これらの違いは、消費税をどのように計算に含めるかにあり、会計処理の簡便さや精度、事業規模、業種によってそれぞれ選ばれています。

ここでは、税込経理方式と税抜経理方式の概要について、それぞれ見ていきましょう。

税込経理方式とは、商品やサービスの価格と消費税を合わせた金額で記帳する方法のこと

税込経理方式とは、仕入や売上などの取引を記録する際に、商品やサービスの価格と消費税を合わせた金額(税込価格)で記帳する方法です。つまり、仕入の消費税額は仕入金額に、売上の消費税額は売上高に含めて計上します。

税抜経理方式とは、本体の価格と消費税を分けて計上する方法のこと

税抜経理方式とは、本体の価格と消費税を分けて計上する方法です。「仮払消費税」「仮受消費税」等の勘定科目を用いて仕訳を行います。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

消費税の仕訳例

消費税が発生したとき、決算を行う際や納付する際には、それぞれ異なる仕訳処理が必要です。また、使用する勘定科目も状況によって異なります。

ここでは、それぞれの場合の仕訳処理と使用する勘定科目について説明します。

消費税が発生したとき

消費税が発生したときには、税込経理方式か税抜経理方式のいずれかで会計処理を行います。それぞれについて理解しておきましょう。

税込経理方式の場合

税込経理方式で仕訳する場合、売上高や仕入高などに消費税を含めて会計処理を行います。

例えば、10万円(税抜)の商品を税率10%で販売した場合の仕訳は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 110,000 | 売上高 | 110,000 |

税抜経理方式の場合

抜経理方式で仕訳する場合、消費税額を仕入や売上の額に含めず、「仮払消費税」「仮受消費税」などの勘定科目を用いて仕訳を行います。

例えば10万円の商品を税率10%で販売した場合の仕訳例は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 110,000 | 売上高 | 100,000 |

| 仮受消費税 | 10,000 | ||

消費税を納付するとき

消費税を納付する際は、税込経理方式または税抜経理方式のどちらかで処理をします。それぞれについて理解しておきましょう。

税込経理方式の場合

税込経理方式で仕訳する場合、納付時には「租税公課」として処理します。租税公課とは、国や地方に納める税金(租税)と、公共団体へ納める会費など(公課)を合わせた勘定科目です。例えば、5,000円を消費税として納付した場合の仕訳例は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 5,000 | 現金 | 5,000 |

税抜経理方式の場合

税抜経理方式で仕訳する場合、納付時には「未払消費税」などで処理します。未払消費税とは、支払うべき消費税があるときに使用する勘定科目です。例えば、5,000円を消費税として納付した場合の仕訳例は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 未払消費税 | 5,000 | 現金 | 5,000 |

決算するとき

決算時にも、税込経理方式または税抜経理方式のどちらかで処理をします。それぞれについて理解しておきましょう。

税込経理方式

税込経理方式で仕訳する場合、決算時には「租税公課」で処理します。具体的な仕訳例は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 5,000 | 未払消費税 | 5,000 |

税抜経理方式

税抜経理方式で仕訳する場合、決算時は「仮受消費税」と「仮払消費税」で処理します。具体的な仕訳例は以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税 | 15,000 | 仮払消費税 | 10,000 |

| 未払消費税 | 5,000 | ||

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトを導入することで、消費税の申告・納税をスムーズにしよう

仮払消費税とは、税抜経理方式を採用している場合に、仕入や経費などの支払い代金にかかる消費税を指す言葉です。一方、仮受消費税とは、売上にかかる消費税のことを指します。すべての課税事業者は、決算時にこれらの仮払消費税と仮受消費税を相殺し、その差額である消費税額を申告、納税する必要があります。

消費税を申告するための申告書は、日々の帳簿の内容をもとにして作成します。弥生のクラウド会計ソフト「弥生会計 Next」なら、消費税の申告書作成に必要な日々の帳簿付けを手軽に行うことができます。法令改正にも自動で対応しているため安心してご利用いただけます。会計ソフトを使うことで、消費税の申告や納税をスムーズに進めましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。