源泉所得税の納付書の書き方は?期限や納付方法も解説【記入例あり】

更新

源泉所得税の納付書は、事業主が従業員の給与から差し引いた源泉所得税を納付する際に必要となる書類です。源泉所得税の納付書には複数の種類があり、従業員に支払う給与や、特定資格者に支払う報酬など、源泉徴収の対象となる所得の種類に応じて適切な様式を用いなければなりません。

本記事では、源泉所得税の納付書の基本的な概要や種類をわかりやすく解説します。さらに、具体的な記入方法や納付期限、納付方法、納付書を紛失した場合の対処法についても紹介します。税務処理に関する不安を解消し、業務をスムーズに進められるようにしましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

源泉所得税の納付書とは?

源泉所得税の納付書の正式名称や、概要とその種類について詳しく解説します。

正式名称は所得税徴収高計算書

源泉所得税の納付書の正式名称は、「所得税徴収高計算書」です。源泉所得税の納付書は、企業や個人事業主が従業員の給与から天引きした源泉所得税を納付する際に使用する書類です。

源泉所得税の納付書は、従業員の給与だけでなく、弁護士や税理士など、外部の個人に報酬・料金を支払った際にも提出します。この納付書は、源泉徴収税額を納付するだけでなく、税額を報告する役割も担っています。

納期の特例の適用を受ける場合を除き、源泉所得税の納付と納付書の提出は、給与を支払った月の翌月10日までに行わなければなりません。期限内に納付できなかった場合、不納付加算税や延滞税が発生する可能性があるため注意しましょう。

源泉所得税について、こちらの記事でも詳しく解説しています。

所得税徴収高計算書の種類

源泉所得税の納付書は9種類あり、それぞれが特定の所得の種類に対応しています。

主に利用されるのは、「給与所得・退職所得等の所得税徴収高計算書」です。これは、事業主が従業員に支払った給与や、特定資格者(税理士や弁護士など)に支払った報酬の源泉所得税を納付する際に使用します。この納付書は「一般用」と「納期特例用」の2種類に分類されています。

また、「報酬・料金等の所得税徴収高計算書」も、頻繁に利用される納付書の一つです。これは、フリーランスなど、従業員以外の個人に支払った報酬から源泉徴収した所得税を納付するための書類です。

このほか、代表的な納付書として、利子や配当金に対する所得税を納付する際に使用する「利子等の所得税徴収高計算書」 や、外国居住者や外国法人への報酬を支払った際に利用される「非居住者・外国法人の所得についての所得税徴収高計算書」などがあります。

令和8年9月下旬以降に所得税徴収高計算書は様式が変更される予定

国税庁は、2026年(令和8年)9月下旬以降から順次「所得税徴収高計算書」(納付書)の様式を変更する予定であると発表しています。この変更は、e-Taxの利用を促進し、納税手続きのデジタル化を目的としています。ただし、変更による混乱を避けるため、新様式の導入後も現行様式を2028年(令和10年)9月ごろまで引き続き使用できるとされています。

様式の変更後は、事業者識別情報の「整理番号(8桁)」が、国税庁からの各種通知書と共通の「お問い合わせ番号(13桁)」に変更され、税務署とのやり取りが一元化されます。また、記入事項では、「納期等の区分」欄に元号の記入欄が追加され、「徴収義務者」欄には郵便番号やフリガナの記入欄が新設さます。

さらに、税務署の窓口で配布される納付書も、現行のA4三つ折り様式から、管理しやすいA4サイズの単票式に変更される予定です。

-

参照:国税庁「所得税徴収高計算書(納付書)の記載のしかた

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

【記入例あり】源泉所得税の納付書の具体的な記入方法

ここからは、納付書の具体的な記入方法を、 次の3つに分けて解説します。

- 給与所得者の場合

- 報酬・料金支払者の場合

- 納期特例分支払いの場合

納付書は黒のボールペンで枠内に丁寧に記入します。書き損じた場合は修正液や二重線で訂正せず、新しい納付書に書き直しましょう。

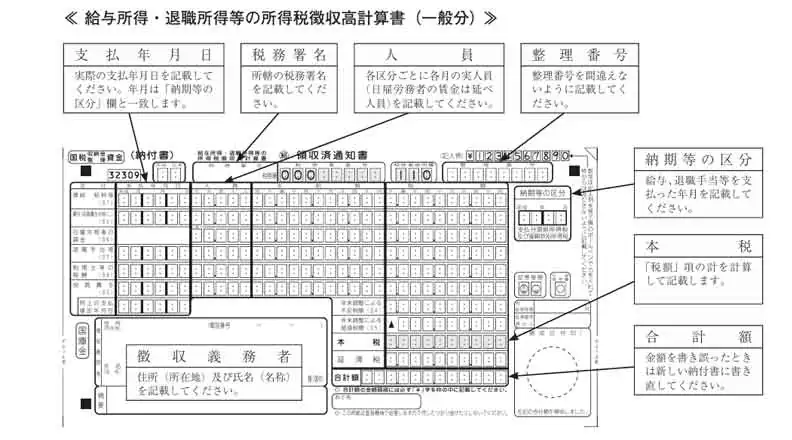

記入例①:給与所得・退職所得等の場合

給与所得者の給与や、税理士・弁護士などの特定資格者(以下、この記事では「特定資格者」と書きます)の報酬について源泉徴収した際は、「給与所得・退職所得等の所得税徴収高計算書」を利用します。主な記入項目は以下のとおりです。

| 項目 | 記入内容 | |

|---|---|---|

| 年度 | 4月1日~翌年3月31日を1年度として記入します。 | |

| 税務署名 | 所轄の税務署名を記入します(税務署から送付された納付書には印刷されています)。 | |

| 整理番号 | 整理番号を記入します(税務署から送付された納付書には印刷されています)。 | |

| 俸給・給料等 | 支払年月日 | 支払年月日:給料などを支払った年月日を記入します。 |

| 人員 | 役員、社員、アルバイト、パートなど、給料などを支払ったすべての人数を記入します。 | |

| 支給額 | 支払った給料などの総額(所得税、社会保険料等控除前)を記入します。 | |

| 税額 | 預かった源泉所得税の総額を記入します。 | |

| 税理士等の報酬 | 支払年月日 | 特定資格者(税理士や弁護士など)へ報酬を支払った年月日を記入します。 |

| 人員 | 特定資格者(税理士や弁護士など)へ報酬を支払った人数を記入します(1名に対して1か月内に複数回支払った場合は「1」と記入します)。 | |

| 支給額 | 特定資格者(税理士や弁護士など)へ支払った報酬(税抜)を記入します。消費税込みで支払い、当該金額で源泉をした場合は当該額を記入します(司法書士に支払った場合、基礎控除がありますが、支払った報酬総額を記入します)。 | |

| 税額 | 特定資格者(税理士や弁護士など)から預かった源泉所得税の総額を記入します。 | |

| 本税 | 源泉所得税の合計額を記入します。 | |

| 合計額 | 各項目の合計金額を記入します。 | |

| 納付等の区分 | 年月を記入します(上記の支払年月日の年月と同じです)。 | |

| 徴収義務者 | 会社の所在地(住所)、名称(氏名)、電話番号を記入します(税務署から送付された納付書には印刷されています)。 | |

- ※司法書士に対する支払がある場合は、摘要欄に支払の内容(人数等)を記載する必要があります。

納期の特例が適用されていない一般分では、以下のように記入します。

-

- 年度:会計年度を記入します。

- 税務署名:所轄の税務署名を記入します。

- 整理番号:納付番号を記入します。(税務署から送付された納付書の場合は印刷済)

- 支払い年月日:実際に給与等を支払った年月日を記入します。

- 人員:支給人員を記入します。

- 支給額:給与や報酬から社会保険料等を控除する前の支給総額を記入します。

- 税額:「支給額」に記入した給与等について、源泉所得税額を記入します。

- 本税:税額の総額を計算して記入します。

- 納期等の区分:給与等の支払い年月を記入します。

- 合計額:金額の前に「¥」をつけて記入します。

なお、裏面の計算書への記入と集計裏面は、支払いの種類に応じて計算書を使用します。給与の場合は、甲欄適用者と乙欄適用者にわけてそれぞれの人員、支払金額、徴収税額を計算しましょう。甲欄は扶養控除等申告書を提出した社員に適用される税額表に基づきます。裏面で計算した各項目の合計額を、表面の「人員」「支払金額」「徴収税額」欄に転記します。

-

引用:国税庁「納付書の記載のしかた(給与所得・退職所得等の所得税徴収高計算書)

」

参照:国税庁「納付書の記載のしかた(給与所得・退職所得等の所得税徴収高計算書)」

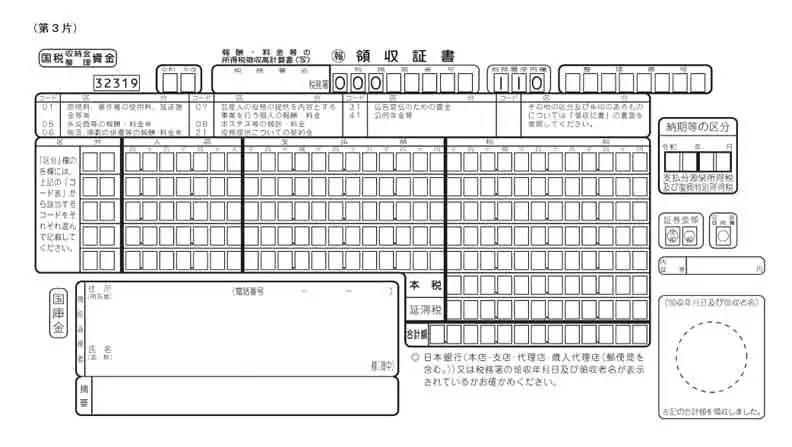

記入例②:報酬・料金等の場合の例

原稿料や講演料などの報酬・料金は、源泉徴収の対象です。納付書は、「報酬・料金等の所得税徴収高計算書」を利用します。記入方法は、給与所得者の場合とほぼ変わらないものの、以下の記入項目には注意しましょう。

| 項目 | 記入内容 |

|---|---|

| 納期等の区分 | 報酬・料金などを支払った年月を記入します。 |

| 区分 | 払った報酬・料金などの内容に応じて、コード表から該当するコードを選択して記入します(コード表に該当するものがない場合、第3片(領収証書)裏面の「報酬・料金等のコード表(その他分)」を参照します)。 |

| 人員 | 区分ごとに、当該月において報酬・料金などを支払った人数を記入します。 |

| 支払額 | 当該月において支払った報酬・料金、契約金、賞金の総額等を記入します。 |

なお、特定資格者以外の個人に報酬を支払うケースでは、源泉徴収が必要な場合と不要な場合があります。所得税法により、その支払いが源泉徴収の対象として指定されている場合は源泉徴収を行いましょう。例えば、原稿料やデザイン料、プロスポーツ選手への報酬を支払う場合などがこれに該当します。

-

引用:国税庁「別紙6 報酬・料金等の所得税徴収高計算書の様式及び記載要領

」

なお、裏面の計算は報酬・料金等の計算欄を使用し、支払った人員、支払金額、徴収税額を正確に計算して表面の「人員」「支払金額」「徴収税額」欄へ転記します。

-

参照:国税庁「原稿等の報酬又は料金(第1号関係)

」

参照:国税庁「No.2792 源泉徴収が必要な報酬・料金等とは」

参照:国税庁「納付書の記載のしかた(報酬・料金等の所得税徴収高計算書)」

記入例③:年末調整を行った場合

年末調整の結果を反映させるには、通常とは異なる方法で納付書を記入します。源泉所得税に過不足が生じた場合は、以下のように記入しましょう。

-

- 年末調整による不足税額:納めた所得税額に不足が生じた場合、徴収した不足額を記入します。

- 年末調整による超過税額:超過税額(還付額)が生じた場合は、還付した超過額に記入します。

その月の納付税額よりも還付額が大きく精算しきれない場合は、残りの還付額を翌月以降に繰り越して精算しましょう。繰り越し額があるときは、納付書の摘要欄へ「年調還付未済額 ○○円」のように金額を記入しておくと、経理処理が明確になります。

記入例は、以下のとおりです。

-

引用:国税庁「5 税額の納付と所得税徴収高計算書(納付書)の記載

」

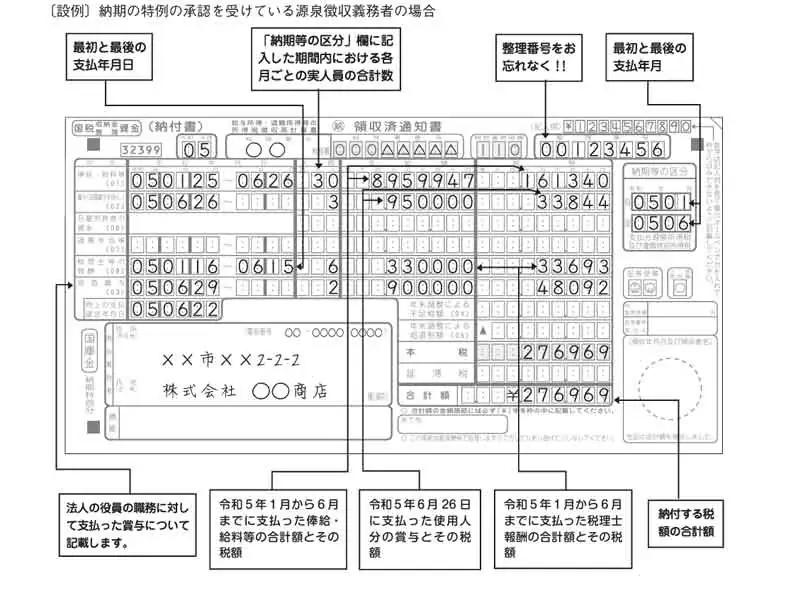

記入例④:納期特例分の場合

「給与所得・退職所得等の所得税徴収高計算書」(納付書)には、「一般分」と「納期特例分」の2種類があります。前述したように、納期特例とは、源泉徴収をした所得税・復興特別所得税を年2回(1月と7月)にまとめて納付できる制度です。「納期特例分」の記入方法は「一般分」とほぼ同じですが、「納期等の区分」と「支払年月日」の書き方が異なります。

「一般分」では1か月分を記入するのに対し、「納期特例分」では徴収期間の最初と最後の年月(7月から12月分を納付する場合は「令和〇年7月~12月」)を記入します。また、「支払年月日」欄にも、最後の支払日ではなく、期間全体(例:7月1日~12月31日)を記入します。これらの記載内容に誤りがあると、税務署から修正を求められることがあります。ただし、納期限までに正しく納付していれば、記載誤りのみを理由に延滞税や不納付加算税が課されることはありません。

| 項目 | 記入内容 | |

|---|---|---|

| 俸給・給料等 | 支払年月日 | 7月10日に納付する分は、1~6月の支払い分、1月20日に納付する分は7~12月の支払い分を記入します。 |

| 人員 | 延べ人員の人数で計算します。例えば、1~6月まで3人に給与を支払った場合、人員は18人(3人×6か月)です。 | |

具体的な記入例は以下のようになります。

-

引用:国税庁「給与所得・退職所得等の所得税徴収高計算書(納付書)の記載例

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉所得税の納付期限と納付方法

源泉所得税の納付期限は、一般分と納期の特例が適用される場合とで異なるため、明確に整理しておきましょう。ここからは、税務署への納付手続きを完了させるまでの具体的な流れについて、手続き別に詳しく解説します。

源泉所得税の納付期限

源泉所得税は、原則として給与や報酬を支払った月の翌月の10日までに納付することが求められています。例えば、10月に給与を支給した場合は、11月10日までに納付します。

もし期限までの納付が困難な場合、税務署へ「納税の猶予」または「換価の猶予」を申請できます。これらの猶予が認められた場合、延滞税の一部または全額が免除されることもあります。

-

参照:国税庁「No.9206 国税を期限内に納付できないとき

」

源泉所得税の延滞税

納付が遅れた場合には、延滞税が発生します。延滞税は納付期限を超過した日数に応じて算出されます。ただし、延滞税の金額が1,000円未満の場合、延滞税はかかりません。また、延滞税の税率は、納期限の翌日から2か月目までと、2か月を超えた場合で異なります。2か月を超えると、より高い税率が適用されるため、納付の遅れには十分注意しましょう。

なお、源泉所得税を納付期限までに納めなかった場合、延滞税に加えて不納付加算税が課される場合があります。不納付加算税は、原則として納付すべき税額の10%が課されます。ただし、税務署から指摘を受ける前に自主的に納付した場合は5%に軽減されます。期限内の納付を徹底し、万が一遅れた場合は速やかに納付することが重要です。

-

参照:国税庁「No.9205 延滞税について

」

源泉所得税の納期の特例

給与の支給人員が常時10人未満の場合では、「納期の特例」が認められています。この特例を利用すると、半年分の源泉所得税をまとめて納付することができます。特例を利用するためには、事前に所定の申請書を提出しましょう。

注意すべきポイントは、特例は申請した翌月から適用されるという点です。そのため、申請を行った月に支払った給与分については、原則どおり翌月10日までに納付します。

申請後、却下の通知が届かなければ、申請月の翌月から特例による納付が可能です。例えば、9月に申請した場合は10月から特例が適用され、10月~12月分の源泉所得税を翌年1月20日に納付することとなります。

なお、納期の特例は、給与・賞与、退職手当、および特定資格者(税理士や弁護士など)への報酬に限って適用されます。料金・報酬や配当金などにかかる源泉所得税には適用されません。

また、延滞税が発生した場合は、納付書の「延滞税」の項目に記入せず、税務署から送付される通知に同封された納付書を使用して納付しましょう。

源泉所得税の納付書の入手方法

年末調整の時期には、税務署から源泉所得税の納付書を含む冊子が郵送されます。また、税務署の窓口やe-Taxを利用して納付書を入手することも可能です。

さらに、金融機関や郵便局に備え付けられている場合もありますが、近年は常備されていないケースもあるため、事前に確認しておくと安心です。

源泉所得税の納付方法

源泉所得税は、さまざまな方法で納付できます。それぞれメリットが異なるため、適した方法を選択しましょう。

現金納付

現金納付は一般的な方法の一つです。現金納付では、納付書(所得税徴収高計算書)に現金を添えて、銀行などの金融機関や所轄の税務署の窓口で納付します。納付書にバーコードが印字されていれば、コンビニエンスストアなどで納付することも可能です。コンビニエンスストアで納付する際は、300,000円以下の納付に限られるため、小規模な事業者に適した納付方法です。

納付書は2部作成し、金融機関または税務署の領収印が押された納付書(領収証書)をしっかり保管しておきましょう。なお、手数料はかかりません。

-

参照:国税庁「G-2-8 現金に納付書を添えて納付(金融機関又は税務署の窓口)

」

クレジットカード納付

「国税クレジットカードお支払いサイト」を利用すれば、クレジットカードを使用して源泉所得税を納付することも可能です。インターネットを通じて24時間いつでも納付できる利便性がありますが、納付税額に応じて決済手数料が発生するため、注意しましょう。また、領収書は発行されません。納税証明書は、所轄の税務署で交付請求手続きを行うことで入手できます。

決済手数料は、納付金額が10,000万円を超えるごとに段階的に加算されます。納付できる金額の上限は1,000万円未満です。納付手続き完了後、納付を取り消すことはできません。そのため、金額をよく確認してから手続きを行いましょう。

決済手数料は、以下のとおりです。50,001円以降も10,000円を超えるごとに加算されます。

| 納付税額 | 決済手数料(税込み) |

|---|---|

| 1円~10,000円 | 99円 |

| 10,001円~20,000円 | 198円 |

| 20,001円~30,000円 | 297円 |

| 30,001円~40,000円 | 396円 |

| 40,001円~50,000円 | 495円 |

-

参照:国税 クレジットカードお支払サイト「納付手続きの前に

」

参照:国税庁「G-2-4 クレジットカード納付の手続」

ダイレクト納付

ダイレクト納付は、e-Taxを利用して銀行口座から振替によって納付を行う方法です。手数料はかかりません。また、一度手続きを完了すれば、毎回の納付お自動化できるため、納付期限を守りやすくなります。

法人がこの納付を開始する際は、「ダイレクト納付利用届出書」をおおむね1か月前までに作成し、所轄の税務署へ提出します。

ダイレクト納付の場合、納付完了後に領収書は発行されません。ただし、e-Taxサイト内のメッセージボックスに納付完了通知が届くため、これを証拠として利用できます。また、納付期限の指定や、e-Taxの送信と同時に口座から引き落とす即時納付も選択可能です。

-

参照:国税庁「G-2-2 ダイレクト納付(e-Taxによる口座振替)の手続

」

インターネットバンキングからの納付

e-Taxを利用すれば、インターネットバンキングを通じて源泉所得税を納付できます。自宅や外出先であっても、24時間いつでも都合のよいタイミングで納付手続きを行えます。

納付手続きの際は、e-Taxの「納付情報登録依頼」または「納付情報確認」メニューを利用して納付情報を作成します。その後、利用しているネット銀行のサイトへ移動して振替手続きを行いましょう。

ただし、インターネットバンキングによる納付は領収証書が発行されません。領収証書が必要な場合は、金融機関の窓口で納付手続きを行いましょう。また、納付そのものに手数料はかかりませんが、ATMを利用する際に各金融機関で定められた手数料がかかる場合があります。

-

参照:国税庁「G-2-3 インターネットバンキング等からの納付手続

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉所得税の納付書を紛失した場合はどうする?

納付書を紛失した場合には、再発行が可能です。税務署に直接訪問して取得する方法が最も確実です。ここからは、納付書の再発行方法や、納付が間に合わない場合の対応について解説します。

税務署で再発行してもらう

税務署に直接連絡すれば、源泉所得税の納付書の再発行を依頼できます。郵送で送付してもらえるため、希望の枚数を伝えましょう。書き損じに備えて、予備を含めて多めに依頼しても良いでしょう。

なお、郵送による交付を希望する場合、一部の税務署では返信用封筒に所定の切手を貼付して同封するよう求められることがあるため、事前に確認しておくと安心です。

オンラインで再取得する

e-Taxを利用すれば、オンラインで納付書を再取得することが可能です。申請から取得までをすべてオンラインで完結できるため、大変便利な方法です。さらに、ネットバンキングを併用すれば、再取得から納付までの手続きをすべてオンラインで完結できます。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉所得税の納付書は税額が0円でも提出する

納付する税額が0円の場合でも、源泉所得税の所得税徴収高計算書(納付書)は税務署に提出します。これは、企業が源泉徴収義務を果たしたことを税務署へ報告するためです。

0円になる主なケースとして、従業員の1か月の給与や報酬から社会保険料を控除した金額が88,000円未満の場合が挙げられます。この場合、源泉徴収税額表に基づき所得税が課されないため、徴収税額は0円になります。また、年末調整の結果、従業員に還付する税額(超過税額)がその月の徴収税額を上回ったケースでも、納付税額は0円になります。納期特例の承認を受けている場合でも、提出義務は免除されません。

いずれの場合も納付する現金は発生しませんが、納付書に「0円」と記入し、金融機関ではなく所轄の税務署へ直接提出しましょう。

-

参照:国税庁「5 税額の納付と所得税徴収高計算書(納付書)の記載

」

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉所得税の納付書の書き方を正しく理解しよう

源泉所得税の納付書は、従業員の給与から差し引いた源泉所得税を納付するための重要な書類です。納付書には種類があり、それぞれ所得の種類に応じた書類を使用します。納付期限を守り、延滞税や加算税を課せられないよう注意しましょう。

源泉所得税の納付書作成や納付期限の管理は非常に複雑です。手作業で行うとミスが発生しやすく、手間もかかります。給与計算や源泉徴収の業務効率化には、弥生のクラウド給与サービス「弥生給与 Next」が便利です。業務の効率化に向けて、導入を検討してみてはいかがでしょうか。

- ※本記事は2025年11月6日時点の情報を基に制作しています。

- ※ご契約のプランによって利用できる機能が異なります。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。