Q&A

消費税改正の制度(軽減税率)

飲食料品を扱わず、新聞も販売していない事業者の場合、増税は関係しても軽減税率は関係ないと考えていますが問題ないでしょうか?

増税だけでなく、軽減税率についてもあらゆる事業者が対象となります。

例えば、福利厚生や接客用に購入するお茶、コーヒー、紅茶やお茶菓子等は軽減税率が適用される典型例です。

電子版の新聞は、軽減税率の対象ですか。

いいえ、軽減税率の対象とはなりません。軽減税率の対象となる「新聞の譲渡」は、紙版に限られます。このほか、紙版であっても、駅売店やコンビニで購入する場合も軽減税率の対象とはなりません。

- 参考

消費税率の軽減税率制度に関するQ&A(個別事例編)(平成28年4月(令和元年7月改訂)、国税庁消費税軽減税率制度対応室)

消費税改正の制度(価格表示)

お客さまに提示するメニューやカタログには、税込価格を表示しています。消費税率が10%に改定されるとお客さまに値上げしたと思われて困るため、なにか良い表示方法はありませんか。

税込価格表示をすることを「総額表示」といい、事業者には一定の場合を除き総額表示が義務付けられています。このことを総額表示義務といいますが、2021(令和3)年9月30日までの期間は、メニューやカタログに表示されている価格を税込価格だけでなく「税抜価格+消費税」などの表示に変更することが可能となっています。なお、消費者への配慮の観点から、上記の特例を受ける事業者はできるだけ速やかに「税込価格」を表示するよう努めることとされていますのでご注意ください。

外税表示や税抜価格の強調が認められる期間はいつからいつまででしょうか。

2013(平成25)年10月1日から認められている外税表示や税抜価格の強調が認められる期間は、2021(令和3)年3月31日までとなります。

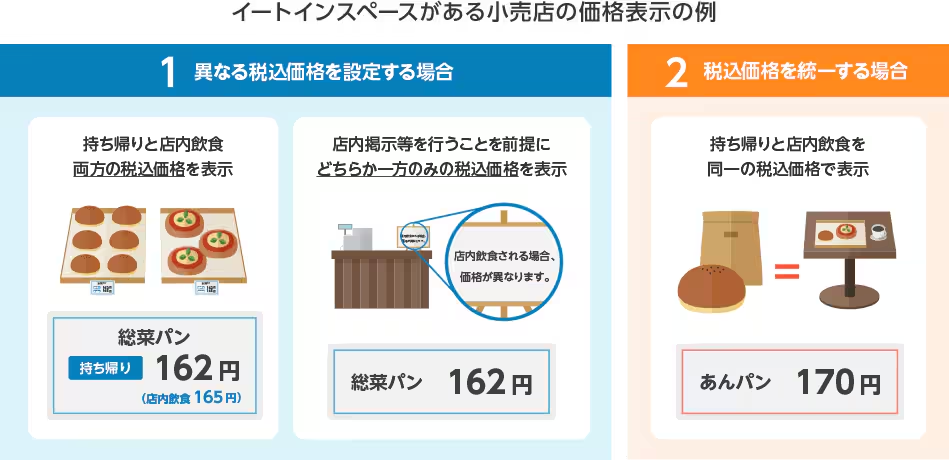

いわゆる「イートインコーナー」を併設している小売店です。価格表示はどのようにすればよいでしょうか。

以下の2つの方法が考えられます。どちらが良いか事前に検討の上、対応する必要があります。

-

1

異なる税込価格を設定する場合(税抜価格が同じ)

-

2

単一の税込価格を設定する場合(税抜価格は異なるものに)

消費税改正の制度(価格転嫁)

美容院を営んでおり、カット料金を4,800円(8%消費税込み)に設定して営業しています。消費税率が10%に改正されると4,889円(10%消費税込み)となってしまいます。お客さまとはできれば100円単位でやり取りをしたいので5,000円(税込)に価格を変更しても大丈夫でしょうか。

価格設定について、自由な価格設定を行うことを何ら妨げられるものはないため、経営判断による限り特に支障はないものと思われます。

- 補足

前回5%から8%への増税時には、消費税率の引上げを理由として、それ以上の値上げを行うことは「便乗値上げ」として抑制を求められていたため、判断に迷う場合は、事前に消費者庁などへの相談が推奨されていましたが、今回の8%から10%への増税時には事業者による柔軟な価格設定がしやすくなっています。

請求処理(適用税率)

2019(令和元)年9月30日以前にお客さまから受注を受けた製品や商品を2019(令和元)年10月1日以降にお客さまへ引き渡す場合、消費税はどのようにしたらよいでしょうか。

製品や商品をお客様に販売した際に採用する消費税率は、それらの引き渡しがあった日に適用される消費税率を用いて処理します。したがって、2019(令和元)年10月1日以降に引き渡した製品や商品は、原則として10%の消費税率が適用されます。

当店は毎日深夜3時まで営業し、毎日翌日am3:00に売上の締め処理を行っています。2019(令和元)年10月1日am0:00以降に販売した商品については、10%の消費税率が適用されるのでしょうか。

原則として、その商品を販売した日に適用される消費税率を用いてお客様に請求します。そのため、2019(令和元)年10月1日am0:00を過ぎて販売した商品は、10%の消費税率が適用されることとなります。ただし、深夜営業のレストランなどでは、2019(令和元)年10月1日am0:00きっかりに消費税率を変更することが実務上難しく、実際の経理事務で不都合が生じる場合があります。日々「毎日翌朝3時に売上を締め、当日の売上としている」など一定の基準で売上集計をしている場合、今まで通りの処理で実務上問題ないとされているようです。

ソフトウェアの開発を受託し分割検収する契約を締結しています。最終納品は、2019(令和元)年10月1日以降になりますが、2019(令和元)年9月30日までの分割検収分の請求は、消費税率を10%にして請求するのでしょうか。

契約に基づき、分割検収する場合であって、会計上、分割検収時に収益計上することとし、その会計処理が妥当とされている場合、分割検収日において適用される消費税率により請求します。この場合、2019(令和元)年9月30日以前に行う分割検収では、8%の消費税率を適用します。

請負工事に係る経過措置を受けた場合には、その引き渡しを受ける取引の相手方に経過措置の適用を受けたものであることを通知することとされています。消費税はどのようにしたらよいでしょうか。

2013(平成25)年10月1日から2019(平成31)年3月31日までに締結した契約に基づき、2019(令和元)年10月1日以降にその契約に係る課税資産の譲渡等を行う場合は、消費税率8%で請求することができる経過措置があります。この場合は、相手方にこの経過措置の適用を受けたものであることを通知する必要があります。通知にあたっては、経過措置の適用を受けたことを請求書等に記載することにより行えばよいとされています。詳しくはお近くの税務署にご相談ください。

経過措置に該当しないサービス(項目)を1年間の料金を先払いの場合(サポート料金のような場合)に、2019年10月1日をまたぐ契約の消費税率はどのようにすればよいでしょうか。

2019年9月30日までのサービス提供分は旧税率8%、2019年10月1日からのサービス提供分は新税率10%になります。

一括値引きを含んだ区分記載請求書等保存方式の請求書を作成するとき、一括値引きはどのように按分しますか。

軽減税率8%、標準税率10%を含んだ請求書の一括値引きは、一括値引き前の消費税率ごとの対価の比率で按分するなど合理的に算出します。

例)請求書

飲食料品※ 40円

日用雑貨 60円

小計 100円

一括値引き ▲5円

支払額 95円

8%対象 38円

10%対象 57円

- ※

軽減税率対象品目

- 補足

8%対象の計算方法:40円「飲食料品」-(5円「一括値引き」×40%「8%対象の占める割合」)=38円

10%対象の計算方法:60円「日用雑貨」-(5円「一括値引き」×60%「10%対象の占める割合」)=57円

- 参考

消費税率の軽減税率制度に関するQ&A(個別事例編)(平成28年4月(令和元年7月改訂)、国税庁消費税軽減税率制度対応室)

請求処理(請求書)

増税と軽減税率導入に伴い、取引先と交わす請求書では何をすればよいですか。(対象:軽減税率対象となるものを販売している事業者の方)

消費税法改正後の請求書には、以下の2つへの対応が必要となります。

-

1

軽減税率対象品が識別できること。

-

2

税率(標準税率10%、軽減税率8%、旧税率8%)ごとの税込対価がわかること。

増税と軽減税率導入に伴い、取引先と交わす請求書では何をすればよいですか。(対象:軽減税率対象となるものを販売しない事業者の方)

消費税率引き上げ前の旧税率と混在する請求書を発行しない限り、特に何もしなくて構いません。

- 参考

消費税率の軽減税率制度に関するQ&A(個別事例編)(平成28年4月(令和元年7月改訂)、国税庁消費税軽減税率制度対応室)

請求期間が2019(令和元)年9月21日~2019年10月20日で請求締めが月中になります。消費税が旧税率8%と新税率10%で混在する場合、2019年9月21~30日までの旧税率8%、2019年10月1~20日の新税率10%と、それぞれ請求書を作成する必要がありますか。

請求書を税率でわけて作成することは必須ではありません。

請求期間が2019(令和元)年9月21日~2019年10月20日で請求締めが月中になります。消費税が旧税率8%と軽減税率8%および標準税率10%で混在する場合、区分記載請求書等保存方式としての要件を満たすには、どのような記載が必要となりますか。

同一の請求書で作成する場合は、旧税率8%、軽減税率8%、新税率10%の税率ごとの合計金額(税込)および軽減税率対象の品目であることの記載が必要です。

合計請求書、領収証において取引先が仕入税額控除を申請するために区分記載請求書等保存方式での発行を希望された場合、対応する必要はありますか。

売り手側:区分記載請求書は交付義務・保存義務がないため、区分記載請求書等保存方式での発行は必須ではありません。

買い手側:仕入税額控除を受ける場合には、区分記載請求書等保存方式で請求書や領収証を保管する必要があります。受け取った合計請求書や領収証が軽減税率対象で1つの税込合計金額のみ記載した帳票は、軽減税率の対象であることの記載がない場合、取引の事実に基づいて追記することができます。

区分記載請求書等保存方式に該当する書式は何がありますか。

取引の事実を証する書類で、一定の記載事項※を満たす領収証や納品書、請求書(請求明細書、合計請求書)、小売事業者等が交付するレシートなどが区分記載請求書等保存方式の帳票として該当します。

売り手側:区分記載請求書の交付義務、保存義務はありません。

買い手側:区分記載請求書および帳簿の保存が仕入税額控除の要件となります。区分記載請求書に必要な事項の記載がない帳票を受け取った場合、買い手(受領者)は取引の事実に基づいて追記することができます。

- ※

区分記載請求書の一定の記載事項とは、以下をご確認ください。

飲食料品の販売に要する送料(取引先負担として請求する場合)は、軽減税率の対象になりますか。

送料は飲食料品に該当しないため軽減税率の適用対象となりません。送料は取引先にとって経費となるため、標準税率10%で納品書(または請求書)に計上します。

- 参考

消費税率の軽減税率制度に関するQ&A(個別事例編)(平成28年4月(令和元年7月改訂)、国税庁消費税軽減税率制度対応室)

区分記載請求書等保存方式で発行した請求金額より入金額が少ないときに、差額を「値引き」とするにはどのような処理が必要ですか。

「値引き」は消費税率に応じて区分記載請求書等保存方式の請求書へ計上します。

経理処理(適用税率)

2019(令和元)年9月30日以前に取引先に販売または取引先から購入した商品について、値引や返品(貸倒)が2019(令和元)年10月1日以降に発生した場合、消費税はどのようにしたらよいでしょうか。

売上値引や売上返品(貸倒)、仕入値引や仕入返品があった場合は、そもそもの商品の引き渡しがあった日に適用される消費税率を用いて処理します。したがって、2019(令和元)年9月30日以前に販売又は購入した商品の値引・返品等が2019(令和元)年10月1日以降に発生した場合は、原則として8%の消費税率が適用されます。

なお、販売した商品の返品について、10月分は全て9月分の売上に対応するものとして合理的な方法により継続して返品等の処理を行っている場合には、事業者が継続している方法で処理することができます。

- 参考

令和元年(2019年)10月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【基本的な考え方編】(平成30年10月、国税庁消費税室)

2019(令和元)年9月30日以前に仕入れた商品を2019(令和元)年10月1日以降にお客さまへ販売した場合、消費税はどのようにしたらよいでしょうか。

商品をお客様に販売した際に採用する消費税率は、それらの引き渡しがあった日に適用される消費税率を用いて処理します。したがって、2019(令和元)年10月1日以降に販売した商品は、10%の消費税率が適用されます。

仕入れ先が2019(令和元)年9月30日に出荷した商品を10月1日に検収しました。自社では検収基準で仕入計上しているのですが、適用される税率は何%を用いればよいですか。なお、仕入先は出荷基準で売上を計上し、請求します。

旧税率である8%を用いてください。

- 参考

令和元年(2019年)10月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【基本的な考え方編】(平成30年10月、国税庁消費税室)

2019(令和元)年9月30日までに商品を大量に購入しました。2019(令和元)年10月1日現在、出荷の見込みがなく廃棄処分したいのですが、消費税には何か影響しますか。

資産を廃棄した場合、消費税についての処理は特段何もありません。なお、消費税は、商品を購入した日に属する課税期間(一般に事業年度と同じ)において仕入税額控除の対象となります。

2019(平成31)年3月31日以前に、資産をレンタルする契約を締結しました。この場合、消費税はどのようにしたらよいでしょうか。

資産の貸し付けを受けた場合は、経過措置が設けられています。2013(平成25)年10月1日から2019(平成31)年3月31日までに一定の要件を満たした契約を締結し、その契約に基づいて資産の貸し付けを受けている場合は、原則として消費税率は8%となります。なお、自動継続している場合や契約日が2019(平成31)年4月1日以降の場合など、個々の取引によって取り扱いが相違するため、詳しくはお近くの税務署にご相談ください。

2019(令和元)年9月30日以前に発生した交通費について、2019(令和元)年10月1日以降に請求書が経理に回付されてきました。この場合、消費税はどのようにしたらよいでしょうか。

経理への回付時期に関わらず、取引が行われた日の消費税率が適用されます。したがって、2019(令和元)年9月30日以前に発生した交通費については、8%の消費税率により処理します。

電気代やガス代などの水道光熱費は、消費税率が8%と10%が適用される期間をまたいで請求されます。【2019(令和元)年9月21日~2019(令和元)年10月20日までなど】この場合、消費税はどのようにしたらよいでしょうか。

継続して供給することを約する契約を締結しており、かつ、2019(令和元)年10月31日までに旧・消費税率の期間を含んだ請求がされるような電気代やガス代などの水道光熱費については、8%の消費税率で処理できる経過措置が設けられています。また、上下水道代など一般的に2ヶ月分の請求がされるような水道光熱費で、請求の基礎となる期間の終了日が2019(令和元)年11月1日以降であるときは、一定の計算式により計算されるため、お手元の請求書に記載された消費税率をご確認ください。なお、計算式などの詳細については、お近くの税務署にご相談ください。

- 参考

令和元年(2019年)10月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【具体的事例編】(平成30年10月、国税庁消費税室)

当社では、向こう6か月分の定期券代を給与と共に支給しています。また、支払時に前払費用に計上し、月数に応じて費用処理しています。2019(令和元)年9月30日までに支給した定期券代の消費税はどのようにしたらよいでしょうか。

2019(令和元)年9月30日までに定期券を購入した場合で、2019(令和元)年10月1日以降に乗車する場合であっても、8%の消費税率が適用される経過措置があります。したがって、毎月旅費交通費に振り替える定期券代は、8%での消費税率を用いることになります。なお、2019(令和元)年9月中に定期券代を支給する場合であっても、2019(令和元)年10月1日以降に定期券を購入するものとして支給し、前払費用として計上している場合は、10%の消費税率を用いて旅費交通費に振替処理します。

不動産の賃貸による仲介手数料をお客さまからもらう場合、消費税はどのようにしたらよいでしょうか。

賃貸借契約の締結日により判定します。したがって、賃貸借期間に関わらず2019(令和元)年9月30日までに締結していれば8%の消費税率が適用され、2019(令和元)年10月1日以後の契約締結であれば、10%の消費税率が適用されます。

請負契約(製造や建物の建設、ソフトウェアの開発)を契約しました。この場合、消費税はどのようにしたらよいでしょうか。

請負契約には、物の引き渡しを要するものと物の引き渡しを要しないものとがあります。原則として、物の引き渡しを要する契約は、目的物の全部を完了して引き渡した日、物の引き渡しを要しない契約は、契約した役務の全部を完了した日を基準に消費税率を判定します。ただし、請負契約は、契約成立から完成、引き渡しまでに長期間を要することから、2013(平成25)年10月1日から2019(平成31)年3月31日までに契約を締結し、2019(令和元)年10月1日以降にその資産の引き渡しを行う場合は、8%の消費税率で処理できる経過措置があります。詳しくは、お近くの税務署にご相談ください。

製造や建物の建設、ソフトウェアの開発などについて、契約書を作成せずに業務を請け負いました。この場合、消費税はどのようにしたらよいでしょうか。また問題となることはありますか。なお、取引の実態は、経過措置の適用が受けられるものです。

請負契約の経過措置の規定では、契約その他の書類を作成しているかどうかは問われていませんが、経過措置の適用があることを明らかにするために、契約の締結時期や請け負った業務の内容が経過措置の適用要件を満たすことについて、契約書その他書類により明らかにしておくことが必要とされています。

経理処理(帳簿上の区別)

増税と軽減税率導入に伴い、帳簿付けの上で何をすればよいですか。

消費税の課税事業者の場合、帳簿上記載する取引について、適用される税率を区分できていなければなりません。具体的には、標準税率10%、軽減税率8%、旧税率8%などの区別が必要となります。消費税申告時に区別が必要となるためです。特に、軽減税率8%と旧税率8%は合計8%で同じですが、内訳(国税と地方税)が異なるため区別しなければならない点ご注意ください。税率の内訳については、軽減税率制度とはをご覧ください。

【国税庁】インボイスコールセンター(インボイス制度電話相談センター)

軽減税率制度に関するご質問・ご相談は、以下の専用窓口へお願いいたします。

フリーダイヤル

0120-205-553

【受付時間】9:00~17:00(土日祝除く)

本サイトに掲載している内容は、2019(令和元)年7月1日現在の法令に基づく情報です。

今後公布される法令等に従い、内容を変更する場合がありますので、ご了承ください。