【記入例あり】青色事業専従者給与の届出書の書き方と提出方法

監修者: 齋藤一生(税理士)

更新

家族に支払う給与は原則として経費にできませんが、青色申告を行う個人事業主であれば「青色事業専従者給与」として必要経費に計上できる制度があります。

適用を受けるには「青色事業専従者給与に関する届出書」を期限内に提出する必要があります。ここでは主に、届出書の具体的な書き方を記入例も示しながら、紹介します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与とは?家族への給与を経費にする条件

青色事業専従者給与とは、青色申告をしている個人事業主が生計を一にする家族に支払う給与を必要経費として計上できる制度です。この制度を適用するためには、「青色事業専従者給与に関する届出書」を作成し、期限内に提出しておくことが必要です。

ここでは、青色事業専従者給与を適用するメリットとデメリット、適用するための要件を紹介します。

青色事業専従者給与のメリット・デメリット

青色事業専従者給与は、妥当な金額であれば、配偶者や家族への給与を全額経費にできることがメリットです。

デメリットは、配偶者や家族を事業専従者にすると、配偶者控除や扶養控除が適用できなくなることです。

そのため、「青色事業専従者給与による節税額 >配偶者控除等による節税額」となるような給与額に設定することが重要です。

青色事業専従者の要件

青色事業専従者として認定されるには、以下の要件をすべて満たす必要があります。

- 青色事業専従者と認定される要件

-

- 青色申告者と生計を一にする配偶者または親族である

- 申告を行う年の12月31日時点で年齢が15歳以上である

- 申告を行う年の1年のうち6か月を超える期間、青色申告者の営む事業に専ら従事している

- 給与額が青色申告者の営む事業に従事する対価として妥当な金額であること

青色事業専従者のメリット・デメリットや要件の詳細については、以下の記事で解説しているので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与に関する届出書の書き方【記入例つき】

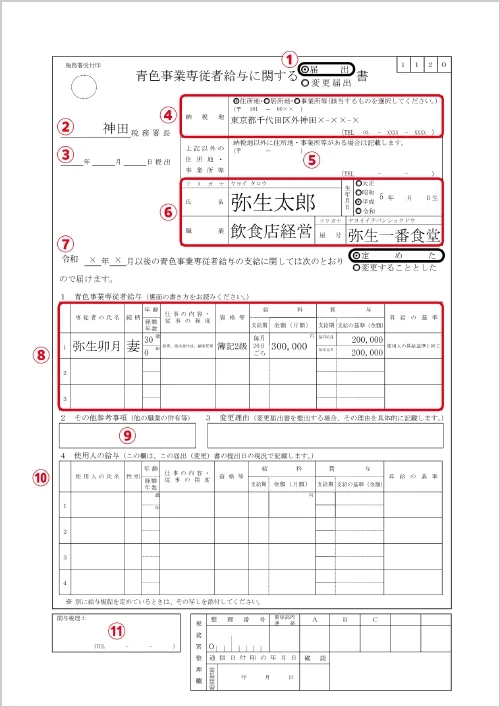

(1) 届出

「届出」を○で囲む。

(2) 所轄の税務署名

所轄の税務署名を記入する。

所轄の税務署がわからない場合は、「税務署の所在地などを知りたい方」(国税庁)で郵便番号・住所から検索できる。

(3) 届出書の提出日

税務署に提出した日を記入する。

- ※書類の記載日ではありません。

(4) 納税地

「住所地」、「居所地(きょしょち)」、「事業所地」のいずれかを○で囲む。

納税地は、住民票の住所を指す「住所地」を記入するのが一般的。その他、「居所地」は住所地とは別に、事業のためにある程度の期間、居住している場所のことで、「事業所地」は、住所地とは別に事業を行っている場所のこと。

(5) 納税地以外の住所

納税地に指定した場所以外に、住民登録している住所や事業所がある住所があれば記入する。

(6) 納税者の氏名等・職業・屋号

「フリガナ」はカタカナで記載。職業は「飲食店経営」、「フードデリバリー業」、「ネットショップ運営」など具体的な職種を記入したほうがよい。「屋号」がない場合は、空欄でも可。

(7) 開始年月

青色事業専従者給与の適用を受ける年月を記入し、「定めた」を○で囲む。

(8) 青色事業専従者給与

専従者と支給する給与などについて記載する。申請するのは複数人でもかまわない。

・専従者の氏名等

「続柄」は、「妻」「夫」「父」「母」「子」など納税者本人との続柄を記入する。

「経験年数」は、その業務に従事した経験年数で、初めての場合は「0年」でもかまわない。

・仕事の内容・仕事の程度

専従者が「専ら従事している」かどうかと「給料・賞与」が適正かどうかの判断材料になるので、具体的に記載する。

例:書類作成、メール対応、ホームページ更新。月曜日~金曜日、1日8時間従事

例:経理、請求書作成、顧客管理。平日毎日10:00~18:00勤務

・資格等

業務に関連する資格などがあれば記入。なければ、「特になし」でもかまわない。

例:「情報処理技術者」「簿記2級」「秘書検定」など

・給料

「支給期」には「毎月20日ごろ」などと記載、「金額(月額)」には支給する給与の月額を記載する。

- 給与額を決める際の考え方

-

- 労務に対して妥当な額であること

- 家族以外の従業員を雇った場合の給料(賞与)額や、時給換算などを考慮する

記載した給料額は、予定額でもかまいませんが、あくまでも上限(賞与も同様)となります。

実際の支払いが記載金額より低い場合は問題ありません。特に手続きは不要です。しかし、記載した以上の金額を支払うことはできないので、増額する場合は、変更届出書の提出が必要になります。

・賞与

「支給期」には「毎年○月」などとし、年2回なら2段に分ける。「金額(月額)」には、(給与額の)「○か月分」または「○○円」などと記載する。金額は給与と同じく、労務に対して妥当な額で、この金額が上限となる。賞与がない場合は、空欄でもかまわない。

・昇給の基準

「使用人の昇給基準と同じ」「毎年おおむね○%(または○円)」などと記載する。

(9) その他参考事項

専従者が他に職業を有している場合は会社名や役職などを記載。就学している場合は、学校名などを記載する。

(10) 使用人の給与

専従者の仕事と類似する仕事に従事する人や、同様の給与水準の人がいれば記載する。

(11)関与税理士

書類作成を税理士に依頼している場合は、氏名と電話番号を記載。なければ空欄にする。

青色事業専従者給与に関する変更届が必要なケース

青色事業専従者給与に関する届出の内容に、以下のような変更があった場合は、変更届の提出が必要になることがあります。

- 変更届が必要になるケース

-

- 事業専従者の給料・賞与額を増額する場合

- 事業専従者を追加・削除する場合

- 業務内容や支給方法などの変更があった場合

- 上記以外で記載内容が間違っていた場合

明らかな間違いや変更があった場合は、届出をするようにしましょう。用紙は、青色事業専従者給与に関する届出書と同じです。変更等の記載方法がわからないときは、税務署の窓口や税理士に相談しましょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与に関する届出書の提出期限と提出方法

青色事業専従者給与に関する届出書には提出期限があります。提出方法は、税務署の窓口・郵送の他、e-Taxでも可能です。

入手方法と提出期限

青色事業専従者給与に関する届出書は、税務署の窓口から受け取るか、国税庁のWebサイト「A1-11 青色事業専従者給与に関する届出手続」からダウンロードできます。

提出期限は、原則として、青色事業専従者給与を経費にする年の3月15日です。

ただし、開業したのが1月16日以降であった場合や新たに事業専従者が従事した場合は、その日から2か月以内に提出が必要です。なお、期限が土日祝日の場合は翌平日が期限日です。

届出は一度提出すれば、毎年届出をする必要はありません。ただし、給与額や事業専従者の変更などがあった場合は、変更届出書の提出が必要です(書類用紙は同じです)。

提出方法

青色事業専従者給与に関する届出書の提出方法は、以下の3通りです。

- 提出する3つの方法

-

- 管轄税務署の窓口へ直接提出する

- 管轄税務署(もしくは管轄の業務センター)宛てに郵送する

- e-Taxで申告する

管轄税務署の所在地や郵送先は、「税務署の所在地などを知りたい方」(国税庁)から調べることができます。

e-Taxの場合、e-Taxソフトを使用して届出書をオンラインで作成して提出することもできます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

その他に提出する書類

青色事業専従者給与に関する届出書と一緒に提出を検討したほうがよい書類があります。

なお、開業したばかりであれば、税務署に個人事業を開始したことを届け出る「開業届」と青色申告をするための「所得税の青色申告承認申請書」も提出するといいでしょう。

ここでは、その他の2つの書類について紹介します。

なお、所得税の青色申告承認申請書と開業届については、以下の記事で詳しく解説しているので参考にしてください。

1.給与支払事務所等の開設・移転・廃止届出書

家族を事業専従者として給与を払うことは、従業員の雇用と同じ扱いになるため、「給与支払事務所等の開設届出書」を提出する必要があります。 事業主は、事業専従者の給与から源泉徴収した所得税を納める義務があります。「給与支払事務所等の開設届出書」は、源泉徴収を行うことを税務署に届け出る書類です。

2.源泉所得税の納期の特例の承認に関する申請書(任意)

源泉所得税は、原則として徴収した日の翌月10日が納付する期限です。しかし、「源泉所得税の納期の特例の承認に関する申請書」を提出することで、源泉所得税を半年分まとめて納付できるようになります。提出は任意ですが、毎月の納税の手間を軽減できるため、検討してみるといいでしょう。

給与支払事務所等の開設届出書や源泉徴収税については、以下の記事で詳しく解説しているので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

「青色事業専従者給与に関する届出書」をかんたんミスなく作成する方法

「青色事業専従者給与に関する届出書」を簡単にミスなく作成するなら、ツールを使用するのもよいでしょう。

専用ツールなら画面に従って、必要な項目を入力すれば、届出書が完成します。入力漏れを防ぐこともできるので、はじめてでも安心できますね。

弥生が提供する「弥生のかんたん開業届」は、個人事業を始めるにあたって必要な開業届などの書類を画面に沿って操作するだけで作成できる無料のクラウドサービスです。「青色事業専従者給与に関する届出」も作成できるので、気軽にお試しください。

また、青色事業専従者給与を経費として確定申告するには、クラウド青色申告ソフト「やよいの青色申告 オンライン」が便利です。日々の取引入力が簡単にでき、取引情報から帳簿や確定申告書までを自動で作成してくれるうえ、e-Taxにも対応しているので申告も楽にできます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

よくあるご質問

青色事業専従者とは何ですか?

青色事業専従者とは、青色申告を行う個人事業主と生計を一にする配偶者や親族で、一定の要件を満たし、事業に専ら従事している人のことを指します。 青色事業専従者として認められると、その人に支払う給与を「青色事業専従者給与」として必要経費にできます。 なお、適用を受けるには、事前に「青色事業専従者給与に関する届出書」を税務署に提出する必要があります。

青色事業専従者の仕事内容はどのように書けばいいですか

「青色事業専従者給与に関する届出書」の「仕事の内容・従事の程度」欄は、実際の従事内容に沿って具体的に記載しましょう。例えば、経理担当であれば、経理、請求書作成、顧客管理 平日毎日10:00~18:00勤務」など業務内容と勤務時間をあわせて書くのがポイントです。

家族への給与額はどのように決めるといいですか?

家族への給与額は、実際の仕事内容や勤務時間に見合った額で設定します。家族以外で従業員を雇った場合の給与水準や時給と月のトータルの勤務時間で計算してみると判断しやすいでしょう。 また届出書に記載した給与額が支払える上限です。金額が少ない分には差し支えありませんが、記載した以上の金額を支払うためには、変更届出書を提出する必要があります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

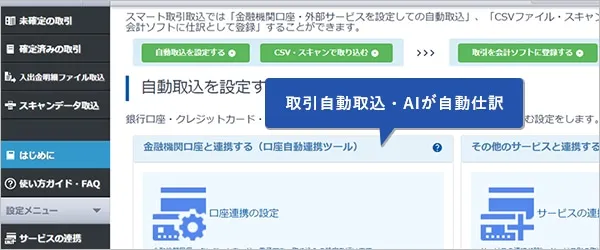

取引データの自動取込&AIの自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

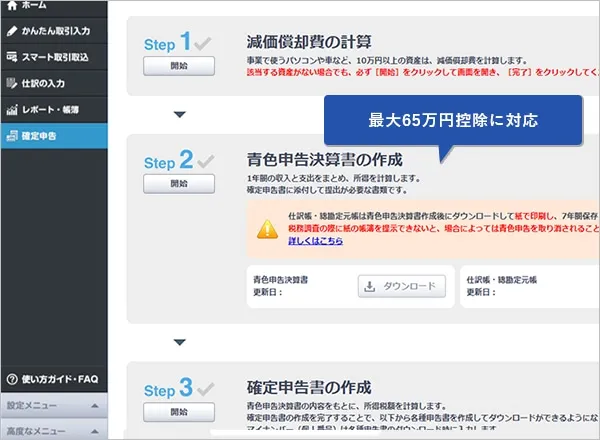

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。