確定申告は修正できる?修正申告・訂正申告・更正の請求を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

確定申告では年間の所得金額や税金の額を自分で計算して申告しますが、確定申告書に記載する金額などを間違えてしまうこともあるでしょう。では、確定申告書の提出後に間違いに気が付いたときに、どのように修正すればいいのでしょうか。

ここでは、間違いに気付いた時期や内容によって異なる、訂正申告・更正の請求・修正申告といった3つの修正方法を解説します。ただし、いずれの場合も既に確定申告を済ませていることが必要です。

確定申告書は提出後も修正が可能

確定申告書は、提出した後でも内容を修正することが可能です。所得や税金の計算ミスや帳簿の内容が誤っていたことに気付いたときは、速やかに修正を行いましょう。

確定申告の修正方法は、確定申告期間が経過する前かどうかと、申告した税額が間違っていたかどうかによって以下の3種類に分かれます。なお、例年、確定申告期間は2月16日から3月15日(土日祝の場合は翌平日)までです。

確定申告の修正方法

- 訂正申告:確定申告の期限日前に間違いに気付いたときの修正方法

- 更正の請求:確定申告期限が過ぎた後、本来よりも税金を多く申告していたことに気付いた場合の修正方法

- 修正申告:確定申告期限が過ぎた後、本来よりも税金を少なく申告していたことに気付いた場合の修正方法

以下では、3種類の訂正方法の具体的な手続きについて解説します。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

訂正申告(確定申告の期限内の修正)の手続き

確定申告期限よりも前に確定申告の間違いに気付いたときは、訂正申告を行います。税金を多く申告していたときも、少なく申告していたときも、対処方法は変わりません。訂正申告の方法や期限、注意点は以下のとおりです。

訂正申告の方法

訂正申告では、通常の確定申告と同じ書類を正しい数字で作り直して、管轄の税務署に再提出します。専用の書類などはありません。期限内であれば、複数回訂正を行っても問題はなく、最後に提出した書類が正しいものとして扱われます。

なお、確定申告書を郵送する場合、管轄の税務署が内部事務センター化していた場合には、提出先は該当する業務センターとなります。郵送の宛先となる業務センターの所在地やセンター化の実施状況については、国税庁の「税務署の内部事務のセンター化について」を確認してください。郵送による注意点は、訂正申告、更正の請求、修正申告いずれの場合も同じです。

ただし、細かい手順は、当初の申告をe-Taxで提出していた場合と紙で提出していた場合で異なるため、それぞれ以下のように対応してください。

e-Taxの場合

e-Taxで訂正申告をする手順は、以下のとおりです。

e-Taxでの訂正申告の手順

-

1.e-Taxソフトの「申告・申請等一覧」から修正データを選択し、正しい内容に訂正する

-

2.訂正後のデータに任意のファイル名を付けて別名で保存する

-

3.訂正したデータに電子署名を付与して、通常のe-Taxでの確定申告と同じように送信する

e-Taxでの訂正申告では、訂正した部分だけでなくすべての帳票を再送信します。また、訂正した旨を税務署に連絡する必要はありません。

なお、追加で提出しなければならない添付書類があるときは、申告書等送信表(兼送付書)も提出してください。

「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」では、確定申告期限前にe-Taxで送信後に確定申告書類に誤りが見つかった場合は、誤りを修正して再送信できます。申告期限内に最後に送信した確定申告書類が受理されます。

Step3の「確定申告書の作成」で正しい申告数字に修正を完了し直したら、Step4の「e-tax[開始]」をクリックして確定申告書類を再送信します。

持ち込みや郵送など紙で提出した場合

税務書窓口への持ち込みや郵送など、紙の書類で申告書を提出した場合の訂正申告は、新たに正しい内容の確定申告書を作成します。余白に赤字で「訂正申告」と記入して、以前提出した申告書のコピーを添付して提出しましょう。なお、書面で提出する場合、本人確認書類の再提示または写しの再提出が必要です。

訂正申告の注意点

訂正申告では、既に提出した控除証明書などの添付書類を再提出する必要はありません。もっとも、追加で申告する控除などがある方は、申告内容に応じた書類を添付する必要があります。

また、訂正前の申告が還付申告で、還付金の支払いが済んでいた場合は、注意が必要です。還付申告とは、本来納めるべき税額よりも源泉徴収などで納付済みの税額が多く、納付しすぎた税金の払い戻しを求める場合に行う申告です。還付申告の訂正により、還付金の額が少なくなる場合や、納税が必要になる場合には精算手続が必要になります。

精算手続などについて不明点がある場合は、還付申告の内容を訂正したい旨を税務署に伝えて、対処法を確認してください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

更正の請求(税金を多く申告していた場合の確定申告期限後の修正)の手続き

確定申告期限が過ぎた後で税金を多く申告していたことに気付いたときは、更正の請求を行いましょう。例えば、「利用できる所得控除を反映し忘れていた」「源泉徴収された所得税額を記入し忘れていた」といった場合も、税金を多く申告していたケースに該当します。

更正の請求が認められると、減額更正といって払い過ぎた税金の還付を受けられます。更正の請求は行わなかったとしてもペナルティを受けることはありません。

なお、更正の請求は還付申告とは異なる手続きです。確定申告が済んでない場合で、税額が還付される場合に行う申告が還付申告、確定申告が済んでいて、法定申告期限から5年以内にできる税額の還付請求の手続きが更正の請求です。

更正の請求の方法や期限、注意点などは以下のとおりです。

更正の請求の方法

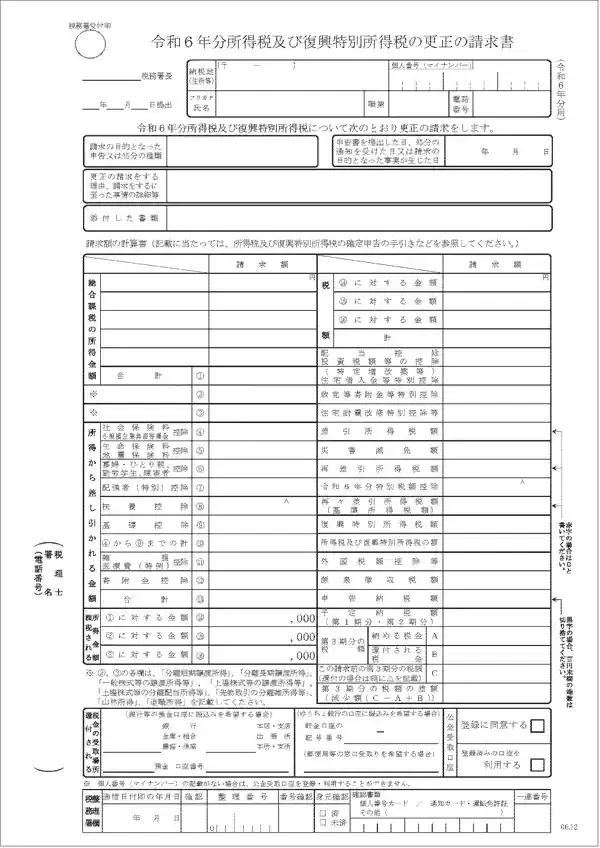

更正の請求をしたい場合は、「所得税及び復興特別所得税の更正の請求書」を提出します。提出方法は、修正申告と同様にe-Tax、窓口への持ち込み、郵送の中から選択できます。

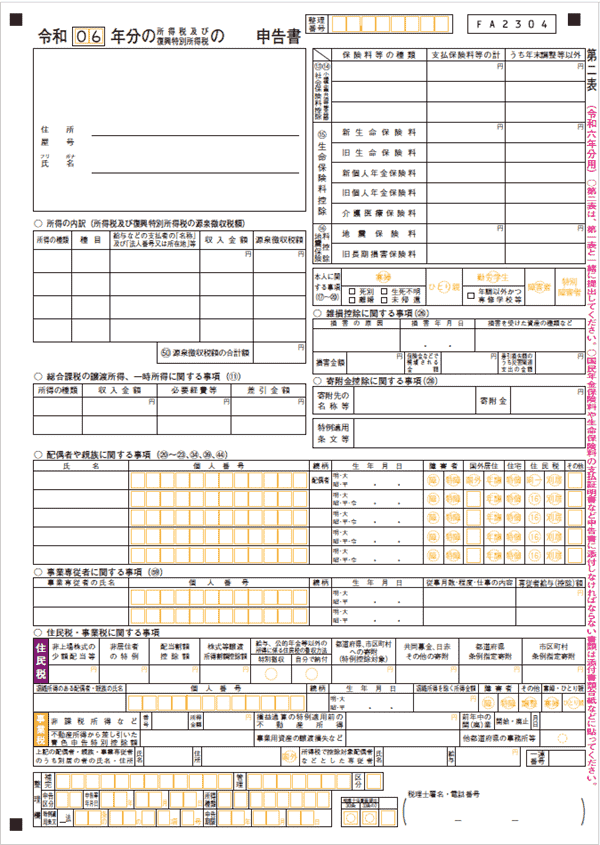

所得税及び復興特別所得税の更正の請求書

更正の請求書の「請求の目的となった申告又は処分の種類」欄には「令和◯年分の所得税及び復興特別所得税の確定申告」といった形で記入してください。また、「更正の請求をする理由、請求をするに至った事情の詳細等」欄には「◯◯生命に支払った◯◯円の生命保険料について、生命保険料控除の記載漏れがあり控除額が過少になっていた」など、詳しい内容を記入します。

「添付した書類」欄には、更正の請求を行う理由を証明できる書類名を記載し、添付します。例えば、国民年金保険料について記載漏れがあり、社会保険料控除額が過少となっていたのであれば、該当年分の社会保険料(国民年金保険料)控除証明書が必要です。

「請求額の計算書」の各項目には、修正後の正しい金額を記入してください。最後に「この請求前の第3期分の税額」欄に誤っていた確定申告書で申告した納税額または還付金額を記入し、差額を「第3期分の税額の差額」欄に記入します。

更正の請求の期限

更正の請求の期限は、誤った申告の確定申告期限から5年間です。例えば、2024年分の申告であれば、2025年3月17日から5年以内に請求することができます。なお、還付申告をしていた場合は、申告書の提出日から5年以内となります。

更正の請求時の還付手続

更正の請求が認められると、本来納めるべき税金と納税した金額の差額が還付されます。還付先は、更正の請求書に記載した口座です。還付までにかかる期間は請求内容などによって異なるため、期日が明確に定められているわけではありません。請求が認められると、更正通知書、振込通知が届きます。

なお、2020年1月以降、電子証明書を利用して更正の請求書をe-Taxで提出して、申告書等送信票(兼送付書)の特記事項欄に「電子通知希望」と記入した場合には、更正通知書などが電子通知で届きます。この場合、書面での通知はされません。

また、更正の請求の内容によっては、追加で書類の提出を求められることもあります。税務署からの連絡があった際は、速やかに対応しましょう。

更正の請求の注意点

更正の請求は、あくまでも請求であり、認められるかどうかは税務署の調査次第です。調査結果によっては、更正の請求が認められずに還付を受けられない可能性もあります。

また、虚偽の内容で更正の請求を行うと、1年以下の懲役または50万円以下の罰金が科される可能性があります。

なお、弥生製品では「更正の請求」および「修正申告」に必要な書類等の作成に対応していないため国税庁「確定申告書等作成コーナー」で作成してください。

詳しくは、国税庁:確定申告書等作成コーナー「申告の内容を間違えていた場合の手続」を参照ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

修正申告(税金を少なく申告していた場合の確定申告期限後の修正)の手続き

確定申告期限が過ぎた後で、税金を少なく申告していたことに気付いたときは修正申告が必要です。税金を少なく申告することは過少申告と呼ばれ、ペナルティの対象になるため、速やかに対処しなければなりません。

修正申告の方法や期限、注意点は以下のとおりです。

修正申告の方法

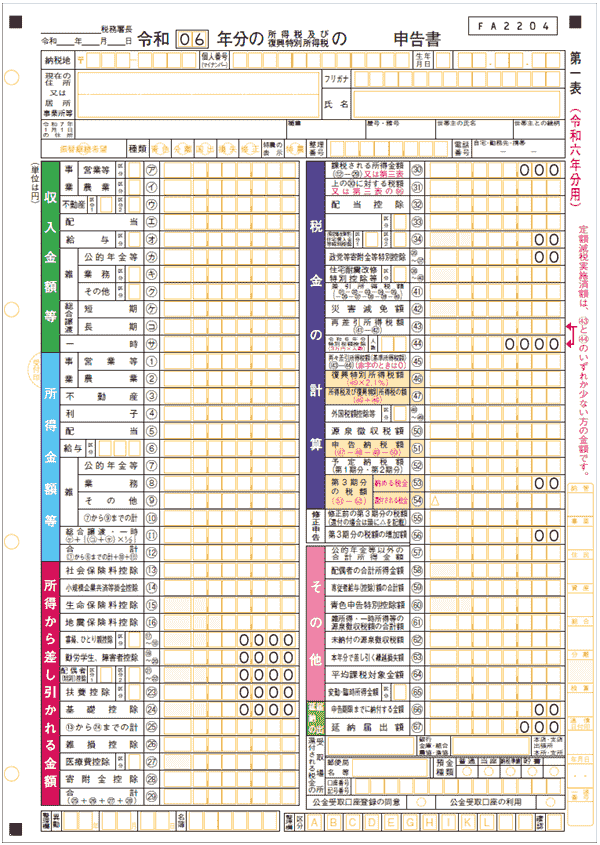

修正申告では、通常の確定申告と同じ確定申告書の書式を使用します。通常は第一表と第二表を作成しますが、分離課税について修正申告する場合は第三表の作成も必要です。

確定申告書 第一表の上部にある「令和◯◯年分の所得税及び復興所得税の✕✕申告書」と記載されている部分は、「令和◯◯年分」欄に修正の対象となる確定申告の年を記入し、「✕✕」の欄には「修正」と記入してください。さらに、第一表上部の「種類」欄の「修正」に丸を付けます。

第一表のそれ以外の欄については、通常の確定申告と同様に正しい数字を記載していきます。通常の申告と異なるのは、右側中段の「修正申告」欄です。

確定申告書 第一表

-

※国税庁「所得税の確定申告

」

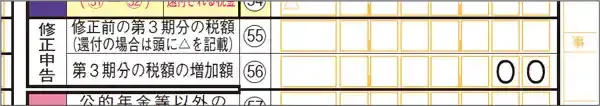

「修正申告」欄の「修正前の第3期分の税額(55)」には、修正申告をする前に申告していた税額を書き入れてください。当初の申告が還付申告だった場合は、数字の前に「△」を書きます。そのうえで、次の「第3期分の税額増加額(56)」に納めるべき金額との差額を記入しましょう。

「修正申告」欄

次に、確定申告書 第二表を作成します。第一表と同様に、上部に修正の対象となる確定申告の年と「修正」を記入します。それ以外の箇所は、基本的に通常の確定申告と同様です。

異なる点は、中段の「特例適用条文等」欄です。ここに、修正申告が発生した理由を明記します。例えば、売上の一部を申告していなかったのであれば「株式会社◯◯(東京都××区××1-1-1、売上100万円、源泉徴収なし)の売上計上が漏れていたため」などと、数字を含めて具体的に記載します。

確定申告書 第二表

-

※国税庁「所得税の確定申告

」

修正申告の期限

修正申告には、明確な期限が設けられていません。しかし、間違いに気付いたら速やかな対応が必要です。

修正申告が必要な場合とは、本来納めるべき税金の全額を納期限までに納められていないということです。一部の税金の支払いを延滞していることになり、延滞期間に応じたペナルティもあります。できるだけ早く申告を行うことで、ペナルティを最小限に抑えられます。

修正申告時のペナルティ

修正申告を行う場合、適正な納税がなされていないためさまざまなペナルティを課される可能性があります。主なペナルティは、以下の4つです。

延滞税

延滞税は、税金を期限までに納税しなかったときにかかる税金です。延滞した納税額に対して一定の税率を掛けた金額を支払わなければなりません。

税率は、納期限からの延滞日数によって異なり、納期限の翌日から2月を経過する日までの期間については年2.4%、納期限の翌日から2月を経過する日の翌日以後については年8.7%です(延滞期間が2025年1月1日から12月31日までの期間の場合)。

過少申告加算税

過少申告加算税は、税金を本来よりも少なく申告したときに加算される税金です。ただし、税務署からの調査の事前通知より前に修正申告をすれば、過少申告加算税はかかりません。新たに納める税額に対して一定の税率を掛けた金額の納付が必要です。

税率は、事前通知の後で調査前に修正申告をした場合は、基本的には新たに納める納税額に対して5%です。ただし、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については10%となります。

調査を受けた後で修正申告をした場合は、基本的には新たに納める納税額に応じて10%の税率が課され、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えているなら、その超えている部分については15%となります。

なお、税務署に帳簿の提示または提出を求められたのに対応しなかったり、記帳されていた売上金額が本来の金額よりも一定の割合以上不足していたりすると、さらに5%または10%の税率が加算されます。

無申告加算税

無申告加算税は、期限までに申告を行わず、納税もしなかった場合に支払う税金です。期限後の申告の後に修正申告をした場合にも、無申告加算税が課せられる場合があります。支払う税額は、本来の納税額に一定の税率を掛けた金額です。

無申告加算税の税率は、税務署からの調査の事前通知より前に自主的に期限後申告した場合は5%です。税務署からの事前通知や調査の後で申告をした場合は、本来の納税額などに応じて最大30%の無申告加算税が課せられます。

ただし、申告期限から1か月以内に自主的に申告と納税額全額の納付をしていて、過去5年間で無申告加算税や重加算税を課せられたことがないといった要件を満たす事業者は、無申告加算税がかかりません。

重加算税

重加算税は、申告内容に仮装や隠蔽などの虚偽が認められた場合に支払う税金です。過少申告加算税や無申告加算税に代えて、原則として35%から40%の税率でペナルティが課せられます。

仮装や隠蔽に該当する場合の例としては、事業の経営、売買、賃貸借、消費貸借、資産の譲渡またはその他の取引について、本人以外の名義や架空名義で行っていることなどがあげられます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

修正は「確定申告書等作成コーナー」でできる

確定申告の修正は、「訂正申告」「更正の請求」「修正申告」いずれの場合も「確定申告書等作成コーナー」から行えます。

更正の請求や修正申告をしたい方は、トップページの「提出した申告書に誤りがあった場合」の「新規に更正の請求書・修正申告書を作成する」を選択して正しい確定申告書を作成しましょう。

事前確認の後、作成書類の選択画面が表示されるため、画面の案内に従って操作してください。e-Taxで申告するのであれば、提出(送信)まで一貫して行えます。紙で提出する場合は、印刷用データを作成した後にプリントアウトして提出します。

なお、弥生製品では「更正の請求」および「修正申告」に必要な書類等の作成に対応していないため国税庁「確定申告書等作成コーナー」で作成します。

詳しくは、国税庁:確定申告書等作成コーナー「申告の内容を間違えていた場合の手続」を参照ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告の修正が発生しやすいケース

確定申告の修正が発生すると、手間と時間がかかります。できるだけ最初から正しい申告ができるように注意しましょう。以下に、間違いが発生しやすいケースを紹介します。

計上すべき売上や仕入が漏れていた

確定申告では、計上すべき売上や仕入が漏れてしまうミスが発生することがあります。売上や仕入について、確定申告期間が差し迫ってからまとめて記帳しようとすると、計上しなければならない売上や仕入の記帳漏れが起こる可能性が高まります。売上や仕入が発生したら、その都度こまめに記帳することが重要です。

特に売上については、基本的には現実に入金された金額ではなく、収入すべき金額によって計上するため、販売代金の一部が未収になっている場合であっても売上に計上することとなります。仕入についても、「今期中に納品を受けているが支払いは来期」といったケースであっても、債務として計上しておけば今期の費用として計上することができます。

利用できる控除を記入し忘れた

所得控除や税額控除などの控除にはさまざまな種類があるため、利用できる控除を見落とさないように注意しましょう。控除の種類や対象者、控除額などを把握して、漏れなく申告することが節税につながります。

所得控除については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

できるだけ正確に確定申告を行おう

確定申告は、提出後に修正することも可能です。しかし、ミスの内容によってはペナルティを課せられることもあり、手間もかかります。最初からミスなく確定申告を行えるようにしておきましょう。

手書きや手計算で確定申告書を作成しているとミスの可能性が高まるため、確定申告ソフトや「確定申告書等作成コーナー」を活用するのがおすすめです。帳簿の作成から申告書の作成・送信まで1つのソフトウェアで対応できる確定申告ソフトなら、ミスを最小限に抑えられます。

「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」は、日々の記帳内容をもとに確定申告書や決算書を作成してe-Taxで送信できる確定申告ソフトです。クレジットカードや銀行口座との連携による自動取込、自動仕訳といった機能を利用すれば、日々の記帳にかかる負担も軽減できます。売上や経費の集計も簡単で、スムーズに記帳や申告書の作成を進められます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。