確定申告書Bの書き方と入手方法について

更新

所得税を納めるために必要な確定申告では、確定申告書をはじめとする書類を提出することが求められます。自営業者やフリーランスといった個人事業主は確定申告をする際に「確定申告書」を提出することになります。では、確定申告書には、どのような項目を記載する必要があるのでしょうか。

なお、2023年1月からの所得税の確定申告書の様式変更がありました。2022年分の申告より給与所得者などが確定申告をする際に使用していた「確定申告書A」は廃止となり、「確定申告書B」と統合されて「確定申告書」になりました。ただし、2021年分以前の修正申告をする場合は、「所得税及び復興特別所得税の確定申告書B」を使用します。

ここでは、確定申告書の書き方や入手方法について解説します。

個人事業主やフリーランスは確定申告書を提出する

確定申告書とは、対象期間の所得や控除金額などを記入するための書類で、この書類で申告した所得税を納めることになります。源泉徴収などの影響で、「算出された納税額よりすでに納めている納税額の方が多い」という場合は、納めすぎた税金が還付される仕組みとなっています。

2021年分の確定申告まで確定申告書にはAとBの2種類がありました。事業所得や不動産所得を得ている個人事業主やフリーランスは、確定申告書Bを提出します。確定申告書Aは会社員やアルバイト向けの内容で、事業所得や不動産所得などの記入欄がありません。

しかし、2023年1月に所得税の確定申告書の様式変更がありました。「確定申告書A」「修正申告書(第5表」は廃止となり、「確定申告書B」と統合されて「確定申告書」になりました。ただし、2021年分以前の申告をする場合は、「所得税及び復興特別所得税の確定申告書B」を使用します。

なお、個人事業主が確定申告書を作成する場合には、「青色申告決算書」と「収支内訳書」に書かれた金額の詳細を記載するものなので、それらの書類が完成していることが前提になります。

確定申告書には所得額や控除の申告内容を詳しく記入する第一表と第二表の他、社会保険料控除関係書類などの添付書類を貼りつける台紙があります。確定申告の際は、第一表と第二表に正確な情報を記入し、期限内に提出する必要があります。

確定申告書は、税務署などで配布されています。確定申告時期に市区町村の担当窓口でも配布されいることもあります。国税庁のウェブサイトからダウンロードして印刷することも可能です。

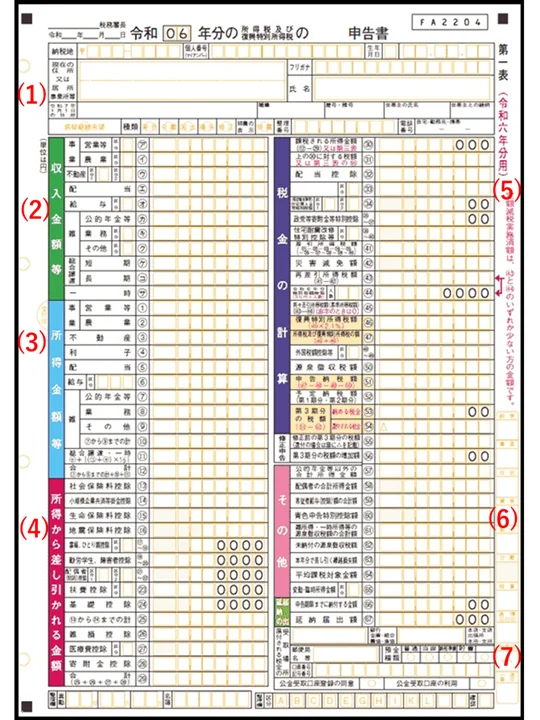

確定申告書第一表の書き方

確定申告書の第一表には住所や氏名、所得の他、納める税金などの基本情報を記入します。記入する項目が多いので、それぞれの項目について、具体的に解説していきましょう。

(1)住所や氏名など

住所や氏名を正確に記載します。番号の欄にはマイナンバーカードの番号を記入し、提出の際にはマイナンバーカードを窓口で提示するか、コピーを添付することが求められます。職業欄には事業内容を記入します。それぞれの意味は以下のとおりです。

種類の意味

青色:青色申告を行う場合

分離:特定の所得を他の所得と分けて計算する分離課税を行う場合

国出:国外転出時課税制度が適用される場合

損失:損失申告を行う場合

修正:確定申告を修正して再提出する場合

(2)収入金額等

収入を記載します。自営業者やフリーランスなどの個人事業主が事業所得で収入を得た場合、「営業等(ア)」に記入します。従業員としての給与を受け取っている場合は「給与(オ)」に記入します。

(3)所得金額

青色申告の場合は「青色申告決算書」、白色申告の場合は「収支内訳書」に記載した所得金額を転記します。所得とは、収入金額から必要経費を差し引いた儲けのことです。なお、青色申告で青色申告特別控除を受ける場合は、控除額を差し引いた後の所得金額を記入します。

(4)所得から差し引かれる金額

適用される控除がある場合、すべて記入します。基礎控除は所得が2,400万円以下の場合、誰でも48万円分受けられるため、忘れず記載する必要があります。なお、基礎控除は所得が2,400万円を超えると段階的に減っていき、2,500万円を超えると0円となります。

また、社会保険料控除や生命保険料控除、医療費控除などがある場合は、各控除証明書を参考に金額を記入します。これらの控除証明書は、確定申告時に添付書類として提出する必要があります。

(5)税金の計算

実際に納める所得税を計算します。(30)に算出した「課税される所得金額」を記入し、その金額にかかる税額を求めて(31)に記入します。(31)に記入する金額は、以下の表をもとに計算します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

-

※国税庁「所得税の税率

」

例えば、課税される所得金額が350万円の場合は、以下の計算式で所得税額を求めます。

所得税額(30番)=課税所得×税率-控除額

(例)350万円×20%-42万7,500円=27万2,500円

住宅ローンの特別控除や災害減免額などがある場合はその金額を記入し、43番の「再差引所得税額」をもとに46番の「復興特別所得税額」を算出します。45番と46番を足して47番の「所得税及び復興特別所得税の額」を算出できたら、残りの48番~50番を埋めて、納める税金を記入します。

復興特別所得税額(46番)=再々差引所得税額(45番)×2.1%

所得税及び復興特別所得税の額(47番)=再々差引所得税額(45番)+復興特別所得税額(46番)

(6)その他・延納の届出

用紙の右下にある「その他」欄には、配偶者の所得があればその金額を記入します。他にも、青色申告特別控除額や、繰越損失額などがある場合は、その金額を記入します。

また、期限までに納税できず延期を申し出る場合は、「延納の届出」にその旨を記入します。

(7)還付される税金の受取場所

所得税の還付が発生した場合、還付される税金を振り込んでほしい口座の情報を正確に記入します。

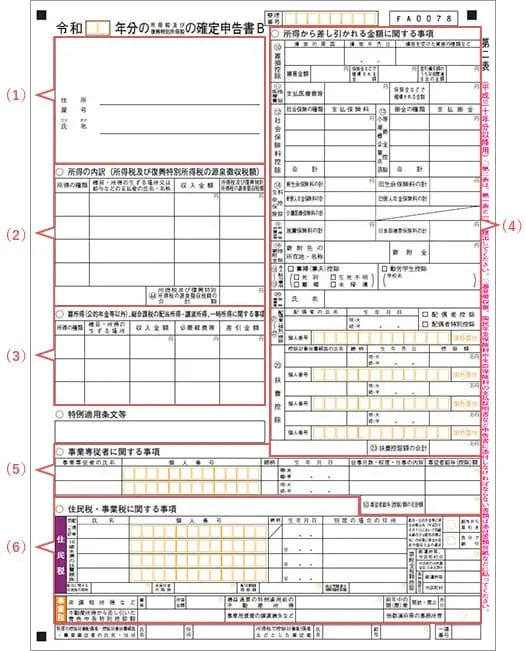

確定申告書第二表の書き方

確定申告書の第二表には、所得の内訳や家族への給与など第一表の詳細を記入します。それぞれの項目について、具体的に見ていきましょう。

(1)住所・屋号・氏名

確定申告書Bの第一表と同じ住所・氏名を記載します。個人事業主やフリーランスで屋号を設定していない場合、屋号の記入は不要です。

(2)所得の内訳

第一表の「収入金額等」に記載した収入の内訳を記載します。複数の取引先から収入を得ている場合は、取引先ごとに収入を記載します。所得税の源泉徴収が発生している場合は、源泉徴収票や支払調書を参考に、取引先ごとに納税済みの所得税額を記入します。

(3)雑所得、総合課税の配当所得・譲渡所得、一時所得に関する事項

年金や作家以外が受け取る原稿料などの雑所得のほか、競馬などギャンブルの払戻金や生命保険の一時金といった一時所得がある場合は記入します。

(4)所得から差し引かれる金額に関する事項

各控除証明書を参考に、生命保険料や社会保険料などで支払った金額を記入します。第一表では控除金額を記入しますが、第二表では支払った金額を記入するので注意しましょう。

(5)事業専従者に関する事項

家族を事業専従者として雇い給料を支払っている場合は、対象者の氏名や生年月日、続柄、仕事内容、専従者給与額などを記入します。

(6)住民税・事業税に関する事項

16歳未満の扶養親族がいる場合や事業税が発生する場合に記入します。寄附やふるさと納税をした場合は、「都道府県、市区町村分」にその金額の合計を記入します。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

確定申告書といっしょに提出すべき書類

青色申告をする場合、確定申告書と一緒に青色申告決算書も提出しなければなりません。青色申告決算書とは、損益計算書とその内訳、貸借対照表で構成された書類で、売上や経費、資産、負債などを記載します。(青色申告特別控除が10万円の場合は、貸借対照表は不要です)

また、医療費の明細、社会保険料控除証明書といった添付書類がある場合、台紙に貼りつけて提出する必要があるため、事前に書類を準備するようにしましょう。e-Taxの場合は、添付不要の書類があります。

青色申告決算書や必要な書類については別の記事で解説していますので、参考にしてください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。