白色申告に必要な収支内訳書とは?書き方や入手方法を解説

監修者: 岡本匡史(税理士)

更新

収支内訳書とは、白色申告を行う方が、確定申告書と一緒に提出する書類のことです。2021年分までは、雑所得については提出不要でしたが、2022年分の申告から、売上が一定以上の場合には収支内訳書の提出が必要になりました。

収支内訳書はどのような役割を持つ書類で、何を記載すればいいのか、あらかじめ把握しておきましょう。ここでは、所得の種類ごとに、使用する収支内訳書の種類や書き方を解説します。白色申告の手続きをする際にお役立てください。

収支内訳書とは白色申告を行う際に提出する書類

-

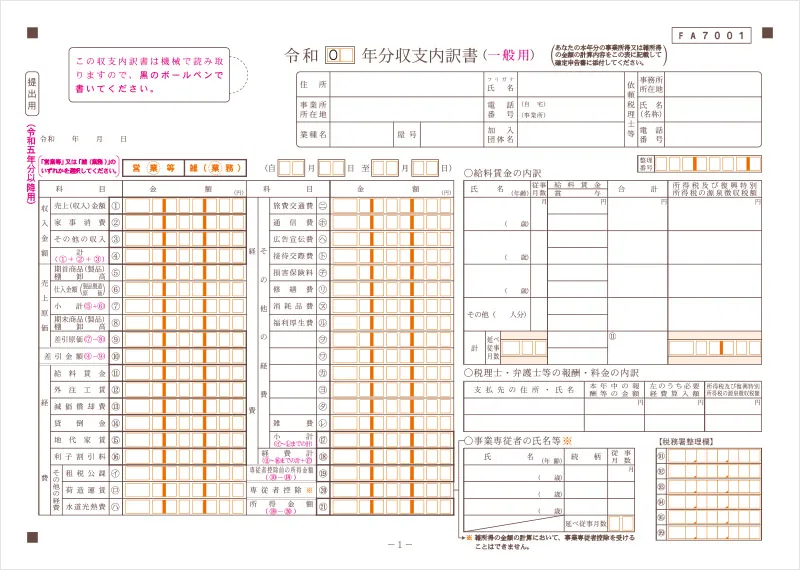

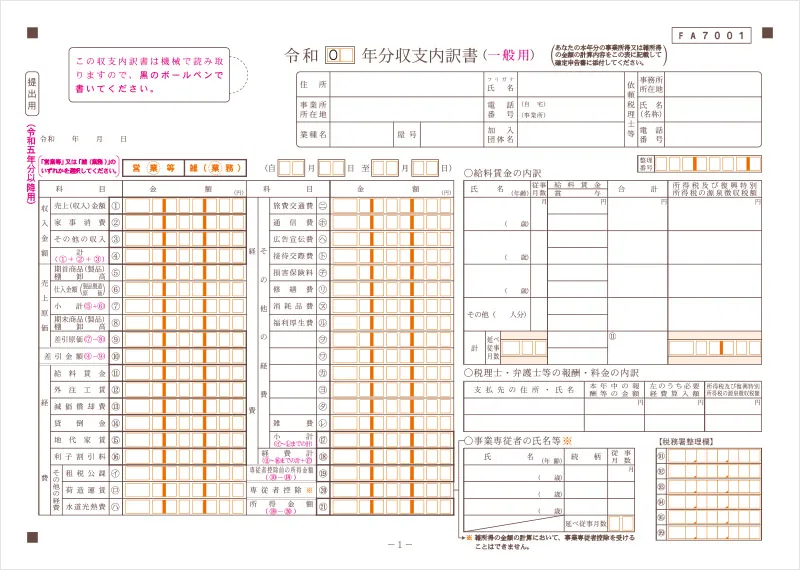

※国税庁「収支内訳書(一般用)

」

収支内訳書とは、確定申告における提出書類の1つで、白色申告を行う際に提出する書類のことです。収入や仕入れの金額と共にその内訳、家賃や旅費交通費など経費として使った金額、支払った給料賃金などを記載し、確定申告書と併せて税務署に提出します。

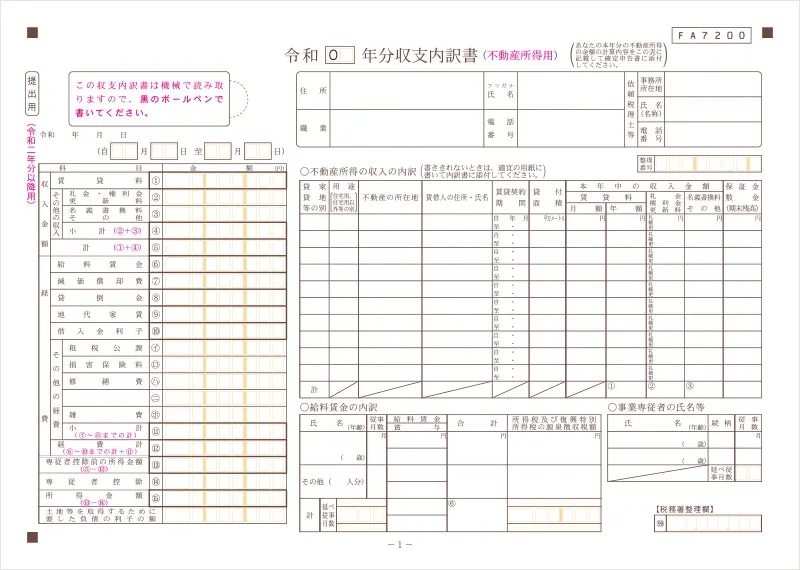

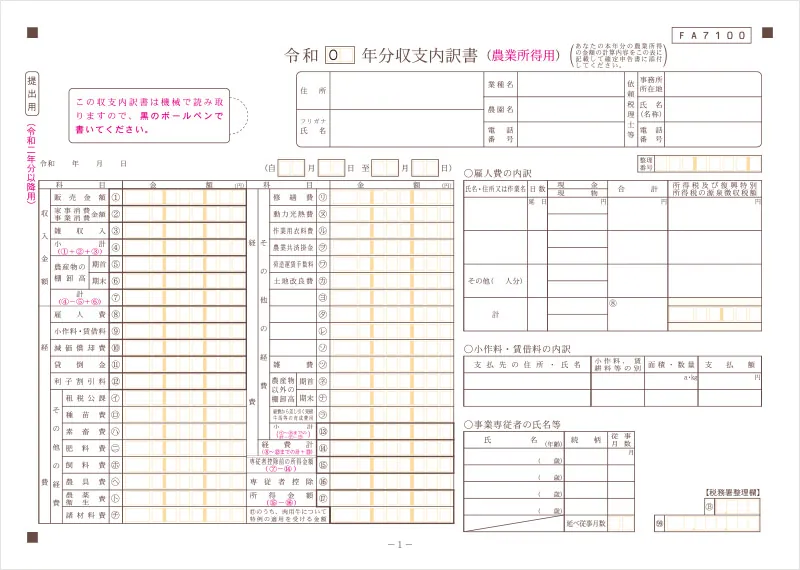

収支内訳書には「一般用」「不動産所得用」「農業所得用」の3種類があり、使用する様式は所得の種類によって決まります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

白色申告をする際に収支内訳書を提出しなければならないケース

収支内訳書の提出が必要になるのは、事業所得、雑所得、不動産所得、農業所得のうち、いずれかの申告を白色申告で行う場合です。ただし、雑所得について収支内訳書の提出が必要になるのは、一定の要件に当てはまる場合のみです。

収支内訳書を提出しなければならないケースを、以下で詳しく見ていきましょう。

事業所得がある

事業所得がある場合は、白色申告の際に収支内訳書(一般用)を提出します。

事業所得とは、継続的に営む事業によって得た所得のことです。事業所得がある方には、開業届を出して個人として事業を行っている個人事業主やフリーランスなどが該当します。

事業所得については以下の記事で詳しく解説していますので参考にしてください。

副業で一定規模の売り上げの雑所得がある

雑所得は、基本的に収支報告書の提出は不要ですが、副業で業務にかかわる雑所得を得ていて、前々年の副業収入が1,000万円を超えている場合には、白色申告をする際に収支内訳書(一般用)の提出が必要です。申告の際には、収支内訳書の欄で「雑(業務)」の方を選択します。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得のいずれにも当てはまらない所得のことです。例えば、公的年金や副業による所得などが該当します。

提出の判断基準となる1,000万円は、所得ではなく収入である点に注意しましょう。

雑所得については以下の記事で詳しく解説していますので参考にしてください。

不動産所得がある

不動産所得に当たる場合は、白色申告をする際に収支内訳書(不動産所得用)を提出します。

不動産所得とは、「アパート・マンションなどの賃料や土地・建物の賃料を得ている」「建物の所有を目的に、土地に借地権を設定して対価に権利金を受け取っている」「航空機や総トン数が20トン以上の船舶を貸し付けて賃料を得ている」などといった、いずれかの場合に当たる所得のことです。

不動産所得については以下の記事で詳しく解説していますので参考にしてください。

農業所得がある

農業所得は事業所得の一種ですが、事業所得とは提出すべき収支内訳書の様式が異なり、収支内訳書(農業所得用)の提出が必要になります。農業所得とは、農業や畜産業を営むことで得た所得のことをいいます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

白色申告における収支内訳書の種類

収支内訳書には、一般用、不動産所得用、農業所得用の3種類があります。種類ごとにそれぞれどのような点が異なるのか、詳しく説明します。

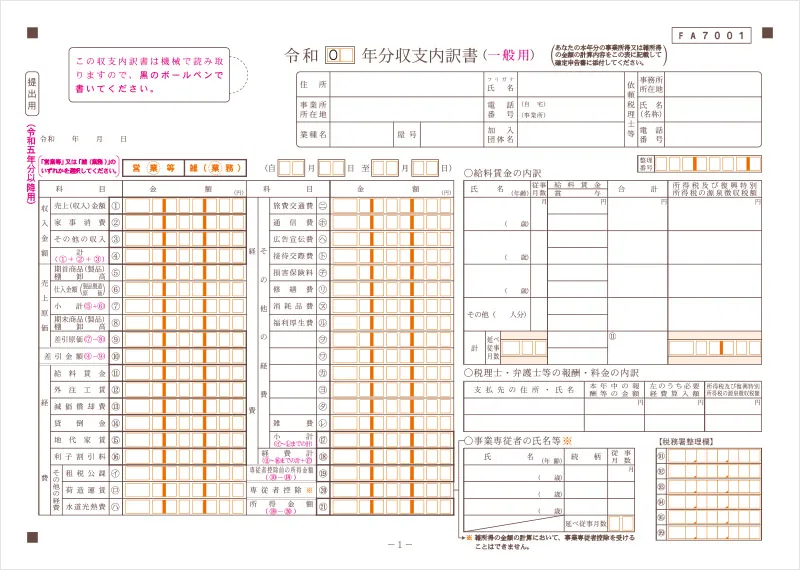

一般用

収支内訳書(一般用)は、事業所得がある方、または副業などの雑所得があり、前々年の収入が1,000万円を超えている方が提出します。なお、副業収入は、副業の業務を行うことで得た収入を指し、本業での収入や年金収入などは含みません。

収支内訳書(一般用)

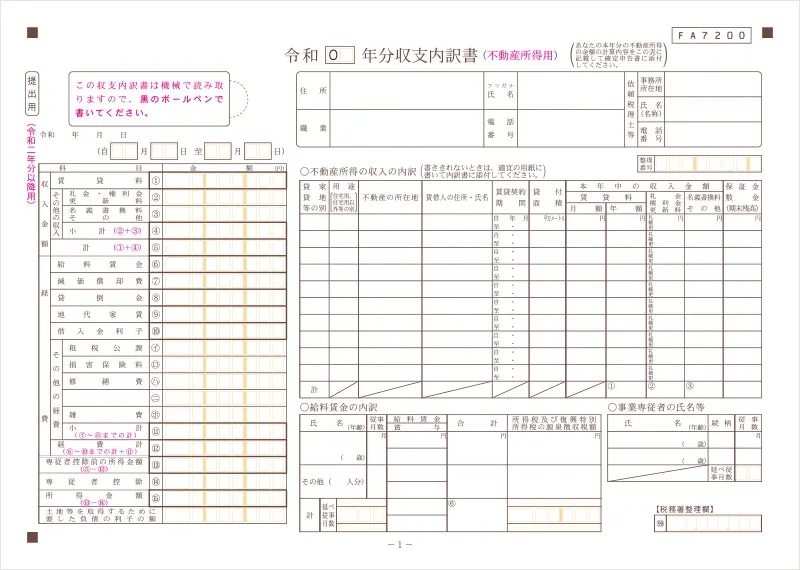

不動産所得用

収支内訳書(不動産所得用)は、不動産や船舶などの貸付けによって、賃料や更新料を得ている方が提出します。

なお、不動産売却によって得た所得は譲渡所得となり、確定申告書 第一表・第二表に加えて、分離課税用の申告書である確定申告書 第三表を提出して申告することになります。さらに、譲渡所得の内訳書、不動産売却時に必要な各種書類の添付も必要になり、収支内訳書(不動産所得用)の提出は不要です。

不動産所得用の収支内訳書は、あくまでも不動産の貸付けによって賃貸料や更新料を受け取っている場合にのみ使用します。

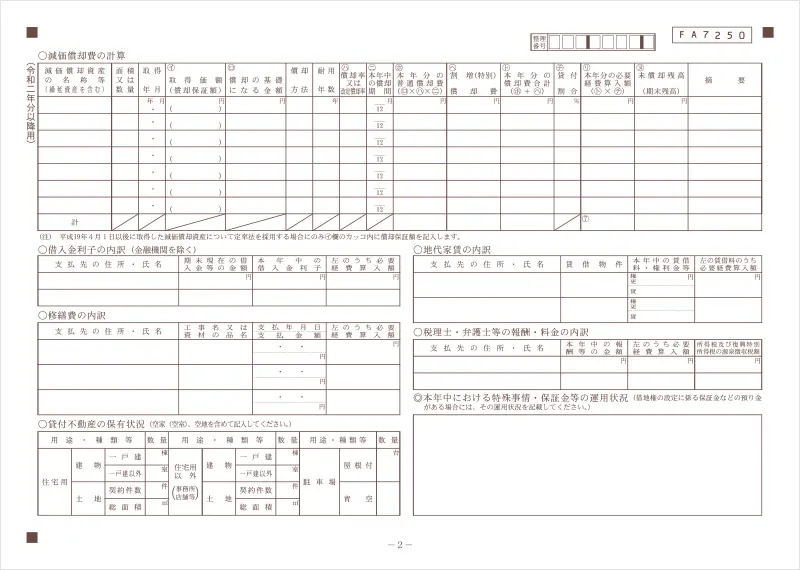

収支内訳書(不動産所得用)

-

※国税庁「収支内訳書(不動産所得用)

」

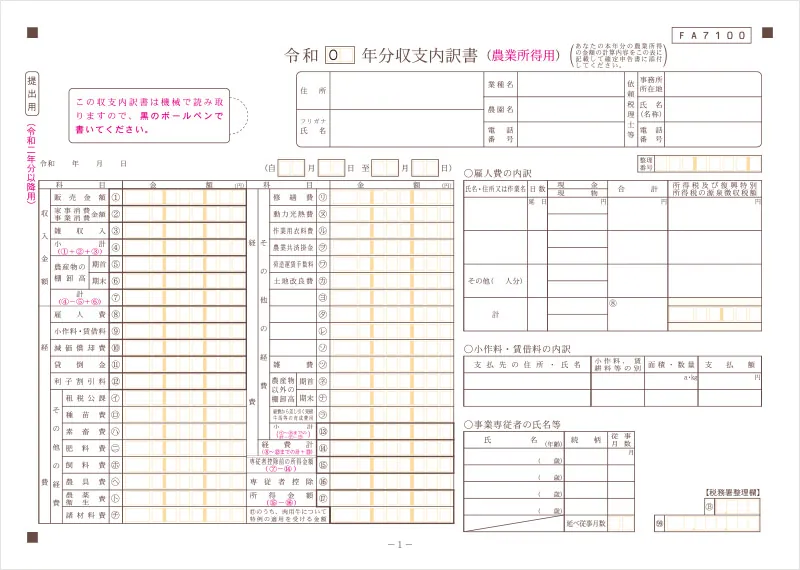

農業所得用

収支内訳書(農業所得用)は、農業や畜産業を営むことで所得を得ている方が提出します。養蚕業や養蜂業、養鶏業などを営む場合も含まれます。

収支内訳書(農業所得用)

-

※国税庁「収支内訳書(農業所得用)

」

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

収支内訳書の作成前に準備しておくこと

収支内訳書をスムーズに作成するには、年間の収支や減価償却の対象を把握しておかなくてはいけません。また、併せて提出する、確定申告書の作成にかかわる書類の準備も必要です。以下の3点について、収支内訳書の作成前に準備しておくとよいでしょう。

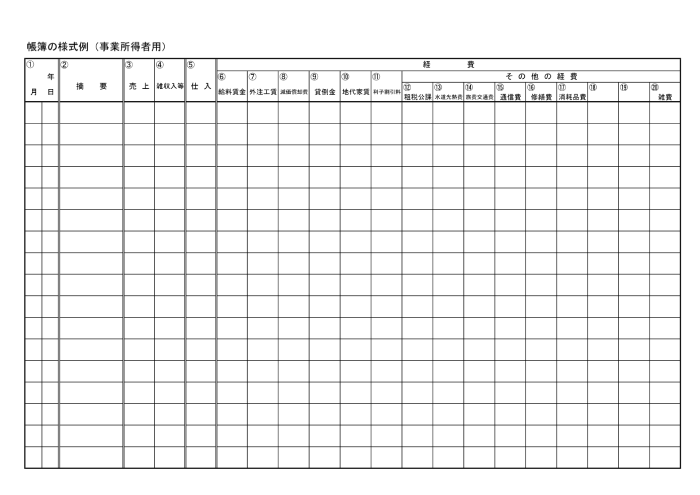

白色申告の帳簿を付けておく

年間の収支や経費に使った金額を把握するためには、日々の取引を記帳しておくとスムーズに申告できます。白色申告の帳簿は、収入金額や必要経費を記載していればよく、決まったフォーマットはありません。ただし、後々集計を行うことを考えると、Excelや会計ソフトなど、自動計算機能が付いたフォーマットを利用するのがおすすめです。

消費税率が8%となる軽減税率が適用される費用については、10%と分けて記載する必要があることに注意しましょう。また、2023年に適格請求書等保存方式(インボイス制度)が導入されたことで、消費税の課税事業者は、適格請求書(インボイス)の発行事業者以外の人から仕入れた場合、要件に沿った帳簿付けが必要になっています。

帳簿の様式例(事業者用)

白色申告用 簡易帳簿の無料エクセルテンプレートのダウンロードは、こちらから

白色申告用 簡易帳簿の無料エクセルテンプレート

控除を証明する書類を用意し、年間の収支を大まかにまとめる

収支内訳書の作成にあたっては、年間の収入や仕入れの金額、経費項目ごとに支出した金額を大まかにまとめておくと便利です。

同様に、国民年金保険料の控除証明書や病院のレシートなど、各種控除の対象となる支出を証明する書類も揃えておきましょう。控除の適用を受けるためには、確定申告書に各種控除の額を記載する必要があるため、あらかじめ書類を揃えておくとスムーズに進められます。

減価償却の対象を確認する

取得価額が10万円以上で耐用年数が1年以上の資産は減価償却資産に該当し、減価償却処理を行う必要があるため、この1年間に減価償却の対象となる資産を購入していないか確認しておきましょう。

収支内訳書には、減価償却の計算の内訳を記入する欄もあります。該当する資産がある場合は、国税庁の「主な減価償却資産の耐用年数表」で耐用年数を調べておきます。

なお、取得価額が10万円以上20万円未満のものは一括償却資産として、通常の減価償却、または3年での一括償却を選択できます。こちらに該当するものがないかも併せて調べ、ある場合は、どちらの方法で減価償却するかを決めておいてください。

減価償却と一括償却については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

白色申告の収支内訳書記入方法

収支内訳書の様式ごとに、記入する方法を具体的に解説します。事前に用意した帳簿や取引の記録を手元に用意してから、進めていくのがおすすめです。

収支内訳書(一般用)1ページ目

収支内訳書(一般用)は、2ページが1組になっています。まずは、1枚目から見ていきましょう。

収支内訳書(一般用)1ページ目

申告者の情報

一番上にある「住所」欄や「氏名」欄などに、申告者自身の情報を記入します。「屋号」欄については、屋号がない場合は未記入で問題ありません。「業種名」欄は、「◯◯卸売業」などのように、詳しい業務内容がわかるように記入します。

続いて、表のすぐ上の欄に、事業所得か雑所得かについても記入します。事業所得であれば「営業等」、雑所得であれば「雑(業務)」に丸を付けてください。

「収入金額」欄

「収入金額」欄にある「売上(収入)金額(1)」欄や、商品を自分で使用した場合などに記載する「家事消費(2)」欄、「その他の収入(3)」欄に記入します。その後、(1)から(3)までの合計金額を「計(4)」に記入しましょう。

「売上原価」欄

売上原価とは、仕入れや製造にかかった費用のことです。「売上原価」欄も項目ごとに記載し、当年の売上原価を求めます。

「差引金額」欄

収入金額の合計である「計(4)」欄から、売上原価の「差引原価(9)」欄を差し引きます。その金額を「差引金額(10)」欄に記入します。

「経費」欄

「経費」欄には、勘定科目別に経費を記入します。該当する経費の支出がなかった場合は、空欄でも問題ありません。

なお、「その他の経費」欄にある租税公課とは、税金や国・公的団体に支払った手数料などを指し、該当欄にもその金額を記載しますが、対象とならない場合もあることに注意しましょう。例えば、所得税や交通違反などの罰金、延滞税などは対象になりません。

確定申告の経費については以下の記事で詳しく解説していますので参考にしてください。

「専従者控除前の所得金額」欄

「専従者控除前の所得金額(19)」欄には、すべての必要経費が差し引かれた金額を記入しなければなりません。「差引金額(10)」から「経費計(18)」の合計額を引いた金額を記入します。

「専従者控除」欄

「専従者控除」欄は、申告者の事業に従事する親族がいる際に記入します。対象となる事業専従者控除額を「専従者控除(20)」欄に記入しましょう。

事業専従者控除については以下の記事で詳しく解説していますので参考にしてください。

「所得金額」欄

「所得金額」欄は、収入から各種経費や専従者控除などを差し引いた金額を記入します。「専従者控除前の所得金額(19)」欄から「専従者控除(20)」欄を引き、その金額を「所得金額(21)」欄に記入しましょう。

「給料賃金の内訳」欄

「給料賃金の内訳」欄には、配偶者や親族以外に従業員を雇用した場合に記入が必要です。従業員の氏名や給与、源泉徴収税額などを記入します。

「税理士・弁護士等の報酬・料金の内訳」欄

「税理士・弁護士等の報酬・料金の内訳」欄は、税理士や弁護士に依頼して報酬を支払った場合に記入が必要です。支払先の住所・氏名や支払った金額などを記入しましょう。

「事業専従者の氏名等」欄

「事業専従者の氏名等」欄は、事業専従者として申告する配偶者や親族がいる場合に記入が必要です。氏名や年齢、続柄、年間の従事月数などを記入します。

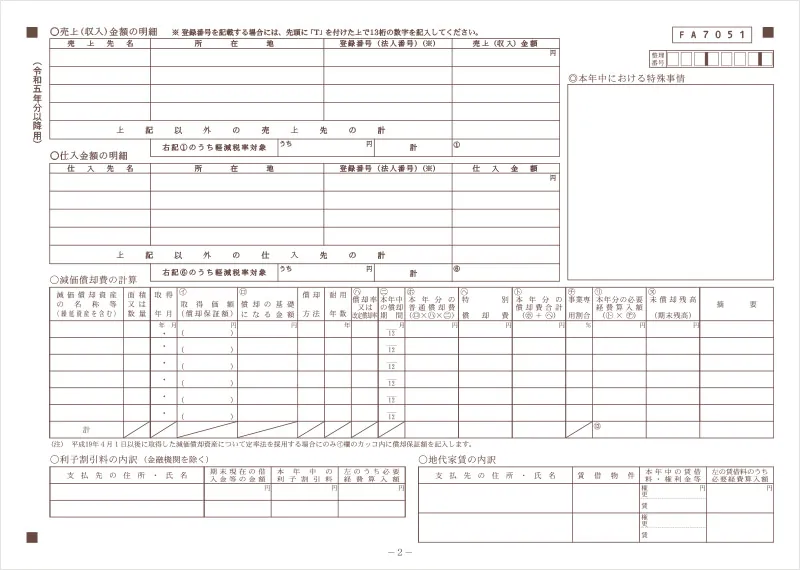

収支内訳書(一般用)(2ページ目)

続いて、収支内訳書の2ページ目へ移ります。2ページ目は、売上・仕入れの明細と減価償却費の計算などを記載していきます。

収支内訳書(一般用)2ページ目

-

※国税庁「収支内訳書(一般用)

」

「売上(収入)金額の明細」欄

「売上(収入)金額の明細」欄には、売上先の名称や所在地、適格請求書(インボイス)発行事業者の登録番号、売上金額を記載します。併せて、そのうちいくらが軽減税率の対象なのかも記入します。もし、登録番号がなかったり、わからなかったりする場合には、未記入のままにしておいてください。

なお、売上先が多く書面の欄内に書ききれない場合には、金額が多い売上先順に記入し、それ以外の売上先は「上記以外の売上先の計」欄にまとめて記載します。

「仕入金額の明細」欄

「仕入金額の明細」欄は、売上金と同様に、仕入先の情報と仕入金額を記載します。

なお、仕入先も売上先と同じく、仕入先が数多く書面の欄内に書ききれない場合には、仕入金額が多い取引先順に記入し、それ以外の仕入先は「上記以外の仕入先の計」の欄にまとめて記載します。

「減価償却費の計算」欄

「減価償却費の計算」欄には、減価償却が必要な資産を購入した場合や、以前購入した減価償却資産の減価償却が完了していない場合に、その金額などを記入します。減価償却費の計算方法には、定額法と定率法の2種類がありますが、個人事業主は基本的に定額法で計算します。

「利子割引料の内訳」欄

「利子割引料の内訳」欄には、申告する年の間に支払うことが確定した事業資金の融資にかかる利息や、受取手形を割引したときの割引料について記入します。もし該当項目がなければ、未記入でも問題ありません。

「地代家賃の内訳」欄

土地や建物を借りて賃料を支払っている場合には、支払先の住所・氏名、借りている不動産の種類、賃貸料、経費にする額を「地代家賃の内訳」欄に記入します。自宅の家賃を家事按分する場合も、忘れずに記入しましょう。

「本年中における特殊事情」欄

前期までと異なる処理を行ったり、申告額に関する特殊な事情があったりする場合に、その内容を「本年中における特殊事情」欄に記入します。例えば、不良在庫を処分したことで赤字になった場合や、今期から売上の計上基準を変更した場合などが該当します。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

収支内訳書(不動産所得用)の記入方法

不動産所得用の収支内訳書は、不動産の賃貸収入に特化した項目で構成されているため、一般用とは項目が異なる部分があります。1ページ目と2ページ目の異なる部分について説明します。

収支内訳書(不動産所得用)1ページ目

収支内訳書(不動産所得用)の1ページ目は、一般用と比べると売上原価の欄がなく、経費も不動産に関する項目だけしかありません。また、不動産所得収入の内訳として、不動産の所在地や賃借人の住所・氏名、賃貸料などを個別に記載する表があります。物件数が多く表内に書ききれない場合には、まとめて記載した別紙を添付しましょう。

なお、不動産所得では、減価償却費が発生する可能性が高いと考えられます。収支内訳書(不動産用)の2ページ目に詳細を記入する欄があるため、2ページ目から先に記入するのもおすすめです。

収支内訳書(不動産所得用)1ページ目

収支内訳書(不動産所得用)2ページ目

収支内訳書(不動産所得用)の2ページ目は、減価償却の計算について詳細を記載します。それぞれの資産について減価償却費の計算を行い、「貸付不動産の保有状況」欄にも保有資産の詳細を記入しましょう。

「本年中における特殊事情・保証金等の運用状況」欄には、保証金などの受入年月日と金額、運用状況の記入が必要です。運用状況とは、預かり金の使い道を意味します。「マンションの取得資金に充当」などというように、事実を記入します。

収支内訳書(不動産所得用)2ページ目

-

※国税庁「収支内訳書(不動産所得用)

」

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

農業所得用の収支内訳書の記入方法

農業所得用の収支内訳書は、農業収入に特化した項目で構成されています。一般用とは異なる、特に注意したいポイントについて説明します。

収支内訳書(農業所得用)1ページ目

収入内訳書(農業所得用)の1ページ目は、仕入れについて記載する欄がなく、「経費」欄の項目に「種苗費(ロ)」や「肥料費(二)」、「農具費(へ)」といった勘定項目の欄が並んでいます。使用している科目の記載がない場合には、空欄に書き足しても問題ありません。

「雇人費の内訳」欄には、雇用している方、または作業内容ごとの雇用日数や賃金額などを記入します。収穫時期のみの臨時雇人などの場合には、作業の内容ごとに記入しましょう。長期雇用する期間雇人(年雇人)であれば、氏名を記入します。

「小作料・賃借料の内訳」欄は、小作料・賃借料、もしくは機械の借料などがある場合に、「支払先の住所・氏名」や「小作料、賃耕料等の別」などについて記入する欄です。

収支内訳書(農業所得用)1ページ目

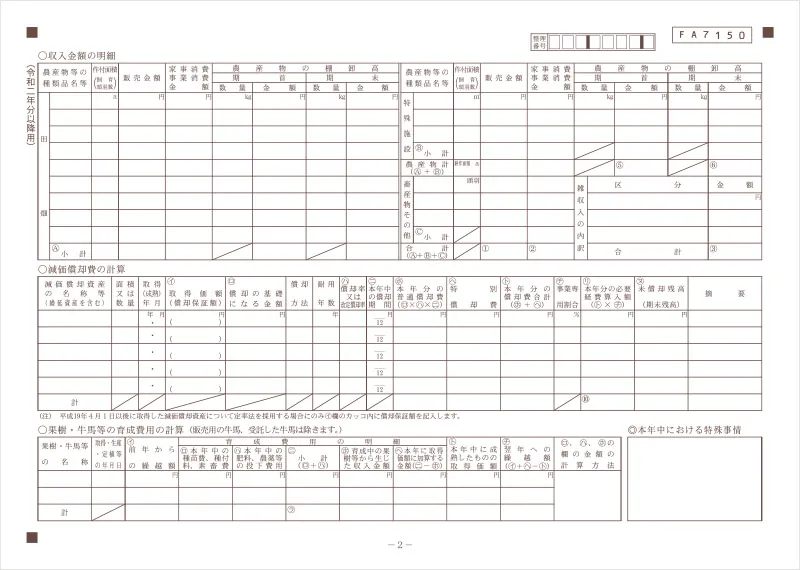

収支内訳書(農業所得用)2ページ目

収支内訳書(農業所得用)の2ページ目には、どのような作物をどのくらい作付けし、いくらで販売したのかといった内訳を記入します。

「果樹・牛馬等の育成費用の計算」欄は、収支内訳書(農業所得用)独自の記載項目です。長期間かけて育てることで収入に結び付ける果樹や牛馬などは、かかった育成費用を累積しておき、成熟した後で費用を取得価額として減価償却していきます。

収支内訳書(農業所得用)2ページ目

-

※国税庁「収支内訳書(農業所得用)

」

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

収支内訳書を入手する方法

収支内訳書を入手するには、以下の3つの方法があります。

2024年から税務署による該当者への確定申告書類の送付はなくなったため、以下のいずれかの方法で入手するようにしましょう。

国税庁の確定申告等作成コーナーで書類を作成する

国税庁のWebページ「確定申告等作成コーナー」では、画面の案内に沿って数字を入力していくだけで収支内訳書を作成でき、そのままe-Taxで提出できます。2020年分以降の申告からは、スマートフォンでの利用も可能になり、より便利になりました。

国税庁のWebページからダウンロードする

国税庁のWebページでは、確定申告時期が近づくと、その年の確定申告関連書類や手引きなどがダウンロードできるようになります。申告書の書き方なども公開されているため、参考にしましょう。

税務署で配布される書類を受け取る

確定申告時期が近づくと、各税務署では、収支内訳書を含む確定申告書類の配布が始まります。入り口付近にまとめて置かれている場合が多いため、紙の書類で提出したいという方は受け取りに行きましょう。

確定申告ソフトで作成する

確定申告ソフトは、日々の取引を記録し、そのデータを基に確定申告書類を作成できる便利なソフトです。確定申告ソフトの多くは、マイナンバーカードがあれば、ソフトで作成したデータをe-Taxで提出できます。

注意点は、対応範囲がそれぞれの確定申告ソフトによって異なることです。特に、不動産所得や農業所得の収支内訳書には対応していないソフトもあるため、自分が提出したい様式に対応しているか事前に確認しておきましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

収支内訳書の提出方法

収支内訳書は、確定申告書と一緒に税務署に提出します。提出には、以下の3つの方法があります。

e-Taxを利用してオンラインで提出する

e-Taxは、インターネットを利用して申告する方法で、パソコンとスマートフォンのどちらからでも申告が可能です。ただし、どちらの場合も、マイナンバーカードとマイナンバーカードの読み取りができるスマートフォンなどが必要になります。事前に税務署から交付されたID・パスワードを利用することも可能ですが、あくまでも暫定的な措置とされています。

税務署に郵送で提出する

管轄の税務署または業務センター宛に、確定申告書や収支内訳書、その他添付書類をまとめて郵送する方法もあります。この場合、消印の日付が提出日です。

なお、2024年までは、控え用の確定申告書と切手を貼付した返信用封筒を同封すると、収受日付印が押された控えが返送されていましたが、2025年1月からは控えに収受日付印の押なつがなくなります。控えの同封も不要です。提出前に自身で控えの作成(コピー)や保有、提出年月日の記録・管理をするようにしましょう。申告した事実を証明したい場合には、e-Taxの受信通知を印刷するか、税務署の「納税証明書の交付請求」などを利用する方法があります。

ただし、2025年1月以降、収受日付印の押なつ廃止による当分の間の対応として、窓口で交付する「リーフレット」(今般の見直しの内容と申告書等の提出事実等の確認方法をご案内 するもの)に申告書等を収受した「日付」や「税務署名」を記載したものが希望者には提供されます。このリーフレットが申告をしたことの証明となります。郵送の場合も所定の金額の切手を貼付した返信用封筒を同封すると、当面は返送されます。

税務署の窓口で直接提出する

管轄の税務署窓口に、作成した確定申告書類一式を提出することもできます。税務署の開庁時間外でも、時間外収受箱に投函すれば提出が可能です。窓口で提出する場合にも、2025年1月から控えへの押なつは廃止されますので、書面申告等における申告書等の提出(送付)の際は、確定申告書等の正本・収支内訳書(提出用)のみを提出します。必要に応じて、ご自身で控えの作成及び保有、提出年月日の記録・管理をしましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

収支内訳書を手間なく正確に作成して白色申告しよう

収支内訳書を正しく作成するには、日々の取引を正確に記録し、集計などもミスなく行うことが不可欠です。手作業ではかなり手間がかかり、どうしてもミスが発生しがちであるため、確定申告ソフトを活用するとよいでしょう。

「やよいの白色申告 オンライン」を利用すれば、ずっと無料で日々の取引における記帳から、収支内訳書や確定申告書の作成、提出まで簡単に行えます。クレジットカードとの連携により、取引データの自動取り込みもできるため、手間がかからず記帳や計算のミスも防げます。ぜひ確定申告業務の効率化にお役立てください。

- ※収支内訳書は、2024年11月現在、公開されている書式です。変更されることがあります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使えるクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」はずっと無料ですべての機能が使用でき、「やよいの青色申告 オンライン」は初年度無料、かつ無料期間中でもすべての機能が使用できますので、どちらも気軽にお試しいただけます。

初心者にもわかりやすいシンプルなデザイン

初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な書類が作成可能です。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

銀行明細やクレジットカードなどの取引データ、レシートや領収書のスキャンデータやスマホで撮影したデータを取り込めば、AIが自動で仕訳を行います。入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

画面の案内に沿って入力していくだけで、確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

日々の取引データを入力しておくだけで、レポートが自動で集計されます。確定申告の時期にならなくても、事業に利益が出ているのかリアルタイムで確認できますので、経営状況を把握して早めの判断を下すことができるようになります。

この記事の監修者岡本匡史(税理士)

「岡本匡史税理士事務所」の代表税理士。

1979年和歌山県生まれ。滋賀県立膳所高校、横浜国立大学経営学部卒業。城南信用金庫、公認会計士事務所勤務を経て、2012年に豊島区池袋にて岡本匡史税理士事務所を設立。

低価格で手厚いサポートを行うことを目標としており、特に開業前~開業5年目の法人・個人事業主の税務会計が得意。

毎年、市販の確定申告本や雑誌の監修にも携わっている。