【2025年新設】 特定親族特別控除とは?年収123万円まで扶養内の条件を解説

監修者: 齋藤一生(税理士)

更新

令和7年度(2025年度)税制改正により「特定親族特別控除」が新設されました。扶養控除のうち、19歳以上23歳未満の特定扶養親族を対象にした措置で、年間所得58万円(給与所得のみで123万円)を超えても、年間所得123万円(給与所得のみで188万円)以下であれば一定の控除が受けられます。

なお、この令和7年度税制改正は、2025年(令和7年)12月1日の施行になるため、原則として令和7年分の年末調整および確定申告からの適用となります。よって、2025年(令和7年)11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

ここでは、特定親族特別控除の概要と対象者の要件のほか、控除額や注意点についても解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

特定親族特別控除とは、2025年分以降に受けられる新たな控除制度

控除対象扶養親族の区分と扶養控除額

| 区分 | 控除額 | |

| 一般の扶養親族(16歳~19歳未満、23歳~70歳未満) | 38万円 | |

| 特定扶養親族(19歳~23歳未満) | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者(70歳以上) | 48万円 |

| 同居老親等(70歳以上) | 58万円 | |

-

※国税庁「No.1180 扶養控除

」

「扶養控除」は、納税者に扶養されている親族がいる場合に、所得税や住民税の計算にあたって、所得から一定額を差し引ける制度です。納税者本人の所得制限がないため、所得額にかかわらず適用することができます。

大学生など19歳以上23歳未満の子どもは「特定扶養親族」に該当し、これまでは年間63万円の控除が適用されていました。

ただ、扶養される子どもの年間所得が48万円(給与収入で約103万円)を超えると控除は受けられないため、子どもがアルバイトなどでこの基準を超える収入を得ると、扶養控除が0円になる「年収の壁」が問題となっていました。

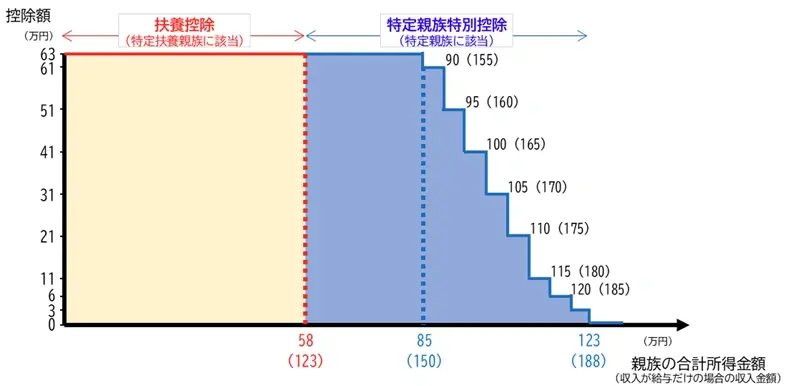

この壁を緩和するために導入されたのが「特定扶養親族特別控除」です。これにより、2025年分から子どもの所得が58万円を超えても、85万円(給与収入で約150万円)までは、これまでどおり63万円の控除が受けられます。さらに、85万円を超えても、123万円(給与収入で約188万円)までは段階的に控除額が減額される仕組みです。

年収の壁が緩和され、親の税負担が軽減されるだけでなく、子どもが働きすぎを控える必要もなくなり、労働力の確保にもつなげるという意図が含まれています。

所得控除については以下の記事で詳しく解説していますので参考にしてください。

特定親族特別控除の要件

特定親族特別控除を受けるためには、扶養される親族が以下の要件をすべて満たしている必要があります。

- 特定親族特別控除の対象者の要件

-

- 居住者と生計を一にする年齢19歳以上23歳未満の親族であること

- 合計所得金額が58万円超123万円以下(給与収入では123万円超188万円以下)であること

- 配偶者、青色事業専従者、白色事業専従者でないこと

生計を一にするとは、同じ家計で暮らしていることで、別居している大学生に仕送りをして生活費を負担している場合もこの要件を満たします。また、この制度の目的には大学生世代の働き控えを防ぐ意図があるものの、対象者が大学に通っている必要はありません。

なお、給与所得者の所得金額は「給与収入の金額-給与所得控除額」で計算しますが、給与所得控除額についても最低保障額が2025年分から65万円に拡大されています(2024年分までは55万円)。そのため、給与収入が「123万円超188万円以下」の場合に給与所得控除額65万円を差し引いた、「合計所得金額58万円超123万円以下」という要件の範囲内となります。

特定親族特別控除の控除額

特定親族特別控除では、所得税や住民税の計算で所得控除が行われることになりますが、その控除額は以下のとおりです。

特定親族特別控除の控除額

| 扶養される親族の合計所得金額 (かっこ内は収入が給与だけの場合の収入金額) |

所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 58万円超85万円以下(123万円超150万円以下) | 63万円 | 45万円 |

| 85万円超90万円以下(150万円超155万円以下) | 61万円 | |

| 90万円超95万円以下(155万円超160万円以下) | 51万円 | |

| 95万円超100万円以下(160万円超165万円以下) | 41万円 | |

| 100万円超105万円以下(165万円超170万円以下) | 31万円 | |

| 105万円超110万円以下(170万円超175万円以下) | 21万円 | |

| 110万円超115万円以下(175万円超180万円以下) | 11万円 | |

| 115万円超120万円以下(180万円超185万円以下) | 6万円 | |

| 120万円超123万円以下(185万円超188万円以下) | 3万円 | |

-

※国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)

」と横浜市「令和7年度税制改正(いわゆる年収の壁への対応)の概要

」を参考に作成

所得税の控除額について、扶養されている親族の所得金額ごとに控除額がどのように変遷するのか、扶養控除と特定親族特別控除のどちらが適用されるのかをまとめると、以下のような図となります。

生計を一にする年齢19歳以上23歳未満の親族がいる場合に受けられる控除

扶養控除については以下の記事で詳しく解説していますので参考にしてください。

特定親族特別控除の注意点

特定親族特別控除は、税負担の軽減につながるメリットがある一方で、制度を利用する際に注意しておかなければならないポイントもあります。以下の2点を押さえて、扶養される親族の働き方を検討しましょう。

特定親族特別控除を適用できる場合でも、対象者本人の税負担は発生する

特定親族特別控除によって、親は引き続き扶養控除を受けられるようになりますが、扶養される本人(特定扶養親族)に所得税や住民税の課税が発生する点には注意が必要です。

例えば、大学生の子どもがアルバイトで年間160万円の給与収入を得た場合、所得税が課税されます。また、住民税についても多くの自治体では、所得金額が45万円(給与収入で約110万円)を超えると課税対象となるため、住民税も支払わなければなりません。

こうした税負担によって、特定扶養親族の手取りが減少する可能性もあり、結果的に世帯全体の収入が減ることにもつながります。特定親族特別控除を活用する際は、扶養される側にどれだけの税負担が生じるかも含めて、収支のバランスを検討することが大切です。

特定親族特別控除を適用できる場合でも、社会保険料の負担は発生する

特定親族特別控除によって、親の税負担は軽くなりますが、子どもが一定の収入を得ると特定扶養親族が社会保険料を支払わなければならないケースもあります。

例えば、学生でない子どもが週20時間以上働き、年収が106万円を超えると、勤務先の健康保険や年金に加入することになります。そうなると親の扶養から外れ、子ども自身が社会保険料を負担することになります。また、年収が130万円を超えた場合でも、子どもは自分で社会保険に入らなければなりません。

このように、控除が受けられても、手取りが減る場合があるため、特定親族特別控除を適用して働き方を変えようとする場合は、社会保険料の負担も考慮する必要があります。

確定申告や年末調整で、特定親族特別控除の手続きを適切に行おう

特定親族特別控除は、2025年分の所得に対する所得税や住民税から新たに導入される所得控除制度です。確定申告や年末調整で適用を申請することになるため、適切に対応しましょう。

特に個人事業主の方は、確定申告を正確かつ効率的に行うために、「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」の利用を検討するのがおすすめです。簡単な操作で各種控除制度を正しく適用できるため、税負担を抑えながら安心して確定申告を進めることができます。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。