インボイス制度によるフリーランスエンジニアへの影響は?対策や登録方法を紹介

更新

「フリーランスエンジニアはインボイス制度に対応したほうがいいのか?」と疑問に思う方もいるのではないでしょうか。2023年(令和5年)10月1日から開始となったインボイス制度では、フリーランスのエンジニアも例外ではなく、影響があります。インボイス制度について正しい知識を身につけて、対応するかどうか判断しましょう。

本記事では、インボイス制度の概要を説明しつつ「エンジニアへの影響」や「免税事業者の対策方法」について紹介します。インボイス制度に対応するか迷っている方は、最後までご覧ください。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

2023年(令和5年)10月1日から始まった「インボイス制度」とは、正式名称を「適格請求書等保存方式」といい、消費税の仕入税額控除の金額を正しく計算するための制度です。

消費税は原則的に課税取引では10%の税率が適用されますが、食料品や定期購読の新聞には8%が適用されるため、複数の税率を扱う必要があります。買手側に正確な適用税率や消費税額を伝えるために、インボイス制度は導入されました。

インボイスとは、正式名称を「適格請求書」といい、一定の記載要件を満たした請求書や証憑書類を指します。適格請求書を発行できるのは、適格請求書発行事業者に登録した事業者のみです。

適格請求書発行事業者は、課税事業者です。課税事業者であれば登録申請するだけで適格請求書発行事業者になります。免税事業者の場合、適格請求書発行事業者に登録すると課税事業者になります。

適格請求書を発行する目的は、取引(買手側)における消費税の仕入税額控除にあります。原則的に売手側の適格請求書がないと買手側は仕入税額控除ができません(買手側が簡易課税制度を選択している場合を除く)。

インボイス制度の概要は、以下の記事で解説しています。

免税事業者と課税事業者の違い

インボイス制度の理解を深めるために、免税事業者と課税事業者の違いについて、以下の表にまとめました。

| 区分 | 納税の有無 | 要件 |

|---|---|---|

| 課税事業者 | 消費税を納める必要がある |

|

| 免税事業者 | 消費税の納税義務が免除されている |

|

課税事業者の条件に当てはまらない(基準期間や特定期間の課税売上高が1,000万円以下)事象者は「免税事業者」です。ただし、免税事業者がインボイス制度に対応するために適格請求書発行事業者に登録すると課税事業者となるため、消費税分の税負担が発生する点を考慮しなければいけません。

基準期間における課税売上高が1,000万円を超える事業者は「課税事業者」といい、消費税の納税義務があります。すでに課税事業者であれば、適格請求書発行事業者に登録することで税制面での大きな影響はないので、クライアント(買手先)から適格請求書(インボイス)の発行を求められるのであれば、登録申請を出すことをお勧めします。

免税事業者と課税事業者の違いについて詳しく知りたい方は、以下の記事を参考にしてみてください。

IT企業(買手側)から見たインボイス制度

フリーランスのエンジニアにとって、クライアントとなる取引先はIT企業などが多いと思われますが、インボイス制度では、企業側(買手側)が消費税の仕入税額控除を適用するためには、原則的に適格請求書が必要となります。

例えば、クライアント(買手側)がエンジニアに年間5,000,000円+消費税500,000円で発注した場合で見てみましょう。インボイス制度が開始するまでは、発注する相手が免税事業者・課税事業者関係なく、すべての請求書で消費税の仕入税額控除が適用されていました。

しかし、インボイス制度では、免税事業者のエンジニアに発注した場合、消費税の仕入税額控除が使えなくなります(買手側が消費税の簡易課税制度を選択している場合を除く)。

つまり、エンジニアに支払った消費税500,000円の税負担が増えます。免税事業者との取引は消費税分のコストが増えるので、企業(買手側)は、インボイスが発行できる事業者へ発注先を変更する可能性があります。

なお、免税事業者との取引でも経過措置により、買手側は一定期間、一定割合を仕入税額控除が可能です。

課税事業者のフリーランスエンジニアが受けるインボイス制度の影響

課税事業者のフリーランスエンジニアにとって、インボイス制度にかかわらず消費税の納税義務はかわりません。

ただし、適格請求書を発行できないとクライアント(買手側)は消費税の仕入税額控除が使えなくなるので、適格請求書発行事業者に登録しておく必要があります。すでに課税事業者の場合は、適格請求書発行事業者への登録を行っても、消費税の納税義務は変わらないので、大きなデメリットはないでしょう。

免税事業者のフリーランスエンジニアが受けるインボイス制度の影響

免税事業者のフリーランスエンジニアが受けるインボイス制度の影響としては、以下2つがあげられます。

- 免税事業者のままでいると仕事の依頼が減る可能性がある

- 課税事業者になると消費税を納める必要がある

それぞれ順番に解説するので、参考にしてみてください。

免税事業者のままでいると仕事の依頼が減る可能性がある

インボイス制度開始後も免税事業者のままでいる選択もできますが、クライアント(買手側)からの依頼が減るかもしれません。適格請求書発行事業者でないと適格請求書が発行できないので、クライアント(買手側)は、原則的に消費税の仕入税額控除できないので、納税額が増えます。継続取引があったとしてもコスト削減のために、適格請求書を発行できるほかのエンジニア(売手側)へ発注を切り替える可能性もあります。

ただし、仕入税額控除には6年間の経過措置期間があり、免税事業者からでも一定割合を仕入税額控除できます。2023年10月1日~2026年9月30日までは80%、2026年10月1日~2029年9月30日までは50%が控除可能です。

なお、買手側が消費税の簡易課税制度を選択している場合は、受け取る請求書は適格請求書である必要はありません。そのため、免税事業者との取引でも仕入税額控除が受けられます。これらを交渉材料にして、免税事業者のままでも問題ないか、クライアント(買手側)に確認するようにしましょう。

なお、取引先が適格請求発行事業者ではないことを理由に、取引対価の引き下げや取引停止などを行うと独占禁止法などに抵触する可能性があります。

そのため、クライアント(買手側)の対応内容によっては、上記のデメリットが解消される場合があります。クライアントとしっかりとコミュニケーションを取ったうえで、どうすべきか十分に考慮するようにしましょう。

課税事業者になると消費税を納める必要がある

免税事業者のままなら消費税を納める必要はありませんが、インボイス制度に対応するため、適格請求書発行事業者に登録すると課税事業者になるので、消費税の納税義務が発生します。今まで納めていなかった消費税分の手取り収入が減ってしまう可能性があります。

また、個人事業主であれば、所得税の確定申告の際に、消費税についても合わせて申告する必要があるため、事務作業の手間が増えるという点でも影響があると言えます。

免税事業者のフリーランスエンジニアができる対策

インボイス制度で、免税事業者のフリーランスエンジニアができる対策としては、以下の2つが考えられます。

- 免税事業者のまま取引が継続できるかクライアント(買手側)に確認する

- インボイス制度に対応するために適格請求書発行事業者に登録をして課税事業者になるか検討する

順番に解説するので、今後の方針に役立ててみてください。

免税事業者のエンジニアが取れるインボイス制度の対策については、以下の記事で詳細を解説しています。

免税事業者のまま取引が継続できるかクライアント(買手側)に確認する

クライアント(買手側)と価格を相談してみて、免税事業者のままでも今までどおりの金額で契約できるなら、インボイス制度に対応して、適格請求書発行事業者になる必要性は低くなります。また、契約金額について少額の割引で済むなら、しばらく免税事業者のままでいる選択も取れるでしょう。

フリーランスエージェントを利用している方は、担当者に契約条件を確認してみてください。免税事業者のままだと報酬が下げられるケースでは、ほかのサービスへの変更も視野にいれて検討しましょう。

インボイス制度に対応するために課税事業者になるか検討する

クライアント(買手側)からどうしても適格請求書を発行してほしい、というケースでは適格請求書発行事業者の登録をするかの検討も必要となります。免税事業者のままでいると消費税の納税義務はありませんが、取引数が減る可能性があります。インボイス制度に対応しているエンジニアに依頼したいと考える依頼先(買手側)が多くいる場合、適格請求書発行事業者に登録することで、新規の案件を獲得しやすくなるかもしれません。適格請求書発行事業者になるかは慎重に判断しましょう。

フリーランスエンジニアがインボイス制度に対応する手順

影響を考慮して、インボイス制度に対応すると決めたら、以下の手順で準備していきます。

-

手順1適格請求書発行事業者になるための登録申請手続きを進める

-

手順2適格請求書の記載項目を確認する

-

手順3インボイス制度開始後に使える支援制度を利用する

こちらを参考に、インボイス制度への対応を進めてみてください。

適格請求書発行事業者登録の申請手続きについては、以下の記事で詳細を解説しています。

手順1 適格請求書発行事業者になるための登録申請手続きを進める

適格請求書を発行するためには、適格請求書発行事業者への申請手続きを進める必要があります。国税庁のWebサイトで申請書はダウンロードができるため、必要事項を記載したうえで納税地を管轄するインボイス登録センターまで提出しましょう。

免税事業者は、適格請求書発行事業者の登録すると課税事業者になります。適格請求書発行事業者の登録が完了したら、国税庁の「適格請求書発行事業者公表サイト」で登録番号を確認できます。

手順2 適格請求書の記載項目を確認する

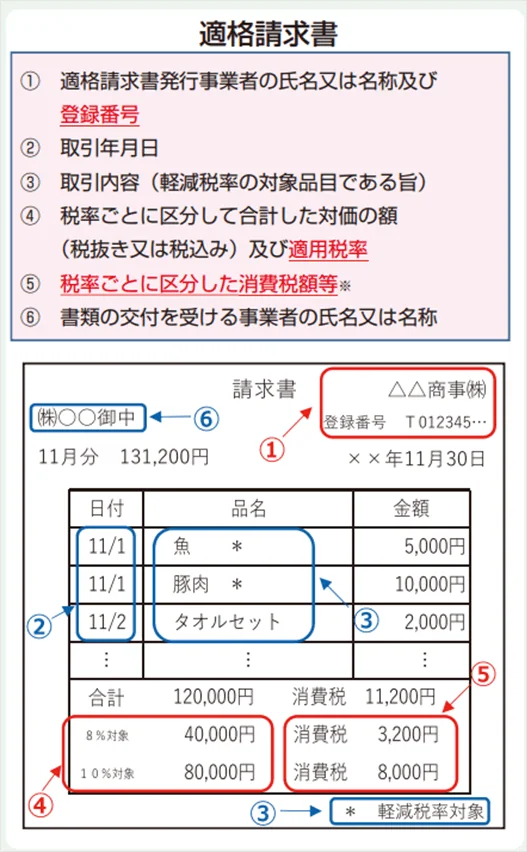

適格請求書の発行では様式は決められていませんが、記載必須項目などが細かく決められています。下記の項目を記載してあれば適格請求書に該当します。

- 発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

国税庁:適格請求書等保存法式の概要

フリーランスエンジニアの受託業務では、8%の軽減税率の対象品目はありません。

適格請求書は、受領側(買手側)で保存が必要ですが、発行側にも控えの保存義務があります。受領した適格請求書および、発行した適格請求書の控えは、交付した日の属する課税期間の末日の翌日から2ヶ月を経過した日から7年間保存する必要があります。

所得税法・法人税法・会社法などでも請求書の保存期間があります。副業でエンジニアをするなどで、雑所得を得ている方も前々年の業務による収入が300万円を超える場合、請求書をはじめとする取引書類を一定期間保存する必要があります。

インボイス制度に対応する場合、適格請求書は一番長い保存期間にあわせて保存しましょう。

請求書の記載方法や消費税の計算は、以下の記事を参考にしてみてください。

手順3 インボイス制度開始後に使える支援制度を利用する

インボイス制度の対応にあたり、会計システムの導入や弁護士の相談費用が発生した場合、支援制度を利用できます。制度の概要は、以下の表にまとめました。

次の補助金制度は、2024年(令和6年)8月現在の情報です。補助金事業は年度ごとに内容や要件が変わることもあるため、検討する際は最新の情報をよく確認してください。

| 制度 | 対象 | 補助額 | 補助対象 |

|---|---|---|---|

| 持続化補助金 | 小規模事業者 | 100〜250万円 |

|

| IT導入補助金 (インボイス枠・インボイス対応類型) |

中小企業・小規模事業者等 |

|

|

| IT導入補助金 (インボイス枠・電子取引類型) |

中小企業・小規模事業者等 その他の事業者等 |

|

|

安価な会計ソフトを導入した場合も、補助金の対象になるので、インボイス制度への対応にかかる費用は忘れずに申請しましょう。

参照:小規模事業者持続化補助金

参照:IT導入補助金

インボイス制度によるエンジニアへの影響に関するよくある質問

インボイス制度が開始されるにあたり、フリーランスエンジニアに関するよくある質問は、以下の3つです。

- インボイス制度の抜け道はありますか?

- 消費税の計算方法は簡易課税を選択したほうがいいですか?

- インボイス制度に関係ない業種はありますか?

順番に解説するので、インボイス制度での疑問点を解消しておきましょう。

インボイス制度の抜け道はありますか?

インボイス制度には、合法的な抜け道は存在しません。

制度を正しく理解したうえで、必須項目を記載して適格請求書を発行・保存しないと、意図せずに記入ミスや不正につながる可能性があります。インボイス制度について正しく理解したうえで、適格請求書発行事業者になるかを判断しましょう。

消費税の計算方法は簡易課税を選択したほうがいいですか?

インボイス制度開始後の3年間は、簡易課税より経過措置を利用したほうが、消費税の納税負担を減らせるケースがあります。簡易課税制度では、エンジニアのみなし仕入率は第5種事業に該当するため、消費税の納税額は売上税額の50%です。

一方で、インボイス制度に対応するため、免税事業者から適格請求書発行事業者になって、課税事業者となった場合、経過措置により、課税売上にかかった消費税額の20%を消費税の納税額にできます。経過措置の2割特例は、2023年(令和5年)10月1日から2026年(令和8年)9月30日までの日の属する各課税期間が対象です。

経過措置は原則課税と簡易課税のどちらを選択していても適用可能ですが、原則的に経過措置が終わったあとは「原則課税」と「簡易課税」のどちらかを選択しなければいけません。エンジニアの業務上、課税仕入れ額に計上できるのはパソコン購入費や通信費などの経費ですので、原則課税を選択するメリットは少ないです。

したがって、経過措置が終了したあとは、簡易課税を選択したほうが消費税の納税額を抑えられる可能性が高くなります。

インボイス制度に関係ない業種はありますか?

一般消費者向けの事業や投資家なら、販売先(買手側)は消費税の仕入税額控除を必要としないので、インボイス制度への対応は必要ありません。具体的には、以下の業種があげられます。

- ハンドメイド作品やデザインの個人向け販売

- 子ども相手や一般消費者向けの塾の講師

- ゲームセンター

- 投資家

一方で、販売先(買手側)が法人や個人事業主のケースでも、買手側が簡易課税制度を選択しているならインボイス制度に対応する必要性は低くなります。簡易課税制度を選択していると、適格請求書がなくても消費税の仕入税額控除ができるからです。

フリーランスエンジニアはインボイス制度の理解を深めて対応しよう

本記事では、インボイス制度によるフリーランスエンジニアへの影響や対策方法について紹介しました。適格請求書発行事業者への登録は必須ではありませんが、インボイス制度による影響を見極めて冷静に対応する必要があります。

課税事業者として活動するフリーランスエンジニアの方は、インボイス制度に対応する税制上のデメリットはないので、登録申請を進めましょう。免税事業者のフリーランスエンジニアの方はまずはクライアントと交渉してみることをお勧めします。

弥生のクラウドサービスなら、無料でインボイス制度に対応

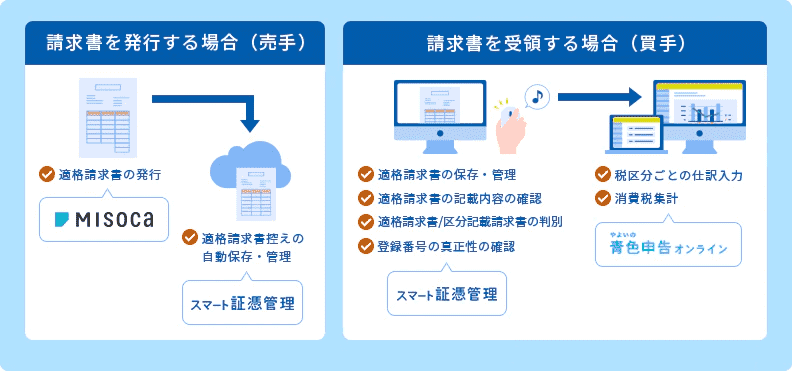

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。