インボイス制度、免税事業者はどうすべき?仕入税額控除と経過措置について

更新

2023年10月1日から「インボイス制度」が開始されました。インボイス制度は消費税の仕入税額控除にかかわる制度ですが、消費税の申告義務がない免税事業者にも影響があります。

本記事では、インボイス制度が免税事業者に与える影響や、インボイス制度開始後に免税事業者のままでいるケースと課税事業者になるケースのメリット・デメリットについて解説。併せて、免税事業者が課税事業者になるために必要な手続きなどについてもご紹介します。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

そもそもインボイス制度とは?

インボイス制度は正式名称を「適格請求書等保存方式」といい、請求書などの交付や保存に関する制度です。インボイス制度では、課税事業者が仕入税額控除を受けるためには、原則的に登録番号や適用税率、消費税額といった定められた項目が記載された適格請求書(インボイス)が必要になります。

関連記事

仕入税額控除とは、売上にかかった消費税額から仕入にかかった消費税額を差し引いて、実際に納付する消費税額を求める仕組みのことです。

例えば、年間の売上額が2,200万円(うち消費税200万円)、仕入額が1,100万円(うち消費税100万円)の企業があったとしましょう。この場合、仕入税額控除が適用されると、売上にかかる消費税額200万円から仕入にかかる消費税額100万円を引き、差額の100万円を申告・納付することになります。

仕入税額控除が受けられない条件

インボイス制度では、課税事業者は仕入先(売手側)が交付する適格請求書がないと、原則として仕入税額控除を受けることができません。そして、適格請求書を交付できるのは、適格請求書発行事業者の登録を受けた課税事業者のみです。つまり、免税事業者は適格請求書(インボイス)を交付できないということになります。

自身が免税事業者で、取引先が課税事業者だった場合、インボイス制度では取引先は仕入税額控除が受けられなくなります(実際には段階的な経過措置がありますが、経過措置については後述します)。

仕入税額控除が受けられないため、免税事業者との取引は控えられる可能性がある

前述の例でいえば、仕入税額控除が適用されると100万円だった消費税の納税額が200万円になり、その分利益が減少します。そのため、課税事業者(買手側)は、仕入先の事業者(売手側)に適格請求書の交付を要請するでしょう。

ところが、仕入先の免税事業者は要求されても適格請求書を交付することができません。もし、買手側が仕入税額控除を重視するのであれば、他の課税事業者との取引に切り替える可能性があります。

インボイス制度が免税事業者に影響を与えるといわれているのが、まさにこの点です。課税事業者と取引のある免税事業者の多くは、インボイス制度に対応せず免税事業者のままでいるか、適格請求書を交付できる課税事業者になるか、検討と選択を行う必要があるでしょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

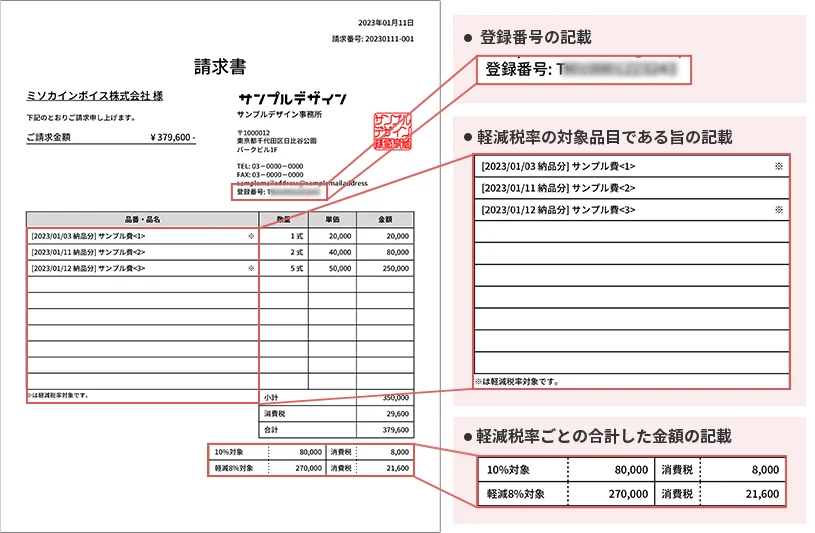

適格請求書に記載すべき7項目とは

課税事業者が仕入税額控除を受けるために必要な適格請求書とは、どのようなものなのでしょうか。

適格請求書は、従来からある区分記載請求書に比べて記載しなければならない項目が増えています。適格請求書に記載が必要な項目は、下記のとおりです。

適格請求書に記載すべき項目

- 適格請求書発行事業者の氏名または名称

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 交付先の相手方(売上先)の氏名または名称)

- 登録番号

- 税抜価額または税込価額を税率ごとに区分した合計額および適用税率

- 税率ごとに区分して合計した消費税額等

適格請求書の例

消費税の免税事業者のままでいるメリット・デメリット

インボイス制度開始後も免税事業者のままでいると、どのような影響があるのでしょうか。メリットとデメリットに分けて考えてみましょう。

免税事業者のままでいるメリット

免税事業者のままでいれば、これまでと同様に消費税の納付が免除されます。消費税の確定申告を行う必要もありません。

免税事業者のままでいるデメリット

前述したとおり、インボイス制度では、買手側は適格請求書がないと原則として仕入税額控除を受けることができません。

そのため、販売相手(買手側)が課税事業者の場合、適格請求書を交付できない免税事業者は、取引金額の値下げを求められたり取引自体を打ち切られてしまったりする可能性があります。

ただし、後述のとおり、インボイス制度では、一定期間について、免税事業者からの課税仕入であっても一定割合を仕入税額控除できる経過措置が設けられています。

また、商品やサービスなどを販売する相手が一般消費者である場合や、買手側が免税事業者である場合は、売手側が免税事業者であっても取引に影響はありません。なぜなら、一般消費者や免税事業者は仕入税額控除を行わないので、適格請求書がなくても問題ないからです。

また、買手側の取引先が課税事業者でも、簡易課税制度を選択して消費税の計算をしている場合は、適格請求書がなくても仕入税額控除が受けられるため、取引に影響はないでしょう。

なお、売手側が適格請求発行事業者ではないことを理由に、取引対価の引き下げや取引停止などを行うと独占禁止法などに抵触する可能性があります。そのため、売手側の対応内容によっては、上記のデメリットが解消される場合があります。

免税事業者が消費税の課税事業者になるメリット・デメリット

免税事業者が課税事業者になり、適格請求書発行事業者の登録を受けた場合には、次のようなメリットとデメリットが考えられます。

課税事業者になるメリット

免税事業者から課税事業者になり、適格請求書を交付できるようになれば、課税事業者との取引が継続する可能性が高いでしょう。

仕入先(売手側)からインボイスが交付されると、買手側は仕入税額控除が問題なく受けられます。ですから、仕入先に値下げを求めたり取引自体を見直したりする必要がありません。場合によっては、適格請求書発行事業者になることで取引の拡大につながるかもしれません。

なお、インボイス制度がもたらす影響は大きく広範囲に及ぶので、インボイス制度対応の影響を緩和するためにさまざまな緩和措置がとられています。ここでは、「2割特例」と「課税仕入れについての控除経過措置」について紹介します。

3年間、元免税事業者の納税額を軽減する「2割特例」

インボイス制度を機に免税事業者から適格請求書発行事業者に登録をして課税事業者になった事業者には、特例があります。消費税の納税額を売上にかかった消費税額の20%とすることができます。対象期間は、2023年10月1日~2026年9月30日を含む課税期間の3年間です。

例えば、飲食店業(簡易課税制度でのみなし仕入率60%)で年間売上額が800万円(消費税分80万円)、仕入額が200万円(消費税分20万円)の場合、通常であれば納める消費税額と、2割特例を適用したときの消費税額は、下記のとおりです。

通常の場合の納める消費税額の計算例

- 原則課税の場合:80万円-20万円=60万円

- 簡易課税の場合:80万円-(80万円×60%)=32万円

2割特例を適用した場合の消費税額の計算例

- 80万円×20%=16万円

課税仕入れについての控除経過措置

インボイス制度では、原則的に免税事業者や消費者などの適格請求書発行事業者以外からの仕入れにかかる消費税額の控除が受けられません。

この点について多くの事業者に影響があるため、インボイス制度開始から6年間は、適格請求書発行事業者以外からの仕入れでも一定の割合を仕入税額とみなして控除できる経過措置が設けられています。

また、この経過措置期間中に免税事業者が適格請求書発行事業者の登録申請を行う場合は、消費税課税事業者選択届出書を提出する必要はありません。適格請求書発行事業者の登録が完了と同時に、課税事業者および適格請求書発行事業者になることができます。

経過措置期間と仕入税額控除の割合は、下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

この経過措置期間中に、免税事業者は課税事業者へ転換すべきか否かを検討することもできます。

なお、買手側は、経過措置での仕入税額控除の適用を受けるには、免税事業者などから受け取る区分記載請求書と同じ内容が記載された請求書と、経過措置の適用を受ける旨を記載した帳簿を保存する必要があります。

適格請求書を受領・保存した場合の仕入税額控除と経過措置での仕入税額控除などがわかるように帳簿付けが必要なので、インボイス制度に対応できる会計ソフトを使用することをおすすめします。

課税事業者になるデメリット

免税事業者が課税事業者になると、それまで納付を免除されていた消費税を納めなければならなくなります。

そのため、消費税額を計算して確定申告をする手間や、納税の負担が発生します。また、従来の区分記載請求書に一定の記載項目が追加された適格請求書を作成して、買手側に交付しなければなりません。

インボイス制度に対応した請求書発行システムの導入なども検討する必要があるでしょう。

なお、前述したとおり、販売先が一般消費者などの場合はインボイス制度による影響はありません。販売相手の状況なども見極めた上で、課税事業者になるかどうかを決めると良いでしょう。

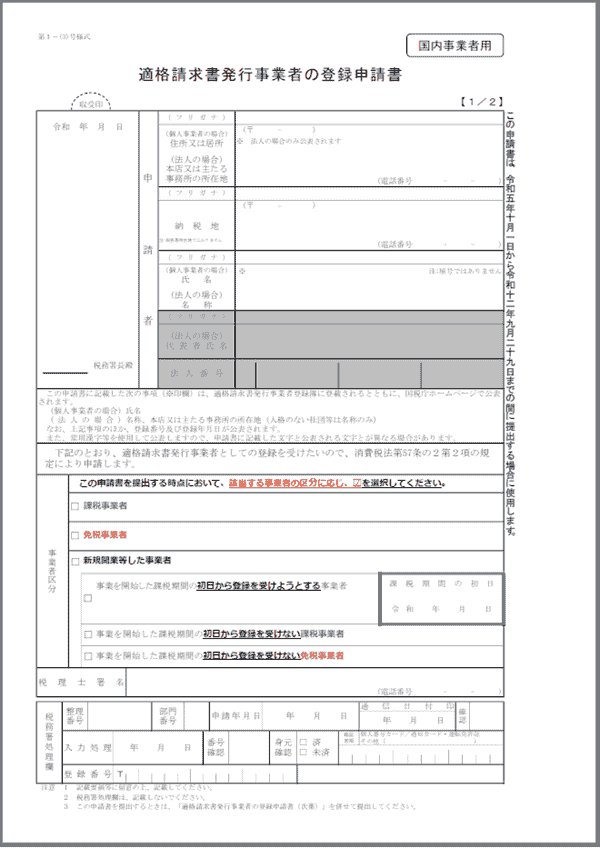

消費税の免税事業者が課税事業者になるために必要な手続き

免税事業者がインボイス制度に対応するには、課税事業者となるための「消費税課税事業者選択届出書」と、適格請求書発行事業者となるための「登録申請書」を、納税地を所轄する税務署長に提出する必要があります。

ただし、2023年10月1日から2029年9月30日まで日の属する課税期間中に登録事業者として登録を受ける場合、免税事業者は、消費税課税事業者選択届出書を提出する必要はなく、登録申請書のみで課税事業者となる経過措置が設けられています。

提出方法は、書面またはe-Taxの2通りです。インボイス制度はすでに開始されていますので、速やかに対応するためにもなるべく早く登録申請をするようにしてください。

- インボイス制度の登録申請から登録番号発行までの期間

-

- e-Taxの場合:約1か月

- 書面申請の場合:約1.5か月

登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が発行されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

適格請求書発行事業者の登録申請についてはこちらの記事で解説していますので、参考にしてください。

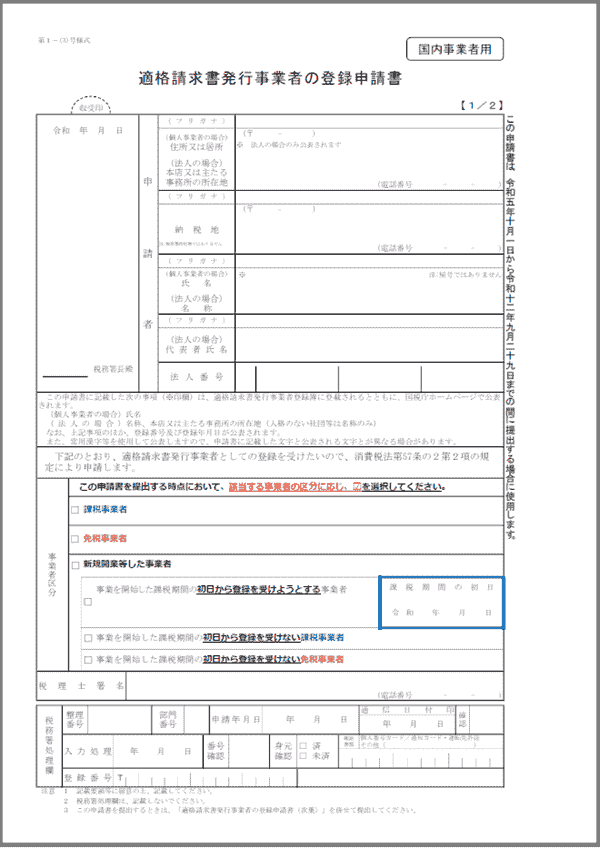

適格請求書発行事業者の登録申請書の提出

適格請求書発行事業者の登録を受けるには、適格請求書発行事業者の登録申請書を記入し、納税地を所轄する税務署に提出します。たとえ課税事業者であっても、税務署から適格請求書発行事業者の登録を受けなければ適格請求書の交付はできないので注意しましょう。

適格請求書発行事業者の登録申請書(国内事業者用)

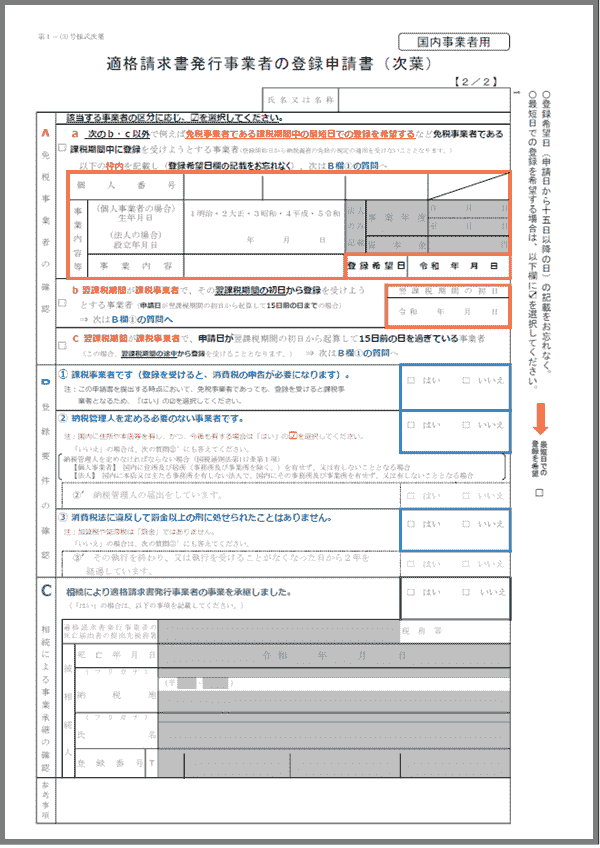

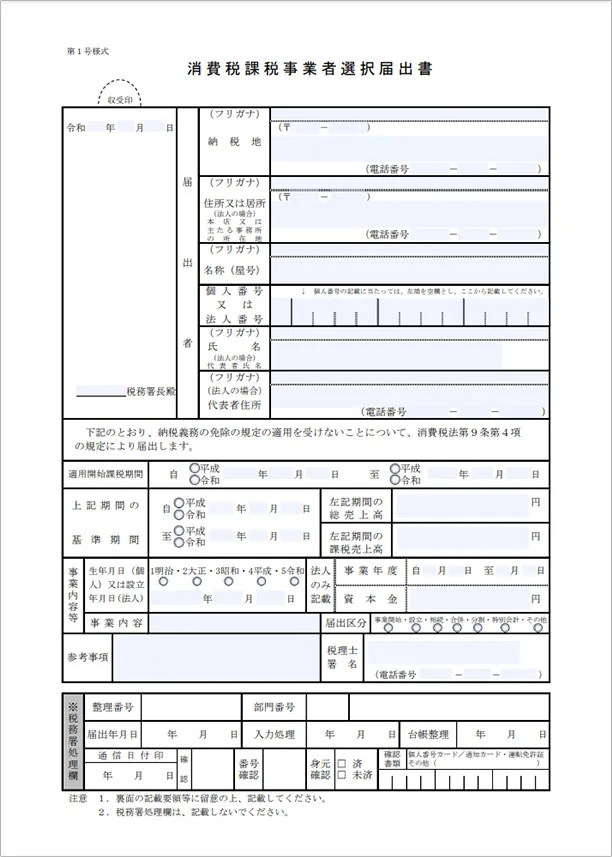

消費税課税事業者選択届出書の提出

消費税課税事業者選択届出書は、免税事業者が自らの意志で課税事業者になるときに提出する書類です。基本的には、適用を受けようとする課税期間の初日の前日(事業年度の最終日)までに、納税地を所轄する税務署長に提出します。

ただし、インボイス制度導入に伴い、2029年9月30日までは、前述したとおり適格請求書発行事業者の登録申請書を提出した場合、消費税課税事業者選択届出書を提出しなくても自動的に課税事業者になります。

なお、免税事業者から課税事業者に切り替えるには、消費税課税事業者選択届出書を提出して、自ら課税事業者になる場合か、あるいは基準期間または特定期間の課税売上高が1,000万円を超えて消費税の申告義務が発生する場合になります。

ただし、課税売上高に代えて、特定期間中に支払った給与等の金額により判定することもできますので、特定期間の課税売上高が1,000万円を超えていても、給与等支払額が1,000万円を超えていなければ、給与等支払額により免税事業者と判定することができます。

ちなみに、基準期間とは前々年の事業年度(個人事業主は前々年の1月1日~12月31日)、特定期間とは前年の事業年度開始の日以後6か月間(個人事業主は前年の1月1日~6月30日)を指します。

この場合は、消費税課税事業者届出書(基準期間用または特定期間用)を所轄の税務署長に速やかに提出し、課税事業者になる手続きを行わなくてはなりません。自ら課税事業者になる場合とは提出書類が異なるので注意が必要です。

消費税課税事業者選択届出書

- ※国税庁「[手続名]消費税課税事業者選択届出手続

」

簡易課税方式を選択すれば、納税の事務作業負担が軽減できる

基準期間の課税売上高が5,000万円以下の中小事業者は、消費税の計算において「簡易課税方式」を選択することができます。

簡易課税方式とは、課税売上高にかかる消費税額に業種ごとに定められた「みなし仕入率」を掛け、その金額を仕入などにかかった消費税額とみなして計算する方法です。

売上にかかる消費税額を基礎として仕入にかかる消費税額を算出することができるので、納税にかかる事務作業を軽減できるというメリットがあります。

また、簡易課税方式を選択している場合、受け取る請求書は適格請求書である必要はありません。よって、請求書が適格請求書かどうかの確認は不要ですし、免税事業者からの仕入れ取引でも影響はありません。

ただし、適格請求書を交付する際には、要件を満たした適格請求書かどうかの確認は必要です。そのため、手書きやExcelなどで請求書を発行している場合は、インボイス制度に対応した請求書発行ソフトの利用を検討してみることをおすすめします。

この簡易課税方式を選択するためには、原則として、適用を受けようとする課税期間の初日の前日までに消費税簡易課税制度選択届出書を税務署に提出する必要があります。

しかし、簡易課税制度にもインボイス制度での特例があります。

2023年10月1日から2029年9月30日までに適格請求書発行事業者の登録を受けて免税事業者から課税事業者になった場合は、その課税期間から簡易課税制度の適用を受ける旨を記載した消費税簡易課税制度選択届出書を提出すれば、課税期間の開始と同時に簡易課税制度を適用することができます。

簡易課税制度について以下の記事で詳しく解説していますので、参考にしてください。

免税事業者も取引先(買手側・売手側)との関係を踏まえ、インボイス制度への対応を検討しよう

インボイス制度は消費税の仕入税額控除にかかわる制度です。しかし消費税の申告義務がない免税事業者にも影響があるため、免税事業者であってもインボイス制度について理解しなければなりません。

買手側は、売手側が交付した適格請求書がないと原則として仕入税額控除を受けられないため、買手側が課税事業者の場合、適格請求書の交付ができない事業者との取引を控える可能性があります。

課税事業者になるメリットやデメリットも知ったうえで、適格請求書発行事業者への登録をするか否かを判断しましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

よくあるご質問

インボイス制度とは?

インボイス制度は正式名称を「適格請求書等保存方式」といい、請求書などの交付や保存に関する新たな制度です。インボイス制度が始まると、登録番号や適用税率、消費税額といった定められた項目が記載された適格請求書(インボイス)が必要になります。詳しくはこちらをご確認ください。

免税事業者が課税事業者になるメリット・デメリットは?

免税事業者から課税事業者になり、適格請求書(インボイス)を交付できるようになれば、課税事業者との取引が継続する可能性が高いです。一方、それまで納付を免除されていた消費税を納めなければならなくなり、消費税額を計算して確定申告をする手間や納税の負担が発生します。詳しくはこちらをご確認ください。

インボイス制度導入後も免税事業者のままでいるとどうなる?

免税事業者のままでいれば、これまでと同様に消費税の納付が免除されます。消費税の確定申告を行う必要もありません。ただし、適格請求書(インボイス)を交付できない免税事業者は、取引金額の値下げを求められたり取引自体を打ち切られてしまったりする可能性があります。詳しくはこちらをご確認ください。

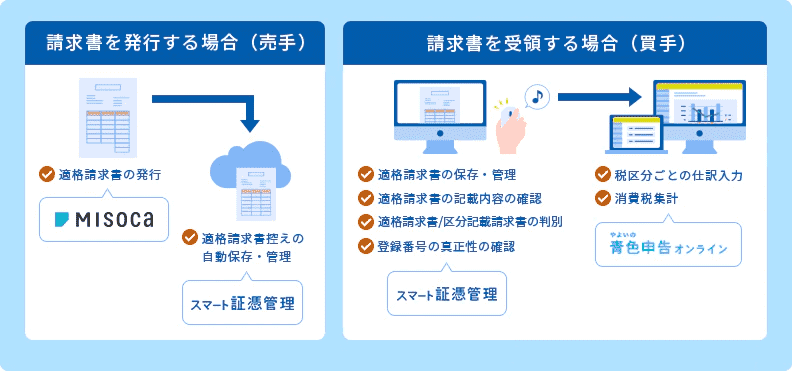

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。