インボイス制度で派遣社員はどうなる?派遣先の対応も併せて解説

更新

2023年10月1日から開始されたインボイス制度では、消費税の仕入税額控除を適用するために、仕入先から適格請求書(インボイス)の交付を受けて保存する必要があります。

適格請求書を交付するには、適格請求書(インボイス)発行事業者として登録申請しなければなりません。また、適格請求書発行事業者として登録申請できるのは課税事業者のみです。そのため、免税事業者の中には、適格請求書発行事業者となる選択を迫られている企業も少なくありません。

特に個人事業主には、免税事業者が多いと考えられるため、インボイス制度の影響は大きいでしょう。その一方で、企業に勤めている会社員にとっては、インボイス制度の影響は業務上のみに限られると考えられます。

では、派遣社員として働いている人にとって、インボイス制度はどのような影響があるのでしょうか。本記事では、それらの影響を派遣社員として登録している派遣会社や派遣先の企業がとるべき対応とを併せて解説します。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

派遣社員は原則としてインボイス制度への対応は必要ない

原則として、企業に派遣される派遣社員自身がインボイス制度へ個人で対応する必要はありません。

これは、派遣社員と派遣元である派遣会社の間に、賃金の発生する雇用関係が結ばれている場合です。対価として派遣社員に支払われる賃金は消費税の課税取引に該当しないため、派遣会社と雇用契約を結んでいれば派遣社員が適格請求書を交付する必要はなく、インボイス制度による影響も受けることはありません。

その一方で、派遣会社との契約内容次第では、インボイス制度に対応する必要があります。名目上は「派遣社員」でも派遣会社との雇用関係がなく、支払われるのは賃金ではなく外注費や業務委託費などとして扱われる報酬である場合は、個人事業主と同じ扱いとなるためです。この場合、収入が1,000万円以下の免税事業者でも、派遣会社から適格請求書の交付を求められる可能性があります。

また、派遣社員としての契約以外に、個人事業主として業務委託を受けて働いている場合は、委託元から適格請求書を交付するよう求められる可能性があります。

インボイス制度における外注費の取り扱いについてはこちらの記事で解説していますので、参考にしてください。

免税事業者の派遣社員が適格請求書発行事業者になるには?

免税事業者の派遣社員がインボイス制度に対応するには、原則的に課税事業者となるための「消費税課税事業者選択届出書」と、適格請求書発行事業者となるための「適格請求書発行事業者の登録申請書」を、所轄の税務署に提出する必要があります。提出方法は、書面またはe-Taxの2通りです。

書面で提出する場合は、必要事項を記入した適格請求書発行事業者の登録申請書を、納税地を管轄する「インボイス登録センター」に郵送します。各センターの宛先は、国税庁のWebサイトで確認できます。

e-Taxを利用する場合は、パソコンまたはスマートフォン、タブレットから登録申請が可能です。「e-Tax(Web版またはSP版)」を使うと、画面に表示された質問に回答することで、スムーズに申請データを作成できます。なお、e-Taxでの申請には、マイナンバーカード等の電子証明書と、利用者識別番号等(Web版またはSP版のe-Taxソフトで取得可能)が必要です。

適格請求書発行事業者として登録申請する際には、次の2点に注意しましょう。

経過措置期間なら消費税課税事業者選択届出書は不要

免税事業者が、2023年10月1日から2029年9月30日までの課税期間中に登録手続きを行う場合は、消費税課税事業者選択届出書を提出する必要はありません。適格請求書発行事業者の登録申請書の所定の場所にチェックを入れるだけで、登録申請と同時に課税事業者となれる経過措置が設けられています。

適格請求書発行事業者への登録は、早めの手続きが推奨されている

課税事業者の場合は、適格請求書発行事業者の申請登録を行うことで、適格請求書を発行することが可能です。すでに課税事業者であれば、適格請求書発行事業者になっても新たな負担は生じないので、申請にあたって特に気を付けることはありません。国税庁のWebサイトからダウンロードできる登録申請書に必要事項を記入して、納税地の税務署に提出すれば手続き完了です。

インボイス制度はすでに開始されていますので、速やかに対応するためにもなるべく早く登録申請をするようにしてください。

- インボイス制度の登録申請から登録番号発行までの期間

-

- e-Taxの場合:約1か月

- 書面申請の場合:約1.5か月

登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が発行されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

適格請求書発行事業者の登録申請についてはこちらの記事で解説していますので、参考にしてください。

インボイス制度で派遣社員を受け入れる企業に求められる対応

業務委託などではなく、派遣社員として働いている人は、適格請求書発行事業者となる必要はありません。その一方で、派遣社員を受け入れる企業側には、どのような対応が求められるのかを見ていきましょう。

取引先(派遣元・売手側)の派遣会社が適格請求書発行事業者の場合

取引先(派遣元・売手側)の派遣会社が適格請求書発行事業者であれば、必要に応じて適格請求書の交付を依頼します。買手側である派遣先企業は、受領した適格請求書で仕入税額控除を適用することができます。

売手側の派遣会社が免税事業者または適格請求書発行事業者へ未登録の場合

売手側の派遣会社が免税事業者、あるいは適格請求書発行事業者へ未登録である場合は、適格請求書の交付を受けることができません。そのため、原則として派遣先企業は消費税の仕入税額控除も受けられません。

なお、派遣会社(派遣元・売手側)から適格請求書の交付を受けられない場合は、経過措置の適用について検討することをおすすめします。

2023年10月1日から2029年9月30日までは、適格請求書発行事業者以外の事業者からの課税仕入であっても、一定の割合分であれば仕入税額控除を適用できる経過措置が設けられています。

経過措置の期間と割合は、下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

上記の経過措置期間が過ぎると、免税事業者からの課税仕入では仕入税額控除を一切受けられなくなります。

経過措置を適用できたとしても、適格請求書発行事業者との取引と比較すると派遣社員を受け入れる企業の負担が大きくなることは避けられません。

適格請求書を交付できない事業者との取引については、このようなデメリットも踏まえて検討する必要があるでしょう。

なお、売手側が適格請求発行事業者ではないことを理由に、取引対価の引き下げや取引停止などを行うと独占禁止法などに抵触する可能性があります。そのため、双方の対応内容によっては、上記のデメリットが解消される場合があります。

インボイス制度で派遣会社に求められる対応

続いては、インボイス制度によって派遣会社にどのような影響があるのかを見ていきましょう。

人材を派遣してもらう企業は派遣会社に派遣料金を支払いますが、派遣料金の支払いは企業間で行われる課税取引に該当するため、仕入税額控除の適用対象となります。人材を派遣する派遣会社にとっては「課税売上」、派遣社員を受け入れる企業側にとっては「課税仕入」の扱いとなり、企業側は派遣料金と合わせて支払った消費税を仕入税額控除に適用することが可能です。

インボイス制度において派遣会社に求められる対応は、課税事業者か免税事業者かによって異なるため、それぞれの対応方法を解説します。

派遣会社が課税事業者の場合

課税事業者とは、消費税の納税義務がある事業者のことです。年間の課税売上高が1,000万円超の事業者などがあてはまります。

派遣会社が課税事業者である場合には、できるだけ早く適格請求書発行事業者としての登録申請を行い、登録番号を取得したほうがよいでしょう。

たとえ課税事業者であっても、適格請求書発行事業者として登録申請をしなければ、適格請求書を交付できません。その場合、取引先(派遣先・買手側)である派遣社員を受け入れる企業は仕入税額控除を適用できないため、取引を打ち切られてしまう可能性があります。

なおインボイス制度では、適格請求書発行事業者には次の義務も発生します。

適格請求書発行事業者としての義務

- 取引先(派遣先・買手側)の求めに応じて適格請求書を交付する

- 交付した適格請求書の写しを保存する

派遣会社が免税事業者の場合

年間の課税売上高が1,000万円以下の事業者は、免税事業者です。

派遣会社が免税事業者のままでは適格請求書発行事業者への登録ができないため、取引先(派遣先・買手側)にも適格請求書の交付ができないことを留意しなければなりません。

適格請求書を交付できない免税事業者との取引では、買手側にあたる派遣先企業は、支払った消費税分の仕入税額控除ができません。そのため、今後も適格請求書発行事業者と取引を継続するには、免税事業者は課税事業者となって適格請求書発行事業者へ登録することを検討する必要があります。

なお、免税事業者が課税事業者となり、適格請求書発行事業者への登録を行うと、それまで免除されていた消費税の納税負担が増える点に注意が必要です。

派遣社員とその派遣先企業の対応についての確認が必要

インボイス制度では、派遣会社と雇用関係を結ぶ派遣社員には基本的に影響がありません。

ただし、賃金の発生する雇用関係ではなく外注費として報酬が発生する場合や、派遣社員として働きながら個人事業主としての収入もある場合は、別途対応が求められる可能性があります。そのような人が適格請求書発行事業者ではない場合、派遣会社との契約を見直す必要があったり、収入が減ったりするおそれもあるため、雇用形態や契約内容などをしっかり確認することが大切です。

また、派遣会社は適格請求書を交付するために、必要な手続きを行う必要があります。派遣先の企業も、派遣会社が適格請求書発行事業者であるかどうかを確認し、適格請求書の交付を受けられない場合は、その後の対応について検討しなければなりません。派遣登録をする際には、派遣会社の登録状況や、経過措置の内容を確認しておくと良いでしょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

弥生のクラウドサービスなら、無料でインボイス制度に対応

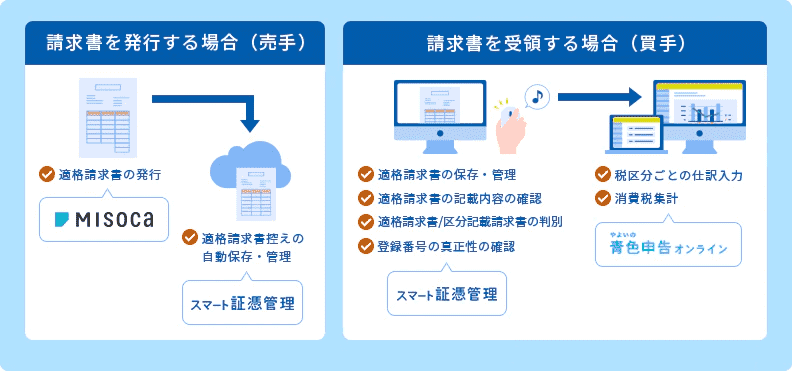

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。