個人事業主はインボイス制度への対応で法人するべき?メリットや注意点を解説

更新

インボイス制度が開始され、個人事業主が法人化(法人成り)する動きが活発化しました。これは、適格請求書(インボイス)発行事業者として登録申請したい場合は、まず課税事業者へと切り替える必要がありますが、個人事業主のまま課税事業者となるより法人化した方が、税制メリットが大きいためだと考えられます。

本記事では、そうした個人事業主の方に向けて、法人化するベストなタイミングや、法人化するメリット・デメリット見ていきます。インボイス制度への対応で適格請求書発行事業者となることを検討している個人事業主の方は、ぜひ参考にしてください。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

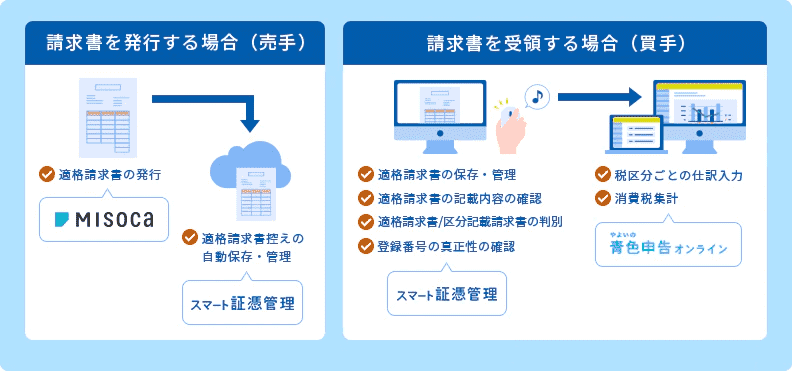

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

個人事業主などが会社を設立する法人化(法人成り)

個人事業主として事業を行っている人などが会社を設立し、その事業を引き継ぐことを「法人化」、または「法人成り」といいます。個人で行っていた事業が軌道に乗り、拡大してきたタイミングで法人化する人が多いでしょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

法人化とインボイス制度

2023年10月1日から開始されたインボイス制度は、正確な消費税率と税額を伝えるための制度で、正式名称を「適格請求書等保存方式」といいます。

現在消費税は、10%と軽減税率の8%が混在しています。売手側は買手側に対して、どの商品に、どちらの消費税率を適用し、消費税額がいくらなのかを正確に伝えなければなりません。そのための証憑書類が適格請求書(インボイス)です。

インボイス制度では、仕入税額控除を行う要件として「適格請求書の受け取り・保存」が追加されました。仕入税額控除とは、消費税を計算する際に、仕入時に支払った消費税を売上にかかる消費税から控除することで、適格請求書がないと仕入税額控除ができなくなってしまうのです。

適格請求書は記載要件を満たした証憑書類

インボイスは、正式名称を「適格請求書」といいます。適格請求書は、適格請求書発行事業者として登録された課税事業者だけが交付できます。また、適格請求書には、記載が義務付けられている要件があります。この記載要件を満たさなければ、適格請求書として認められません。

なお、適格請求書には「請求書」とありますが、請求書だけではなく、領収書や納品書、見積書なども、記載要件を満たしていれば適格請求書として取り扱うことができます。

適格請求書に記載しなければならない項目は、下記のとおりです。

適格請求書に記載すべき事項

- (1)発行者の氏名または名称

- (2)取引年月日

- (3)取引内容

- (4)取引金額

- (5)交付を受ける事業者の氏名または名称

- (6)軽減税率の対象品目である旨

- (7)税率ごとに合計した対価の額

- (8)税率ごとの消費税額および適用税率

- (9)登録番号

一般的な領収書には(1)~(5)の記載が必要ですが、適格請求書に該当する領収書では(6)~(9)も記載しなければなりません。

(9)の登録番号とは、適格請求書発行事業者の登録によって通知される番号のことです。

関連記事

課税事業者のみが適格請求書発行事業者として登録できる

適格請求書を発行できるのは適格請求書発行事業者のみですが、適格請求書発行事業者になるには、所轄の税務署に登録申請をする必要があります。また、適格請求書発行事業者として登録申請できるのは課税事業者のみです。

売上が1,000万円以下の個人事業主など、これまで消費税の納税が免除されていた免税事業者が、適格請求書発行事業者として登録するには、課税事業者となり消費税の申告・納税が必要になります。

また、法人化する際に各期首の資本金が1,000万円未満などの条件を満たしていれば、設立後最長で2年間は免税事業者となる特例が設けられていますが、インボイス制度によって適格請求書発行事業者となる、つまり課税事業者となることを選択した場合は、この特例に関わらず課税事業者となります。

なお通常、免税事業者が課税事業者となるには、「消費税課税事業者選択届出書」を税務署に提出して、課税事業者となる必要があります。しかし、免税事業者が適格請求書発行事業者として登録する日が、2023年10月1日~2029年9月30日の日の属する課税期間中である場合は、消費税課税事業者選択届出書を提出する必要がありません。

個人事業主が法人化するメリット

一般的に個人事業主が法人化するときは、「利益800万~1,000万円」が目安といわれています。これは、利益1,000万円にかかる所得税よりも法人税の税率の方が低くなる可能性が高くなるためです。しかし、インボイス制度の開始に伴って、売上や利益とは関係はなく、法人化を考える個人事業主が増加しています。

インボイス制度への対応で、法人化するメリットにはどのようなものがあるのか、詳しく見ていきましょう。

節税対策ができる

個人事業主が法人になると、個人事業主のときよりも経費として計上できる項目が増えるため、節税対策がしやすくなります。

具体的に行える節税対策には、下記のようなものがあります。

-

役員報酬を損金に算入できる

役員である自分などに適正な役員報酬を支払った場合、役員報酬として経費計上できるため、法人としての課税所得を減らすことができます。自分が受け取った役員報酬(給与所得)には「給与所得控除」が適用され、55万~195万円の控除が受けられます。

-

繰越控除できる期間が長くなる

個人事業で赤字が出た場合、翌年以降3年間、繰越しすることができますが、法人化した場合の繰越し期間は10年間になります。なお、2018年3月31日以前に開始した事業年度において生じた欠損金額の繰越期間は9年です。大幅な赤字が出てしまった場合など、長期間でリカバリーする方が負担は少なく、節税効果も高くなります。

社会的信用が上がる

法人を設立する際には資本金や法務局への登記も必要なことから、個人事業主よりも法人の方が社会的信用度は高いとされます。

一般的に、フリーランスや個人事業主は増加傾向にありますが、取引先(仕入先・売手側)を法人のみに限定している企業もまだまだ多く、法人化することで販売相手の幅が広がる可能性もあります。また、事業を拡大したいときなどに、金融機関からの融資も受けやすくなるでしょう。

個人事業主が法人化するデメリット

メリットも多い個人事業主の法人化ですが、デメリットもあります。具体的にどのようなデメリットがあるのか見ていきましょう。

事務手続きが増える

法人になると、日々の経理処理や決算手続きが個人事業主のときよりも複雑になり、税務署などへの提出書類も増えます。そのため、税理士に依頼したり、事務スタッフを雇う必要が生じたりするなど、経費がかさむ可能性もあります。

赤字決算でも免税にならない

個人事業主の場合、赤字になれば所得税・住民税ともに免税されますが、法人の場合は全てが免税とはなりません。

法人が赤字決算になった場合、法人税や法人住民税の法人税割、法人事業税は免税となります。しかし、法人住民税の均等割は納税しなくてはなりません。これは、利益をもとに算出される税金ではなく、法人の規模や事業所等の有無に応じて算出される税金だからです。また、課税事業者の場合は、消費税も納税しなくてはなりません。

社会保険に加入する義務がある

個人事業主の場合、一定規模以下であれば社会保険への加入は必須ではありません。しかし、法人の場合は役員1名であっても、原則として健康保険と厚生年金への加入義務があります。役員報酬の額にもよりますが、個人事業主のときの国民健康保険と国民年金よりも割高になるケースが多くなります。

インボイス制度に合わせて法人化した場合に準備すべきこととは?

法人化し、適格請求書発行事業者となる場合、インボイス制度のもとどのような準備が必要なのでしょうか。具体的に準備すべき内容について見ていきましょう。

消費税の納税額を把握する

消費税は、あくまでも消費者から一時的に預かっている税金です。消費税納税までに期間があるとしても、およその納税額を把握しておく必要があります。

また、課税事業者になれば、法人は課税期間の末日の翌日から2か月以内に消費税を納税しなければならなくなります。いざというときに慌てないためにも、納税額を把握し、納税資金を準備しておくことが大切です。消費税納税用の口座を、別途作っておくなどの対策をしておくといいでしょう。

消費税の申告を前提とした経理方法を導入する

法人化した場合、消費税申告を前提とした経理処理を行う必要があります。これには、売上や仕入れに消費税を含める「税込経理方式」と、含めない「税抜経理方式」の2通りの方法があります。

税込経理方式の方がわかりやすく、処理も簡潔ですが、消費税額がわかりづらくなるのが欠点です。一方、税抜経理方式は、処理が複雑になりますが、納税する消費税額が把握しやすいというメリットがあります。

いずれの方法を選ぶかは任意ですから、自社に合った方法を選びましょう。

適格請求書発行事業者の登録申請方法

適格請求書発行事業者になるには、所轄の税務署に登録申請書を提出する必要があります。提出された書類を受けて税務署が審査し、登録が完了すれば、登録番号や公表情報などが記載された「登録通知書」が送られてきます。この登録通知書は原則再発行不可のため、大切に保管しておきましょう。

また、適格請求書発行事業者として登録申請すると、国税庁の「国税庁適格請求書発行事業者公表サイト 」に登録されます。適格請求書発行事業者の登録番号から、「事業者の氏名・名称・登録年月日」などの公表情報を確認することが可能です。

なお、適格請求書発行事業者に登録申請する際には、下記のものが必要です。取得方法などと併せてご説明します。

適格請求書発行事業者の登録に必要なもの

マイナンバーカードなどの電子証明書(パソコンまたはスマートフォンで申請する場合)

-

利用者識別番号(パソコンまたはスマートフォンで申請する場合)

利用者識別番号は16桁の識別番号のことで、電子申告をするために必要な番号です。e-Taxで取得できます。

-

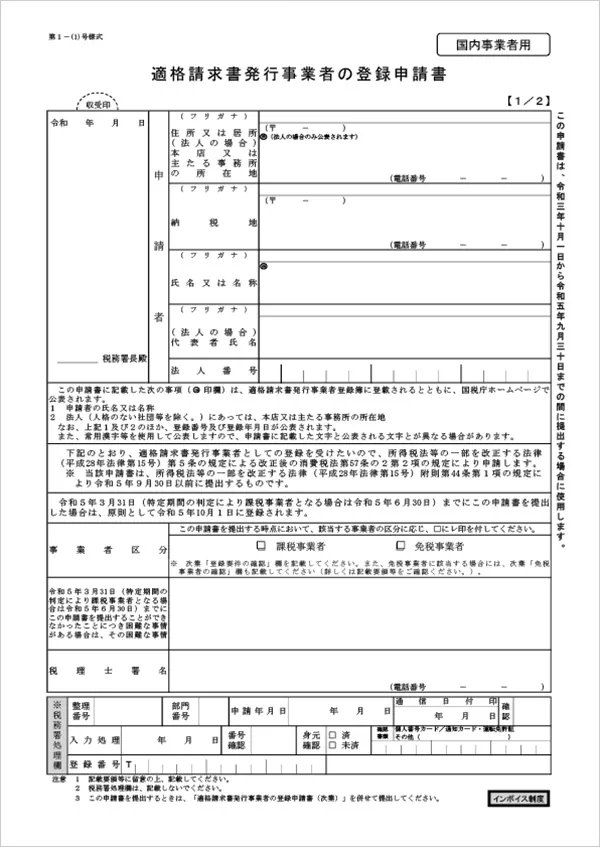

適格請求書発行事業者の登録申請書(書面で申請する場合)

適格請求書発行事業者の登録申請書は、国税庁のウェブサイトからダウンロードできます。

-

マイナンバーカードなどの本人確認書類(個人事業主が書面で申請する場合)

マイナンバーカードを持っていない場合は、通知カードなどの番号確認書類と運転免許証などの本人確認書類が必要です。

適格請求書発行事業者の登録申請の手順

適格請求書発行事業者の登録申請をする方法は、パソコン、スマートフォン、書面送付の3つです。パソコンおよびスマートフォンは、e-Taxにアクセスして登録申請を行う方法です。それぞれの具体的な登録申請方法や手順についてご説明します。

パソコンを利用して登録申請する場合

パソコンでe-Taxにアクセスして適格請求書発行事業者として登録申請することができます。具体的な手順を見ていきましょう。

登録申請の手順

-

1.事前準備

パソコンで登録する場合、マイナンバーカードなどの電子証明書が必要です。e-Taxで利用できる電子証明書については、e-Taxの「電子証明書の取得

」で確認できます。

なお、e-Taxでの申請はe-Taxソフト、もしくはe-Taxソフト(WEB版)のどちらでも可能ですが、e-Taxソフトを利用する場合は、事前にソフトのダウンロードおよび最新バージョンへのアップデートをしておきましょう。

-

2.登録するための登録申請データを作成・送信する

電子証明書を取得したら、登録申請のためのデータを作成します。このとき、e-Taxソフト(WEB版)を利用する場合は、問答形式となります。画面に表示された質問に回答しながら、登録申請書の作成を進めてください。

e-Taxソフトを利用する場合は、帳票形式です。画面上で、「適格請求書発行事業者の登録申請書」に必要事項を入力していきます。申請データを作成したら、画面の指示に従って登録申請します。

-

3.登録通知データを確認する

登録申請したら、通知データが送られてきますので、内容を確認しましょう。

スマートフォンで登録申請する場合

スマートフォンで登録申請をする場合は、スマートフォンからe-Taxソフト(SP版)にアクセスして登録申請書を作成します。なお、スマートフォンで登録申請するには、マイナンバーカードを読み取れるスマートフォンが必要です。また、スマートフォンで登録申請ができるのは、国内の個人事業主のみです。

スマートフォンで登録申請をする具体的な手順は、下記のとおりです。

登録申請の手順

-

1.e-Taxにマイナンバーカードでログインする

国税庁の「インボイス制度特設サイト」の「申請手続き」から「e-Taxソフト(SP版)」を開き、マイナンバーカードによるログインを実施します。

ログインの際、スマートフォンでマイナンバーカードを読み取りますが、マイナンバーカードの読み取りにあたっては、マイナポータルのダウンロードが必要です。画面の案内に従ってインストールしましょう。

-

2.利用者識別番号を取得・登録する

ログインしたら、氏名・生年月日などの必要項目を入力し、利用者識別番号を取得・登録します。すでにマイナンバーカードに利用者識別番号が登録されている場合、この手順は不要です。

-

3.登録申請データを作成する

登録申請手続きを選択すると、登録申請データの作成に必要な項目が問答形式で表示されますので、画面に従って入力していきます。

-

4.登録申請データを送信する

登録申請データの作成が完了したら、電子署名の付与画面になります。電子署名を行い、登録申請データを送信してください。

電子署名とは、作成したデータが本人によるものであり、改ざんされていないことを証明するものです。マイナンバーカードに格納された電子証明書をスマートフォンで読み取ることで、電子署名を行ったことになります。

書面で登録申請する場合

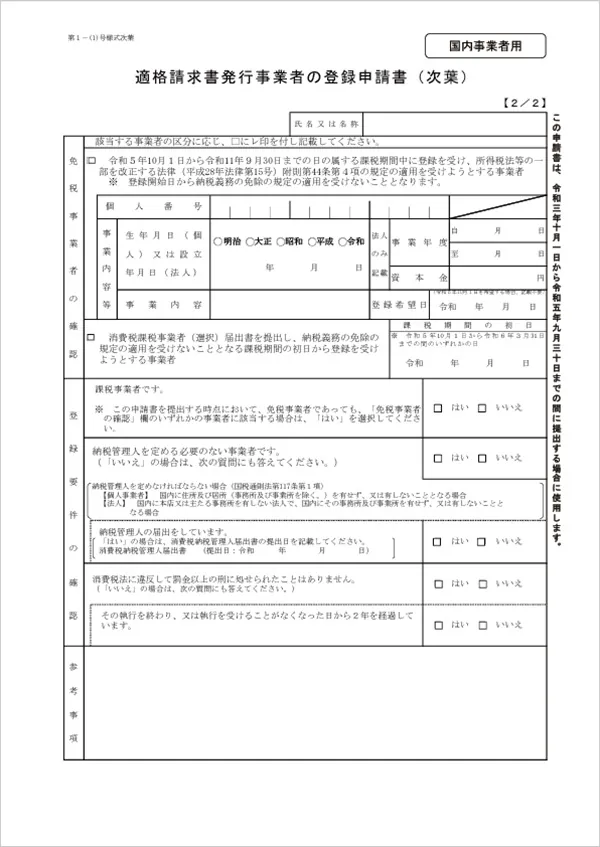

適格請求書発行事業者への登録申請は、書面でも可能です。その場合は、国税庁のWebサイトから申請書をダウンロードし、必要事項を記入します。申請書は2枚あります。記入漏れ、送付忘れなどないよう注意しましょう。

適格請求書発行事業者の登録申請書

適格請求書発行事業者の登録申請書(次葉)

登録申請書は、課税事業者と免税事業者とで記入箇所が異なります。インボイス制度への対応で法人化する場合の事業者の登録申請の手順は下記のとおりです。

登録申請の手順

初葉(1枚目)

-

1.「申請者」の欄に必要事項を記入します

-

2.「事業者区分」欄の「免税事業者」のチェックボックスにチェックを入れます

次葉(2枚目)

-

3.「免税事業者の確認」欄上段の「令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受け、所得税法等の一部を改正する法律(平成28年法律第15号)附則第44条第4項の適用を受けようとする事業者 ※登録開始日から納税義務の免除の規定の適用を受けないこととなります。」のチェックボックスにチェックを入れます

-

4.個人事業主は、「個人番号」欄に個人番号を記入します。

法人は、「法人のみ記載」の「事業年度」「資本金」欄に記入します。 -

5.「事業内容等」欄に必要事項を記入します

-

6.「登録希望日」欄に登録を希望する日を記入します。2029年9月30日までの日の属する課税期間中に登録を希望する場合に記入してください

-

7.「登録要件の確認」欄の該当するチェックボックスにチェックを入れます

-

8.管轄税務署のインボイス登録センターに送付します

通常、免税事業者が適格請求書発行事業者となるには、「消費税課税事業者選択届出書」を税務署に提出して課税事業者となる必要がありますが、2023年10月1日から2029年9月30日までの日の属する課税期間中であれば、次葉の「免税事業者の確認」欄の上段にチェックを入れた場合は、消費税課税事業者選択届出書の提出は必要ありません。

なお、管轄の税務署に直接出向くなどして、申請することはできません。書面での登録申請はインボイス登録センターへの郵送のみとなりますので注意が必要です。

また、個人事業主の場合、申請書にはマイナンバーカード等本人確認書類の写しも添付します。

管轄の税務署のインボイス登録センターの住所については、国税庁の「郵送による提出先のご案内 」に記載されています。

インボイス制度対応での法人化は、できるだけ早く準備を進めよう

インボイス制度は、消費税を正しく納めるための制度でもあります。インボイスを交付するには、適格請求書発行事業者になる必要がありますが、適格請求書発行事業者として税務署に登録申請できるのは課税事業者のみです。

個人事業主のままでも課税事業者に切り替えることで、適格請求書発行事業者として登録はできます。しかし、法人化した方が税制上のメリットが大きくなる可能性があります。

現在、個人事業主で適格請求書発行事業者として登録申請したい場合には、法人化するメリット・デメリットを検討してみましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

よくあるご質問

インボイス制度とは何ですか?

インボイス制度は2023年10月1日に開始された制度で、「適格請求書等保存方式」とも呼ばれます。課税事業者が仕入税額控除を受けるための重要な要件として、適格請求書(インボイス)の交付と保存が求められます。詳しくはこちらをご確認ください。

個人事業主が法人化するメリットは何ですか?

個人事業主が法人化する主なメリットは節税対策ができる点です。個人事業主が法人になると、個人事業主のときよりも経費として計上できる項目が増えるため、節税対策がしやすくなります。また、取引先を法人のみに限定している企業もまだまだ多く、法人化することで取引先の幅が広がる可能性もあります。事業を拡大したいときなどに、金融機関からの融資も受けやすくなるでしょう。詳しくはこちらをご確認ください。

法人化して適格請求書発行事業者となる場合、インボイス制度開始までに準備すべきことは?

法人化し、適格請求書発行事業者となる場合、納税額を把握し、納税資金を準備しておくことが大切です。また、消費税申告を前提とした「税込経理方式」「税抜経理方式」のいずれかの方法で経理処理を行う必要がありますので、自社に合った方法を選びましょう。詳しくはこちらをご確認ください。

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。