ネイルサロンオーナーはインボイス制度に対応すべき?影響や請求書の発行について解説

更新

2023年10月1日に開始されたインボイス制度(適格請求書等保存方式)は、多くの事業者へ影響を与えます。一般消費者(買手側)へサービスを提供するネイルサロンは比較的影響の少ない業種ですが、インボイス制度について理解することは重要です。ここではインボイス制度の概要を説明しつつ、ネイルサロンオーナーへの影響や請求書の扱いについて詳しく解説します。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

適格請求書(インボイス)とは、一定の記載要件を満たした請求書や領収書などを指します。従来の区分記載請求書等保存方式に基づく請求書や領収書に追記が必要な情報は、以下のとおりです。

- 適格請求書(インボイス)発行事業者の登録番号

- 税率ごとに区分した合計額および適用税率(税抜もしくは税込)

- 税率ごとに合計した消費税額など

インボイス制度の目的は、事業者が行う取引における消費税率と消費税額を正確に計算することです。商品やサービスを提供する事業者(売手側)は、インボイス制度のしくみや影響についてよく理解したうえで、どのように対応するか検討しなければなりません。

インボイス制度の基本的なしくみについて、こちらの記事で解説しています。

インボイス制度は2023年10月1日から開始されました。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、以下のとおりです。

- e-Taxによる提出:約1か月

- 書面による提出:約1.5か月

インボイス制度の開始に併せて知っておきたい消費税の知識について、こちらの記事で解説しています。

免税事業者と課税事業者の違い

免税事業者と課税事業者には、以下のような違いがあります。

| 区分 | 納税の有無 | 要件 |

|---|---|---|

| 課税事業者 | 消費税を納める必要がある |

|

| 免税事業者 | 消費税の納税義務が免除されている | 上記の課税事業者の条件に当てはまらない場合 |

基準期間・特定期間における課税売上高が1,000万円以下の事業者は「免税事業者」です。

一方、基準期間の課税売上高が1,000万円を超える事業者は「課税事業者」となります。課税事業者は消費税の確定申告と納税が必要となるため、免税事業者から課税事業者になる場合は、金銭的なコストや事務作業の負担が増加します。

なお、特定期間中の課税売上高が1,000万円を超えていても、給与等支払額の合計額が1,000万円を超えていなければ、給与等支払額によって免税事業者と判定することも可能です。

インボイス制度によるネイルサロンへの影響は?

インボイス制度がネイルサロンオーナーに与える影響は、以下のとおりです。

- インボイス制度に対応すると消費税の納税義務が発生する

- インボイス制度未対応だと課税事業者の顧客は減る恐れがある

- 仕入先(売手側)が免税事業者のままだと消費税の仕入税額控除が認められない

- 免税事業者の業務委託スタッフ(売手側)への報酬は原則的に仕入税額控除が認められない

- 事務作業にかかる時間が増える

順番に見ていきましょう。

【免税事業者の場合】インボイス制度に対応すると消費税の納税義務が発生する

免税事業者がインボイス制度に対応すると、課税事業者になるので消費税の納税義務が発生します。免税事業者では、今まで納めていなかった消費税分の納税額が増えるので、経営状態が苦しい店舗は事業の継続が難しくなるかもしれません。また消費税の確定申告が必要になるため、納付税額の計算にかかる事務作業の手間は増えてしまいます。

免税事業者のインボイス制度対応について、こちらの記事で解説しています。

【免税事業者の場合】インボイス制度未対応だと課税事業者の顧客が減る恐れがある

インボイス制度に未対応のままでいると、課税事業者の顧客が減る恐れがあります。課税事業者の顧客(買手側)は適格請求書を受け取れないと消費税の仕入税額控除が認められず、納付税額が増えるからです。同じサービスを受けるなら、適格請求書を受け取れる別サロンへ課税事業者の顧客(買手側)が移動する可能性があります。

【課税事業者の場合】仕入先(売手側)が免税事業者のままだと消費税の仕入税額控除が認められない(経過措置あり)

仕入先(売手側)がインボイス制度に対応せず、免税事業者のままでいると、買手側は適格請求書を受け取れません。

課税事業者であるネイルサロンオーナー(買手側)は、消費税の仕入税額控除が認められないため、納付税額は増えてしまいます。仕入先(売手側)に対して適格請求書発行事業者へ登録するか確認しておきましょう。

ただし、仕入税額控除については経過措置が設けられており、2023年10月1日から3年間は仕入税額相当額の80%、2026年10月1日から3年間は同様に50%の控除が可能です。

なお、買手側であるネイルサロンオーナー自身が、消費税の計算方法として簡易課税方式を選択している場合、受け取る請求書は適格請求書である必要はありません。

また、ネイルサロンオーナーがインボイスを機に免税事業者から課税事業者になった場合は、消費税の納税で「2割特例」を適用できます。2割特例を適用する場合も、受け取る請求書は適格請求書である必要はありません。そのため、仕入先が免税事業者かどうかは関係なく、仕入税額控除ができます。

【課税事業者の場合】免税事業者である業務委託のスタッフ(売手側)への報酬は仕入税額控除が認められない

業務委託として、ネイリストやセラピストなどのスタッフ(売手側)を依頼している場合、売手側が免税事業者のままだと消費税の仕入税額控除が認められません。したがって、業務委託のスタッフ(売手側)への報酬の支払いは、税負担の増加につながります。

ただし、インボイス制度が開始されたあとの最大6年間は、経過措置による特例控除によって、免税事業者(売手側)からの仕入に関して一定割合を控除できます。特例控除の適用期間と仕入税額相当額の割合は、以下のとおりです。

| 経過措置の適用期間 | 仕入税額相当額の割合 |

|---|---|

| 2023年10月1日〜2026年9月30日 | 80% |

| 2026年10月1日〜2029年9月30日 | 50% |

経過措置の特例控除を利用するにあたって、税務署への申請は必要ありません。

なお、ネイリストやセラピストなどのスタッフ(売手側)を雇用して給与を支払う場合は、インボイス制度は影響しません。

事務作業にかかる時間が増える

インボイス制度に対応するとインボイス制度に則した請求書や領収書の交付と保存が必要です。

請求書や領収書を受け取る場合もインボイスの取り引きかどうかを判断して、帳簿付けも必要なため、事務作業の手間が増えます。例えば、仕入先(売手側)として、免税事業者・課税事業者の双方と取引がある場合、取引内容がわかるように記帳する必要があります(簡易課税制度を選択している場合を除く)。

事務処理や消費税申告を効率化するためにインボイス制度に対応した会計システムの導入も検討しましょう。

個人事業主のネイルサロンオーナーはインボイス制度に対応すべき?

個人事業主であるネイルサロンオーナーはインボイス制度へ対応すべきかについて、「免税事業者」と「課税事業者」の立場に分けて解説します。

インボイス制度への対応は任意であるため、今後の方針によって適格請求書発行事業者への登録を慎重に判断する必要があります。適格請求書発行事業者へ変更するかの判断材料として、参考にしてください。

免税事業者はインボイス制度の影響を踏まえて対応するか判断する

免税事業者であるネイルサロンオーナーは、インボイス制度の影響を踏まえて対応するか判断する必要があります。

顧客の大多数が一般消費者(買手側)の場合、事業として行う取引ではないため、適格請求書の交付は必要がありません。課税事業者の顧客(買手側)がいる場合でも、全体の顧客割合から見て少なければ、適格請求書発行事業者へ登録しない判断もできます。

サロン利用の多い課税事業者の顧客(買手側)であれば、たとえ適格請求書を受け取れなくても、通い続けてくれる可能性があります。顧客(買手側)との関係性を考慮して、今後の方針を慎重に検討しましょう。

課税事業者はインボイス制度への対応を検討する

課税事業者はインボイス制度に対応する税制上のデメリットがないため、事務作業の手間が増えますが、適格請求書発行事業者への登録を検討しましょう。また適格請求書を受け取れないと、消費税の仕入税額控除は認められないので、事前に取引先(売手側)へ適格請求書発行事業者の登録状況を確認してみてください。

インボイス制度対応後のネイルサロンオーナーが交付する請求書の扱いについて

適格請求書発行事業者へ登録したあとは、適格請求書の記載要件を満たした請求書を交付します。ここではネイルサロンオーナーが発行する請求書の扱いについて解説します。

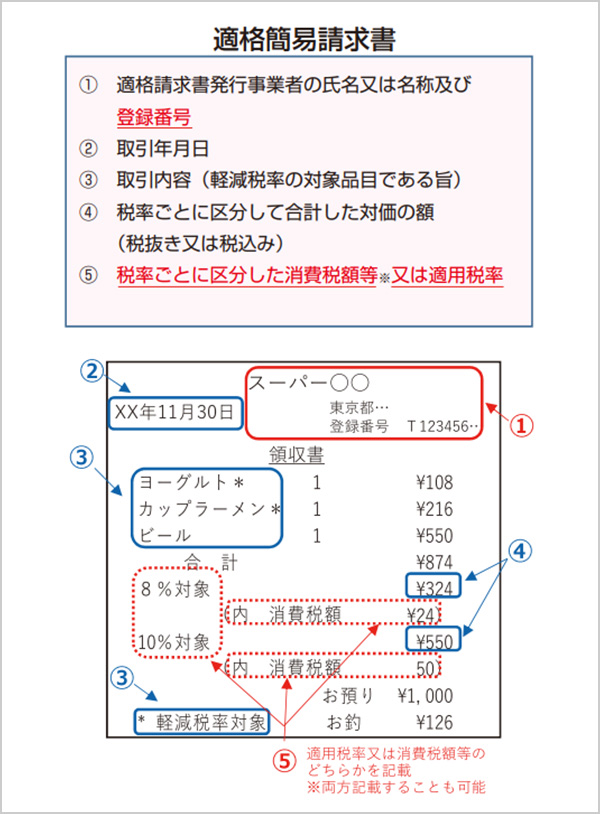

適格簡易請求書の交付が認められる

ネイルサロンの場合、不特定多数の人へ販売などを行う業種であるため、記入項目を一部省略した適格簡易請求書の交付が認められます。受け取り者の事業者名や氏名を省略できるため、請求書などの作成にかかる手間を簡略化できます。適格簡易請求書に対応した項目は、以下のとおりです。

-

(1) 発行事業者の氏名または名称および登録番号

-

(2) 取引年月日

-

(3) 取引内容(軽減税率の対象品目である旨)

-

(4) 税率ごとに区分して合計した対価の額(税抜または税込)

-

(5) 税率ごとに区分した消費税額等または適用税率

引用:国税庁「適格請求書等保存法式の概要」

適格簡易請求書の記載項目を確認して、レジシステムの変更を進めましょう。

交付した適格請求書は7年間保管の義務がある

適格請求書を交付した場合、その控えを交付した日の属する課税期間の末日の翌日から2ヶ月が経過した日から7年間保存が必要です。保存要件として記載事項が確認できれば、交付した適格請求書の控えとして認められます。例えば、レジのジャーナルや明細表などが該当します。適格請求書の保管義務を満たせるように準備しましょう。

ネイルサロンに関するインボイス制度でよくある質問と回答

シェアサロンを利用しているがインボイス制度に対応したほうがいい?

シェアサロンの場合も、インボイス制度の影響を受けるため、今後の対応を慎重に検討する必要があります。

一般消費者(買手側)しか利用していないのであれば、適格請求書の交付を求められないため、適格請求書発行事業者へ登録する必要性は低くなります。課税事業者の場合、シェアサロンの不動産オーナー(売手側)がインボイス制度に未対応のままだと、適格請求書を受け取れず消費税の仕入税額控除が認められません。不動産オーナー(売手側)がインボイス制度に対応しているかは、事前に確認しておきましょう。

インボイス制度と関係ない業種はある?

一般消費者向けの事業なら、インボイス制度へ対応する必要性は低くなります。販売先に事業者がいない限り、インボイスの交付を求められないからです。

ただし、一般消費者向けに販売した場合であっても、商品仕入目的の課税事業者からの注文は、適格請求書の交付を求められる可能性があることも留意しておきましょう。

ネイルサロンオーナーはインボイス制度の理解を深めて対処しよう

ネイルサロンは一般消費者(買手側)に向けてサービスを提供するため、適格請求書の交付を求められないケースが多いです。

ただし、課税事業者の顧客(買手側)は適格請求書を受け取れないと、消費税の仕入税額控除が認められず納付税額は増える可能性があります。

インボイス制度に対応するため、免税事業者から課税事業者へ変更すると、消費税の納税義務が発生します。消費税の納税によって税負担や事務作業が増えるため、適格請求書発行事業者へ登録するかは慎重に判断しましょう。

弥生のクラウドサービスなら、無料でインボイス制度に対応

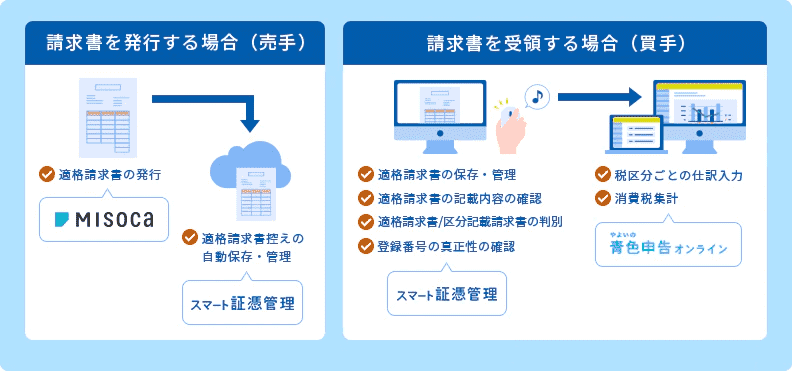

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。