青色事業専従者給与とは?家族・親族の給与を経費にする方法を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

家族へ支払う給与は、原則として必要経費にはなりません。しかし、青色申告をしている個人事業主の場合は、一定の要件を満たせば家族への給与を必要経費にできる、青色事業専従者給与の特例があります。家族に支払っていた給与が必要経費になれば、その分節税効果を見込めるようになるでしょう。

ただし、青色事業専従者給与の特例を適用するには、一定の要件が定められているうえ、事前の届出が必要です。さらに、2024年6月以降、2024年年末までに支払う給与は定額減税の対象になり、青色事業専従者給与についても手続きが必要になる場合があります。

ここでは、青色事業専従者給与の要件や、利用するための手続き、金額の決め方などのほか、定額減税の影響についても解説します。

なお、本記事は、令和7年度税制改正での2025年(令和7年)12月1日施行の内容を前提に記載をしております。また、この改正は原則として、2025年(令和7年)分以後の所得税について適用されます。

ただし、2025年(令和7年)11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与は家族や親族への給与を必要経費に算入できる制度

青色事業専従者給与とは、「所得税の青色申告承認申請書」をあらかじめ税務署に提出し青色申告をしている個人事業主が、家族や親族に支払った給与を必要経費にできる制度です。

個人事業主の中には、配偶者や子供、親など、家族と一緒に事業を営んでいるケースもあるでしょう。

ただ、生計を一にする家族、親族を従業員として雇い、給与を支払っていても、その給与は原則として必要経費にはなりません。しかし、青色事業専従者給与の特例を適用すれば、家族に支払った給与が対価として妥当であれば、その全額を必要経費として計上することが可能です。

家族への給与を必要経費にできれば、所得が分散することで納税者本人の所得が減るため、所得税や住民税の負担を軽減することができます。特に、毎月家族に給与を支払っているような場合は、青色事業専従者給与として計上できる金額が大きくなり、その分納税者本人の節税効果も大きくなるといえます。

なお、「所得税の青色申告承認申請書」の提出期限は、青色申告書による申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合には、その事業開始等の日から2月以内)です。提出期限を過ぎてしまわないよう注意してください。

青色申告については以下の記事で詳しく解説していますので参考にしてください。

青色事業専従者給与と白色申告の事業専従者控除との違い

家族に支払った給与を必要経費にできる制度には、青色事業専従者給与の他に、事業専従者控除もあります。事業専従者控除は、白色申告をしている個人事業主が利用できる制度です。

青色事業専従者給与と白色申告の事業専従者控除との違いは、控除できる金額です。青色事業専従者給与の場合は、事前に所定の届出を行ったうえで仕事内容に照らし、実際に支払った給与が対価として妥当であればその全額を必要経費に算入できます。

それに対して、白色申告の事業専従者控除には上限が定められており、必要経費計上できるのは、次のどちらか低い方の金額になります。

白色申告の事業専従者控除に適用される金額

- 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ1人につき50万円

- 事業専従者控除をする前の事業所得などの金額を、「専従者の数+1」で割った金額

専業専従者控除については以下の記事で詳しく解説していますので、参考にしてください。

青色申告者や白色申告者の事業専従者としての給与支給者は、控除対象配偶者や扶養家族になれない

青色申告者の事業専従者として給与の支給を受ける方は、配偶者控除、配偶者特別控除、あるいは扶養控除の適用を受けることはできません。これは、白色申告の事業専従者控除も同様です。

控除の適用を受けた場合の金額は、本人や配偶者、親族の所得額や年齢などによっても異なりますが、扶養控除が最大63万円、配偶者控除が最大48万円、配偶者特別控除が最大38万円です。親族に支払う給与の金額によっては、扶養控除や配偶者控除、配偶者特別控除を利用した方が、税額を抑えられるかもしれません。青色事業専従者給与や白色申告の事業専従者控除を適用する際には、どちらの方が税額を抑えられるのか、しっかり確認するようにしましょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与として認められるための要件

青色事業専従者給与として認められるには、要件があります。以下をすべて満たすだけでなく、「青色事業専従者給与に関する届出・変更届出書」を税務署に提出していなければいけません。

青色申告者と生計を一にする配偶者または親族である

青色事業専従者給与として認められるには、給与を支払う相手が、青色申告者と生計を一にする配偶者または親族である必要があります。たとえ一緒に生活していなかったとしても、生活費や学費、療養費などが送金されている場合は同一の生計と見なされます。

申告を行う年の12月31日時点で年齢が15歳以上である

専従者として対象となる方は、15歳以上でその他の仕事をしていないことが要件です。

ただし、高校生や大学生は学業などがあるため、たとえ15歳以上であっても青色事業専従者とは見なされません。事業専従者は「事業に専ら従事している者」とされていますが、高校や大学などに在籍している学生は日中に従事できないため、事業に専ら従事していないと判断されます。

申告を行う年の6か月を超える期間、青色申告者の営む事業に専ら従事している

専従者として対象となる方は、その年のうち6か月を超える期間、青色申告者の事業に専従している必要があります。例えば、「繁忙期だけ短期間仕事を手伝ってもらった」といった場合は、認められません。また、会社員や個人事業主として働いていたり、毎日長時間のアルバイトをしていたりする場合も、それらの労働に加えて青色申告者の事業に専従するのは困難です。

一方、相当の理由により、親族として事業に従事する者が事業に従事できなかった期間がある場合でも、従事可能期間の2分の1を超える期間を専ら事業に従事していれば、事業専従の要件を満たすという決まりもあります。例えば、年の中途で退職した後に親族の経営する個人事業の専従者として従事している場合、専従期間は6か月未満であっても、従事可能期間の2分の1を超える期間について専ら事業に従事していれば、必要経費に算入することが認められます。

給与設定が青色申告者の営む事業に従事する対価として妥当な金額である

配偶者や親族へ支払う給与は、一般的に妥当な金額でなければなりません。仕事内容に照らして妥当か、他の従業員の給与と比べて高すぎないかという、複数の観点からの検討が必要です。業務の価値を正しく評価したうえで、誰が見ても妥当と判断できる金額設定にすることが大切です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与の特例適用を受けるための手続き

青色申告で確定申告をしているだけでは、青色事業専従者給与は利用できません。青色事業専従者給与の特例の適用を受けるには、所定の期限までに「青色事業専従者給与に関する届出・変更届出書」を税務署へ提出する必要があります。

「青色事業専従者給与に関する届出・変更届出書」は国税庁のWebページからダウンロードできるほか、e-Taxでの書類の作成・提出も可能です。

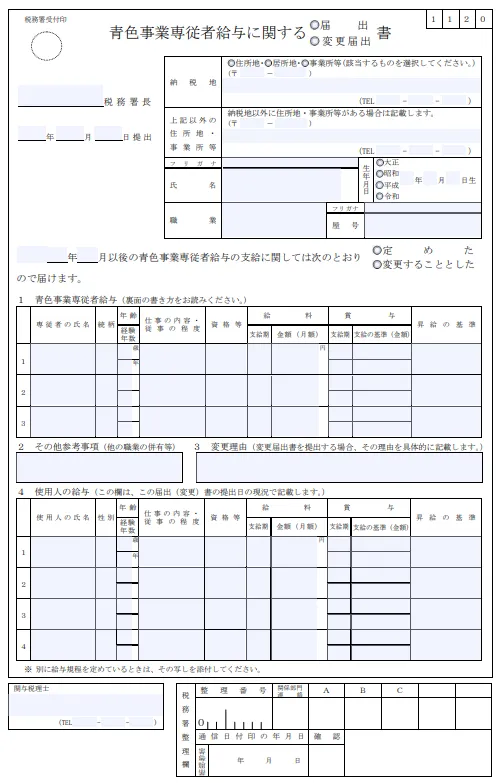

青色事業専従者給与に関する届出・変更届出書

-

※国税庁「A1-11 青色事業専従者給与に関する届出手続

」

提出方法

「青色事業専従者給与に関する届出・変更届出書」を提出するには、税務署の窓口または郵送での提出、e-Taxを利用してオンラインで提出の3とおりの方法があります。提出先は、納税地を所轄する税務署です。

ただし、郵送提出の場合は、一部の税務署を対象に内部事務が業務センターで集約処理されるようになっています。そのため、対象地域では、税務署ではなく業務センター宛てに郵送する必要があります。

なお、e-Taxを利用して提出する場合は、パソコンでe-Taxソフトを利用して届出書を作成します。e-Taxの利用にあたっては、利用者識別番号の取得が必要です。

提出期限

「青色事業専従者給与に関する届出・変更届出書」の提出期限は、青色事業専従者給与を必要経費に算入しようとする年の3月15日(土日祝日の場合は翌平日)までです。ただし、その年の1月16日以後に開業した場合や、新たに専従者を追加する場合などは、開業日または専従者が追加された日から2か月以内に提出します。

もし提出期限を過ぎてしまった場合には、その年は青色事業専従者給与を利用できない可能性があります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与の金額を決めるポイント

青色事業専従者給与の金額を決めるのは、給与を支払う個人事業主です。青色事業専従者給与の金額は、労務に対して妥当な額であることが重要です。また、高く設定するほどメリットがあるわけではありません。青色事業専従者給与の金額を決めるときに注意したいポイントを、以下で解説します。

税負担の影響を比較する

青色事業専従者給与も、会社員などの給与と同様に源泉徴収の対象です。家族に支払う1か月当たりの給与が8万8,000円以上になると、事業者に源泉徴収の義務が発生します。また、給与を受け取る家族には、年間の給与が100万円を超えると住民税、123万円(2024年分までは103万円※)を超えるとその他の所得控除が受けられない場合に所得税が課税されます。

家族の税負担を避けたい場合は年間給与額を100万円または123万円以下(2024年分までは103万円以下)、源泉徴収の手間をかけたくないなら1か月8万8,000円未満に抑えるとよいでしょう。青色事業専従者給与によって得られる事業主本人の節税効果も考慮し、家計全体に与える税負担の影響を比較することが大切です。

- ※令和7年度税制改正により、所得税の基礎控除額、給与所得控除に変更がありました。これにより、所得税の年収の壁が2025年分より103万円から123万円に変わります。

同業他社の給与を参考にする

青色事業専従者給与の金額が妥当かどうかを判断するには、同業他社の給与を参考にするとよいでしょう。

給与が他社の従業員に比べて高すぎる場合は、一般的に相当と見なされる金額しか必要経費として認められない可能性があるため、同業他社の給与の平均値などから逸脱した金額には設定しないようにしてください。

青色申告者の事業収入とのバランスを考慮する

青色事業専従者給与を決める際には、事業収入(売上)や事業主本人の所得とのバランスを考慮することも大切です。

例えば、年間の売上が500万円で、青色専業専従者給与を300万円と設定し、その他の必要経費が100万円だったとしましょう。この場合、収入に対する青色事業専従者給与の割合が大きすぎると判断され、控除が認められない可能性があります。さらに、事業主本人の所得は100万円となり、青色事業専従者給与の所得の方が多額になるため、そのバランスが不適正であると見られかねません。

このように事業収入と青色事業専従者給与のバランスが適正でないと判断されてしまうと、青色事業専従者給与として認められない可能性があります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者として給与を支払う際に必要なその他の手続き

家族や親族を従業員として雇用して青色事業専従者として給与を支払う際には、「青色事業専従者給与に関する届出・変更届出書」の提出以外にも、必要な手続きがあります。ここからは、青色事業専従者給与の特例の適用を受ける場合を含め、個人事業主が従業員を雇用する際に必要な手続きを紹介します。

給与支払事務所等の開設・移転・廃止の届出

従業員を雇い入れる際には、「給与支払事務所等の開設・移転・廃止届出書」を所轄の税務署へ提出する必要があります。提出期限は、従業員を雇用した日から1か月以内です。

ただし、開業時に税務署へ提出した「個人事業の開業・廃業等届出書」で「給与等の支払の状況」について記載している場合は、この届出書の提出は不要です。

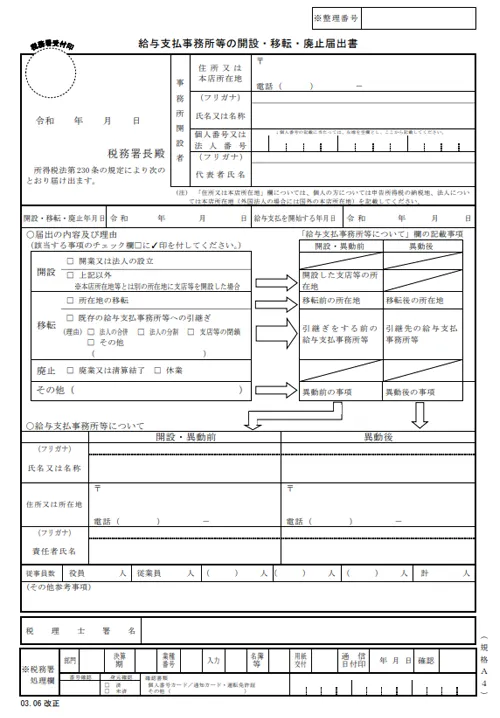

給与支払事務所等の開設・移転・廃止届出書

給与支払事務所等の開設届出書については以下の記事で詳しく解説していますので、参考にしてください。

源泉所得税の納期の特例の承認に関する申請

青色事業専従者やその他の従業員に支払う給与が1か月当たり8万8,000円以上になると、源泉徴収が必要になります。源泉徴収を行うことになる場合は、「源泉所得税の納期の特例の承認に関する申請書」も一緒に提出しておきましょう。

源泉所得税は、原則として徴収した日の翌月10日が納付期限となっていますが、この手続きを行うことで、1~6月分は7月10日、7~12月は1月20日というように、半年ごと年2回にまとめて納付できるようになります。

源泉所得税の納期の特例を適用できるのは、給与を支払う従業員が常時10名未満の場合です。申請期限は定められていないため、任意のタイミングで提出でき、申請の翌月分の給与から適用されます。

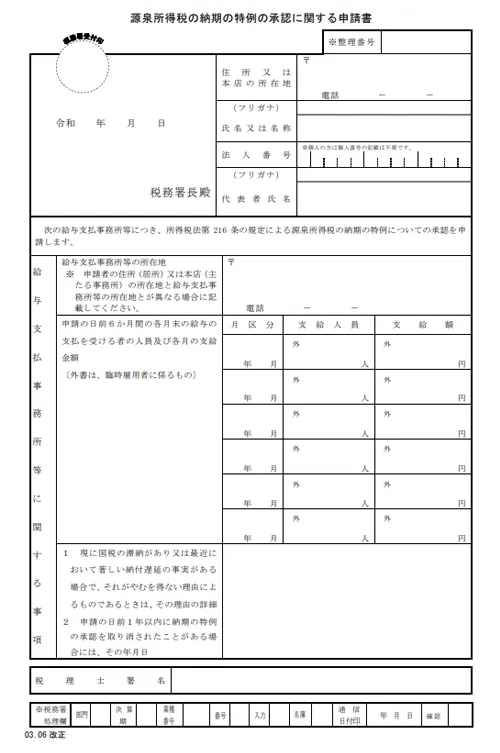

源泉所得税の納期の特例の承認に関する申請書

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

家族や親族に給与を支払う場合は青色事業専従者給与の特例を検討しよう

青色申告をしている個人事業主は、青色事業専従者給与の特例を使うことで、家族・親族に支払った給与を必要経費に算入できます。家族への給与を必要経費にできれば、それだけ支払う税金の額は少なくなります。賢く節税するためにも、家族と一緒に事業を行っている場合は、青色事業専従者給与の特例の適用を受けることを検討しましょう。

家族従業員への給与の支払いを含めて、経理事務の負担を抑えつつしっかりと管理を行うには、日々の帳簿付けや確定申告書類の作成が簡単になる「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用がおすすめです。どちらも初年度無料で使い始められ、無料期間中もすべての機能が使用できるため、ぜひ気軽にお試しください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

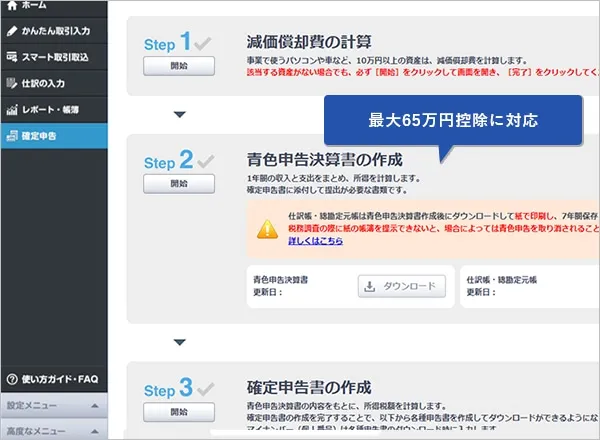

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

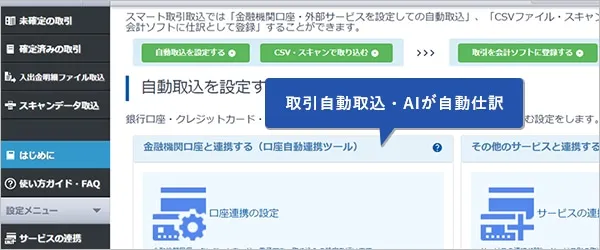

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費の入力だけ!青色申告vs白色申告の節税額を確認しよう!

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。