少額減価償却資産の特例とは?青色申告の節税制度を活用しよう

監修者: 田中卓也(田中卓也税理士事務所)

更新

「少額減価償却資産の特例」は、青色申告者が一定の要件を満たす減価償却資産を購入したときに適用される制度です。どのような要件を満たせば適用されるのか、適用されることでどのような効果があるのかを知りたい事業者の方も多いのではないでしょうか。

ここでは、少額減価償却資産の特例の適用を受けることができる要件や申告方法のほか、固定資産の取得価額による減価償却方法の違いなどについてわかりやすく解説します。この制度を活用するためのポイントもぜひ参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例とは30万円未満の減価償却資産費用を一時に必要経費にできる制度

少額減価償却資産の特例は、取得価額が30万円未満の減価償却資産を取得した際、費用を一時に必要経費にできる制度です。設備などを購入した年にまとめて経費計上することで、取得した年の利益、個人の場合は所得を圧縮することができ、節税につなげられます。

少額減価償却資産の特例には、1年につき300万円という上限があります。例えば、ある事業年度に30万円未満の減価償却資産を複数取得して合計金額が500万円に達したとしても、全額を少額減価償却資産の特例を使用して経費計上することはできません。また、事業年度が1年に満たない場合は「300万円÷12×事業を営んだ月数(端数は1か月に換算)」が上限となります。例えば、事業を開始してから6か月間であれば、「300万円÷12×6か月=150万円」がその事業年度における取得価額の上限です。

なお、少額減価償却資産の特例は恒久的な制度ではなく、あくまでも期間限定の制度です。さまざまな見直しをされながら、2年ごとに延長されています。現在、この制度の対象となるのは2026年3月31日までに取得して事業で使用し始めた資産です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

減価償却資産に該当する固定資産

減価償却資産とは、1年以上使用して時間経過や利用によって価値が減少する、建物、建物附属設備、工具、器具・備品など、といった固定資産のことです。具体的には、取得価額が10万円以上の車やパソコン、ソフトウェア、事務机などが該当します。

一方、減価償却できない固定資産も存在する点に注意が必要です。減価償却が認められていない固定資産の例として、土地や借地権、古美術品や古文書などがあげられます。経年的に価値が下がるとは考えにくいことが、これらの固定資産が減価償却の対象外とされている主な理由です。

通常、10万円以上の減価償却資産を購入したときは、減価償却のしくみを通じて複数年にわたって経費計上しますが、この年数は固定資産の種類ごとに定められた法定耐用年数を用います。以下に法定耐用年数の例をあげます。

減価償却資産の法定耐用年数の例

| 構造・用途 | 法定耐用年数 |

|---|---|

| 事務所(木造) | 24年 |

| 事務所(鉄骨鉄筋コンクリート) | 50年 |

| パソコン | 4年 |

| 事務机、椅子、キャビネット(金属製) | 15年 |

| 事務机、椅子、キャビネット(金属製以外) | 8年 |

| 冷暖房機器(建物附属設備以外) | 6年 |

| 看板、ネオンサイン | 3年 |

| 普通自動車 | 6年 |

-

※国税庁「No.2100 減価償却のあらまし

」

これに対して、少額減価償却資産の特例が適用されることにより、30万円未満で取得した資産については取得した年に一時に必要経費として計上可能です。取得価額が30万円未満であれば、法定耐用年数を問わずその事業年度にまとめて必要経費として計上できます。このことから、通常の減価償却と比べて、少額減価償却資産の特例の適用を受けるほうが短期的な経費計上額は高くなります。

減価償却については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

固定資産の取得価額による減価償却の方法の違い

減価償却の方法は、固定資産の取得価額によって異なります。取得価額10万円未満、10万円以上20万円未満、30万円未満の場合について、減価償却の方法を確認しておきましょう。

10万円未満は減価償却不要

取得価額が10万円未満の固定資産に関しては、減価償却を行う必要がありません。よって、取得価額を一時に必要経費として計上できます。例えば8万円のタブレットを購入した場合、取得した月に8万円の必要経費を計上して差し支えありません。勘定科目には消耗品費、事務用品費などを用いるのが一般的です。

10万円以上20万円未満は一括償却資産として処理可能

取得価額が10万円以上20万円未満の固定資産については、一括償却資産として処理できます。一括償却資産とは、個別に減価償却をするのではなく、使用を開始した年から3年間にわたり取得価額の3分の1ずつを必要経費にできる固定資産のことです。例えば18万円のパソコンを購入した場合、一括償却資産として処理することで6万円ずつ3年間にわたって減価償却できます。

一括償却資産として処理するにあたって、事前の届出などは必要ありません。また、償却資産税の対象外となり、短期的な経費計上額は高くなります。

一方、一括償却資産を除却した場合には除却損は計上できず、引き続き取得価格の3分の1の減価償却を継続することになるため、その点は注意が必要です。

30万円未満は少額減価償却資産の特例を適用可能

取得価額が30万円未満の固定資産に関しては、青色申告であれば少額減価償却資産の特例の適用を受けることができます。少額減価償却資産の特例の適用を受けると、固定資産を購入した年にまとめて経費計上できることから、通常の減価償却または一括償却資産として減価償却した場合よりもその年の利益を圧縮する効果が期待できます。

例えば24万円のパソコンを購入した場合、通常の減価償却であれば法定耐用年数である4年にわたって減価償却しなければなりません。一方、少額減価償却資産の特例が適用されることにより、取得価額24万円を一時に経費計上できます。

ただし、少額減価償却資産として処理するには以下の要件を満たす必要があります。

少額減価償却資産の特例を適用されるための要件

| 区分 | 要件 |

|---|---|

| 法人 | 確定申告書に少額減価償却資産の取得価額に関する明細書および所定事項を記載した適用額明細書を添付する |

| 個人 | 確定申告書に少額減価償却資産の取得価額に関する明細書を添付、あるいは青色申告決算書の「減価償却費の計算」欄に必要事項を記載する |

青色申告決算書に記載が必要な事項は、「少額減価償却資産の取得価額の合計額」「少額減価償却資産について租税特別措置法第28条の2を適用する旨」「少額減価償却資産の取得価額の明細を別途保管している旨」の3点です。詳細を国税庁Webページ「『中小企業者の少額減価償却資産の取得価額の必要経費算入の特例制度』を適用する場合の明細書の添付について」で確認のうえ、必要書類を不備なく整えた状態で確定申告を行う必要があります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例の対象者となる要件

少額減価償却資産の特例は青色申告者に適用される制度ですが、全員に適用されるわけではありません。対象者となるための詳細な要件について、中小企業者などの場合と、個人事業主の場合に分けてそれぞれ見ていきましょう。

中小企業者などの場合

中小企業者などが少額減価償却資産の特例を適用されるためには、青色申告を行うほか、以下の要件を満たしている必要があります。

少額減価償却資産の特例を適用される中小企業の規模

- 常時使用する従業員数が500人以下(2020年3月31日までの取得については1,000人以下)

- 適用を受けたい事業年度の平均所得金額(前3事業年度の所得金額の平均)が年15億円以下

- 資本金または出資金の額が1億円以下

- 通算法人でない

- 資本金または出資金の額が1億円を超える同一の法人などから、2分の1以上の出資を受ける法人ではない

- 資本金5億円以上といった要件を満たす複数の大規模法人から3分の2以上の出資を受ける法人ではない

少額減価償却資産の特例は、そもそも中小企業を対象として創設された特例のため、こうした制約が設けられています。上記のうち1つでも当てはまらない要件がある場合には、少額減価償却資産の特例の対象外となる点に注意してください。

個人事業主の場合

個人事業主に関しては、青色申告を行うことに加え、常時使用する従業員数が1,000人以下であることが要件として定められています。青色申告をしている一般的な個人事業主、フリーランスなどの多くが対象になると考えていいでしょう。

通常の減価償却を適用した場合、法定耐用年数に則って数年間にわたり経費計上しなくてはなりません。一方、30万円未満なら単年度の必要経費として一時に計上できる少額減価償却資産の特例を活用することにより、購入した物品や設備の買い替えの判断がしやすくなります。節税効果を得つつ、業務に使用する機器や設備を充実させたい個人事業主やフリーランスに適した制度といえます。

青色申告については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例の対象資産と適用時の注意点

少額減価償却資産の特例の対象資産は、取得価額が30万円未満の減価償却資産です。取得価額が10万円以上30万円未満であれば、ソフトウェアや特許権のような形のない資産のほか、中古車や中古パソコンなどの中古品も対象になります。

ただし、本業に必要のない資産を購入した場合は対象外となる点に注意が必要です。一例として、趣味で使用するために購入したゲーム機などの費用を、節税目的で経費計上することは認められません。固定資産の対象となるのは、あくまでも事業での用途を想定して取得した物品や機器・設備などに限られます。

また、2022年4月以降、主要な事業目的以外の貸し付けに利用するために取得した減価償却資産は対象外となりました。例えば、「飲食店経営を行っている個人事業主が、節税目的でドローンを複数台購入して知り合いに貸し付ける」といった場合、ドローンの購入代金は対象外になる可能性が高いと考えられます。一方、ドローンレンタルを主要な事業として行っている事業者であれば、引き続き少額減価償却資産の特例を適用可能です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例における仕訳の方法

少額減価償却資産の特例の適用を受ける場合、対象の固定資産を取得した時点で全額を経費計上します。この際の減価償却の仕訳には「直接法」と「間接法」の2つがあり、所得税法・法人税法上のいずれでも認められた方法です。ここでは18万円のパソコンを仕事用に購入した場合を例にあげ、直接法・間接法それぞれの仕訳例とメリット・デメリットを見ていきましょう。

直接法の場合

直接法とは、固定資産の取得価額から、減価償却費を直接差し引く会計処理の方法のことです。事業用の固定資産とするために、一度工具器具備品として仕訳をした後で即時償却を行います。

購入時の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 工具器具備品 | 180,000 | 現金 | 180,000 | ノートパソコン |

減価償却時の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 減価償却費 | 180,000 | 工具器具備品 | 180,000 | 減価償却費の計上 |

直接法を採用する場合には、メリットもデメリットもあります。それぞれ以下にあげます。

直接法を採用するメリット

資産の帳簿価額がどの程度残っているのか、一目で把握できることが直接法のメリットです。未償却の残高がわかりやすいため、資産を売却する際などにも便利な方法といえます。

直接法を採用するデメリット

直接法では、貸借対照表上には資産の取得価額から償却額を直接控除するため、当初の購入価額などを確認しにくい点がデメリットです。購入価格を調べる際には別途、固定資産台帳などを別の資料を参照する必要があります。

間接法の場合

間接法とは、該当資産を計上して価値を減額する際、貸方科目に減価償却累計額という科目を用いる会計処理のことを指します。間接法での仕訳は以下のとおりです。

購入時の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 借方金額 | 摘要 |

|---|---|---|---|---|

| 工具器具備品 | 180,000 | 現金 | 180,000 | ノートパソコン |

減価償却時の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 借方金額 | 摘要 |

|---|---|---|---|---|

| 減価償却費 | 180,000 | 減価償却累計額 | 180,000 | 減価償却費の計上 |

間接法にも、直接法と同様にメリット・デメリットがあります。以下に詳しく解説します。

間接法を採用するメリット

間接法のメリットは、「初期投資の額がいくらであったのか」といった情報を把握しやすい点です。間接法では貸借対照表上に資産の取得価額が反映され続けるため、初期投資の額をすぐに確認できます。

間接法を採用するデメリット

間接法のデメリットは、資産の帳簿価額が今どの程度残っているのか、わかりづらくなる場合があることです。間接法では、貸借対照表上に資産の取得価額が反映され続けます。したがって、資産の帳簿価額を知りたい場合には、別途、固定資産台帳などを参照し、該当資産について取得価額や減価償却累計額を都度計算しなければなりません。なお、除却・売却を行う場合、借方科目に減価償却累計額も計上する必要があるため、直接法と比較すると会計処理がやや複雑になります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例を適用される場合の確定申告の方法

少額減価償却資産の特例を適用される場合、確定申告はどのように行えばよいのでしょうか。個人事業主の場合と法人の場合に分けて解説します。

個人事業主の場合

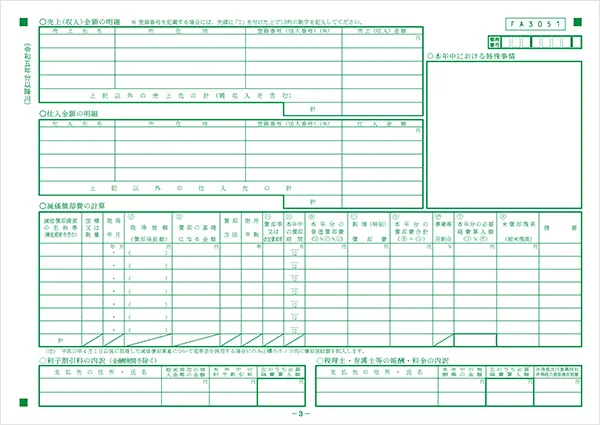

個人事業主の場合、少額減価償却資産の特例の適用を受ける際に重要となるのは青色申告決算書の記載方法です。青色申告決算書の「減価償却費の計算」欄に、減価償却資産の名称や償却期間などを記載します。「償却の基礎になる金額」欄には「(明細は別途保管)」、「摘要」欄には「措法28の2」と明記し、明細を保管してください。「措法28の2」とは、「租税特別措置法第28条の2」のことです。

所得税青色申告決算書(一般用) 3枚目

-

※国税庁「所得税の確定申告

」

青色申告決算書については以下の記事で詳しく解説していますので参考にしてください。

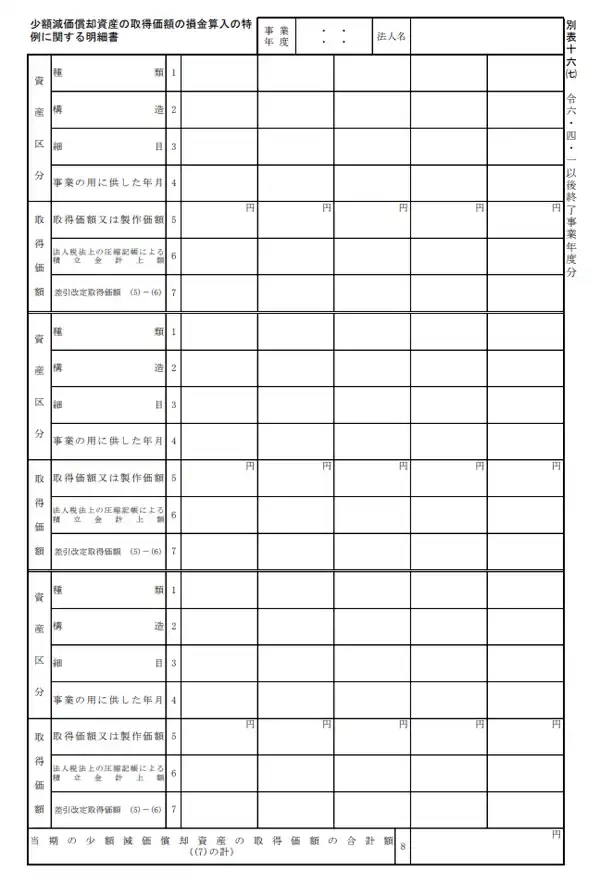

法人の場合

法人が少額減価償却資産の特例の適用を受けるには、「少額減価償却資産の取得価額の損金算入の特例に関する明細書」の作成が必要です。以下の書式に取得した固定資産の資産区分や取得価額などと併せて、「備考」欄に少額減価償却資産の特例に該当する旨を記載したうえで、確定申告書に添付して申告を行います。

少額減価償却資産の取得価額の損金算入の特例に関する明細書

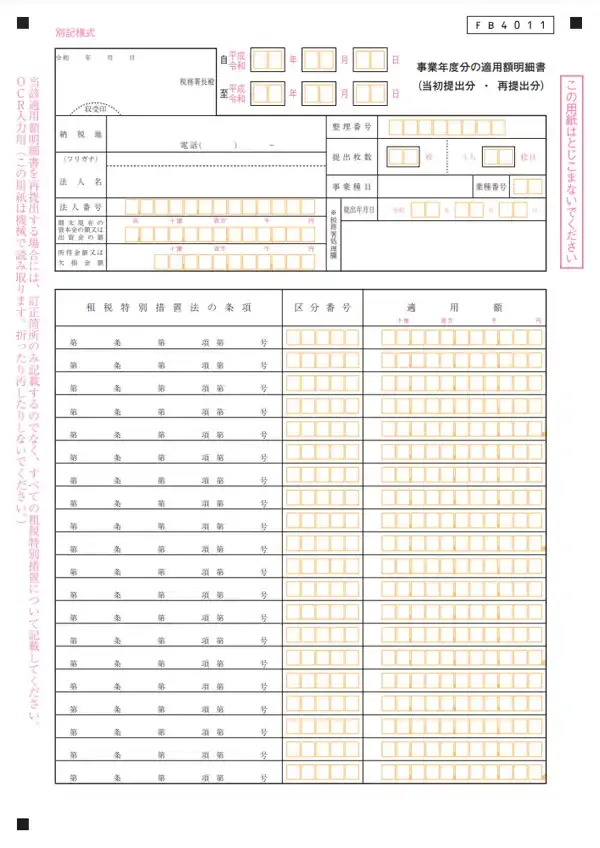

「少額減価償却資産の取得価額の損金算入の特例に関する明細書」の「8」欄に記載がある場合には、以下の事項を記載した「事業年度分の適用額明細書」の添付が必要です。

「事業年度分の適用額明細書」の記載事項

| 欄の名称 | 記載事項 |

|---|---|

| 租税特別措置法の条項 | 第67条の5第1項 |

| 区分番号 | 00277 |

| 適用額 | 「少額減価償却資産の取得価額の損金算入の特例に関する明細書」の「8」欄の金額 |

事業年度分の適用額明細書

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例を活用するためのポイント

少額減価償却資産の特例は、適用を受けることができる事業者、対象物などに制約があります。この特例を効果的に活用するための7つのポイントを見ていきましょう。

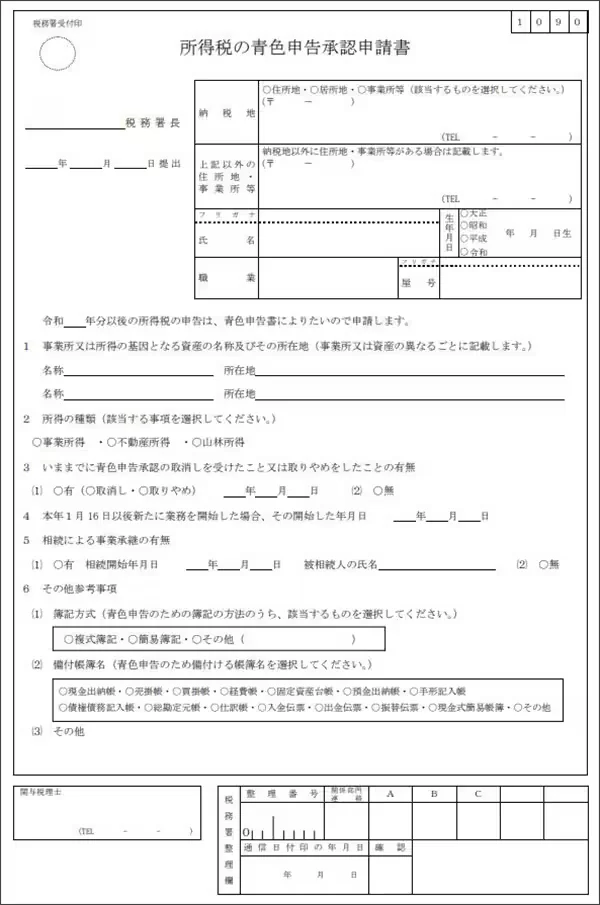

1. 適用されるのは青色申告者のみ

少額減価償却資産の特例を適用されるのは、青色申告をしている中小事業者などに限られます。個人事業主でも、白色申告者は適用を受けることができません。現在、白色申告をしている事業者が少額減価償却資産の特例の適用を受けたい場合は、確定申告をする年の3月15日まで(その年の1月16日以後、新たに事業を開始したり不動産の貸し付けをしたりした場合には、その事業開始などの日から2か月以内)に「所得税の青色申告承認申請書」を管轄の税務署長宛に提出し、青色申告を行う必要があります。

例えば、2025年に少額減価償却資産の特例の適用を受けたい場合、2025年3月15日までの届出が必要です。

所得税の青色申告承認申請書

-

※国税庁「A1-8 所得税の青色申告承認申請手続

」

青色申告承認申請書については以下の記事で詳しく解説していますので参考にしてください。

2. 所有権移転外リース取引も対象

少額減価償却資産の特例は、所有権移転外リースの取引も対象になります。所有権移転外リースとは、リース契約期間終了時にリースしていた商品をリース会社に返却する、ごく一般的なリース契約のことです。リースには、このほかにリース期間終了後に商品を無償あるいは名目上の金額で譲り受けることができる所有権移転リースがあります。

所有権移転外リースでは、リース契約期間中のみリースした資産を利用できます。しかし、このような場合でも、少額減価償却資産の特例の適用を受けることが可能です。例えば、1台20万円のパソコンを3台リースした場合、「20万円×3=60万円」について、リース契約を締結した年の必要経費として計上できます。なお、特例の適用を受けない場合は、リース期間を耐用年数として減価償却を行います。

3. 資産の金額によっては上限いっぱいまでの適用は受けられない

少額減価償却資産の特例は、事業年度当たり300万円が上限ですが、購入した減価償却資産の額によっては、上限ぎりぎりまで適用を受けることができません。

例えば、25万円の減価償却資産を13個購入した場合の合計額は、325万円です。上限は300万円であるため、理論上は、12個分の300万円までを一時に必要経費として計上できることになります。

それでは、21万円の減価償却資産を15個買った場合はどうでしょうか。この場合、合計は315万円となり、上限をオーバーしています。そのため、14個分の294万円分が必要経費として計上できる金額です。あくまでも減価償却資産1つ当たりの金額を基に合計して処理することが原則であり、減価償却資産のうち300万円分を計上できるわけではありません。

なお、パソコンの本体とキーボードを個別に購入した場合などであっても、通常1組として利用する資産については、1組当たりの金額で計算します。

4. 税抜経理の方が判定上有利になる場合がある

少額減価償却資産の特例の30万円未満という金額に消費税が含まれるかどうかは、経理処理の方法によって変わります。税抜経理をしている事業者であれば、税抜30万円未満の減価償却資産が対象になりますが、税込経理の場合は、税込30万円未満でないと対象になりません。なお、消費税の免税事業者に関してはその売上に消費税は含まれないことから、結果として税込経理方式となります。

税抜価格28万円のパソコンを購入した場合の経理処理の例

- 税抜経理の場合は、取得価額は28万円となり、30万円未満のため少額減価償却資産の特例の対象とする

- 税込経理の場合は、取得価額は30.8万円となり、30万円超のため少額減価償却資産の特例の対象外となる

5. 分割払いで購入した場合でも対象になる

分割払いで購入した減価償却資産であっても、要件を満たす場合は少額減価償却資産の特例の適用を受けて一時に計上が可能です。手元の現金を一気に減らすことなく、まとまった必要経費を計上できるため、節税に役立ちます。

例えば、税抜価格24万円のパソコンを購入し、24回分割払いにした場合、月々の支払いは「1万円+分割手数料」ですが、経理処理上は取得価額24万円の固定資産として一時に計上が可能です。

ただし、分割払いには通常、手数料や利息がかかるため、購入費用が割高になる点に注意してください。

6. 法人は重複適用されない制度がある

個人事業主の場合、少額減価償却資産の特例と重複適用されない制度は特にありません。

一方、法人の場合は、重複適用されない制度があります。少額減価償却資産の特例は、一定の要件を満たす場合に法人税などが優遇される「租税特別措置法上の特別償却」、法人税から税額を控除できる「税額控除」、保険金や補助金で固定資産を取得した際の「圧縮記帳」の各制度と重複適用を受けられません。該当の制度を活用したい場合は、少額減価償却資産の特例と比較して、メリットが大きい方を選びましょう。

7. 通常の減価償却も選べる

少額減価償却資産の特例の適用を受けるか、通常の減価償却をするかは、事業者が任意に選択可能です。青色申告をしている中小事業者が30万円未満の減価償却資産を購入したとしても、通常どおりの減価償却で複数年にわたって経費計上することもできるため、状況に応じてどちらを選択すべきか検討する必要があります。

該当の事業年度の利益が大きく、税金をできるだけ圧縮したいのであれば、少額減価償却資産の特例の適用を受けるのが効果的です。一方、融資審査を控えているなどの理由から帳簿上の利益を減らしたくないのであれば、通常どおり減価償却をした方が経費を抑えられます。

ただし、これはあくまでも帳簿上のことです。通常どおり減価償却したとしても、資産を取得して手元のお金を支払うことにより、手元のお金が減っている事実は変わりません。つまり、手元に残るお金が増えるわけではないことに注意が必要です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

少額減価償却資産の特例を経営に役立てよう

少額減価償却資産の特例を活用することで、当期利益を圧縮し、税負担を抑えることができます。少額減価償却資産の特例を活用するか、一般的な減価償却とするかは事業者が任意に選べるため、経営状況に応じて少額減価償却資産の特例を役立てるのがポイントです。

少額減価償却資産の特例の申告をする際には、確定申告ソフトの活用をおすすめします。弥生が提供する「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」は、日々の記帳や固定資産台帳への登録などが手軽に行えるクラウドソフトです。初心者にも使いやすい機能とデザインで、簿記の知識が十分に備わっていない方でも簡単に確定申告を行えます。e-Taxにも対応しているため、税務署に出向くことなく24時間いつでも確定申告の手続きが可能です。

1年間はすべての機能を無料で利用でき、少額減価償却資産の特例の適用を受けるといった確定申告の手続きを手軽に、かつ正確に行うことができます。ぜひ「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」をご活用ください。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。