青色申告特別控除とは?65万円控除の適用要件をわかりやすく解説

監修者: 岡本匡史(税理士)

更新

個人事業主が確定申告で青色申告を選択すると、さまざまな節税メリットがあります。青色申告の節税メリットの中でも代表的なメリットが、最大65万円の控除が受けられる青色申告特別控除です。

青色申告特別控除を受けられる金額は、適用要件に応じて10万円、55万円、65万円の3種類に分かれます。控除の適用を受けられれば、その分課税所得が少なくなるため、所得税や住民税の負担を軽減できます。

ただし、青色申告特別控除を受けるには所定の要件を満たさなければならないため、どのような適用要件があるのか、あらかじめ理解しておくようにしましょう。ここでは、確定申告の青色申告特別控除の概要や、最大65万円の控除を受けるための要件などについて詳しく解説します。

- 目次

- 青色申告をすると青色申告特別控除の適用を受けられる

- 青色申告特別控除を受けるための要件は控除金額によって異なる

- 青色申告特別控除の適用対象となる所得の種類

- 確定申告の前に「所得税の青色申告承認申請書」の提出が必要

- 青色申告特別控除の適用を受けるために必要な記帳方法

- 青色申告特別控除に必要な会計処理の方法

- 青色申告特別控除に必要な「所得税青色申告決算書」

- 確定申告の期限までに申告しないと青色申告特別控除の適用を受けられなくなる

- 青色申告決算書・確定申告書の提出方法

- 青色申告特別控除65万円を適用した場合の例

- 青色申告特別控除を受けたいなら「やよいの青色申告 オンライン」がおすすめ!

- よくあるご質問

- 青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告をすると青色申告特別控除の適用を受けられる

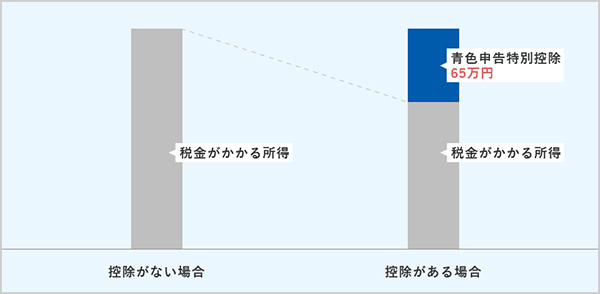

青色申告特別控除とは、青色申告で所得税の確定申告を行う個人事業主が、所得金額から一定額を差し引ける制度です。青色申告特別控除を適用すると、税金の計算のベースになる課税所得金額が下がるため、所得税が軽減されます。同時に、課税所得金額と連動する住民税や国民健康保険料の金額も少なくなります。

個人事業主の所得税は、収入(売上)から必要経費の額を引き、所得控除を差し引いた課税所得金額に、所定の所得税率を掛けて算出します。青色申告特別控除の適用を受けると、所得税率を掛ける前の所得金額から一定額を差し引けるため、その分所得税の負担が少なくなるしくみです。国民健康保険料の計算では所得控除の適用を受けられませんが、青色申告特別控除は適用を受けられます。

確定申告には白色申告と青色申告があります。しかし、白色申告には青色申告のような特別控除がありません。そのため、白色申告に比べて青色申告の方が節税効果は高いといえるでしょう。

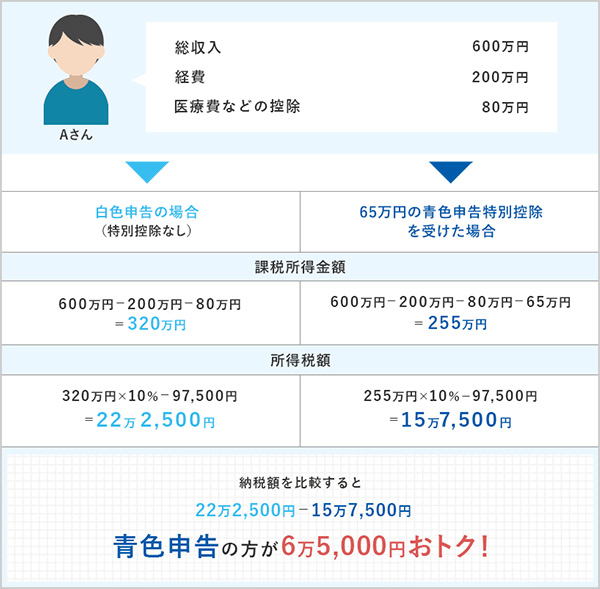

青色申告特別控除を受けた場合の課税所得の違い

ただし、青色申告で青色申告特別控除を受けるには、所定の要件を満たす必要があります。また、青色申告特別控除額は最大65万円ですが、記帳方法や申告方法などによって適用できる金額が変わります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除を受けるための要件は控除金額によって異なる

青色申告特別控除額には65万円、55万円、10万円の3種類があり、控除額によって適用要件が異なります。

また、前提として、青色申告特別控除を受けるには、青色申告を行わなければなりません。青色申告を行うには、所定の期限までに「所得税の青色申告承認申請書(青色申告承認申請書)」を管轄の税務署へ提出している必要があります。

その他の青色申告特別控除を受けるための要件は、以下のとおりです。

65万円の控除を受けるための要件

青色申告特別控除の適用を受けられる金額は、最大65万円です。青色申告特別控除で65万円の控除の適用を受けるためには、以下の6点をすべて満たす必要があります。

65万円の控除を受けるための要件

-

1.事業所得、または事業的規模の不動産所得がある

-

2.1の所得に関連する取引について、複式簿記で記帳している

-

3.2に基づいて作成した青色申告決算書(貸借対照表と損益計算書)を添付して確定申告をしている

-

4.期限を守って確定申告をしている

-

5.現金主義による所得計算の特例を選択していない

-

6.e-Taxで確定申告を行うか、仕訳帳と総勘定元帳などを電子帳簿保存法が定める「優良な電子帳簿」として保存している

55万円の控除を受けるための要件

55万円の青色申告特別控除の要件は、65万円の青色申告特別控除の要件である「1」から「5」までを満たすことです。上記の「1」~「5」の要件を満たし、e-Taxによる申告または優良な電子帳簿保存を行わない場合は、55万円の控除の適用を受けられます。

10万円の控除を受けるための要件

前述した65万円・55万円の青色申告特別控除の要件を満たさない場合、青色申告特別控除は最大10万円となります。上記「1」の要件に該当しない山林所得や、事業的規模ではない不動産所得がある場合でも、10万円控除の適用を受けることができます。

10万円控除の場合は、単式(簡易)簿記での帳簿作成が可能です。単式簿記で記帳する場合は、現金出納帳、売掛帳・買掛帳、経費帳、固定資産台帳の作成が必要で、青色申告決算書は、損益計算書のみ必要となります。

青色申告特別控除の金額別に必要な要件をまとめると、下記の表のとおりです。

青色申告特別控除の金額別適用要件

| 要件の区分 | 65万円の場合 | 55万円の場合 | 10万円の場合 |

|---|---|---|---|

| 所得の種類 |

|

|

|

| 事前に必要な申請 | 管轄の税務署に「所得税の青色申告承認申請書」を提出 | ||

| 提出書類 |

|

|

|

| 記帳方法 | 複式簿記 | 単式簿記でも可 | |

| 青色申告期間 | 申告の対象となる年の翌年2月16日から3月15日 (期限日が土日祝の場合、翌平日までに申告) |

||

| 青色申告の申告方法 |

|

|

|

10万円の青色申告特別控除については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除の適用対象となる所得の種類

青色申告ができるのは、事業所得、不動産所得、山林所得のいずれかがある場合に限られます。そのため、青色申告特別控除の適用対象になる所得の種類も、事業所得、不動産所得、山林所得の3種類です。

では、それぞれの所得がどのような内容を指すのかを見てみましょう。

事業所得

事業所得とは、小売業や製造業、農業、漁業などの事業を営む方が、事業によって得た所得のことです。ただし、不動産の貸し付けは不動産所得に、山林を取得してから5年を超えて山林を伐採して譲渡したり、立木のままで譲渡したりすることによって生ずる所得は山林所得となるため、事業所得には含まれません。また、副業の場合は、事業にかかる所得であっても、帳簿書類の保存がなければ基本的には雑所得となり、青色申告特別控除の適用を受けられないことにも注意が必要です。

事業所得については以下の記事で詳しく解説していますので参考にしてください。

不動産所得

不動産所得は、土地や建物、借地権、船舶、航空機などを貸し付けたことによる所得です。なお、不動産の売買による所得は譲渡所得で、不動産所得ではありません。ただし、貸し付けであっても、駐車場経営において保管の責任が生じる場合や、食事付きの下宿のように部屋を貸し出す以外のサービスも含まれる場合には、事業所得または雑所得に該当します。

不動産所得は、事業的規模であれば65万円または55万円、事業的規模でなければ10万円の青色申告特別控除の対象になります。

不動産所得については以下の記事で詳しく解説していますので参考にしてください。

山林所得

山林所得とは、山林を伐採、または立木のまま譲渡して得た所得です。ただし、土地付きの山林を譲渡する場合の土地部分の譲渡益は譲渡所得になります。また、山林を取得後、5年以内に譲渡した場合は、事業所得または雑所得に該当します。

山林所得の場合は、事業所得や不動産所得とは異なり、適用できる青色申告特別控除は10万円のみです。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

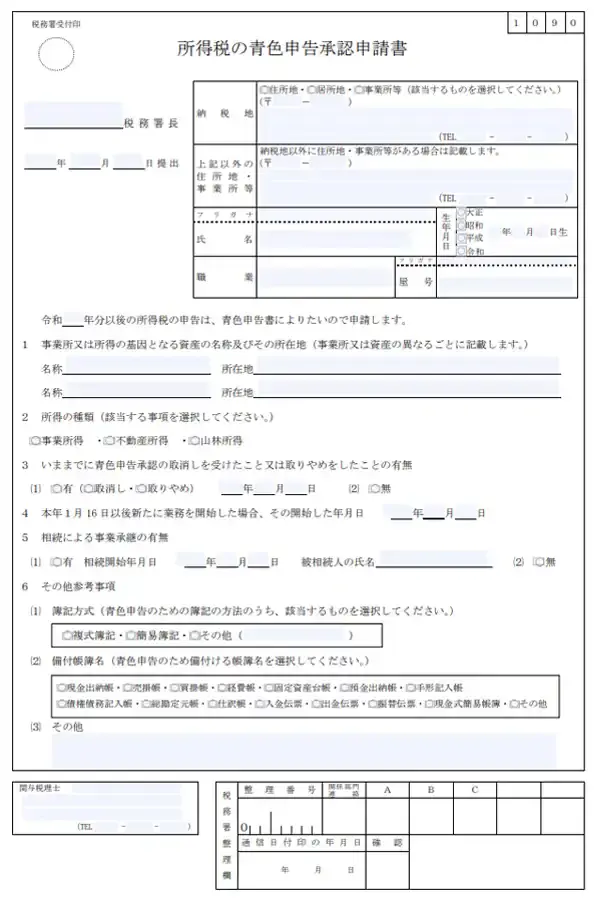

確定申告の前に「所得税の青色申告承認申請書」の提出が必要

-

※国税庁「A1-8 所得税の青色申告承認申請手続

」

65万円・55万円・10万円のいずれの場合でも、青色申告特別控除を受けるには、確定申告を青色申告で行うことが必須要件です。青色申告を行うためには、所定の期日までに青色申告承認申請書を税務署へ提出しなければなりません。

提出期限は、以下のとおりです。

「所得税の青色申告承認申請書」の提出期限

| 開業の時期 | 提出期限 | |

|---|---|---|

| 新規開業 | 1月15日以前に開業 | 承認を受けようとする年の3月15日まで |

| 1月16日以降に開業 | 業務を開始した日から2か月以内 | |

| 白色申告から青色申告へ切り替え | 承認を受けようとする年の3月15日まで | |

なお、青色申告の承認を受けていた被相続人の事業を相続により承継した場合は、相続開始を知った日(死亡の日)の時期に応じて、下記のとおり提出期限が異なります。

相続開始を知った時期で異なる提出時期

| 相続開始を知った時期 | 提出期限 |

|---|---|

| 死亡の日がその年の1月1日から8月31日まで | 死亡の日から4か月以内 |

| 死亡の日がその年の9月1日から10月31日まで | その年の12月31日まで |

| 死亡の日がその年の11月1日から12月31日まで | その年の翌年の2月15日まで |

期限までに青色申告承認申請書を提出していないと、その年は青色申告ができず、白色申告で確定申告を行うことになります。新規開業の場合は、「個人事業の開業・廃業等届出書(開業届)」と一緒に青色申告承認申請書も出しておくと、提出漏れがなく安心です。

なお、弥生が運営する起業・開業ナビでは、「弥生のかんたん開業届」というクラウドサービスを提供しております。画面に沿って操作するだけで、開業届を含む必要書類を作成することができる無料のサービスです。開業届だけでなく青色申告承認申請書も同時に作成できるため、確定申告の際に青色申告を行いたい人は、「弥生のかんたん開業届」のご利用を検討してみてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除の適用を受けるために必要な記帳方法

青色申告特別控除の適用を受けるための記帳方法には、複式簿記と単式簿記の2種類があります。65万円もしくは55万円の控除の適用を受けるためには、複式簿記での記帳が必要です。単式簿記で記帳している場合には、10万円の青色申告特別控除しか適用を受けられません。複式簿記と単式簿記は、取引が生じた際の記帳方法が異なるため、それぞれの違いを確認しておきましょう。

複式簿記の記帳方法

複式簿記とは、取引を原因と結果の双方から記録する方法です。

複式簿記では、取引の原因と結果といった二面性に着目し、2つ以上の勘定科目をセットにして記帳します。原因と結果とは、例えば、売り上げた商品の代金を現金で受け取った場合、商品を売った原因があり、その結果として現金が増える関係性のことをいいます。

また、勘定科目とは、取引の内容をわかりやすく分類するために使用される簿記の科目で、取引の性質を示すラベルと考えるとわかりやすくなります。

現金で100円のペン(消耗品費)を購入した際の複式簿記での記帳方法は以下のとおりです。

複式簿記の例

| 日付 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|---|

| ◯月◯日 | 消耗品費 | 100 | 現金 | 100 |

ペンの勘定科目は「消耗品費」、現金の勘定科目は「現金」です。消耗品費という費用がかかったという一面と、現金の支出があったというもう1つの面があります。つまり、複数の面から取引を捉えることができるため、複式簿記といわれています。

単式簿記の記帳方法

単式簿記は、取引を1つの面からしか捉えない帳簿記録の方法です。単式簿記の記帳は、1つの勘定科目(項目)について、その増減を記録・集計する方法です。そのため、現金の増減は現金出納帳、取引先別の売掛金の増減は売掛帳など、勘定科目別の帳簿を作成して記帳します。例えば、現金の残高がどのように増減したかを記録する、家計簿やお小遣い帳と考えるとイメージしやすいでしょう。

現金で100円のペン(消耗品費)を購入し、記帳前の残高は5万円だった場合、単式簿記での記帳方法は以下のとおりです。

単式簿記の例

| 日付 | 摘要 | 収入 | 支出 | 残高 |

|---|---|---|---|---|

| ◯月◯日 | 消耗品費 | 100 | 49,900 |

複式簿記と単式簿記については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除に必要な会計処理の方法

個人事業主の帳簿付けの考え方として、発生主義と現金主義があります。65万円または55万円の控除を受けるためには、発生主義で記帳しなければなりません。10万円の特別控除の場合は現金主義での記帳でも適用を受けられますが、いくつかの要件があります。

発生主義と現金主義の違いは、「権利や義務の発生に基づいて記帳するか」「現金を受け渡す時点で記帳するか」という考え方の違いです。詳しい内容を見ていきましょう。

発生主義

発生主義とは、取引が発生した時点で記帳を行う方法です。実際に金銭のやり取りはなくても、商品の引き渡しやサービスの提供を行い、売上代金を受け取る権利や仕入代金を支払う義務が発生した時点で記帳をします。

例えば、12月15日に商品を販売し、翌月末に支払いを受ける場合、発生主義では売上の記帳を行うのは12月15日付です。その後、翌年1月31日の入金時点で、再度入金に関する記帳をします。仕入についても同様で、掛取引だったとしても、取引が発生した時点で計上します。

現金主義

現金主義は、現金が動いたタイミングで記帳を行う方法です。現金主義で記帳をするのは、売上代金を受け取ったり、仕入代金を支払ったりしたときです。例えば、12月15日に商品を販売し、翌月末払いで支払いを受ける場合、記帳は支払いがあった翌年1月31日時点で行います。商品を販売した日の記帳はしません。

ただし、青色申告で現金主義を適用できるのは、前々年の不動産所得と事業所得の合計が300万円以下の小規模事業者のみです。また、適用を受ける年の3月15日までに「現金主義による所得計算の特例を受けることの届出書」を、あるいは、現金主義の特例と青色申告承認申請を同時に受けたい場合には、「所得税の青色申告承認申請書(兼)現金主義の所得計算による旨の届出書

」を管轄の税務署に提出しなければいけません。もし開業がその年の1月16日以降の場合は、開業した日から2か月以内に同様の手続きが必要です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

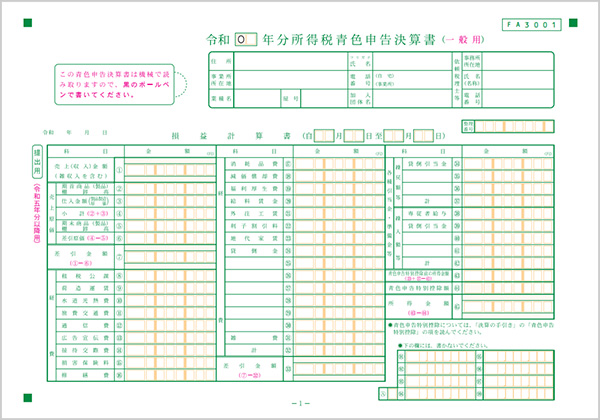

青色申告特別控除に必要な「所得税青色申告決算書」

-

※国税庁「所得税の確定申告

」

青色申告特別控除の適用を受けるためには、確定申告の際に、青色申告決算書の添付が必要です。青色申告決算書は、以下の4枚の書類で構成されています。

青色申告決算書に含まれる書類

- 損益計算書

- 月別売上金額や仕入金額、給料賃金の内訳といった損益計算書の内訳書

- 売上(収入)金額や仕入金額の明細、減価償却費の計算といった損益計算書の内訳書

- 貸借対照表

なお、10万円の青色申告特別控除については、貸借対照表の添付は不要で、損益計算書のみで適用を受けることができます。損益計算書には青色申告特別控除額を記入する欄があるため、該当する金額を記入しましょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

確定申告の期限までに申告しないと青色申告特別控除の適用を受けられなくなる

65万円または55万円の青色申告特別控除を受けるには、確定申告の期限までに青色申告を行う必要があります。確定申告の提出期間は、原則として、申告の対象となる年の翌年2月16日から3月15日(土日祝日の場合は翌平日)までです。複式簿記での記帳や貸借対照表の提出といったその他の要件をすべて満たしていたとしても、期限を1日でも過ぎてしまうと、青色申告特別控除額は最大10万円となるため注意しましょう。

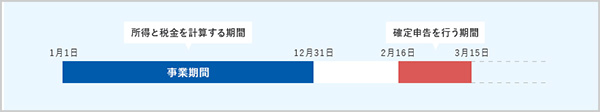

確定申告の期間

確定申告の期限に遅れると、65万円・55万円の青色申告特別控除を受けられないばかりか、延滞税などのペナルティが課せられる可能性もあります。

ただし、災害などのやむを得ない事情により、期限までに申告ができない場合は、「災害による申告、納付等の期限延長申請書」を申請し承認を受けることにより、その事情が消滅した日から2か月以内に限って期限を延長することができます。

確定申告をしなかった場合のペナルティについては、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告決算書・確定申告書の提出方法

青色申告決算書や確定申告書の提出先は、納税地を管轄する税務署です。提出方法には、e-Tax、郵送、税務署窓口への持ち込みといった3種類があります。ただし、最大65万円の青色申告特別控除を受けるには、e-Taxでの提出または「優良な電子帳簿」の保存が必要です。

2022年分からは、スマートフォンからも青色申告決算書の作成や提出ができるようになりました。e-Taxを利用して提出する方法は、自宅からでも申告が可能で、窓口に並ぶ必要がないなどのメリットがあります。e-Taxで電子申告を行った場合は、メッセージボックスに格納される受信通知から申告内容の確認ができ、電子申告を行った証明として「電子申請等証明書」の交付申請が可能です。

なお、以前は、紙の申告書を郵送または窓口に提出すると、控えに収受日付印を押してもらえました。しかし、2025年1月から、申告書などの控えへの収受日付印の押印が廃止されます。今後は、もし郵送や窓口に提出し確定申告を行う場合には、申告者自身で控えを作成し、提出年月日の記録・管理をする形になります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除65万円を適用した場合の例

個人事業主Aさんを例に、65万円の青色申告特別控除を適用した場合と、白色申告で控除を受けなかった場合の税額の違いを見ていきましょう。

青色申告特別控除の適用例

上記の例を見ると、Aさんのある年の個人事業主としての売上は600万円です。事業にかかった経費200万円と、基礎控除や医療費控除など、各種控除の合計金額80万円を差し引くと、「600万円-200万円-80万円=320万円」となります。

白色申告の場合、所得税を求める場合に基となるのは、この320万円の課税所得です。一方、青色申告では、320万円から青色申告特別控除の金額も差し引くことになります。ここでは最大金額の65万円控除の適用を受けられると仮定すると、「320万円-65万円=255万円」が課税所得金額となります。

白色申告と比較すると、青色申告特別控除の金額だけ、課税所得金額の削減が可能です。320万円と255万円を所得税の速算表に当てはめると、それぞれの場合の所得税額が算出できます。

課税所得金額ごとの税率と控除額

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

-

※国税庁「No.2260 所得税の税率

」

申告方法による所得税額の違い

- 白色申告の場合:320万円×10%-9万7,500円=22万2,500円

- 65万円の青色申告特別控除について適用を受ける場合:255万円×10%-9万7,500円=15万7,500円

上記の例でいえば、65万円の青色申告特別控除を適用した場合、「22万2,500円-15万7,500円」で、6万5,000円節税できることとなります。仮に、10万円の青色申告特別控除だった場合でも、白色申告と比べて1万円節税が可能です。ご自身の場合の具体的な節税金額が知りたい方は、「個人事業主のかんたん税金計算」に数字を入れてシミュレーションしてみてください。

なお、青色申告特別控除は所得税だけでなく住民税の算出にも影響します。多くの控除を受けることで、税額を抑えることが可能になります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除を受けたいなら「やよいの青色申告 オンライン」がおすすめ!

青色申告特別控除の適用を受けられる金額は、65万円、55万円、10万円の3種類あります。このうち65万円または55万円の控除を受けるには、複式簿記での記帳が必要になります。

「複式簿記は難しそう」と考える方もいるかもしれませんが、「やよいの青色申告 オンライン」のような会計ソフトを使えば、簿記の知識がなくても簡単に作成が可能です。

さらに「やよいの青色申告 オンライン」なら、預金口座やクレジットカードとの連動で日々の仕訳を自動化できるため、記帳業務の大幅な効率化を目指せます。青色申告決算書や確定申告書も画面の案内に従って操作するだけで簡単に作成でき、作成した申告書をそのままe-Taxでオンライン提出することも可能なため、青色申告特別控除の適用を受けたい場合にはぜひご活用ください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

よくあるご質問

青色申告特別控除とは?

青色申告特別控除とは、青色申告で所得税の確定申告を行う個人事業主が課税所得額から、一定額を差し引ける制度です。適用すると課税所得額が下がるので、所得税が軽減されます。所得税額が軽減されることで住民税や国民健康保険料なども軽減されます。 詳しくはこちらをご確認ください。

青色申告特別控除の申告期限は?

青色申告特別控除を適用したい場合は、所得税の青色申告承認申請書を青色申告をしたい年の確定申告期限までに提出をします。確定申告の期限は、申告の対象となる年の翌年2月16日から3月15日までです。(期限日が土日祝の場合、翌平日が期限)青色申告特別控除の最大65万円控除、最大55万円控除を適用する場合は、期限内申告が要件です。 詳しくはこちらをご確認ください。

青色申告控除の10万円と65万円(55万円)の違いは?

青色申告特別控除の最大65万円、最大55万円控除は事業所得または事業的規模の不動産所得がある方が対象です。最大10万円控除は事業的規模ではない不動産所得、山林所得がある方も条件に含まれます。 詳しくは、「青色申告特別控除の10万円控除とは?要件や適用するための方法を解説」をご確認ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

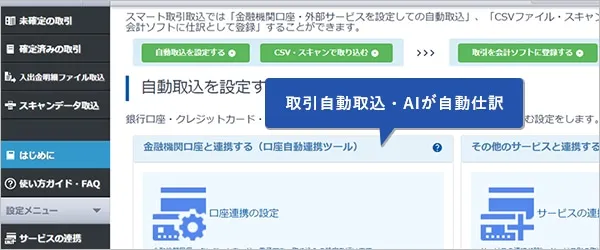

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

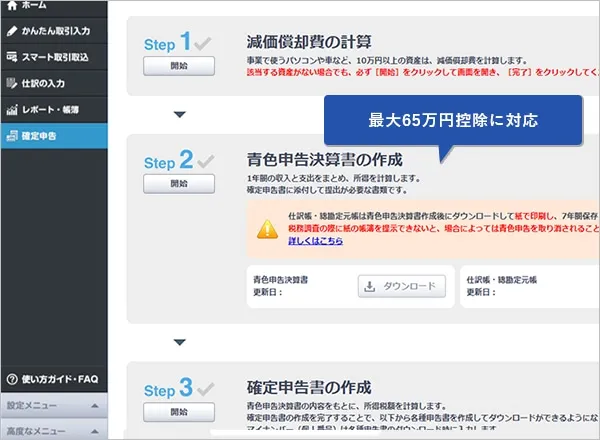

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者岡本匡史(税理士)

「岡本匡史税理士事務所」の代表税理士。

1979年和歌山県生まれ。滋賀県立膳所高校、横浜国立大学経営学部卒業。城南信用金庫、公認会計士事務所勤務を経て、2012年に豊島区池袋にて岡本匡史税理士事務所を設立。

低価格で手厚いサポートを行うことを目標としており、特に開業前~開業5年目の法人・個人事業主の税務会計が得意。

毎年、市販の確定申告本や雑誌の監修にも携わっている。