源泉徴収票はいつ渡す?発行時期や必要なタイミングも解説

更新

源泉徴収票を従業員に渡すタイミングは、主に「年末調整後」「退職時」「従業員の発行依頼時」の3つです。源泉徴収票の発行は所得税法により義務付けられているため、正社員だけでなく契約社員やアルバイトを含むすべての従業員に発行しなければならないと定められています。

本記事では、源泉徴収票を従業員に渡すタイミング、再発行時の適切な対処法などについて解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

源泉徴収票はいつ渡す?従業員に渡すタイミングとは

給与担当者が従業員に源泉徴収票を渡すタイミングは「年末調整後」「退職時」「従業員の発行依頼時」となるのが一般的です。

源泉徴収票は、従業員が1年間で得た収入と納付した所得税の額を記載した書類です。年末の決まった時期に従業員へ渡すほか、従業員が退職するタイミングや、再発行の依頼があった際も適切に対応しなければなりません。

1.年末調整を行った後

源泉徴収票は、年末調整を行ったあとに必ず発行します。源泉徴収票には「給与所得の源泉徴収票」「退職所得の源泉徴収票」「公的年金の源泉徴収票」といった3つの種類がありますが、ここでいう源泉徴収票とは給与所得の源泉徴収票を指します。

給与所得の源泉徴収票は、一定の要件を満たす場合、年末調整対象年の翌年1月31日までに所轄税務署に提出しなければなりません。また、従業員にも必ず交付することとされています。

中途採用の従業員がいる場合には、自社の給与と前職の給与を合算して年末調整を行います。そのため、給与担当者は従業員に前職の源泉徴収票を受け取っているかどうかを確認しましょう。従業員の前職の源泉徴収票から、自社の源泉徴収票の摘要欄に、前職の給与支払額などの必要事項を記載します。

従業員が求職中に支払った国民年金や健康保険料などの社会保険料も控除の対象となります。そのため、支払証明書の有無を聞くことも忘れないようにしましょう。

源泉徴収票を発行するタイミングは、正社員やアルバイト、パートなど雇用形態で変わることはありません。給与担当者は、税務署に源泉徴収票を提出したのち、従業員にも必ず交付すると理解しておきましょう。

年末調整の流れついてはこちらの記事で解説しています。

2.従業員が退職する時

従業員が退職する際に渡すものは、給与所得の源泉徴収票と退職所得の源泉徴収票(退職金を支払う場合)の2枚です。必ず渡さなければならないため、給与担当者は忘れずに発行しましょう。

退職する従業員には「前職の給与所得の源泉徴収票が転職先で必要になる」ことを伝えます。転職先で年末調整を行うときに正しい手続きができなくなるため、渡した源泉徴収票はなくさず大切に保管するように伝えてください。

3.従業員から発行依頼があった時

年末調整や退職時とは別に、従業員が転職やローンの審査で収入証明が必要になったとき、源泉徴収票の発行を依頼されることがあります。勤務先の企業でしか発行できないため、従業員から依頼されたら速やかに対応しましょう。社内で源泉徴収票を発行するフローを確認し、スムーズに発行できる体制を整えておくことも重要です。

源泉徴収票の記載内容についてはこちらの記事で解説しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票はいつ必要?従業員が使うタイミングとは

源泉徴収票は「転職するとき」「収入証明が必要なとき」「確定申告をするとき」に必要な書類です。従業員から「源泉徴収はどのような場面で必要になるか」といった質問があったときに、給与担当者としてスムーズに答えられるよう、ポイントを整理しておきましょう。

1.従業員が転職するとき

源泉徴収票は、従業員が転職するときに必要です。年末調整は12月に在籍している勤務先で行うため、転職時に前職の源泉徴収票を提出する必要があります。給与担当者は、退職する従業員に源泉徴収票を渡すときに「源泉徴収票は転職先で必要だから大切に保管するように」と伝えてください。

他社に転職した元従業員から、源泉徴収票を紛失してしまったなどの理由で源泉徴収票の再発行を依頼されるケースもあります。そのような依頼があった際は、速やかに対応するようにしましょう。

2.従業員が収入証明を必要としているとき

住宅ローンや保育園の利用申請時など、収入証明として源泉徴収票が必要になるときもあります。収入証明が必要なタイミングは従業員によって異なります。給与担当者は日ごろから源泉徴収票を発行するフローを確認し、依頼されたときに速やかに対応できるよう準備しておきましょう。

3.従業員が確定申告をするとき

源泉徴収票は、確定申告をするときにも必要です。2019年4月1日から確定申告書への元本添付が不要になりました。しかし、給与所得や社会保険料、源泉徴収の金額を確定申告書に入力する必要があるため、手元にあったほうが書類の作成がスムーズに必要事項を記入できます。

企業に勤める従業員で確定申告が必要になるケースの一例は以下のとおりです。

- 給与等の収入金額が2,000万円を超えている

- 副業などで年間20万円超の所得がある

- 不動産を売却して譲渡所得が発生した

出典:国税庁「給与所得者で確定申告が必要な人」

給与担当者が源泉徴収を従業員に渡すタイミングで、確定申告が必要になったときに源泉徴収票は手元にあったほうがいい書類だということを伝えておきましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票の見方

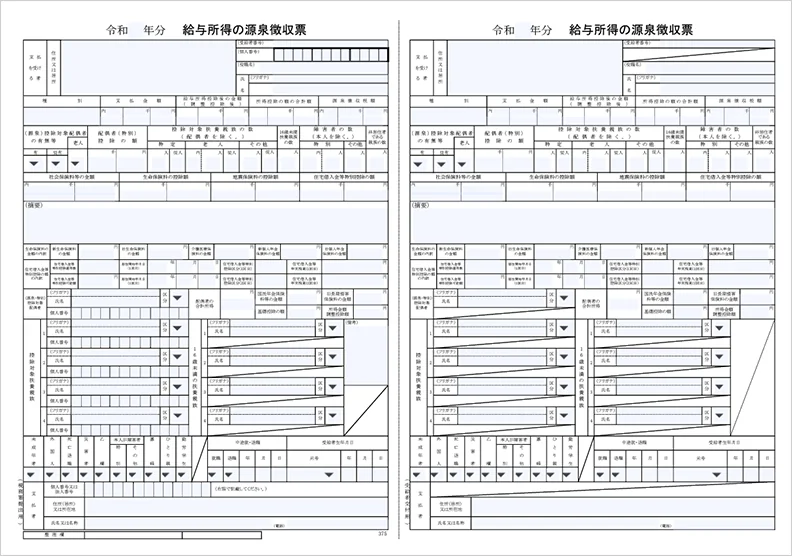

給与計算システムなどから発行すると、税務署提出用(画像左)と受給者交付用(画像右)が出力されます。

」

」給与計算ソフトによって仕様は異なりますが、基本的に源泉徴収票は2種類出力されます。

1枚目は「税務署提出用(画像左)」、2枚目は「受給者交付用(画像右)」です。内容を見てみると「支払金額」「給与所得控除後の金額」「所得控除の合計額」「源泉徴収税額」などの記載があり、ひと目で理解するのが難しい部分もあります。

給与担当者はそれぞれの項目を正しく理解し、従業員から質問を受けたときにわかりやすく伝えられるようにしておきましょう。

支払金額

支払金額とは、確定した給与の総額のことです。所得税や社会保険料などは差し引かれていない額が記載されます。また、非課税所得となる通勤手当・旅費出張費や社内の福利厚生で受け取れる金額も支払金額には含まれていないと理解しておきましょう。年内に転職したときは、転職前の企業で受け取った金額も通算した記載になります。

従業員から「実際に受け取った金額が源泉徴収票の支払金額よりも少ない」と相談を受けたときは「支払金額は税金や社会保険料が徴収されていない額面上の金額」だと伝えてください。

給与所得控除後の金額

給与所得控除後の金額とは、支払金額から給与所得控除を差し引いた金額のことです。給与所得控除とは、その年の収入額に応じて一定の額を控除することにより、従業員の税負担を軽減するために設けられています。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

引用:国税庁「No.1410 給与所得控除」

- ※令和2年分以降

このように、給与所得控除の金額は給与等の収入金額によって異なります。例えば、給与等の収入金額400万円なら給与所得控除額は124万円、給与等の収入金額700万円なら180万円といった計算になります。従業員が給与所得控除のしくみをよく理解していない場合は、給与担当者は上表を参照しながら、実際にいくら控除を受けているのか伝えてください。

また、一定の要件を満たす人が利用できる「所得金額調整控除」という制度があります。所得金額調整控除について以下の記事で解説しています。

所得控除の合計額

所得控除がある場合は、所得控除の合計額に金額が記載されます。2024年7月時点で所得控除は合計15種類あり、従業員によって受けられる内容が異なります。

年末調整で受けられる所得控除は以下のとおりです。

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

また、年末調整では控除できないため確定申告が必要な所得控除は以下のとおりです。

- 雑損控除

- 医療費控除

- 寄附金控除

所得控除はそれぞれに条件があり、従業員側で手続きが必要なケースも少なくありません。

例えば、社会・生命・地震保険料控除を受ける場合、従業員自身が年末調整時に「給与所得者の保険料控除申告書」を給与担当者に提出する必要があります。また、配偶者控除または配偶者特別控除を受ける場合は、年末調整時に「給与所得者の配偶者控除等申告書」を給与担当者に提出しなければなりません。

所得控除の金額が少ないと従業員から相談を受けたときは、手続きが漏れている項目はないか確認するようにしてください。

源泉徴収税額

源泉徴収税額とは、1年間の給与を基にして計算した所得税の合計額のことです。従業員が得た所得全体の金額から徴収される所得税は異なります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円か39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

引用:国税庁「No.2260 所得税の税率」

例えば、課税される所得金額が400万円の場合、所得税は37.25万円です。その一方で、課税される所得金額が700万円の場合には、所得税が97.4万円と算出できます。

昇格や昇給などで給与や賞与が多くなった場合には、支給される給与等の金額が多くなるほど源泉徴収税額が増える旨を従業員に伝えておきましょう。

源泉徴収票に記載されている内容の詳細は、こちらの記事で解説しています。

摘要欄:所得税の定額減税額

2024年は定額減税が実施されています。これにより、源泉徴収票の摘要欄には定額減税の記載が加わります。

年末調整を行ったあとの源泉徴収票には、実際に控除した額と控除できなかった額を摘要欄に記載します。具体的には「源泉徴収時所得税減税控除済額~円」、控除できなかった額は「控除外額~円」と記載します。

定額減税については以下の記事で解説しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票の再発行に関する注意点

従業員に源泉徴収票の再発行を求められた場合に、注意すべきポイントがいくつかあります。

再発行にかかる時間を把握しておく

企業として源泉徴収の再発行にかかる時間を事前に把握する必要があります。従業員が再発行を求めるケースの多くは、確定申告や転職、審査時の所得の証明となっているため、短時間で発行できた方が望ましいと考えられます。再発行期間は1~2週間以内が一般的ですが、すぐに準備できるなら早いに越したことはありません。

源泉徴収簿(元データ)の保存期間を把握しておく

企業が保存する義務がある書類の1つに源泉徴収関係書類が含まれています。源泉徴収関係書類に該当するのは以下のような書類です。

- 給与所得者の扶養控除等(異動)申告書

- 従たる給与についての扶養控除等(異動)申告書

- 給与所得者の配偶者控除申告書

- 給与所得者の基礎控除申告書

- 給与所得者の保険料控除申告書

- 所得金額調整控除申告書

- 退職所得の受給に関する申告書

- 公的年金等の受給者の扶養親族等申告書

- 給与所得者の住宅借入金等特別控除申告書

企業はこれらの書類を7年間保存する義務があります。また、源泉徴収票を作成する根拠となる源泉徴収簿も7年間保存する必要があります。

従業員から再発行の依頼を受けた場合は速やかに対応する

源泉徴収票の再発行を従業員から依頼されたときは速やかに応じてください。そのためにも、いつでも源泉徴収票を発行できるような業務フローを整えておく必要があります。退職した従業員に発行する場合も同様です。

源泉徴収票の交付には期限があります。交付期限については、中途退職者の場合は退職後1か月まで、それ以外の場合は翌年の1月31日までです。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票でよくある質問

令和6年分の源泉徴収票はいつまでに発行する?

2024年(令和6年分)の源泉徴収票は年末調整後、翌年の1月31日までに支払者の所轄税務署に提出します。国税庁によって期日が定められているため、毎回決められた時期に提出しなければなりません。一般的に源泉徴収票を従業員へ交付するタイミングは、所轄税務署に提出したあとになります。

従業員に源泉徴収票をいつもらえるか聞かれたときは、令和7年の1月末に交付すると伝えましょう。

源泉徴収票は確定申告で必要?

所得税の確定申告は、2019年4月1日以降の提出分から源泉徴収票の添付が不要になりました。ただし添付は不要でも、確定申告は源泉徴収票に記載されている情報に基づいて行います。従業員の中に確定申告が必要な方がいたら、添付は不要だがあると便利だと伝えましょう。

源泉徴収票の対象期間は?

源泉徴収票の対象となる期間は、その年の1月から12月までです。例えば、令和6年分であれば、令和6年1月1日から12月31日までが対象期間になります。

年内に転職してきた従業員の源泉徴収は前職の給与も合算し、12月末に所属している企業で源泉徴収票を発行します。もし、従業員から「いつからいつまでの給与分が源泉徴収票に記載されているのか」と聞かれたら、1年間(12か月分)の給与を対象にしていると答えましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票をいつ渡すのか正しく理解しよう

給与担当者が従業員に源泉徴収票を渡すタイミングは「年末調整後」「退職時」「従業員の発行依頼時」です。年末調整後と従業員の退職時は期限内に交付しなければなりません。また、源泉徴収票は、転職したり収入証明が必要になったりするタイミングで従業員から発行を求められるケースが多くなっています。源泉徴収票は、勤務先(転職時は前の勤務先)でしか発行できないため、他社へ転職した従業員から発行を依頼されたときは速やかに対応しましょう。

源泉徴収票発行を含む年末調整の業務をスムーズにすすめるためには、給与計算ソフトの導入がおすすめです。

弥生のクラウド給与計算ソフト「弥生給与 Next」は、給与計算業務に必要な機能を網羅し、給与・賞与計算、社会保険料の計算、年末調整を確実にできるうえ、給与支払報告書の電子提出にも対応しています。自社に合った給与計算ソフトを活用して、業務を効率良くすすめましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。