給与支払報告書の書き方を徹底解説!総括表と個人別明細書の記入例・作成手順

更新

給与支払報告書の提出は企業の義務ですが、年に一度の作業であるため、書き方を忘れてしまうこともあります。給与支払報告書は従業員の情報や給与支払状況を正確に記載し、各地方自治体に期限内に提出することが必要です。

本記事では、給与支払報告書の作成にかかわる方に向けて、記入例を用いながら書き方をわかりやすく解説します。また、提出時の注意点も紹介するので、業務をスムーズに進め、提出に関するトラブルを防ぐためにお役立てください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

給与支払報告書の書き方【記入例】

給与支払報告書は、従業員の給与や控除額を記載して地方自治体に提出する書類です。この報告書は住民税の算定に使われます。

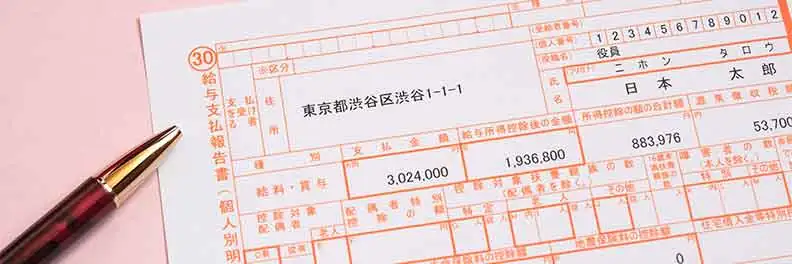

税務署に提出する源泉徴収票と同じ数字が使われるため、給与支払報告書と源泉徴収票の内容は一致するのが原則です。記載に誤りがあった場合は、訂正分の給与支払報告書を提出する必要があるため、正確な作成が求められます。

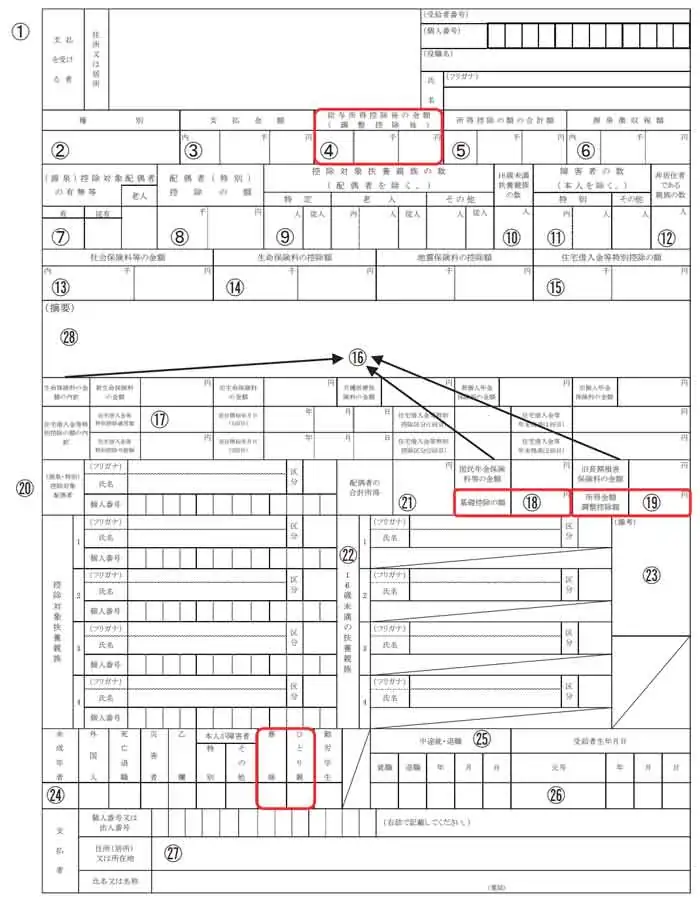

給与支払報告書は、個人別明細書と総括表の2つから構成されます。以下では、個人別明細書の各項目別の書き方とポイントを、記入例と共に詳しく解説します。

引用:国税庁「給与所得の源泉徴収票(給与支払報告書)」

支払いを受ける者

従業員の氏名・生年月日・住所など、個人情報を正確に記載します。住所は、対象年の翌年の1月1日時点のもので、住民票と一致していることが重要です。

「役職名」欄は、部長など役職があれば記載して、なければ空欄にします。

マイナンバーの記載が求められる可能性もあるので、事前に従業員に確認しておくとスムーズです。なお、受給者に交付する源泉徴収票には、マイナンバーを記載する必要はありません。

支払金額

対象年(1月1日~12月31日)に支払った基本給・手当・残業代など、すべての給与の合計金額を記載します。また、月15万円を超える分の通勤手当や、住居手当などは課税の対象となるので、その旨を反映させます。

給与所得控除後の金額

給与所得控除後の給与等の金額は、国税庁のウェブサイトに掲載されている控除額の早見表を参照して計算します。税額の計算に直接影響するため、最新の税法を基に正確に算出することが重要です。

年末調整していない従業員は、空欄になります。

参照:国税庁「No.1410 給与所得控除」

所得控除の額の合計額

所得控除(社会保険料控除・小規模企業共済等掛金控除・生命保険料控除・地震保険料控除・障害者控除・寡婦控除・ひとり親控除・勤労学生控除・配偶者控除・配偶者特別控除・扶養控除・基礎控除)の合計金額を記載します。

これらの金額により課税対象金額が決定するため、控除の適用基準を把握したうえで、正確な金額を記載することが重要です。年末調整していない従業員は、空欄になります。

源泉徴収税額

給与から先に差し引かれた、年末調整後に確定した源泉所得税額と復興特別所得税額の合計金額を記載します。年末調整しない従業員の場合、給与等から実際に徴収された所得税額と復興特別所得税額の合計金額を記載します。

給与計算システムなどを利用している場合、税額表に基づいて自動的に計算された数値を入力してください。

控除対象配偶者、扶養親族、障害者の数

控除対象配偶者がいる場合、「有」欄に「〇」を記載します。

従たる給与において控除対象配偶者がいる場合、「従有」欄に「〇」を記載します。

また、控除対象配偶者が老人控除対象配偶者である場合、「老人」欄に「〇」を記載します。

そして、隣の欄に控除額を記載します。

さらに、「控除対象扶養親族の数(配偶者を除く。)」「16歳未満扶養親族の数」「障害者の数(本人を除く。)」「非居住者である親族の数」の欄に、それぞれ控除対象者の人数を記載します。

控除対象者がいる場合、控除額に影響するため、正確な情報を記載することが重要です。

社会保険料等の金額、控除額

給与から控除された社会保険料(健康保険・厚生年金・雇用保険など)の総額を記載します。

生命保険料控除額および地震保険料控除額については「給与所得者の保険料控除申告書」に基づいて、住宅借入金特別控除の額については、「給与所得者の(特定増改築等)住宅借入金特別控除申告書」に基づいて記載します。

配偶者の合計所得

控除対象配偶者がいる場合、配偶者の年間所得金額を記載します。配偶者の所得額に基づいて、配偶者控除の適用可否および配偶者特別控除の控除額が決定されるため、よく確認する必要があります。

扶養親族

控除の対象となる扶養親族の氏名・個人番号(マイナンバー)を記載します。

非居住者の場合、区分欄に「〇」を記載してください。

16歳未満の扶養親族については、隣の記載欄を使用します。

国内に居住していない場合、区分欄に「〇」を記載します。

控除額は扶養親族の人数に応じて変わるため、人数や関係性は正確に記載してください。

国民年金保険料等の金額、旧長期損害保険料の金額

対象年に支払った国民年金保険料と旧長期損害保険(2006年12月31日までに締結した損害保険)料を記載します。従業員から提出された控除証明書と照合し、記載内容に相違がないか確認してください。

住宅借入金等特別控除の金額

従業員から提出された「給与所得者の住宅借入金等特別控除申告書」に基づき、「住宅借入金等特別控除の金額」欄には控除額を記載します。

また、「住宅借入金等特別控除の額の内訳」欄には「適用数」「居住開始年月日」「住宅借入金等特別控除区分」「住宅借入金等年末残高」「住宅借入金等特別控除の金額」をそれぞれ記載します。

「住宅借入金等特別控除区分」には、適用される控除に応じて「住・認・増・震」などを記載します。

控除の種類に誤りがないよう注意してください。複数回控除を適用する場合は、1回目と2回目を別々の欄に記入し、3回目以降は「摘要」欄に記載します。

摘要

以下の事項を記載する欄です。

- 控除対象扶養家族や16歳未満の扶養家族が5人以上いる場合、その氏名を記載します。

- 同一生計配偶者が障害者・特別障害者・同居特別障害者のいずれかである場合、「氏名(同配)」と記載します。

- 所得金額調整控除を適用する場合、該当する要件に応じて記載します。

- 年末調整で住宅借入金等特別控除を3回以上受けた場合、その居住開始年月日・区分・年末残高などを記載します。

- 対象年の中途に就職した従業員が、就職前に受け取った給与を年末調整に含める場合、以前の支払者の情報・退職年月日・給料から控除された保険料の金額などを記載します。

- 賃金の支払の確保等に関する法律第7条に基づいて、未払給与などの弁済を受けた退職勤労者は、弁済金額などを記載します。

- 改正前の寡婦控除や寡夫控除などの適用がある場合は記載します。

- 災害による徴収猶予を受けた場合、徴収猶予税額を記載します。

- 租税条約による免除を受ける場合、免税対象額と該当条項を赤字で記載します。

- 令和6年分の定額減税に関する事項について、 「年調減税額×××円」「控除外額×××円」などを記載してください。同一生計配偶者を含めた場合は「非控除対象配偶者減税有」と記載します。

詳細については、以下の国税庁の資料を参考にしてください。

参照:国税庁「第2 給与所得の源泉徴収票(給与支払報告書)」

支払者

「支払者」欄には、給与支払者の法人番号(個人事業主はマイナンバー)・所在地・名称・電話番号を正確に記載してください。特に法人番号の誤記は、税務署への提出時に問題を引き起こす可能性があるため、注意が必要です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

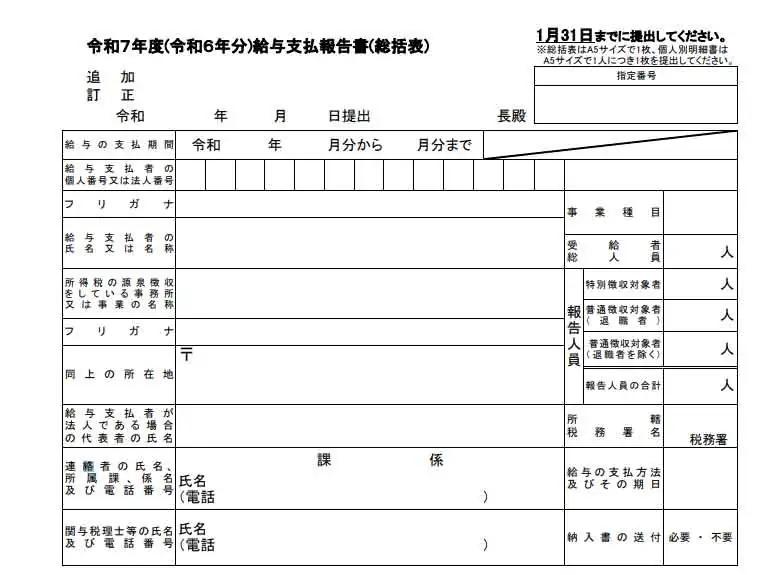

総括表の書き方【記入例】

総括表は、各地方自治体に提出する給与支払報告書の表紙として使用される書類です。例えば、従業員が200人いて、そのうち100人がA市在住の場合、A市には100人分の給与支払報告書と総括表をまとめて提出します。

総括表は各地方自治体から配布されるため、市区町村により書式に多少違いがあります。以下では、東京都港区の書式に基づき、総括表の具体的な書き方や重要なポイントを、記入例を交えて詳しく解説します。

引用:港区「令和7年度(令和6年分)給与支払報告書(総括表)」

給与の支払期間

従業員に支払った給与の対象期間を記載します。2025年(令和7年)度の場合、2024年(令和6年)1月~12月分が対象期間です。支払った給与がどの期間に該当しているかを明確にするため、正確な期間を漏れなく記載する必要があります。

給与支払者の個人番号または法人番号などの情報

給与支払者の名称・所在地・郵便番号・法人番号(個人事業主はマイナンバー)などを記載します。郵便番号・法人番号は正確に記載してください。また、所在地とは異なる場所で給与を管理している場合や、特別徴収の通知書を本社ではなく別営業所に送付してほしい場合、「所得税の源泉徴収をしている事務所または事業の名称」欄に記載します。

連絡者の情報

総括表に関する問い合わせを受ける担当者の名前と連絡先を記載します。各地方自治体や税務署からの問い合わせに、迅速に対応するために必要な情報です。一般的には、連絡先として電話番号とメールアドレスを記載します。

関与する税理士等の情報

税務処理を税理士などに委託している場合、依頼先の事務所に関する情報を記載する欄です。社内に担当者がいる場合は、空欄のままでかまいません。

事業種目

給与支払者の事業の種類を記載します。具体的には卸売業・小売業・製造業・建設業・サービス業・不動産業などです。幅広く事業を展開している場合、主要となる業種を記載してください。

受給者総人数

提出する年の1月1日時点に在籍しており、給与・賞与などを受け取っている従業員の総数を記載します。正社員だけでなく、パートやアルバイトなどを含むすべての受給者が対象です。

報告人員

総括表を提出する地方自治体に居住する受給者数を記載します「特別徴収対象者」「退職者」「普通徴収の対象者」の各人数とその合計人数を記載します。正しい情報を提供するためにも、提出前に添付する個人別明細書の数と合致することを確認してください。

所轄税務署

給与支払者が属する税務署名を記載します。

給与支払の方法及び期日

給与の支払方法は「銀行振込」「現金支給」、期日は「毎月25日」「月末」などです。「毎月25日に銀行振込」「月末に現金支給」など、支払う頻度と方法を記載します。支払方法を「月給」や「時給」にして「月給・毎月25日」と記載してもかまいません。

納入書の送付

住民税を納付する際の納入書が必要かどうかを記載する欄です。窓口での納付であれば「必要」に、電子納付であれば「不要」に「〇」を記載します。

住民税の納入方法には、金融機関や各地方自治体への直接納入、eLTAX を利用した「ATM 納付」「インターネットバンキング納付・クレジットカード納付」「ダイレクト納付」があります。納付期限を過ぎると延滞税が発生する可能性がありますので、納入書に記載された期限までに支払う必要があります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与支払報告書を提出する際の注意点

給与支払報告書を提出する際、以下にあげるポイントに注意しましょう。

提出先と提出するタイミングは?

通常、提出先の各地方自治体から給与支払報告書の総括表が送付されます。年末調整を行ったうえで、給与支払報告書と総括表を作成しましょう。給与支払報告書は、年末調整で用いる源泉徴収票と基本的に同じ内容を反映するため、年末調整後に作成すると効率的です。

提出方法は、窓口への持ち込み・郵送・電子申請のいずれかを選択できます。提出先は、各地方自治体により異なる(例:市役所に出すのか、〇〇センターに出すのか)ため、事前に確認が必要です。提出期限は、1月31日までです。ただし、1月31日が土日祝日の場合は、翌平日が期限となります。

提出しなかったらどうなる?

給与支払報告書と総括表の提出は、地方税法によって義務付けられています。提出を怠ると担当者と法人には1年以下の懲役または50万円以下の罰金が科されます(地方税法第317条の7第1項、第2項)。また、提出が遅れると従業員の住民税の請求時期が遅れる可能性があります。その結果、通常12か月で分割納入する住民税をより少ない月数で納付する必要が生じ、従業員の月額負担が増加することがあります。さらには、その従業員が住んでいる住民サービスに支障をきたす恐れもあります。したがって、期限内に提出することが重要です。

参照:e-Gov法令検索「地方税法」

給与支払報告書が提出不要な場合はある?

給与支払報告書は、原則として全従業員分を提出する義務があります。ただし、例外として前年度中に退職し、給与総額が30万円以下の従業員については提出が不要です。

なお、一部の地方自治体では同条件下でも提出が求められる場合があるため、事前に確認してください。提出が免除される場合でも、提出することに問題はありません。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与支払報告書を正しく作成しよう

給与支払報告書は、従業員の給与や控除情報を地方自治体に提出する書類で、住民税の算定に使用されます。報告書は個人別明細書と総括表で構成され、原則として源泉徴収票と一致する数値を記載する必要があります。それぞれの項目に正確な情報を記入してください。

ただし、書き方が複雑なため、人事労務の担当者や経営者にとって負担となる場合もあります。本記事で紹介した書き方や注意点を参考にして、作業の負担軽減に役立ててください。給与支払報告書の提出が遅れると従業員が不利益を被る恐れがあるため、余裕を持って作成し、期限内に提出するようにしましょう。

給与支払報告書を正確かつ効率的に作成するためには、給与データの管理や計算が重要です。弥生のクラウド給与サービス「弥生給与 Next」を利用すれば、給与の自動計算はもちろん、給与支払報告書に必要なデータの集計が簡単にでき、Web配信や法定調書の作成もスムーズに行えます。これにより、源泉徴収税額の計算や各種控除申告書のWeb回収も効率化でき、給与支払報告書の作成にかかる負担を軽減できます。自社に合った給与計算ソフトを活用して、業務の効率化を目指しましょう。

- ※2024年10月時点の情報を基に執筆しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。