給与支払証明書とは?給与支払報告書との違い・用途などを解説

更新

「給与支払証明書」は、従業員に支払った給与について記載した書類です。給与明細のように企業に作成や交付の義務はありませんが、従業員から発行を依頼されることがあります。では、給与支払証明書とはどのような書類で、何のために必要とされるのでしょうか。

本記事では、給与支払証明書の概要や用途に加えて、源泉徴収票や給与支払報告書といった他の収入証明書類との違いや、発行する際の注意点についても解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

給与支払証明書とは、従業員への総支給額を証明するための書類

給与支払証明書は、特定の期間における給与の総支給額について第三者に証明するための書類です。企業に発行の義務はなく、従業員から依頼を受けた場合に作成します。

ここで重要なのが、証明する期間として「任意の期間を指定できる」という点です。例えば、給与明細には通常1か月分の給与情報しか記載されませんが、給与支払証明書は「◯月から□月までの給与額を証明してほしい」といった従業員の希望に応じ、指定した期間の給与額を記載することが可能です。

また、給与支払証明書は、給与を支払う企業ではなく、証明を必要とする従業員が第三者に提示するためのものです。つまり、給与所得者が自らの収入を証明するために、勤務先の企業が作成・発行する書類という位置付けになります。

給与支払証明書と源泉徴収票の違い

給与支払証明書と源泉徴収票は、どちらも給与に関する証明書類ですが、目的や発行義務、対象期間などが異なります。

まず、発行義務の違いとして、給与支払証明書は企業に発行の義務がなく、従業員から依頼があった場合に作成するものです。それに対し、源泉徴収票は企業が税務署に提出する法定調書の1つであり、必ず従業員に交付しなければなりません。

次に、対象期間の違いとして、給与支払証明書は任意の期間を指定して作成できます。そのため、「◯月~□月の給与額を証明してほしい」といった依頼に応じて発行可能です。それに対し、源泉徴収票は対象となる期間が定められていて、1月~12月の1年間の給与と税金の情報が記載されます。

また、源泉徴収票は給与支払証明書の代用として使える場合があります。例えば、1年間の収入を証明する場合、給与支払証明書を発行しなくても、源泉徴収票で対応できるケースは少なくありません。

源泉徴収票について、こちらの記事で解説しています。

給与支払証明書と給与支払報告書の違い

給与支払報告書は、市区町村が住民税額を算定する際に必要となる書類であり、企業が従業員の給与情報を市区町村に伝えるためのものです。そのため、提出先は従業員が住んでいる市区町村となります。

給与支払証明書は、従業員が扶養控除の申請やローンの申し込みなどで、収入を証明するために使用する書類です。そのため、提出先は金融機関や行政機関など、用途によってさまざまです。

また、給与支払報告書は市区町村への提出書類であり、従業員本人には交付されません。そのため、従業員が個人の収入を証明するには、源泉徴収票で代用できる場合を除いて、給与支払証明書などを発行してもらう必要があります。

給与支払報告書について、こちらの記事で解説しています。

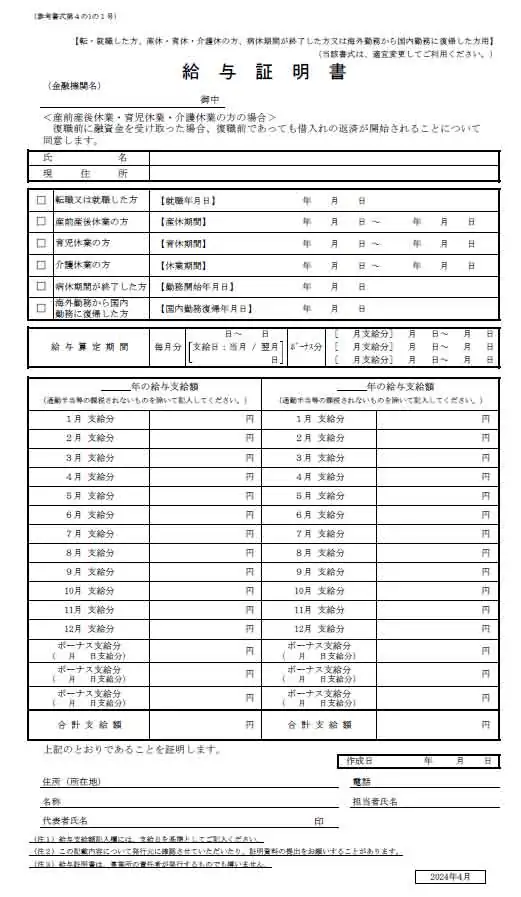

給与支払証明書の書式

参照:住宅金融支援機構「転・就職後の勤務先が発行する「給与証明書」」

給与支払証明書の書式は法律で定められていませんが、提出先によっては必要な項目があり、フォーマットを指定されることもあります。その際は定められた書式で作成しましょう。特に指定がなければ、企業独自の書式で作成できます。

記載項目は、従業員の氏名・住所・雇用年月日、設定期間の給与や賞与の総支給額(控除前)、正社員や契約社員などの雇用形態、月給制や日給制といった給与の支給形態などが一般的です。既定の勤務時間や1か月の勤務日数、健康保険の加入状況といった雇用条件を記載することもあります。

また、支払者の情報として企業名や所在地を記載し、証明として社印を押すのが一般的な形式です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与支払証明書の用途

給与支払証明書は、さまざまな場面で収入を証明するために使われる書類です。前年の収入を証明する源泉徴収票だけでは最新の収入状況がわかりにくい場合、給与支払証明書がその補助として役立ちます。特に、転職や産休・育休、または前年から収入が大きく変わった場合など、正確な収入証明が必要な際に求められることがあります。

以下では、給与支払証明書が必要となる主な用途について詳しく解説します。

扶養控除の申請時

給与支払証明書は、扶養控除や社会保険の扶養申請時に必要となる場合があります。なぜなら、家族を社会保険の扶養に入れるには、被扶養者の収入額が一定額以下でなければならないためです。また、配偶者控除(配偶者特別控除)や扶養控除を受けるには、対象となる配偶者や親族の年間所得が一定以下であることが条件となっています。

そのため、扶養や控除を勤務先に申請する際、対象となる家族の収入を証明するために、給与支払証明書の提出が必要となることがあります。

例えば、夫が妻を社会保険の被扶養者にする場合に、妻が勤務先に発行してもらった給与支払証明書を、夫の勤務先へ提出するケースなどです。

住宅ローンなどの申込時

住宅ローンなどを申し込む際、審査では返済能力を証明するために、さまざまな書類の提出を求められます。このとき、源泉徴収票と併せて給与支払証明書の提出が必要となることがあります。

源泉徴収票を見れば1年間の収入はわかりますが、転職して間もない場合などは、前年の源泉徴収票だけでは現在の収入状況を証明できません。そのような場合でも、転職前の勤務先が発行した源泉徴収票と現在の給与支払証明書を併せて提出することで、年間を通した正しい収入状況を示せます。

また、育休や産休などで前年と現在の収入が大きく異なる場合も、給与支払証明書を提出することで、現在の収入状況を正確に伝えられます。

保育所(保育園)の入園申込時・在籍確認時

保育園の入園を申し込みや年度が変わった際、自治体や施設によっては、収入を証明する書類として、給与支払証明書の提出を要する場合があります。

保育園には、児童福祉法に基づく認可を受けている認可保育園、認可を受けていない認可外保育施設、東京都独自の制度である認証保育所などがあります。中でも認可保育園の保育料は世帯収入によって変動するため、収入証明が必要となるケースがあります。

そのため、自治体や施設ごとの申請要件を確認し、必要に応じて給与支払証明書を準備しておくとスムーズです。

大口融資の申込時

住宅ローン以外の大口融資を申し込む際にも、資力を証明する書類として給与支払証明書が必要となる場合があります。

消費者が返済能力を超えて借り入れをしてしまうのを防ぐために、貸金業法は貸金業者に、顧客の返済能力を調査することを義務付けています。その調査のために必要とされるのが、収入を証明する書類です。特に、源泉徴収票や課税証明書だけでは直近の収入状況を正確に証明できない場合、追加の書類として給与支払証明書を求められる可能性があります。

融資をスムーズに進めるためにも、金融機関の求める書類を事前に確認しておくと安心です。

公営住宅の申込時

公営住宅の入居条件の1つとして、世帯の収入が公営住宅法に基づく収入基準以内であることが挙げられています。また、家賃は世帯収入を基に算出されます。そのため、申込時には源泉徴収票や課税証明書などを提出して、世帯全員の収入を申告しなければなりません。

ただし、年の途中で転職した場合など、源泉徴収票や課税証明書だけでは最新の収入状況を正しく証明できないケースもあります。そのような場合に、給与支払証明書の提出を求められる可能性があります。

また、都道府県や市区町村が申請内容を照会し、収入の確認を行う場合もあるため、事前に必要書類について自治体に確認しておきましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与支払証明書以外の収入を証明できる書類

給与支払証明書の他にも、収入を証明する書類にはいくつかの種類があります。以下で、それぞれどのような違いがあるのかを確認しておきましょう。

給与明細

給与明細とは、勤怠情報や給与の支給額(基本給や各種手当)、控除額(税金や社会保険料など)を記載した書類です。企業は、給与の支払日までに従業員へ給与明細を交付する義務があります。

給与の支払者である企業は、給与を受け取る従業員に対して支払明細書を交付しなければならないと所得税法に定められています。また、健康保険や厚生年金保険などの社会保険料を給与から控除した場合、その控除額を通知することが健康保険法などの法律で義務付けられています。そのため、企業は正社員だけでなく、アルバイトやパートを含む給与が発生するすべての従業員に対して給与明細を交付する必要があります。

近年では、給与明細を紙で発行するだけでなく、電子交付(Web給与明細)を導入する企業も増えています。電子交付を行う場合は、従業員の同意を得たうえで実施することが求められます。

給与明細について、こちらの記事で解説しています。

源泉徴収票

源泉徴収票は企業が税務署に提出する法定調書の1つで、従業員の1年間の給与収入を証明する書類です。企業は年末調整や従業員の退職の際に源泉徴収票を作成し、従業員に交付する義務があります。

源泉徴収票には、1月から12月までの給与や賞与の総支給額、源泉徴収税額、毎月の給与から控除された社会保険料の合計金額などが記載されます。対象期間が1年間と決まっているため、前年の収入状況を証明する際には有効です。しかし、転職や昇給などによって現在の収入状況と異なる場合があるため、最新の収入証明が必要な場合には別の書類が求められることもあります。

課税証明書・非課税証明書

課税証明書は、所得金額や課税された住民税の額、扶養状況などが記載されている、自治体が発行する書類です。1年間の所得を証明できるため、収入証明が必要な場面で活用されます。ただし、給与だけでなく副業や事業所得など、すべての所得が記載されるため、提出する際には内容を確認することが大切です。

また、源泉徴収票と同様に、記載されるのは前年1月から12月までの収入状況となるため、最新の収入を証明するものではありません。そのため、転職や昇給後の収入状況を示す場合には、別の証明書が必要になることがあります。

なお、企業に勤めていない専業主婦・主夫の方などは、給与所得がないため、源泉徴収票や給与明細、給与支払証明書を取得できません。そのような場合は、非課税証明書を発行することで、収入がないことを証明できます。

課税証明書・非課税証明書について、こちらの記事で解説しています。

所得証明書

所得証明書は、市区町村が発行する書類で、収入の証明として使用できます。書類には、合計所得金額や所得の内訳が記載されており、各種申請の際に求められることがあります。

自治体が発行する点は課税証明書と同じですが、大きな違いとして、所得証明書には所得控除額の内訳や課税額、扶養家族の人数といった、所得以外の情報は記載されません。そのため、所得以外の情報を要する場合は、別の証明書を取得する必要があります。

取得には自治体窓口での手続きが必要ですが、一部の市区町村ではコンビニエンスストアで発行できるサービスも提供されています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与支払証明書を発行する際の注意点

給与支払証明書を発行する際には、提出先が求める内容を網羅した、正確な情報を記載することが重要です。ここでは、給与支払証明書を発行する際の主な注意点について解説します。

給与支払証明書は他の書類で代用できるケースがある

提出先によっては、給与明細や源泉徴収票、課税証明書があれば、給与支払証明書が不要となるケースもあります。例えば、源泉徴収票と直近の給与明細により、前年と現在の収入状況をどちらも把握することが可能となり、証明書類として十分と判断された場合などです。

しかし、従業員から給与支払証明書の発行を依頼された場合、提出先から指定されたフォーマットでの提出が求められているなど、他の書類では代用できない理由がある可能性があります。一部の自治体や金融機関では、独自のフォーマットが指定されている場合もあるため、企業側もその要件を事前に確認することが重要です。

企業には給与支払証明書の発行義務はありませんが、従業員が必要としている場合は、できるだけ対応するのが望ましいでしょう。

フォーマットや必要項目を確認する

給与支払証明書は、提出先によって指定のフォーマットが用意されている場合があります。必要な項目が決まっているケースも多いため、発行する際には事前に提出先の要件を確認することが重要です。

給与支払証明書には、法律で定められたひな形がありません。そのため、提出先から特に指定がなければ、自社で用意した書式を使用して作成することも可能です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与支払証明書を発行するには、正しい給与計算・管理が不可欠

給与支払証明書は、企業から給与を受け取っている従業員が、自身の収入を証明するために使用する書類です。企業に発行の義務はありませんが、従業員から依頼があった際には、可能な限り対応することが望ましいでしょう。

ただし、法定調書として記載事項が定められている源泉徴収票とは異なり、給与支払証明書の対象期間は提出先によって異なるため、正確な給与計算と管理が求められます。月々の給与データが適切に整理されていないと、証明書の作成に手間がかかるだけでなく、記載ミスなどのリスクも生じてしまいます。

給与計算を効率化し、ミスを防ぐためには給与計算ソフトの活用がおすすめです。給与や賞与の計算、社会保険や年末調整の管理、さらに給与支払報告書の電子提出にも対応した「弥生給与 Next」などのソフトウェアを導入すれば、給与業務全体の負担を軽減できます。

給与支払証明書をスムーズに発行し、日々の給与管理を正確に行うためにも、自社に合った給与計算ソフトを活用し、業務の効率化を図りましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。