年末調整の生命保険料控除の上限はいくら?旧制度と新制度の違いや計算方法も解説

更新

年末調整の際に、生命保険料控除を適用することで、所得税や住民税の負担を軽減できます。生命保険料控除には旧制度と新制度があり、それぞれの適用条件や上限額、計算方法が異なります。年末調整の生命保険料控除を毎年行っているものの、従業員が控除額を正確に把握しているかどうかを確認するのが難しいこともあるのではないでしょうか。

本記事では、生命保険料控除の基本的なしくみから、旧制度と新制度の違いや控除の上限額、具体的な計算方法について詳しく解説します。また、生命保険料控除を受けるための手続き方法や注意点についても紹介します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

生命保険料控除とは

生命保険料控除とは、その年の1月1日から12月31日までに一般生命保険料、介護医療保険料、個人年金保険料を支払った場合に所得から控除される制度です。

生命保険料控除は、保険加入契約を締結した日付によって旧制度と新制度に分けられます。旧制度は2011年12月31日以前に契約した保険契約に適用され、新制度は2012年1月1日以降に契約した保険契約に適用されます。なお、保険期間が5年未満の契約は、生命保険料控除が利用できない場合もあります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

生命保険料控除の旧制度と新制度の違い

| 旧制度 | 新制度 |

|---|---|

|

|

2010年度の税制改正により、生命保険料控除の新制度が創設されました。しかし、改正前から契約されている保険も多くあるため、旧制度と新制度という形で分けられています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

生命保険料控除の上限額は旧制度と新制度で異なる

生命保険料控除とは、その年に支払った生命保険料の一部を所得から差し引くことができる制度です。

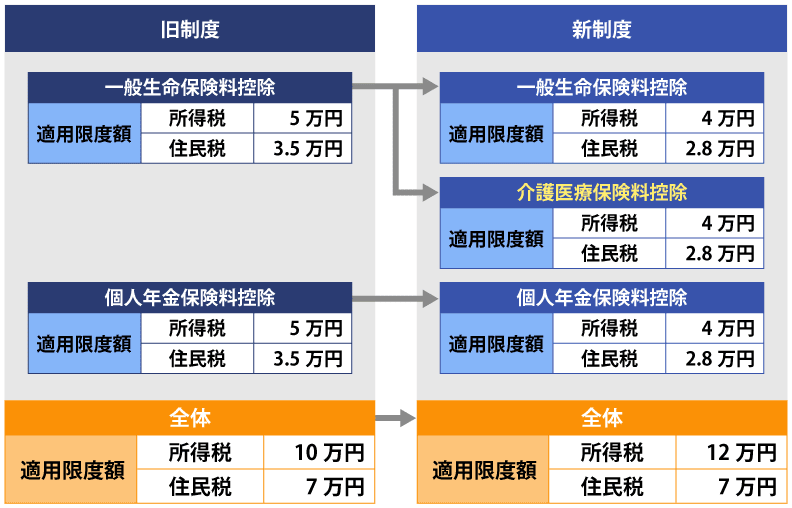

保険契約を結んだ時期によって「新制度」と「旧制度」に分かれており、対象となる保険の種類や控除額の上限が異なります。旧制度では、一般生命保険料控除と個人年金保険料控除の2種類があり、それぞれの上限額は所得税で5万円、住民税で3.5万円です。新制度では、これらに加えて介護医療保険料控除が追加され、上限額はそれぞれ所得税で4万円、住民税で2.8万円です。契約時期に応じて適用される制度を理解し、適切な控除を受けることが重要です。

旧制度の生命保険料控除の上限額

旧制度の生命保険料控除の上限額は、下表のとおりです。

| 控除の種別 | 上限額 |

|---|---|

|

所得税:5万円 住民税:3.5万円 |

| |

|

所得税:10万円 住民税:7万円 |

各生命保険料控除にはそれぞれ上限額が設定されています。そのため、控除額の合計が上限額を超える金額になったとしても限度額が適用されます。

新制度の生命保険料控除の上限額

新制度の生命保険料控除の上限額は、下表のとおりです。

| 控除の種別 | 上限額 |

|---|---|

|

所得税:4万円 住民税:2.8万円 |

| |

| |

|

所得税:12万円 住民税:7万円 |

なお、新制度の各種保険料控除の住民税上限額を合計すると8.4万円になりますが、全体の上限額は7万円です。そのため、控除額の合計が7万円を超えても、上限額の7万円が適用されます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

生命保険料控除の計算方法|シミュレーション計算付き

生命保険料控除の控除額は、計算方法がわかれば簡単に算出できます。ただし、旧制度と新制度では計算内容が異なるため、違いを理解しておきましょう。ここでは、生命保険料控除の計算方法を旧・新の制度に分けて解説します。

旧制度の生命保険料控除の計算方法

旧制度の生命保険料控除の所得税控除額と住民税控除額の計算方法は異なるため、別々に計算をしなければなりません。それぞれの計算方法を解説します。

旧制度の所得税控除の計算

旧制度の所得税控除額の計算方法は、下表のとおりです。

| 年間に払い込んだ保険料 | 控除額 |

|---|---|

| 25,000円以下 | 年間払込保険料の全額が控除額 |

| 25,000円超50,000円以下 | 年間払込保険料 × 1/2 + 12,500円 |

| 50,000円超100,000円以下 | 年間払込保険料 × 1/4 + 25,000円 |

| 100,000円超 | 一律50,000円 |

- ※計算方法は新一般生命保険料控除・新個人年金保険料控除・介護医療保険料控除共通

参照:国税庁「No.1140 生命保険料控除」

例えば、旧制度の生命保険料控除の対象となる保険料を、年間30,000円払ったときの所得税控除額の計算方法は以下のとおりです。

30,000円 × 1/2 + 12,500円 = 27,500円

旧制度の住民税控除の計算

旧制度の住民税控除額の計算方法は、下表のとおりです。

| 年間に払い込んだ保険料 | 控除額 |

|---|---|

| 15,000円以下 | 年間払込保険料の全額が控除額 |

| 15,000円超40,000円以下 | 年間払込保険料 × 1/2 + 7,500円 |

| 40,000円超70,000円以下 | 年間払込保険料 × 1/4 + 17,500円 |

| 70,000円超 | 一律35,000円 |

- ※計算方法は旧一般生命保険料控除・旧個人年金保険料控除共通

参照:東京主税局「個人住民税」

例えば、旧制度の生命保険料控除の対象となる保険料を、年間30,000円払ったときの所得税控除額の計算方法は以下のとおりです。

30,000円 × 1/2 + 7,500円 = 22,500円

新制度の生命保険料控除の計算方法

新制度も旧制度と同じく、生命保険料控除の所得税控除額と住民税控除額の計算方法は異なるため、別々に計算をしなければなりません。ここからは、新制度の計算方法を解説します。

新制度の所得税控除の計算

新制度における所得税控除額の計算方法は、下表のとおりです。

| 年間に払い込んだ保険料 | 控除額 |

|---|---|

| 20,000円以下 | 年間払込保険料の全額が控除額 |

| 20,000円超40,000円以下 | 年間払込保険料 × 1/2 + 10,000円 |

| 40,000円超80,000円以下 | 年間払込保険料 × 1/4 + 20,000円 |

| 80,000円超 | 一律40,000円 |

- ※計算方法は新一般生命保険料控除・新個人年金保険料控除・介護医療保険料控除共通

参照:国税庁「No.1140 生命保険料控除」

例えば、新制度の生命保険料控除の対象となる保険料を、年間50,000円払ったときの所得税控除額の計算方法は以下のとおりです。

50,000円 × 1/4 + 20,000円 = 32,500円

新制度の住民税控除の計算

新制度における住民税控除額の計算方法は、下表のとおりです。

| 年間に払い込んだ保険料 | 控除額 |

|---|---|

| 12,000円以下 | 年間払込保険料の全額が控除額 |

| 12,000円超32,000円以下 | 年間払込保険料 × 1/2 + 6,000円 |

| 32,000円超56,000円以下 | 年間払込保険料 × 1/4 + 14,000円 |

| 56,000円超 | 一律28,000円 |

- ※計算方法は新一般生命保険料控除・新個人年金保険料控除・介護医療保険料控除共通

参照:東京主税局「個人住民税」

例えば、新個人年金保険料控除の対象となる保険料を、年間50,000円払ったときの住民税控除額の計算方法は次のとおりです。

50,000円 × 1/4 +14,000円 = 26,500円

旧・新制度混在の生命保険料控除の計算方法

旧制度と新制度の契約が混在している場合、生命保険料控除の計算は適用限度額や控除の優先順位によりやや複雑になります。ただし、控除額は従業員(納税者)に自動的に最も有利な形で適用されるしくみです。具体的な計算方法や適用ルールについては、以下で詳しく解説します。

旧・新制度混在の所得税控除の計算

まず、旧制度と新制度それぞれの保険料控除額を計算します。旧制度では、一般生命保険料控除と個人年金保険料控除の適用限度額がそれぞれ最大5万円です。その一方で、新制度では、一般生命保険料控除と個人年金保険料控除の適用限度額がそれぞれ最大4万円に設定されており、さらに介護医療保険料控除が最大4万円まで適用可能です。

次に、旧制度と新制度の控除額を合計し、所得税における全体の適用限度額(最大12万円)を考慮して、最も有利な形で控除額が適用されます。これにより、控除額の重複を避け、納税者にとって最適な控除額が自動的に適用されるしくみです。

旧・新制度混在の住民税控除の計算

住民税控除についても、所得税控除と同様に、旧制度と新制度の契約が混在する場合には、適用方法を選択することが可能です。具体的には、次のいずれかの選択肢から選ぶことができます。

- 旧制度の控除のみを適用する

- 新制度の控除のみを適用する

- 旧制度と新制度の控除を合算して適用する

それぞれの住民税控除における上限額は次のとおりです。旧制度の控除の上限額は3.5万円であり、新制度の控除の上限額は2.5万円です。このため、どの選択肢を取るかによって、控除額が異なり、最も有利な方法を選択することが重要です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

生命保険料控除の手続き方法

生命保険料控除は、年末調整での手続きと確定申告での手続きで方法が異なります。従業員がどちらで申告するのかを把握して、各手続きの方法について従業員から質問された際に適切に答えられるようにしましょう。

年末調整で生命保険料控除するときの手続き方法

年末調整で生命保険料控除を申告するときの手続き方法は、以下のとおりです。

-

1. 毎年11月頃に会社から配布される以下の書類を記載する

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書(2024年分は、給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書)

- 給与所得者の保険料控除申告書

-

2. 給与所得者の保険料控除申告書の添付書類である以下の書類を用意する

- 生命保険料控除証明書

-

3. 内容を記載した給与所得者の保険料控除申告書と添付書類を会社に提出する

- 生命保険料控除証明書は、紙の書面または電子データのいずれかで提出できます。電子発行された証明書の場合、保険会社の専用サイトやアプリからダウンロードし、会社が指定する方法で提出します。

これらの手続きを行うと、会社として年末調整書類を税務署に提出することで、従業員の控除が適用されます。

2024年分の年末調整では、定額減税を中心に手続きの簡略化が行われています。2025年1月1日以降に提出する扶養控除等(異動)申告書については、前年の内容と異動がない場合、「異動がない旨」を記載するだけで済むようになりました。また、保険料控除申告書のフォーマットも簡素化され、「あなたとの続柄」の記載欄が削除されています。

確定申告で生命保険料控除するときの手続き方法

確定申告で生命保険料控除を申告するときの手続き方法は、以下のとおりです。

-

1. 確定申告書を用意する

-

2. 生命保険料控除の控除額を計算する

-

3. 確定申告書内の「所得から差し引かれる金額」にある「生命保険料控除」に控除額を記載する

-

4. 各種払込証明書を用意する

-

5. 確定申告の必要記載事項を記入して生命保険料控除以外の添付書類を用意する

-

6. 税務署に確定申告書と添付書類を期日までに提出する

確定申告で用意する払込証明書は、年末調整時に提出する書類と同じです。ただし、e-Taxで確定申告する場合は払込証明書を5年間保存することを条件に、払込証明書を添付しなくても生命保険料控除が認められます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

生命保険料控除するときの注意点

生命保険料控除をするときの注意点は、以下のとおりです。

- 控除額が節税額になるわけではない

- 保険見直しを行うと控除額が変動することもある

- 生命保険料控除の対象外の保険がある

生命保険料控除の注意点を理解しておきましょう。それぞれ詳しく解説します。

控除額が節税額になるわけではない

節税額は、生命保険料控除の控除額に所得税率をかけて算出した数字です。つまり、生命保険料控除の控除額はあくまで所得から差し引ける金額ということです。所得税率は人によって異なるため、節税額も違ってきます。

生命保険料控除の所得税控除額が5万円だとした場合、所得税率による節税額の差がどうなるのか見ていきましょう。例えば、所得税率の最高税率の人と最低税率の人との節税額の違いは、以下のとおりです。

最高税率)所得税率45%:5万円 × 45% = 22,500円(節税額)

最低税率)所得税率5%:5万円 × 5% = 2,500円(節税額)

計算例でわかるとおり、所得税率の違いによって節税額は大きく変わります。

保険見直しを行うと控除額が変動することもある

保険見直しを行うと、控除額が変動する場合もあるため注意しましょう。生命保険料控除の控除額は、1月1日から12月31日までの払込保険料の額に影響を受けます。年間の払込額が増えると控除額が増え、払込額が減れば控除額が減ります。ただし、払込額が増えたとしても既に控除額の上限に達している場合、節税額は変わりません。

また、保険を見直すことにより、生命保険料控除の対象外となるケースもあります。保険を見直すときには保険内容だけでなく、生命保険料控除が受けられるかどうかも確認しておきましょう。

生命保険料控除の対象外の保険がある

生命保険料控除の対象となる保険には、一般生命保険、介護医療保険、個人年金保険があります。しかし、以下に該当する一般生命保険、介護医療保険は控除の対象外です。

- 外国生命保険会社や外国損害保険会社などと国外で締結した保険

- 信用保険、傷害保険、財形貯蓄、財形住宅貯蓄、財形年金貯蓄

また、個人年金保険が控除対象となるには、以下の条件を満たす必要があります。 - 年金受取人が保険料または掛金を支払う本人もしくはその配偶者であること

- 定期的に保険料を支払い、年金受取開始までに10年以上の期間があること

- 年金が受取人の年齢が60歳に達した後に支払われる10年以上の定期年金または終身年金であること

なお、支払った生命保険料が控除対象となるかどうかは、保険会社から送付される証明書によって確認できます。以下に控除対象となる生命保険の種類と例をまとめました。

| 保険の種類 | 概要 | 対象となる保険商品の例 |

|---|---|---|

| 一般生命保険 | 一定額の保険金が生存または死亡に基因して支払われる保険 | 終身保険、定期保険、学資保険、収入保障保険など |

| 介護医療保険 | 介護や医療に関する保険の保険 | 介護保険、医療保険、がん保険など |

| 個人年金保険 | 個人年金保険の保険 | 個人年金保険 |

参照:国税庁「No.1141 生命保険料控除の対象となる保険契約等」

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の生命保険料控除の上限に関してよくある質問

年末調整の生命保険料控除の上限に関してよくある質問は、以下のとおりです。

- 生命保険料控除は年末調整と確定申告のどちらで行うのが得?

- 生命保険料控除の上限を超えたらどうなる?

- 生命保険料控除の旧制度と新制度両方の保険に加入している場合はどうなる?

- 妻の生命保険料を夫が支払った場合、その保険料を夫の生命保険料控除の対象としてよい?

それぞれの回答を確認しましょう。

生命保険料控除は年末調整と確定申告のどちらで行うのが得?

生命保険料控除は、年末調整と確定申告のどちらが得ということはなく、どちらの手続きでも同じ控除額になります。年末調整も確定申告も所得税額を確定させるための手続きであり、控除額に違いはありません。なお、以下の控除は年末調整では行えず、確定申告で申告する必要があります。

- 1回目の住宅借入金等特別控除(住宅ローン控除)

- 医療費控除

- 寄附金控除

- 雑損控除

生命保険料控除の上限を超えたらどうなる?

生命保険料控除の控除額上限を超えたとしても、超えた分の払込額は控除額に反映されません。生命保険料控除の所得税・住民税の控除上限額は、以下のとおりです。

旧制度

- 旧制度の保険料控除額の合計:所得税10万円・住民税7万円

- 旧一般生命保険料控除:所得税5万円・住民税3.5万円

- 旧個人年金保険料控除:所得税5万円・住民税3.5万円

- 新制度の保険料控除額の合計:所得税12万円・住民税7万円

- 新一般生命保険料控除:所得税4万円・住民税2.8万円

- 新個人年金保険料控除:所得税4万円・住民税2.8万円

- 介護医療保険料控除:所得税4万円・住民税2.8万円

生命保険料控除の旧制度と新制度両方の保険に加入している場合はどうなる?

生命保険料控除の旧制度と新制度の両保険に加入していた場合、以下のような形で年末調整・確定申告ができます。

- 旧制度の保険のみの申告

- 新制度の保険のみの申告

- 両方の制度の保険を合わせた申告

参照:国税庁「旧生命保険料と新生命保険料の支払がある場合の生命保険料控除額」

妻の生命保険料を夫が支払った場合、その保険料を夫の生命保険料控除の対象としてよい?

妻が契約者として加入している生命保険料を夫が支払った場合、その保険料を夫の生命保険料控除として申告することが可能です。生命保険料控除は、基本的に保険料の実際の払込者が対象となります。したがって、払込者が契約者や被保険者と異なる場合でも、その保険料を支払ったことが証明できれば、控除の申告が認められます。つまり、保険料の払込者であることを証明すれば、申告できます。

同様に、子どもの学資保険料や両親の介護保険料を負担している場合も、その支払いが確認できる書類(保険料控除証明書など)があれば、自身の生命保険料控除として申告が可能です。一方、妻が契約者として加入し、妻が支払っている生命保険料を、夫の生命保険料控除として申告することはできません。

参照:国税庁「妻名義の生命保険料控除証明書に基づく生命保険料控除」

なお、保険料の支払い・受取り人の違いによっては、その支払い時や受取り時に思わぬ課税が生じる可能性もあります。上記国税庁HPにも記載がありますので、十分ご注意ください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

生命保険料控除額には上限があり制度によって限度額が異なる

生命保険料控除には控除額の上限があり、旧制度と新制度によって異なります。また、旧・新それぞれの制度で控除額の計算方法も違うため、各制度の内容について理解しておかなければなりません。

生命保険料控除の内容を理解できれば、年末調整で生命保険料控除の控除額がいくらになるのかを自分で計算できるようになります。年末調整をスムーズに進めるためにも、生命保険料控除の内容をしっかりと把握しておきましょう。

- ※2025年1月時点の法令を基に制作しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。