軽減税率対応チェックリスト

飲食料品を扱う小売業の方向け

2019年10月1日から軽減税率制度が実施されました。

もう対応はお済みですか?

チェックリストを参考に、対応がすべて完了しているかご確認ください。

CHECK1

どんな商品が軽減税率の対象になるか把握できていますか?

経営者

経理担当

業務担当

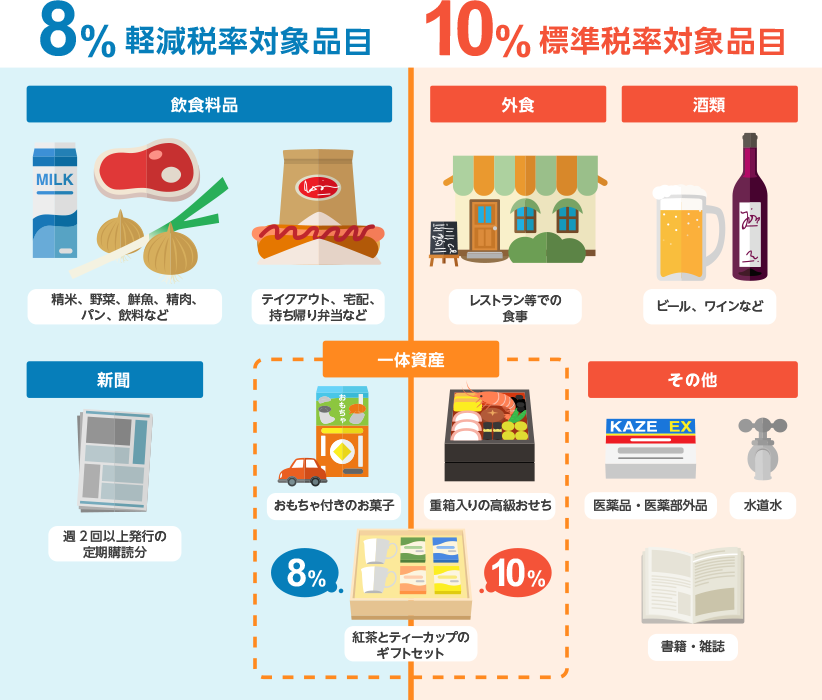

軽減税率の対象となる品目は、「酒類・外食を除く飲食料品」と「週2回以上発行で定期購読される新聞」です。

飲食料品の定義

軽減税率の対象となる「飲食料品」とは、食品表示法に規定する「食品」のことを指します。ただし、「飲食料品」であっても、外食と酒類は対象になりません。また、医薬品・医薬部外品、水道水などは食品表示法に規定する「食品」に当たらず、標準税率の対象となります。

「一体資産」は軽減税率の対象になる可能性あり

一体資産とは、飲食料品と飲食料品以外の物品が一体になって販売される商品です。

例えば、おもちゃ付きのお菓子、紅茶とティーカップのギフトセットなどが該当します。

これらは原則として標準税率ですが、一定の要件(※)を満たせば、全体を飲食料品とみて軽減税率の対象となります。

- ※

一体資産の価格が少額(税抜1万円以下)のもので、軽減税率の対象となる飲食料品が主たる要素を占める(2/3以上)場合

定期購読の新聞の定義

定期購読の新聞とは、「定期購読契約が締結された、政治、経済、社会、文化等に関する一般社会的事実を掲載する週2回以上発行される新聞」です。

同じ新聞であっても、定期購読で宅配されるものは8%の軽減税率の対象になりますが、駅やコンビニで販売されるものは、10%の標準税率が適用されます。

また、定期購読であっても、電子版は10%の標準税率が適用されます。

CHECK2

商品の価格の見直しは検討しましたか?

経営者

必ずしも税込み価格を一律で引き上げる必要はありません。メリハリのある価格変更を検討しましょう。

CHECK3

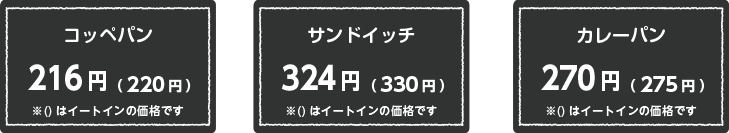

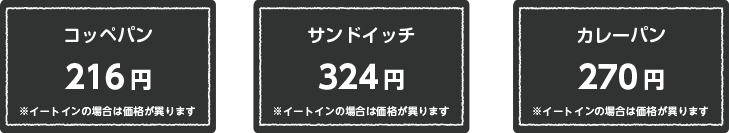

(イートインのあるお店向け)メニューの価格表示方法は決めましたか?

経営者

イートインと、持ち帰りで、税込価格を同じにするかどうかを決めましょう。

異なる税込価格を設定する場合

(例)イートインと、持ち帰りの、両方の税込価格を表示する方法

(例)どちらか片方のみの税込価格を表示する方法

税込価格を統一する場合

(例)一つの税込価格を表示する方法

- ※1

「全て軽減税率が適用されます」「消費税は8%しか頂きません」等の表示は転嫁阻害表示に該当するため避けましょう

- ※2

統一価格(標準税率10%)にすると、本来、出前・テイクアウトは軽減税率8%のため、実質値上げになります。

このため、お客さまから問われた際に、合理的な理由(容器代のコストがかかる等)を説明できるようにしておきましょう。

CHECK4

お店のレジは税率を打ち分けることができますか?

要従業員教育

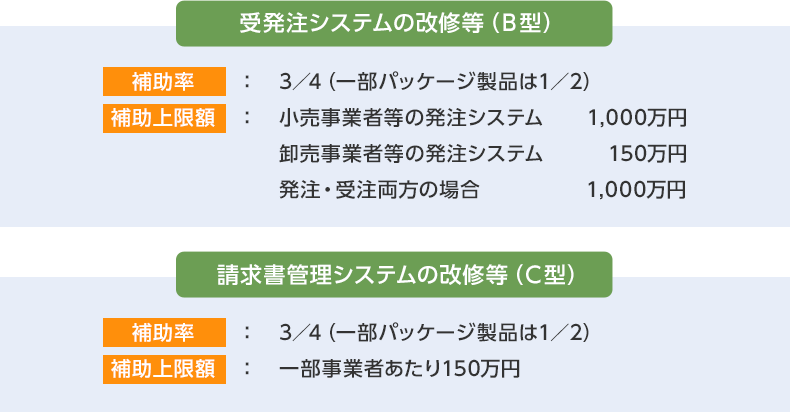

業務担当

2019年10月1日以降は、標準税率(10%)と軽減税率(8%)のいずれにも対応できるレジが必要になります。複数税率に対応したレジを導入済みの場合でも、事前の設定変更が必要となりますので、設定方法を確認するようにしましょう。複数税率に対応していないレジの場合は、新規レジの導入や既存レジの改修が必要になります。その際、補助金を利用することもできます。

複数税率対応レジ例

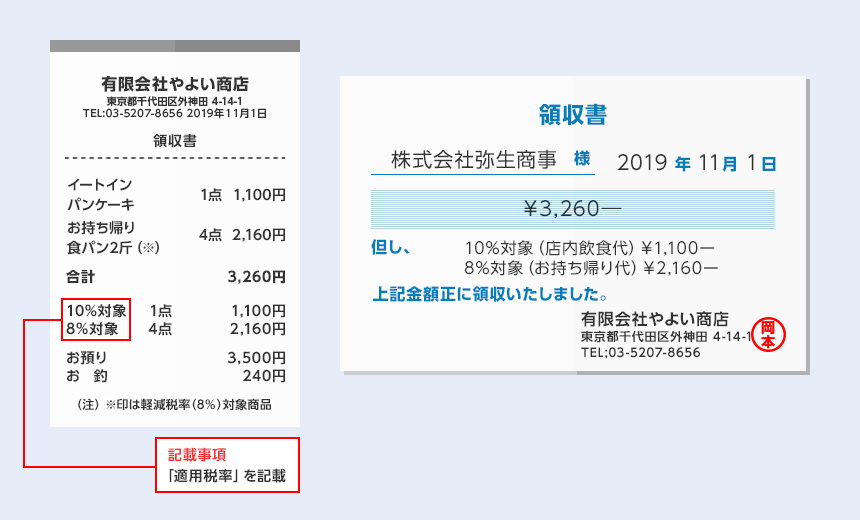

CHECK5

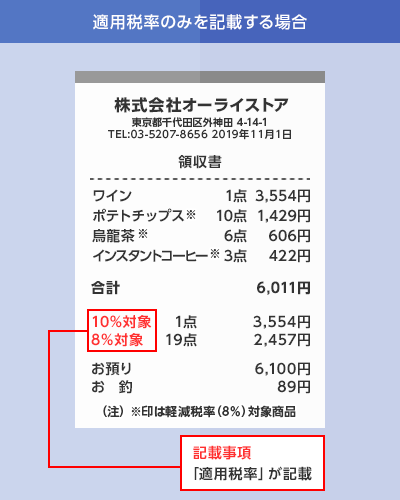

(イートインのあるお店向け)レシート/領収書は税率ごとに記載することができますか?

業務担当

レシート/領収書は、税率ごとの金額の記載ができるように変更しましょう。

CHECK6

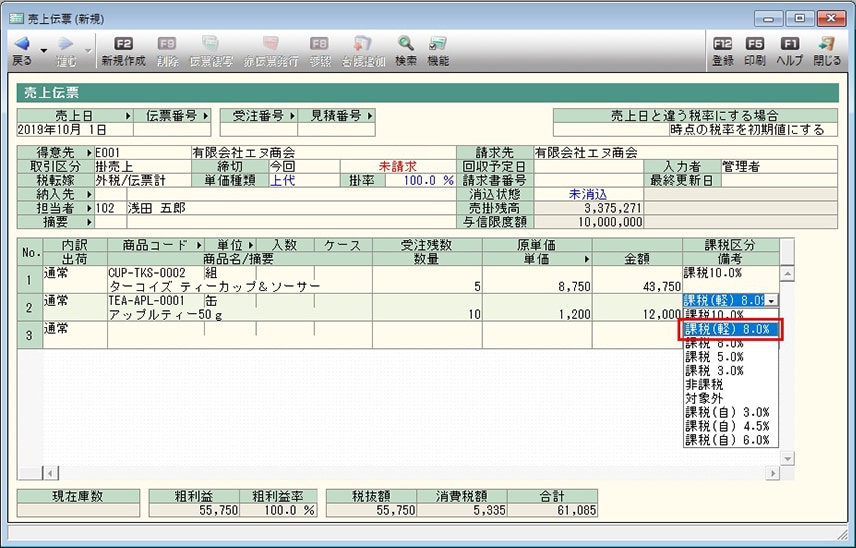

ご利用中の販売管理ソフトは軽減税率に対応していますか?

要従業員教育

業務担当

販売管理ソフトは、税率別に取引入力ができるようになっていますか?(※)

- ※

免税事業者は除く

例)「弥生販売 19」の売上伝票入力画面

販売管理ソフトの導入・改修をする場合、補助金を利用できます。

詳細はこちら

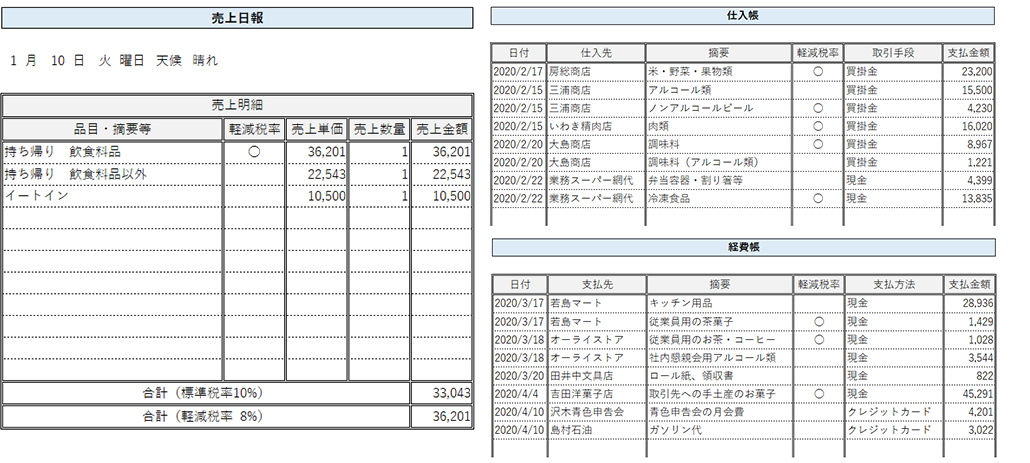

CHECK7

売上や仕入は、税率別に集計できるようになっていますか?

要従業員教育

業務担当

売上日報や仕入帳は、税率別に集計できるものを使いましょう。(※)

また、摘要欄や専用の項目で軽減税率の対象かどうかがわかるようなメモを残しましょう。

- ※

免税事業者は除く

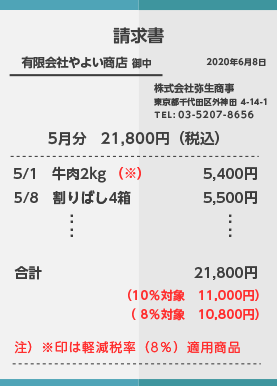

CHECK8

仕入先からもらう請求書には、税率ごとの金額が記載されるようになっていますか?

経営者

2019年10月1日以降は、仕入先から税率ごとの金額が記載された請求書をもらう必要があります。(※)

仕入先へ請求書の様式を変更してもらうよう、依頼しましょう。

- ※

免税事業者、簡易課税事業者は除く

様式の変更が難しい場合には、仕入先との取引における税率について、文書等を取り交わして合意することで、税務調査リスクを軽減することができます。

CHECK9

経費で購入した際のレシート/領収書は、税率ごとの金額が記載されていますか?

経理担当

2019年10月1日以降に、飲食料品を購入した場合、税率ごとの金額が記載されたレシート/領収書をもらう必要があります。(※)

レシート/領収書をもらったら、税率ごとの金額が記載されているか確認しましょう。

- ※

免税事業者、簡易課税事業者は除く

CHECK10

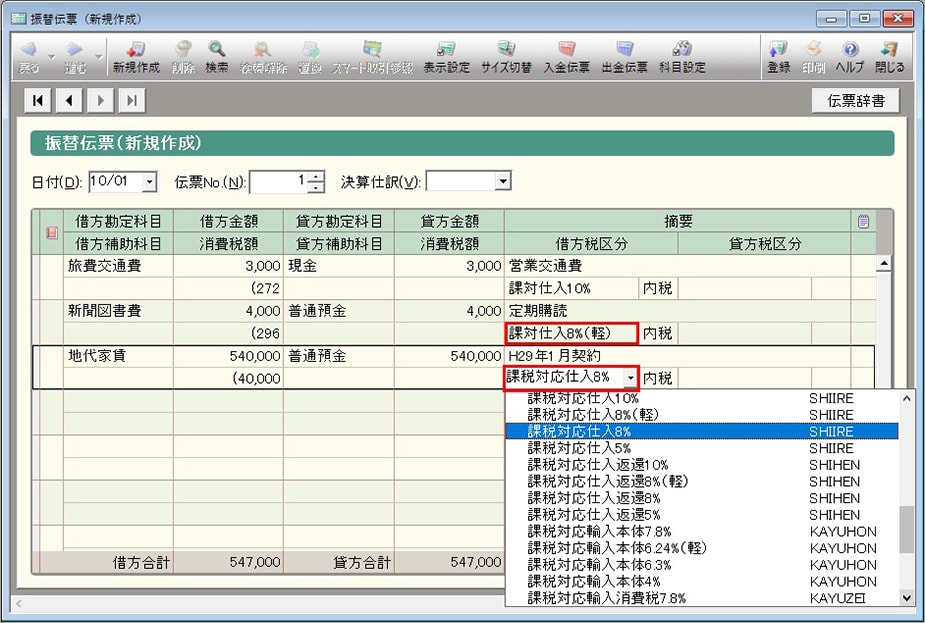

会計ソフトは軽減税率に対応していますか?

要従業員教育

経理担当

会計ソフトは、税率別に取引入力ができるようになっていますか?(※)

『弥生 19 シリーズ』、および『弥生オンライン』では、2019年10月1日以降の日付で伝票を入力すると、自動的に10%の消費税額が計算されます。

軽減税率対象品目、および経過措置により消費税率が異なる明細の入力時には税区分を変更できます。

- ※

免税事業者は除く

例)「やよいの青色申告 19」の振替伝票入力画面

CHECK11

従業員の教育は済みましたか?

経営者

上記の要従業員教育の項目について、円滑に仕事をするために、従業員教育をしっかりと行いましょう。

【国税庁】インボイスコールセンター(インボイス制度電話相談センター)

軽減税率制度に関するご質問・ご相談は、以下の専用窓口へお願いいたします。

フリーダイヤル

0120-205-553

【受付時間】9:00~17:00(土日祝除く)

本サイトに掲載している内容は、2019(令和元)年7月1日現在の法令に基づく情報です。

今後公布される法令等に従い、内容を変更する場合がありますので、ご了承ください。