マイナスのある請求書の書き方は?仕訳例や注意点なども紹介

監修者: 高崎文秀(税理士)

更新

請求書にマイナスが発生した場合、書き方や仕訳に悩むことはありませんか?インボイス制度(適格請求書等保存方式)では、マイナス金額が発生すると適格返還請求書の発行が必要です。本記事では、値引きや売上割戻、相殺など、ケースごとに請求書のマイナスの書き方や仕訳の方法を詳しく解説します。適格返還請求書の書き方まで説明するので、実務ですぐ役立ちます。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

マイナスのある請求書の書き方

請求書でマイナスが発生した場合、請求書にマイナスとなった金額や理由がわかるように記載する必要があります。ここでは適格請求書発行事業者、免税事業者における処理の仕方について解説します。

適格請求書発行事業者の場合

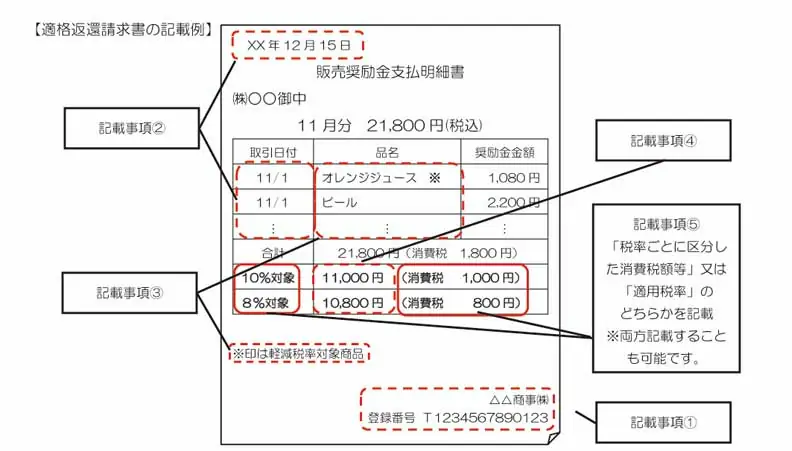

適格請求書発行事業者が、返品や値引きなどの「対価の返還」を行う場合は、「適格返還請求書(返還インボイス)」(以下、適格返還請求書)を発行・保存する必要があります。適格返還請求書には、返還金額や取引内容など、消費税法で定められた事項を記載します。ただし、返還金額が税込1万円未満の場合は、適格返還請求書の交付義務が免除されます。

-

参照:e-Gov 法令検索「消費税法 第五十七条の四(適格請求書発行事業者の義務)

」

-

引用:国税庁「適格請求書等保存方式(インボイス制度)の手引き

」20ページ

適格返還請求書に記載すべき主な項目は以下のとおりです。

-

-

1.適格請求書発行事業者の氏名または名称および登録番号

-

2.対価の返還を行う年月日

-

3.返還のもととなった取引年月日

-

4.対価の返還の取引内容(軽減税率対象品目の場合はその旨も記載)

-

5.税率ごとに区分した返還金額の合計(税抜または税込)

-

6.返還金額に係る消費税額または適用税率

-

また、継続的に取り引きしている事業者に対しては、値引きなどの返還を一定期間(例:当月分)としてまとめて1枚で発行することが可能です。さらに、当月の売掛金から前月分の値引き合計を控除する形で、適格請求書と適格返還請求書を1枚にまとめて交付することもできます。いずれの場合も、税率ごとに区分した消費税額など、必要事項をすべて満たすことが前提です。

-

参照:国税庁「適格返還請求書の記載事項

」

参照:国税庁「適格請求書と適格返還請求書を一の書類で交付する場合」

免税事業者の場合

免税事業者や個人消費者との取引の場合、適格返還請求書の発行は不要です。その代わり、請求書には対価の返還があったことがわかるように「値引き前の金額」と「値引き額」を別々に記載します。

| 品名/摘要 | 単価 | 数量 | 金額 |

|---|---|---|---|

| サービス利用料(3か月分) | 50,000 | 3 | 150,000 |

| 値引き(一括契約割引) | −5,000 | 1 | -5,000 |

| 合計 | 145,000 |

| 品名/摘要 | 単価 | 数量 | 金額 |

|---|---|---|---|

| サービス利用料(3か月分) | 50,000 | 3 | 150,000 |

| 値引き(一括契約割引) | ▲5,000 | 1 | ▲5,000 |

| 合計 | 145,000 |

値引き額は、金額の前に「-」「△」「▲」などを付けて記載するのが一般的で、赤字で記載する場合もあります。また、マイナス請求書では、値引きの理由を適用欄や品名欄に明記しておくと、トラブル防止にも役立ちます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

請求書にマイナス表記が発生する理由と仕訳例

請求書にマイナスが発生する理由には、値引きや相殺、売上割戻があります。ここからはマイナスが発生する理由について詳しく解説するとともに、仕訳についても紹介します。

値引き

請求書にマイナス表記が発生する理由の1つに「値引き」があります。値引きには、以下のような種類があります。

-

- 端数調整による値引き:合計金額の端数をサービスとして値引きする場合

- 大量購入による値引き:同一商品を大量購入した際に適用される割引サービス。「売上割戻」や「リベート」とも呼ばれる

- クレーム対応による値引き:欠陥品や不手際に対する解決策として値引きする場合

値引きがある請求書の具体的な書き方については、以下の記事でも詳しく解説しています。

値引きの仕訳例

値引きにより本来の請求額が減少する場合、仕訳では売掛金と売上高を戻す処理を行います。例えば、掛けで商品を販売していた取引で3,000円の値引きが発生した場合の仕訳は次の通りです。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 売上高 | 3,000 | 売掛金 | 3,000 | 売上値引 |

値引きした金額分は、帳簿上では売上高の減少となるため、売上計上時の逆仕訳を行うことで対処します。自社・自事業によっては、値引きによる売上減少を純粋な売上高と区別するために、「売上値引高」という勘定科目を使う場合もあります。その場合の仕訳は次のようになります。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 売上値引高 | 3,000 | 売掛金 | 3,000 | 売上値引 |

相殺

請求書にマイナスが生じるケースに、「相殺」があります。相殺とは、両社同意のもと互いの債権・債務を差し引きする行為で、請求額から売掛金と買掛金を差し引いた額にすることを意味します。例えば、A社からの仕入れ(買掛金)が80,000円ある状態で、A社への売上が100,000円(売掛金)あるとします。このケースでは、相殺の合意がある場合、請求書では買掛金80,000円をマイナス表示して相殺し、差額の20,000円が請求金額となります。

また、相殺とは性質が異なりますが、不良品の返品なども売掛金が減少するため、請求書上はマイナス表示となります。

相殺が発生する請求書の書き方については、以下の記事でも詳しく解説しています。

相殺の仕訳例

実際の相殺の仕訳について、前述の例を用いて解説します。

(例)取引先合意のもと、買掛金(80,000円)と売掛金(100,000円)を相殺した差額を請求額とし、現金にて支払いがあった。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 買掛金 | 80,000 | 売掛金 | 100,000 | 掛代金の回収 |

| 現金 | 20,000 | 買掛金の相殺 |

また、返品に関するマイナスがあった場合の仕訳は、「売上戻り高」や「売上返品」という科目を用いて売掛金を減額します。

30,000円の返品があった場合は、次のように仕訳します。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 売上戻り高(もしくは売上返品) | 30,000 | 売掛金 | 30,000 | 返品 |

直接「売上」科目を使用して、売上を取り消す仕訳をする場合もあります。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 売上高 | 30,000 | 現金 | 30,000 |

売上割戻し

売上割戻しとは、購入額に応じて一部金額を割引することで、リベートやキックバック、ボリュームディスカウントと呼ばれることもあります。例えば「年間購入額が100万円を超えたら5%割戻し」「セットで購入したら10%割引」といった形で販売促進活動を行う場合などが該当します。条件達成の際は請求書に売上割戻をマイナス表記します。

売上割戻しの仕訳例

売上割戻しの仕訳は以下のようになります。

(例)得意先であるA社の当月の購入金額が100万円を超えたため、規定により10%の割戻しを行い、売掛金と相殺した。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 売上割戻し高 | 100,000 | 売掛金 | 100,000 | 割り戻し |

売上割戻し高ではなく、売上高の勘定科目を使用することもあります。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

マイナス表記のある請求書を作成するときの注意点

請求書では値引きや相殺などでマイナス表記を行うことも珍しくありません。消費税の計算など、マイナス表記のある請求書作成のポイントをみていきましょう。

金額には3桁ごとにカンマを入れる

請求書の金額は、3桁ごとにカンマ(,)を入れて記載するのが一般的です。例えば「1,000,000円」と「1000000円」では、視認性が大きく異なります。カンマを入れることで桁数が明確になり、読みやすさが格段に向上します。数字の見間違いや入力ミスを防ぐと同時に、改ざんの防止にもつながります。請求書は取引先が内容を確認する大切な書類です。だれが見てもわかりやすい表記を心がけましょう。

消費税を正しく計算する

請求書で値引きや割戻しなどマイナス金額がある場合、消費税の計算タイミングが重要です。消費税込みの代金から値引きを行うか、値引き後の合計金額に対して消費税を計算するか、事前に取引先と取り決めておくとトラブル防止につながります。

一般的には、値引き後の合計金額を基準に消費税を計算する方法の方が手間が少なくおすすめです。税込後に値引きを行うと端数処理が発生しやすく、事務作業が複雑になるためです。なお、食品など取り扱い商品によっては軽減税率の対象となる場合もあります。適格請求書では、一般税率の10%の商品と軽減税率の8%の商品を区分し、それぞれの税率での価格とそれぞれの税率での消費税額を記載する必要がありますので、漏れなく記載をします。

-

参照:国税庁「4 適格請求書の記載事項

」

適格返還請求書の交付が不要なケースもある

適格請求書発行事業者間の取引では、値引きなどのマイナス表記があった場合に必要事項を記載した「適格返還請求書」を発行する必要があります。しかし、マイナスが発生したすべての取引で作成すると事務負担が増すため、例えば以下のような場合は免除されています。

-

- 値引きや割戻し後の請求額が1万円未満

- 3万円未満の公共交通機関運賃

- 卸売市場での生鮮食品などの委託販売(一定の要件を満たすもの)

-

参照:国税庁「少額な返還インボイスの交付義務免除の概要

」

参照:国税庁「適格請求書の交付義務が免除される取引」

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

請求業務のよくある課題の解決ガイド

請求書作成や仕訳処理は、個別対応が多く、業務効率やミス防止の面で悩みがちです。そのような方におすすめしたいのが、無料でダウンロードできる「見積・納品・請求業務の課題をまとめた解決ガイド」です。事業形態とメールアドレスを入力するだけで、簡単にダウンロードできます。請求書作成のポイントや送付、管理の流れがまとめられているので、日々の請求業務の効率化に役立ちます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

マイナスの請求書に関するよくある質問

ここからは、請求書に値引などのマイナス表記が発生した場合の支払いやインボイス制度に関連する疑問についてお答えします。

マイナス請求書の支払いはどうなりますか?

まれに請求書の合計金額がマイナスになることがあります。例えば、売上に対して過去取引分の割戻しが上回った場合や、買掛金と売掛金の相殺で買掛金が残る場合などです。この場合は、次回支払いから差し引くか返金するのが一般的です。対応方法は取引先と事前に確認しておきましょう。

インボイス制度ではマイナス請求書の対応はどうなりますか?

インボイス制度では、値引きや返品を差し引いた合計金額が1万円(税込)以上の場合は、適格返還請求書の発行が義務付けられています。必要事項が記載してあれば適格請求書と1枚にまとめることも可能です。

詳しくはこちらをご覧ください。

請求書のマイナス表記にはどのような記号や書き方がありますか?

請求書で、値引きや相殺、返品など請求額から差引く金額がある場合は、金額の前に「-」「△」「▲」をつけてマイナスを表します。場合によっては記号ではなく、赤字にして表示する方法もあります。

詳しくはこちらをご覧ください。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

マイナスのある請求書の作成は、請求書作成サービスで効率化

請求書でマイナスが発生した場合、値引きや相殺など、マイナス理由とその金額を明確に記載しておくことが大事です。また、事前に取引先との取り決めを明確にしておくことがトラブル防止につながります。

弥生のクラウド請求書作成ソフト「Misoca」は、シンプルな操作でマイナスのある請求書の作成ができるため、人的ミスの軽減や業務効率化に役立ちます。請求書作成枚数は月10枚まで無料なので、いつでも気軽に試せます。

【無料でお試し】クラウド請求書作成ソフト「Misoca」でかんたんキレイに請求書作成!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

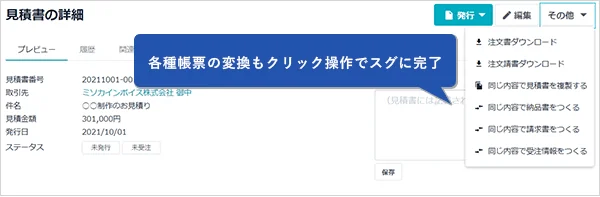

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

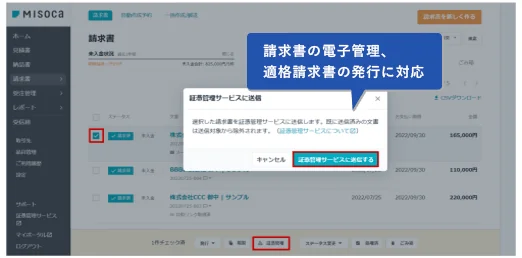

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者高崎文秀(税理士)

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。