領収書の但し書きとは?正しい書き方や記入例を紹介

監修者: 辻・本郷税理士法人 / 辻・本郷ITコンサルティング

更新

領収書を発行するときは、但し書きを記入します。但し書きとは、支払者から受け取った金額が具体的に何の代金なのかを記載したものです。領収書を受け取るときも同様で、但し書きが正しく書かれているかどうか確認しましょう。特に2023年10月に開始されるインボイス制度では、適格請求書(インボイス)に該当する領収書の場合、但し書きは、具体的な商品やサービス名を明記する必要があります。

この記事では、領収書の但し書きの目的や記入するときの注意点、具体的な書き方などを詳しく解説します。日頃、当たり前に発行したり受け取ったりしている領収書ですが、改めて但し書きや記入項目について見ていきましょう。

領収書の但し書きとは、購入したものを記したもの

領収書の但し書きは、何の取引での支払いなのかを明確にするために記入する項目のこと。多くの場合、「◯◯代として」という書き方をします。

請求書やレシートには個別の品名が記入されていることが多くありますが、領収書には、金銭のやり取りが行われた金額や税額・対象税率以外の詳細な明細は記載されることは少ないです。そこで、但し書きの部分に主にどういった名目で受け取ったお金なのかを記入するのです。

消費税の仕入税額控除を受けるには但し書きが書かれた領収書が必要

消費税法では、消費税の仕入税額控除を受けるためには「課税仕入れに係る資産または役務の内容」が記入された帳簿および請求書などが必須です(税込3万円未満の場合は帳簿のみでも可)。但し書きの書かれていない領収書や、内訳が具体的でない書き方をした領収書では、この条件を満たせません。領収書の但し書きは、課税事業者が経理処理のためになければならないものだといえるので注意してください。

領収書の内訳ついてはこちらの記事で解説していますので、参考にしてください。

インボイス制度開始後の但し書きにおける注意点

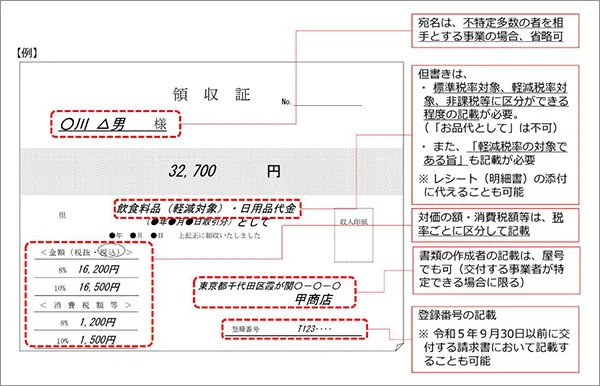

2023年10月1日から、インボイス制度がスタートします。適格請求書(インボイス)発行事業者がインボイス(適格請求書)として領収書を発行する場合、但し書きに商品名やサービス名を明記しなければいけません。領収書が適格請求書に該当する場合には必要事項が記載されていないと、買手側(領収書の受け取り側)は、仕入税額控除を受けられなくなるので注意してください。

インボイス制度にもとづいた領収書に必要な記入項目

- 領収書の宛名

- 適格請求書発行事業者の名称

- 適格請求書発行事業者の登録番号

- 取引年月日

- 取引内容

- 取引金額の税抜価格または税込価格を税率ごとに区分して合計した金額と、適用税率

- 税率ごとに区分した消費税額

領収書を適格請求書として発行する場合、但し書きは上記の「取引内容」にあたります。また、取引内容の内訳に加えて、軽減税率が適用される場合はそのことがわかるように明記する必要もあります。

但し書きに記入する金種や税額は、収入印紙に関係する

領収書の但し書きには、金種や税額を記入する欄もあります。これは、内容によって収入印紙を貼らなければいけないかどうかが異なるからです。

通常、5万円以上100万円以下の商品を購入して領収書を発行した場合は、200円の収入印紙を貼付します。しかし、現金や有価証券を受け取っていなければ、収入印紙を貼る必要がありません。そこで、クレジットカードで決済した場合は、但し書きに「クレジットカード利用」などと記入して、収入印紙を貼付せずに領収書を発行します。

収入印紙を貼るかどうかの判断は、税額と本体価格が分けて記入されている場合に限り、本体価格に対して行われます。例えば、本体価格4万8,000円、消費税4,800円の商品を買った場合、支払金額は5万2,800円ですが、本体価格は5万円以下です。領収書の金額欄に「5万2,800円」と書いた上で、但し書きに「税抜金額4万8,000円、消費税(10%)4,800円」と明記しておけば、収入印紙の貼付は必要ありません。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

領収書を正しく書かなくてはならない理由

領収書は、宛名、金額、但し書き、発行者名が正しく記されている必要があります。受け取る側、発行する側ともに、正しい書き方をされた領収書でなければいけません。なぜ、正しい形式で領収書を発行しなければならないのか、立場別の理由をまとめました。

【買手側】領収書を受領した事業者:消費税の仕入額控除を利用するために必要だから

領収書を受け取った事業者が消費税の仕入税額控除を受けるためには、領収書に必要事項の記入がされている必要があります。インボイス制度導入後に仕入税額控除を受けるためには、より厳密な記入が求められることになるため、領収書が適格請求書に該当する場合には、記入項目に注意しなければいけません。

また、税務調査を受けることになった場合、内訳不明の領収書があると指摘される可能性があります。経費として認められなければ、納める税金の額が増えてしまうかもしれません。

【買手側】領収書を受け取った従業員:経費として認めてもらうために必要だから

従業員が経費処理のために領収書を使って経理処理を行う際、社内の規程によっては、記載項目に不備があると、経費として認められない可能性があります。最悪の場合、経費と認められずに自腹を切らなければならなくなるかもしれません。

そのようなことがないよう、従業員を雇用している事業者側は、あらかじめ従業員にルールを伝えておきましょう。特に領収書が適格請求書に該当する場合には、登録番号や但し書きに具体的な内容が記載してあるかなど、チェックする項目も従業員にあらかじめ、伝えておく必要があるでしょう。

【売手側】領収書を発行する事業者:第三者に不正利用されるおそれがあるから

領収書を正しい形式で発行していないと、第三者に不正利用されるおそれがあります。例えば、宛名を記入していない領収書を発行した場合、第三者がそれを使って不正な経費計上を行う可能性も。金額も同様で、本来受け取った額よりも高額の領収書として不正利用されてしまう危険があります。

さらに、領収書の金額、宛名、取引日、但し書きや内訳が不正確だと、何に対して発行した領収書なのかがわからなくなりかねません。「領収書を発行してほしい」といわれた際、履歴がわからないと二重に領収書を発行してしまう可能性もあります。また、発行履歴から「金銭を受領済かどうか」を確認することもできません。

領収書の不正使用を防ぎ、正しく経理処理をするためにも、発行する側も受け取る側も、各項目が正しく記入されているかどうかを確認するようにしましょう。

領収書の但し書きを記入する際の3つのポイント

正しく領収書を作成するために、但し書きを記入する際に気をつけるべきことを3つご紹介します。適切な領収書を発行する際の参考にしてください。

具体的な品目や用途を記入する

但し書きには、具体的に何の対価なのかを記入するのが鉄則です。

例えば、事務所のリフォーム代金として金銭を受け取った際は、「オフィスリフォーム代金として」などと書くのがわかりやすでしょう。「リフォーム代金として」でも伝わりますが、経費として計上する場合、場所や用途が記載してあると経費であるか否かがより明確になります。一方、「工事代」や「作業代」などでは、実態がわかりづらくなってしまいます。

後から領収書を確認したときに、何の費用かわかるように但し書きが記載されていることが大切です。

事実と異なることを記入すると、罰せられる可能性も

領収書には、虚偽の内容を記入してはいけません。刑法第159条では、私文書の偽造に関する罪について定められています。「事実証明に関する文書」の偽造は罪に問われる可能性があるため、領収書に虚偽の内容を記入したり、虚偽の領収書を利用したりしてはいけません。

但し書きが記入されていない領収書を受け取り、自分で任意の内容を記入する行為も、改ざんとみなされます。問題のある領収書を発行した側も、利用した側も罪になる可能性がありますから、必ず但し書きを記入しましょう。たとえ未記入で欲しいといわれても、断るようにしてください。

複数の品目や用途がある場合は代表的なものを記入する

複数の商品をまとめて購入した場合、領収書はすべてまとめて1枚で発行するのが一般的です。このような領収書の但し書きには「◯◯他×点の代金として」と記入します。金額の高いものの名称を記入するのが一般的です。

また、種類が複数にわたっていても、それぞれの種類が同一であれば「事務用品代として」などとまとめて記入することができます。一方、電化製品と事務用品が混在しているような場合は「プリンター代他◯点」などと記入するのがおすすめです。

領収書の但し書きはどのように記入する?

領収書の但し書きの具体的な内容は、業種や企業によって異なります。とはいえ、どの場合でも基本的に「◯◯代として」というように、「として」を記入します。これは、但し書きに追記をされないための工夫です。

「文房具代」とだけ書いていると、「文房具代、日用品代」などと追記が可能です。但し書きの偽造を防ぐために「文房具代として」と書き、そこで但し書きが終わることを示します。

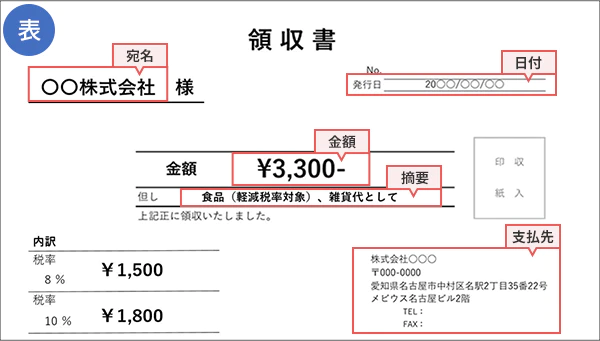

一般的な領収書の例(表面)

適格請求書に該当する領収書の例

」

」上記の例の「但し」という欄が、但し書きを記入する欄です。領収書のフォーマットは企業によって異なりますが、「但」と記入されていることも。領収書のテンプレートによっては、「ただし、として」というように、あらかじめ記入欄が設けられているものもあります。

フォーマットによって、但し書きの欄の広さは異なります。それほど多くの情報を書き込めない場合もありますが、極力省略せず、正しく記入してください。

なお、但し書きに記入する内容には、下記のようなものがあります。

但し書きの記入例

-

書籍代

書籍代とは、事業に必要な書籍や新聞、雑誌の代金のこと。但し書きには「書籍代として」「本代として」などと書きます。 -

飲食代

飲食代は、業務の一貫として飲食した際の代金のこと。「飲食費として」「お食事代として」などと書きます。 -

文房具代

文房具代とは、業務に使うノート、ペン、ファイルなどを購入した際の代金のこと。但し書きには「文房具代として」「事務用品費」などと書きます。 -

PC代

PC代とは、パソコン本体の売買を行った際の代金です。但し書きには「PC代として」などと記載します。マウスや液晶ディスプレイ、プリンターなどの場合は「PC周辺機器代として」などとします。 -

消耗品代

消耗品代はティッシュペーパー、タオル、蛍光灯・電池など、事務所で使用する消耗品の代金です。但し書きには「消耗品代として」「消耗品費」などと書きます。 -

印刷代

印刷代は、チラシや年賀状などの印刷に発生する代金です。「チラシ印刷代として」などと、内訳を詳細に記入します。 -

宿泊代

宿泊代とは、出張時のホテル代などです。但し書きには「宿泊費として」「◯月△日~◯月✕日まで1名分宿泊費」などと記入。 -

ギフト代

ギフト代は、お中元やお歳暮、手土産などの代金です。「お中元代として」などと記入することも。

領収書の但し書きに関して知っておきたいこと

領収書を発行してもらう際、さまざまなシーンで迷うこともあるでしょう。但し書きに「お品代として」と書くことの是非と、会議費と接待交際費の違いについて解説します。

但し書きに「お品代」と書いてもらうのはOK?

領収書の但し書きに「お品代として」と記入してもらっても、領収書が無効になることはありません。実際に、「お品代」という領収書を目にしたことがある人も多いのではないでしょうか。

「お品代として」という但し書きの領収書でも、経費計上は可能です。帳簿につける際は、購入した品目に合わせて、帳簿に仕訳をしてください。ただし、消費税の仕入税額控除に利用するためには、内訳の記載が必要です(税込3万円未満の場合を除く)。

とはいえ、「お品代」では具体的な内訳がわかりません。後の経費処理のためにも、領収書の信頼性を高めるためにも、詳細を記入しておいた方がいいでしょう。

但し書きの飲食代は「会議費」か「接待交際費」か?

レストランや喫茶店では、但し書きに「飲食代」と書かれることも多くあります。しかし、同じ飲食代でも、「会議費」に該当するか「接待交際費」に該当するかで扱いが変わります。

取引先と打ち合わせを兼ねて飲食をした場合は、「会議費」として計上することができます。1回あたりの会議費の金額の上限は常識的な範囲(昼食程度)とされています。法人の場合は、会議費の飲食にかかわる金額基準としては「一人5,000円」が目安。会議費に該当する場合は、どこの取引先の誰との飲食なのかを記入しておいてください。打ち合わせの内容を書いておくと、より信憑性が高まります。

一方、常識的な範囲(昼食程度)を超えた支出や、会議に該当しない内容の飲食費は接待交際費とみなされます。例えば、合計3万円の領収書で、但し書きが「飲食代」だけの場合は、一人あたりの金額がわからないため「接待交際費」として計上。但し書きに「飲食代(7名様分)」と書かれた場合は、一人あたり5,000円以下となり、取引先と打ち合わせを兼ねているなら「会議費」として計上することもできます。

従業員が経費精算のために領収書を扱う際のポイント

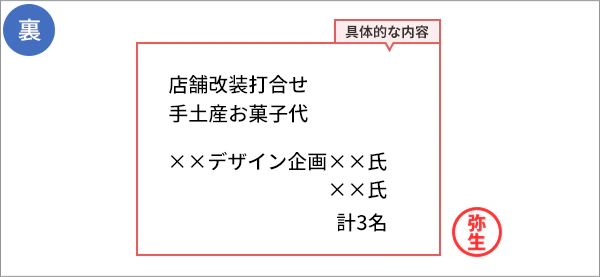

従業員が業務で使った経費を精算するために、領収書を扱うことも多いでしょう。経費であることを裏付けるためにも、受け取った領収書が正しいかどうかをその場で確認し、裏面に何に使った金額なのかを詳細にメモをしておくことが大切です。

一般的な領収書の例(裏面)

特に、但し書きが手土産代や飲食代などの場合は、誰に対するもので、何のためなのかをメモしておくと、後で見返したときや経費の申請の際に詳細がすぐに確認できます。誰が見ても、経費として問題のない支出であるかどうかがわかるようにしておくことが重要です。

また、納品書やクレジットカードの明細書など、同じ支払いに対する書類が他にもある場合は、併せて保管しておきます。商品の値札やチケットなどもいっしょにしておくとわかりやすいでしょう。機械が印字した書類は、手書きの書類よりも偽造がしにくいことから、証拠能力も高いと考えられます。

レシートは領収書の代わりになるのか

領収書とレシートは、記載内容に違いがあります。領収書には宛名が記入されていることに対し、レシートには宛名が記入されていません。そのため、レシートは領収書の代わりにはならないという認識があるかもしれませんが、経費計上にあたってはレシートでも問題ありません。

領収書には、一般的に発行した店舗や企業名の記載と印が押されており、レシートには押印がないことが多いです。しかし、領収書に押印しなければならないという決まりはありません(収入印紙を貼った場合は、割印を押す必要があります)。あくまでも商習慣として押しているものです。

一方、買手側が消費税の仕入税額控除を受けるためには、原則として宛名の記載が必要です。ただし、以下の業種については領収書の宛名がなくても仕入税額控除の対象にできると決められています。

領収書の宛名を省略しても良い業種

- 小売業

- 飲食店業

- タクシー業 等

また、金額が3万円未満の場合も、帳簿に取引内容を記入することで宛名なしのレシートを仕入税額控除の対象にできます。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

但し書きの記入も簡単!領収書の発行・管理は「Misoca」にお任せ

領収書を発行する際は、但し書きを正しく記入する必要があります。経費計上する際にも、適切な但し書きの書き方が重要といえるでしょう。

「Misoca」は、見積書や請求書、領収書といった書類を簡単に発行、管理できるシステムです。領収書の但し書きも簡単に記入することができます。適格請求書や電子帳簿保存法といった新しい制度にも追加費用なしで対応できるので、法改正が不安という方にもおすすめです。手間をかけずに正しい形式の領収書を発行できる「Misoca

」を、業務効率化にご活用ください。

電子領収書についてはこちらの記事で解説していますので、参考にしてください。

領収書の電子保存についてはこちらの記事で解説していますので、参考にしてください。

フリーランスの領収書についてはこちらの記事で解説していますので、参考にしてください。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

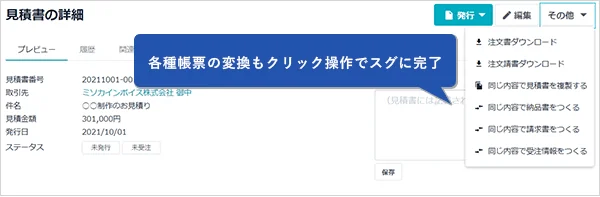

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

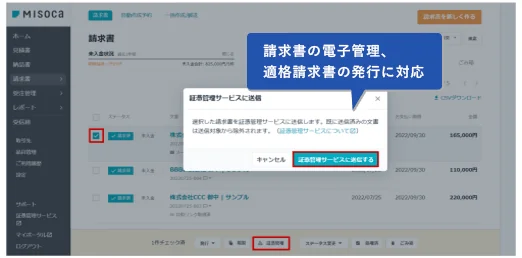

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者辻・本郷税理士法人

国内最大規模の税理士法人。専門分野に特化した総合力を活かし、一般企業の税務顧問をはじめ、医療法人、公益法人、海外法人など多種多様なお客様へサービスを提供。開業支援から事業承継、相続・贈与対策、オーナー向けの資産承継など、法人・個人問わずお客様のニーズに柔軟かつ的確に応えるべく、幅広いコンサルティングを行っている。

Webサイト:https://www.ht-tax.or.jp

この記事の監修者辻・本郷ITコンサルティング

国内最大級の税理士法人である辻・本郷 税理士法人のグループ会社として2014年に創業。実践した数多くのDX化ノウハウをグループ内外に展開。バックオフィスに課題を抱える組織のコンサルティングから導入までをワンストップで行う。電子帳簿保存法やインボイス制度対応等、最新のコンサルティング事例にも精通。「無数の選択肢から、より良い決断に導く」をミッションとし、情報が多すぎる現代において、お客様にとっての「より良い」を見つけるパートナーを目指す。