収入印紙の払い戻しはどこでできる?交換方法や還付方法を解説

監修者: 中川 美佐子(税理士)

更新

収入印紙を購入したものの、払い戻ししたい場面は多くあります。例えば未使用のまま持っており使う予定がない場合や金額を間違えて貼った場合などです。このような場合、税務署での還付や郵便局での交換が可能です。本記事では収入印紙の払い戻しが可能なのかを解説するとともに、具体的な手続き方法や購入時の注意点を紹介します。

収入印紙の払い戻しはできる?

契約書や領収書などの課税文書には、収入印紙を貼り、割印(消印)を押して納税を完了させます。ビジネスで収入印紙を取り扱う機会は多いため、金額を間違えたといった理由で払い戻しをしたいと考えることもあるでしょう。しかし収入印紙は購入後に払い戻しできません。ただ、還付や交換は可能です。還付は税務署で、交換は郵便局で手続きします。

税務署でできるのは払い戻しではなく還付手続き

収入印紙は、税金や手数料を納入するため、法律で定められた課税文書に該当する書類に貼って使用します。収入印紙の金額は文書の内容や金額に応じて決まっているため、必要以上の金額の印紙を貼ったり、課税文書以外に貼ったりといった間違いが発生することがあります。このような場合、納税地の所轄税務署で還付を申請できます。還付とは、納めすぎた税金を返還してもらうことです。

なお、現金での払い戻しはできません。納めすぎた税金は、銀行口座または郵便局を通じて送金されます。

出典:国税庁「No.7130 誤って納付した印紙税の還付」

印紙税の還付制度とは

収入印紙を以下のように間違って貼った場合は、過誤納金として、還付を申請できます。

【還付の対象となるもの】

-

①請負契約書や領収書などの課税文書に貼り付けた収入印紙が過大となっているもの

-

②委任契約書などの課税文書に該当しない文書を課税文書と誤認して収入印紙を貼り付けてしまったもの

-

③課税文書の用紙に収入印紙を貼り付けたものの、使用する見込みのなくなったもの

契約書を作成した後にその契約が解除・取消されたものや、既に交付された領収書、手形などは還付の対象となりません。

引用:国税庁「収入印紙の交換と印紙税の還付について 」

収入印紙の還付手続きの方法

還付を希望する場合、以下の流れで手続きを行います。

-

1.「印紙税過誤納確認申請(兼充当請求)書」に記入

-

2.税務署に提出(印紙が過誤納となっている文書の提示が必要)

-

3.審査

-

4.還付金の受け取り

まず、「印紙税過誤納確認申請(兼充当請求)書」(以下、申請書と記載)を記入します。申請書は国税庁のHP、またはe-Taxソフトからダウンロードできます。

必要事項を記入したら、納税地の税務署にe-Taxで提出するか、持参または郵送してください。過誤納になった文書も併せて提出します。税務署に持参する場合は、手続きに時間がかかるため事前の電話予約が必要です。文書の内容などによって申請する税務署が変わる場合があるため、事前にどの税務署に提出するか確認しましょう。

国税庁では、手続きを効率化するため申請書はなるべく郵送での提出を求めています。過誤納になった文書の返却も、郵送で行っています。返却を希望する場合は、申請書にある「返却要」の欄に〇を付けてください。

税務署に申請した後は、還付の要否を審査されます。還付される場合は「国税還付金振込通知書」、還付されない場合は「印紙税の過誤納の事実の確認をしないことの通知書」が届きます。その後、還付金を受け取れますが、申請してから還付金を受け取れるまで3か月ほどかかります。還付金は、申請書に記載した金融機関に入金されます。

出典:国税庁「No.7130 誤って納付した印紙税の還付」

出典:国税庁「D2-6 印紙税過誤納[確認申請・充当請求]手続」

出典:国税庁「 印紙税過誤納確認申請書の郵送提出に関するお願い」

還付されるための条件

還付金の請求権は5年で消滅するため、文書を作成した日から5年を経過すると還付が受けられません。収入印紙は、文書に貼ったまま税務署に提出する必要があります。 用紙からはがしたり貼り付けた部分を切り取ったりした場合は還付の対象外です。

なお、収入印紙は印紙税の納付だけでなく、登録免許税や手数料の納付など他の用途でも用いられます。このような場合、税務署では還付されません。登録免許税を支払う目的で収入印紙を誤って貼ったため還付を希望する場合は、特許庁で手続きします。

出典:特許庁「登録免許税の還付手続について」

また、還付はあくまでも過誤納付した場合の手続きなので、未使用の収入印紙は還付を受けることができません。この場合は郵便局で交換が可能です。

収入印紙を郵便局で交換する方法

郵便局では、条件を満たすと収入印紙の交換ができます。交換とは他の額面の収入印紙に換えることです。ただし、郵便局でできるのはあくまでも交換であり、現金での返金や払い戻しはできません。また、交換するためには所定の手数料が必要です。

交換するための条件

以下の条件を満たせば、郵便局で収入印紙を交換できます。

- 未使用のもの

- 汚れや破損がないもの

- 白紙や封筒、行政機関への申請書など課税文書ではない紙や書類に誤って貼った場合

交換手数料は1枚5円(10円未満の収入印紙はその半額)です。

出典:国税庁「収入印紙の交換と印紙税の還付について」

また、収入印紙の交換は通常の窓口でのみ受け付けており、ゆうゆう窓口では原則として交換できません。

収入印紙とは何のためにある?

収入印紙を使う目的は、印紙税や手数料などの納付のためです。印紙税法で使用法が決められており、誤って貼付した場合の扱いも決まっています。

収入印紙が必要な課税文書とは

収入印紙の役割は、税金の納付と、行政機関への申請書やパスポートの引き換えなどにかかる手数料の納付の2つです。

印紙税が課される文書を課税文書といい、文書の種類によって第1号~第20号までカテゴリ分けされています。

| 番号 | 文書の種類 |

|---|---|

| 1 | 1. 不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書 2. 地上権又は土地の賃借権の設定又は譲渡に関する契約書 3. 消費貸借に関する契約書 4. 消費貸借に関する契約書 |

| 2 | 請負に関する契約書 |

| 3 | 約束手形、為替手形 |

| 4 | 株券、出資証券もしくは社債券または投資信託、貸付信託、特定目的信託もしくは受益証券発行信託の受益証券 |

| 5 | 株券、出資証券もしくは社債券または投資信託、貸付信託、特定目的信託もしくは受益証券発行信託の受益証券 |

| 6 | 定款 |

| 7 | 継続的取引の基本となる契約書 |

| 8 | 預金証書、貯金証書 |

| 9 | 倉荷証券、船荷証券、複合運送証券 |

| 10 | 保険証券 |

| 11 | 信用状 |

| 12 | 信託行為に関する契約書 |

| 13 | 債務の保証に関する契約書 |

| 14 | 金銭又は有価証券の寄託に関する契約書 |

| 15 | 債権譲渡又は債務引受けに関する契約書 |

| 16 | 配当金領収証、配当金振込通知書 |

| 17 | 1. 売上代金に係る金銭又は有価証券の受取書 2. 売上代金以外の金銭又は有価証券の受取書 |

| 18 | 預金通帳、貯金通帳、信託通帳、掛金通帳、保険料通帳 |

| 19 | 消費貸借通帳、請負通帳、有価証券の預り通帳、金銭の受取通帳などの通帳 |

| 20 | 判取帳 |

課税文書に必要な印紙税の金額は、文書の契約金額や種類によって異なります。課税文書の種類に含まれていても、文書に記載された受取金額や条件によっては非課税文書となり、印紙税がかからない場合もあります。例えば「金銭又は有価証券の受取書」(領収証、受取書、レシート、納品書など)は、受取金額が5万円未満といった条件に当てはまれば、非課税文書です。

出典:国税庁「印紙税の手続き(p.1~11、p.36)」

出典:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

誤って貼付した場合は各法律に沿って還付を受ける

還付できるのは、印紙税を納付する目的で収入印紙を誤って貼付した場合だけです。また、収入印紙を誤って貼ったと認められる理由も決められています。例えば以下のような理由です。

- 収入印紙を貼った課税文書が、書き損じや汚れ、破損などで使えない見込みの場合

- 課税文書に求められる印紙税額よりも多い額の収入印紙を貼った場合

- 印紙税を納付する必要がない文書に収入印紙を貼った場合

- 印紙税法第9条~12条が定める印紙税の納付や申告の特例がある課税文書について、その特例方法以外の方法で印紙税を納付した場合

出典:国税庁「過誤納となった理由等」

収入印紙を購入する際に気をつけること

収入印紙は、以下の場所で購入できます。

- 法務局

- 郵便局

- 役所

- その他(コンビニエンスストアや個人商店など)

法務局と郵便局、役所では、基本的には全種類の収入印紙を購入できます。ただし必要な券種の在庫がない場合もあるため、事前に電話で確認しましょう。コンビニエンスストアや一部のたばこ店などでも取り扱いがありますが、全種類の収入印紙を扱っているわけではない点に注意が必要です。

また、収入印紙は基本的に現金でのみ購入できる点に注意しましょう。クレジットカードでの支払いはできません。コンビニエンスストアの一部店舗では電子マネーでの購入が可能です。

収入印紙をまとめ買いしておくかどうかも慎重な検討が必要です。課税文書の内容や金額によって収入印紙の額が違うため、まとめ買いには向いていません。必要な種類をその都度買う方がよいでしょう。

収入印紙の払い戻しは基本的にできないので注意しよう

収入印紙の払い戻しはできません。購入後は税務署での還付か郵便局での交換しかできませんので、注意しましょう。収入印紙は、領収書、請求書、納品書などに貼付します。これらの書類を作成する際「手間がかかる」「記載ミスが起こりがち」などでお困りの方におすすめなのが、弥生のクラウド請求書作成ソフト「Misoca」です。「Misoca」は、最短1分で書類を作成できます。また、見積書から請求書、請求書から納品書など各書類への変換がワンクリックで簡単にでき、書類作成業務の効率化が可能です。ぜひお試しください。

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

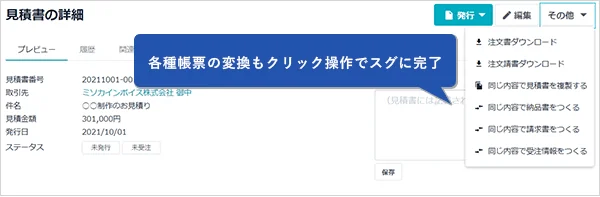

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

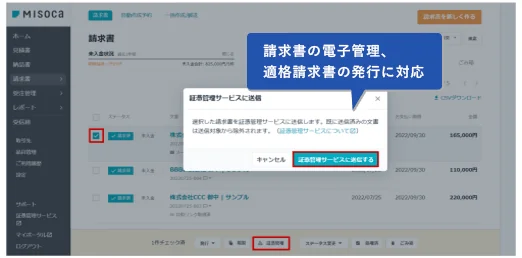

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者中川 美佐子(税理士)

税務署の法人税の税務調査・申告内容の監査に29年勤務後、令和3年「

たまらん坂税理士法人」の社員税理士(役員)に就任。法人の暗号資産取引を含め、法人業務を総括している。