確定申告に源泉徴収票は不要?見方やもらっていない場合の対処法

監修者: 岡本匡史(税理士)

更新

会社員やアルバイト、パート収入がある方は、勤務先から毎年、源泉徴収票を受け取ります。源泉徴収票は確定申告をするときに必要な書類であるため、なくさないように保管しておかなければなりません。では、源泉徴収票には何が記載してあり、確定申告の際にはどのように源泉徴収票を使うのでしょうか。

ここでは、源泉徴収票の記載内容の見方や、確定申告時の役割、源泉徴収票をもらっていない場合の対処法などについて解説します。

源泉徴収とは?

会社員などの場合、毎月の給料からは、「源泉所得税」や「住民税」「社会保険料(健康保険・年金・雇用保険)」といった、さまざまなお金が天引きされています。源泉徴収とは、この中の「源泉所得税」や「住民税」などを会社があらかじめ差し引いて給与を支払うことで、義務として課せられているので源泉徴収義務といいます。

所得税は、本来、税金を支払う本人が所得税の確定申告をして納めるものです。しかし、会社員については会社が代理で簡易的に所得税の計算や納税をしてくれます。

とはいえ、所得税は1年間の所得に対してかかるものですから、1年が終わるまで金額を確定させることができません。そこで、概算の所得税を源泉徴収しておいて、1年の給与が確定してから引きすぎた所得税を戻したり、足りない分を給与から追加徴収をしたりして、年末調整を行うのです。

つまり、年末調整とは会社が代理で行ってくれる簡易的な確定申告となります。

源泉徴収票は、会社などの勤め先と雇用関係を結んで働いている方に交付される書類で、会社が行った年末調整の結果を示すものです。通常は、会社の年末調整の関連作業が終わる12月か1月に源泉徴収票を発行して、従業員に提供されますが、年の途中で会社を退職した場合は、その時点で受け取れます。

源泉徴収票には、会社が1年間に、あるいは1月1日から退職日までの支払った給与の総額や所得税額、社会保険料などが記載されています。これを見ることで、1年間にいくらの給与所得があって、いくら所得税を納めたのかがわかるのです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告書の作成には源泉徴収票が必要?

税制改正によって、2019年4月1日以後に提出する2019年分の確定申告書類からは、源泉徴収票の添付が不要になりました。同時に源泉徴収票の保存義務もなくなっています。

これはたとえば、2020年分の確定申告に所得控除の適用漏れがみつかって2025年に確定申告を提出する場合も同様です。

源泉徴収票が交付されるのは、会社員、アルバイト、パート、派遣など、勤務先から給与をもらって働いている方です。このような方が確定申告をする場合は、確定申告書に源泉徴収票の内容を転記しなければいけません。

つまり、手元に源泉徴収票がないと、確定申告をすることができないのです。したがって、確定申告書類に添付が不要になっただけで、確定申告作成時には引き続き必要ということです。

確定申告書類を作り終わった後も、源泉徴収票は捨てずに保管しておきましょう。

源泉徴収票の保管は義務ではなく、確定申告の際に提出する必要はなくなりましたが、住宅ローンを組んだり、オートローンを組んだり、部屋を借りたりする際、所得の証明として源泉徴収票の提出を求められることがあるからです。

確定申告書の書き方については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

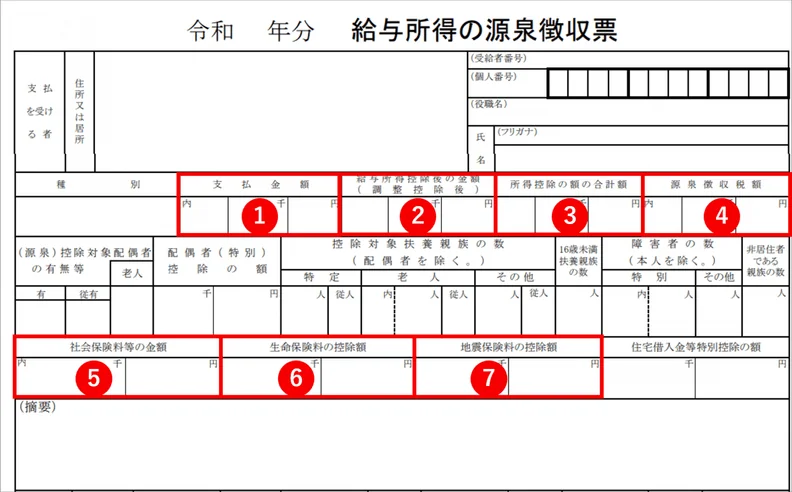

源泉徴収票の記載内容

給与所得の源泉徴収票は、A5の紙1枚または同等のデータとして発行され、上部には確定申告に利用する数字などが、下部にはそれぞれの数字の根拠となる内訳などが記載されています。上部には以下のような項目があります。

源泉徴収票(抜粋)

-

※国税庁「F1-1 給与所得の源泉徴収票(同合計表)

」

支払金額

「支払金額」欄には、該当の年の1月1日から12月31日までに支払われた給与や賞与の合計額が記載されます。記載されているのは、税金や社会保険料などが差し引かれる前の、いわゆる額面年収です。

なお、12月分の給与を翌年1月に支払っているケースでは、12月分の給与は含まれません。該当の期間中に、実際に支払うことが確定している金額のみ記載されます。また、非課税の通勤交通費や退職金も対象外です。

給与所得控除後の金額(調整控除後)

「給与所得控除後の金額(調整控除後)」欄には「支払金額」から給与所得控除を反映させた金額が記載されます。

給与所得控除とは、給与所得を得ている会社員などが利用できる控除のことです。会社員などにとっての必要経費として位置付けられている控除で、個人事業主やフリーランスは利用できません。

給与所得控除額は、以下のように収入金額に応じて異なり、55万円から195万円までの範囲内の金額となります。

給与所得控除の額

| 年間の給与などの収入金額 | 給与所得控除額 |

|---|---|

| 162万5,000円まで | 55万円 |

| 162万5,000円超180万円 | 収入金額×40%-10万円 |

| 180万円超360万円 | 収入金額×30%+8万円 |

| 360万円超660万円 | 収入金額×20%+44万円 |

| 660万円超850万円 | 収入金額×10%+110万円 |

| 850万円超 | 一律195万円 |

-

※国税庁「No.1410 給与所得控除

」

所得控除の額の合計額

「所得控除の額の合計額」欄には、年末調整で適用を受けた所得控除の額の合計が記載されます。所得控除とは扶養控除や社会保険料控除など、税金を計算する際に所得から一定額を差し引ける制度です。

後述する「社会保険料等の金額」「生命保険料の控除額」「地震保険料の控除額」は、すべて所得控除の額の合計額に内包されています。

源泉徴収税額

勤務先で源泉徴収された所得税の額が「源泉徴収税額」欄に記載されます。この欄に記載されているのは、年末調整の結果算出された所得税の金額です。

年末調整を受けていない会社員などについては、給与から差し引かれた源泉所得税額が記載されます。

社会保険料等の金額

「社会保険料等の金額」欄に記載されているのは、1年間の給与や賞与から差し引かれた社会保険料の合計額です。基本的には、以下の金額の合計が記載されます。

「社会保険料等の金額」欄の金額に含まれる主な社会保険料の種類

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険料

なお、家族の国民年金保険料や国民健康保険料を負担していて年末調整時に申告した場合は、その金額も加算されます。

生命保険料の控除額

「生命保険料の控除額」欄には、生命保険料控除の額が記載されます。

生命保険料控除は、民間の生命保険に加入して生命保険料を支払った方が利用できる控除です。支払った保険料の額を一定の計算式に当てはめて控除額を算出します。

「生命保険料の控除額」欄に記載される金額は、計算後の控除額です。実際に支払った生命保険料の金額は、源泉徴収票の下部に記載されています。

地震保険料の控除額

「地震保険料の控除額」欄には、地震保険料控除の額が記載されます。

地震保険に加入して保険料を支払った場合、一定の控除を受けられます。ただし、対象は自宅に対する地震保険のみで、別荘などは対象外です。また、火災保険のみの契約で地震保険を付帯していない場合も控除の対象にはなりません。

「地震保険料の控除額」欄に記載されているのは控除の額で、支払った保険料の額とは異なる金額です。なお、地震保険料は「地震保険料」と「旧長期損害保険料」に分けて控除額を計算します。支払った保険料に旧長期損害保険料が含まれる場合、源泉徴収票の下部に支払った保険料額が記載されます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告時に源泉徴収票がないときの対処法

源泉徴収票がないと、確定申告書を作ることができません。源泉徴収票が手元にない場合の対処法について、ケース別に解説します。

源泉徴収票を紛失した場合

源泉徴収票は、毎年12月か翌年1月に勤務先から従業員に交付されます。中途退職した方の場合には退職日以後1か月以内に交付する必要があることが法定されています。

このように会社には従業員に源泉徴収票を交付する義務があるため、交付されないことはありません。したがって、「12月あるいは1月の給与明細に紛れていないか」あるいは「退職日後、1か月くらいまでの郵便物やメールに紛れてないか」ということを中心に探してみてください。

それでもどうしても紛失してしまった可能性が高いという場合には、会社に再発行を依頼してください。再発行にかかる時間は会社によって違います。年末調整をした会社員などの従業員が、所得税の還付で申告をする場合、過去5年さかのぼって申告ができます。したがって、還付申告を行うという場合でも源泉徴収票が手元にある、ということがポイントになるのです。

なお、源泉徴収票を交付しなければならないという規定は所得税法226条に明記されているのですが、回数や期間までは明記されていません。つまり、交付の義務はありますが、再発行の義務に応じてくれるかどうかは会社次第ということです。

会社側でもパソコンや給与計算ソフトの破棄・入れ替えなどさまざまな事情があるということを想定しましょう。したがって、源泉徴収票はもらったらコピーしておく、あるいはスキャンニングやバックアップファイルを残しておくなど納税者自身で保全しておく手続きも必要です。

源泉徴収票が交付されていない場合

前述したとおり、会社には従業員に対して、源泉徴収票の発行義務があるため、「もらっていない」ということは原則としてありません。ですから、もし1月を過ぎても前年の源泉徴収票が交付されていないのであれば、発行してくれるよう依頼しましょう。会社に発行を断られたり、先延ばしにされたりしたときは、所得税法226条の規定に基づき発行が義務であることを伝えましょう。

それでももらえないのであれば、最終的には所轄の税務署に「源泉徴収票不交付の届出書」という届を出すことになります。この届出をすると、勤務先の税務署からの指導が入ります。

PDFの源泉徴収票しかない場合

ペーパーレス化が進む中で、給与明細や源泉徴収票をPDFで発行する企業も増えています。

以前は、PDFの源泉徴収票は確定申告に使えませんでしたが、現在は源泉徴収票の記載事項がわかれば原本が必要ないため、PDFの源泉徴収票でも問題ありません。記載内容を確認して、それを基に所得税の確定申告を行いましょう。

なお、「PDFを添付したメールが見つからない」といったことを避けるために、必ずPDFのバックアップファイルを残すことをおすすめします。

会社が倒産している場合

会社が倒産した場合、源泉徴収票の発行をしてもらえないことがあります。倒産時に発行してもらえていれば問題ありませんが、そうでない場合、どこに連絡すればいいかもわからないという事態に陥りかねません。

このような場合も、税務署に「源泉徴収票不交付の届出書」を提出します。給与明細が残っていれば、添付して提出してください。暫定的な措置として給与明細を基に確定申告を受け付けてもらえる場合があります。

一方、申告内容と相違する事実が露見すると修正申告を求められることもあります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

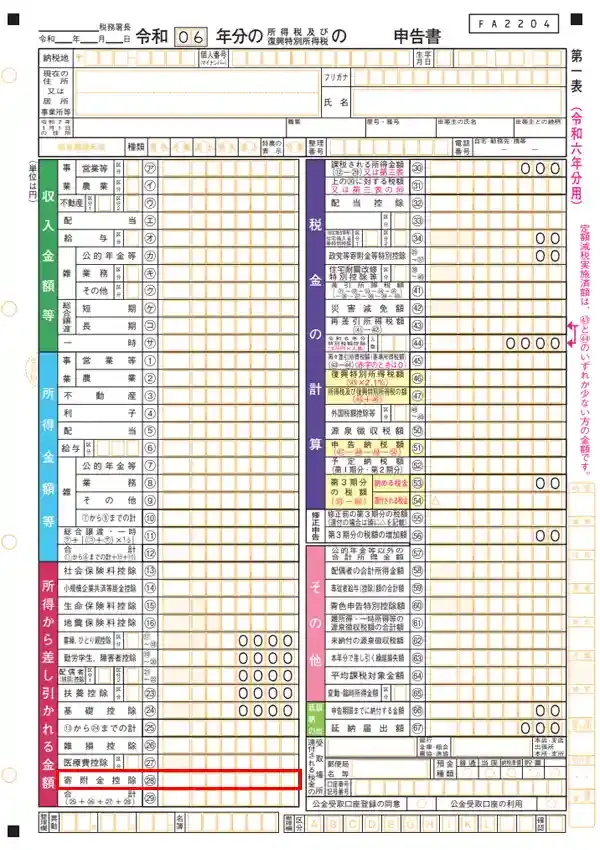

源泉徴収票の内容を確定申告書 第一表に転記する手順

-

※国税庁「所得税の確定申告

」

確定申告をする際には、源泉徴収票に記載されている金額を確定申告書に転記します。確定申告書 第一表への転記の手順は以下のとおりです。

確定申告書 第一表に転記する手順

-

1.「収入金額等」の「給与」欄に、源泉徴収票の「支払金額」を転記する

-

2.「所得金額等」の「給与」欄に、源泉徴収票の「給与所得控除後の金額」を転記し、他に所得がなければ「所得金額等」の「合計」にも同じ金額を記載する

-

3.「所得から差し引かれる金額」の「(13)から(24)までの計」欄に、源泉徴収票に記載されている「所得控除の額の合計額」を転記する(ただし、源泉徴収票の記載内容以外に新たに適用したい所得控除がある場合は、該当の金額を加算した合計額を記載)

-

4.「税金の計算」の「源泉徴収税額」欄に、源泉徴収票の「源泉徴収税額」を転記する

-

5.「所得から差し引かれる金額」の「社会保険料控除」欄に、源泉徴収票の「社会保険料等の金額」を転記する

-

6.「所得から差し引かれる金額」の「生命保険料控除」欄に、源泉徴収票の「生命保険料の控除額」を転記する

-

7.「所得から差し引かれる金額」の「地震保険料控除」欄に、源泉徴収票の「地震保険料の控除額」を転記する

年末調整では申告しなかったものの、新たに記載したい項目がある場合は、該当の欄にその金額を反映します。例えば、年末調整で申告し忘れた生命保険料控除があった場合、生命保険料控除の額が変更になる可能性があります。改めて控除額を計算して記載しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

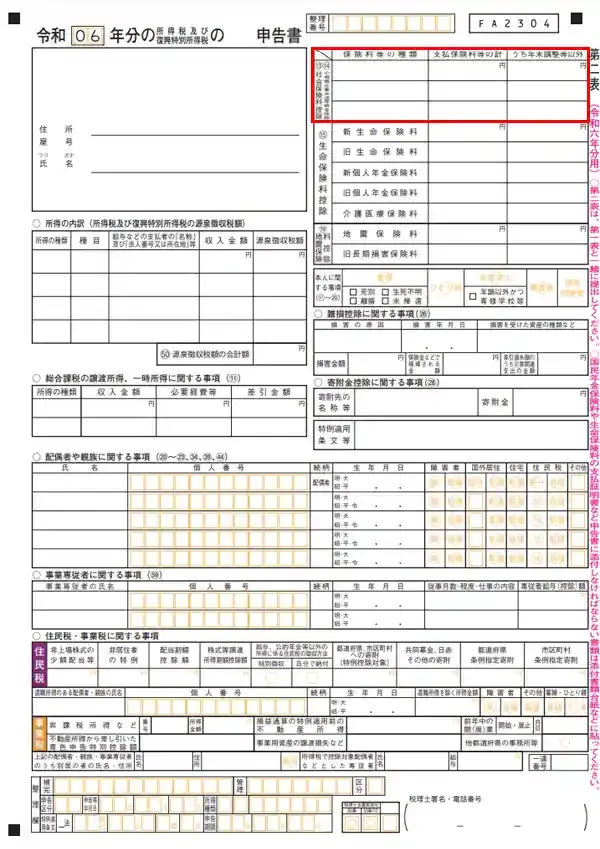

源泉徴収票の内容を確定申告書 第二表に転記する手順

-

※国税庁「所得税の確定申告

」

確定申告書 第二表には、第一表に記載した内容の内訳などを記載します。単純に源泉徴収票の記載内容を転記する部分と、新たに記入する部分があるため、それぞれに対応しましょう。手順は以下のとおりです。

確定申告書 第二表に転記する手順

-

1.「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄は、「所得の種類」に「給与」と記載したうえで、「給与などの支払者の『名称』及び『法人番号又は所在地』等」欄に源泉徴収票の支払者の情報を記載し、「収入金額」欄には源泉徴収票の「収入金額」を、「源泉徴収税額」欄には源泉徴収票の「源泉徴収税額」を転記する

-

2.「社会保険料控除、小規模企業共済等掛金控除」欄は、「保険料等の種類」に「源泉徴収分」と記載し、「支払保険料等の計」欄には、源泉徴収票の「社会保険料等の金額」の金額を記載する(ただし、確定申告で新たに申告する社会保険料などがある場合は、該当の金額を追加した合計額を「支払保険料等の計」欄に記載したうえで、追加した金額を「うち年末調整等以外」欄に記載する)

-

3.「生命保険料控除」と「地震保険料控除」の欄には、「支払保険料等の計」欄に「源泉徴収分」と記載する(ただし、確定申告で新たに申告する生命保険料などがある場合は、該当の金額を追加した合計額を「支払保険料等の計」欄に記載したうえで、追加した金額を「うち年末調整等以外」欄に記載する)。

以上で転記は完了です。その他の部分を埋めて、確定申告書を完成させましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

同じ年の源泉徴収票が2枚以上ある場合は?

確定申告は、1年間の所得を確定させるためのものですから、必要になる源泉徴収票は、申告する年のものだけです。源泉徴収票の上部に「令和◯年分」という記載があるので、該当の年の源泉徴収票を用意しましょう。

ただし、源泉徴収票は、その年に給与をもらったすべての会社から発行されます。掛け持ちでアルバイトをしている方や、転職をした方などの場合、同じ年の源泉徴収票が複数枚あることもあります。その場合、すべての源泉徴収票の内容を申告しなければいけません。転職をした場合、多くは、次の勤め先に前の勤め先から発行された源泉徴収票を提出して、年末調整を行ってもらいます。

手書きで確定申告書を作成するのであれば、それぞれの源泉徴収票の数字を合算して該当の欄に書き込みます。

一方、国税庁の「確定申告書等作成コーナー」で確定申告書を作る場合は、1枚ずつ入力していけば自動で合算してくれます。数字を書き込む欄の間違いなども防げますから、利用を検討してみてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告をする必要がある方

源泉徴収票を受け取った方のうち、勤務先で年末調整を受けた方は、確定申告をする必要はありません。しかし、源泉徴収票を受け取った方の中にも、以下のように確定申告をしなければならない方や、確定申告をした方がよい方がいます。

確定申告が必須となるケース

源泉徴収票を受け取った会社員は、どのような場合に確定申告が必須となるのでしょうか。以下のような方は、確定申告をしなければなりません。

確定申告が必須となる主なケース

- 年間の給与収入が2,000万円を超える

- 副業における所得や副業の給与収入の合計が20万円を超える

- 年の途中で会社を退職して年末調整の対象となっておらず、退職後に個人事業主などとして所得を得た場合で、給与から源泉徴収された所得税額よりも納税する所得税額の方が高い

年収が2,000万円を超える会社員は、年末調整を受けることができないため、自分で確定申告をする必要があります。年末調整を受けていなくても源泉徴収票は発行されるため、それを基に確定申告をしてください。

その他、年末調整を受けた給与以外の所得が一定以上ある方なども確定申告が必須です。

確定申告をした方がよい場合

確定申告の必要がない場合でも、払い過ぎた税金の還付を受けられるケースでは、確定申告をした方がよいといえます。年末調整を受けた会社員でも、以下のようなケースに該当する方は確定申告を検討しましょう。

確定申告が推奨される主なケース

- 医療費が10万円(総所得金額等が200万円未満の場合、総所得金額等のその5%)を超える医療費を支払った場合で、納税者が支払った生計を一にする親族全員分の医療費が対象

- 住宅ローンでマイホームを購入した場合(2年目以降は年末調整で控除を受けることができる)

- ふるさと納税などの寄附をした場合

上記のうち、申告内容がふるさと納税だけであれば、ワンストップ特例制度を利用することで、確定申告を省略できます。ただし、他の理由で確定申告をする場合、ワンストップ特例制度は利用できません。ふるさと納税についても確定申告で申告してください。また、ふるさと納税以外の、NPO法人などへの寄附を理由とした寄附金控除は、確定申告でしか適用を受けられません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

会計ソフトを使えば申告がスムーズに

会社員と並行して事業として、副業をしている方や、会社員をやめてフリーランスになった方の確定申告は、給与収入だけの方に比べて複雑になります。源泉徴収票の入力だけでなく、個人事業主として取引の記録を帳簿につけなければいけませんから、その分作業量も増えてしまうでしょう。すべてを手作業で行うには手間がかかりますし、簿記の知識も必要です。

そこでおすすめなのが、「やよいの白色申告 オンライン」や「やよいの青色申告 オンライン」といった会計ソフトです。やよいの会計ソフトには、クレジットカード明細や銀行明細、レシートをスキャナで読み込んだデータなどから自動で仕訳する機能があります。簿記の知識が乏しくても帳簿が作成できて、確定申告にかかる手間と時間を大幅に削減できます。スムーズに確定申告を進められますので、簿記の知識がない方や初めて確定申告する方でも安心です。

「やよいの白色申告 オンライン」はずっと無料、「やよいの青色申告 オンライン」は1年無料で使えますから、確定申告にご活用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告時は源泉徴収票などの必要書類を事前に準備しておこう

確定申告には、源泉徴収票や控除証明書などのさまざまな書類が必要です。受け取った源泉徴収票や証明書類などは、なくさないよう大切に保管しておきましょう。確定申告用の書類をまとめて保管できる引き出しや封筒などを用意しておくと安心です。

また、副業をしている方や、会社員を辞めてフリーランスになった方は、「やよいの白色申告 オンライン」「やよいの青色申告 オンライン」などの会計ソフトを活用することをおすすめします。早めに準備を整えて、スムーズに確定申告を進めてください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

会社員などが確定申告に必要な源泉徴収票はいつの期間のものですか?

源泉徴収票は、その年の1月1日から12月31日までに支払われた給与額や徴収された所得税額などが記載されたものです。源泉徴収票は通常12月の給料や賞与額が確定し、年末調整が終わったタイミングで交付されます。副業でアルバイトなどをしている方は、該当年の源泉徴収票が複数枚ある場合があります。2か所以上から給与をもらっている場合、確定申告をすると税金の還付がされることが多いので、期日までに所得税の確定申告をするのがおすすめです。

中途退職をして年末調整をしていない場合、確定申告はどうすればいいですか?

中途退職をして同じ年に再就職した場合は、原則として再就職先が年末調整をしてくれるので所得税の確定申告は不要です。一方、退職後に就職しておらず、年末調整されていない場合、納めすぎていた税金が戻ってくる可能性がありますので、所得税の確定申告をすることをおすすめします。

確定申告と源泉徴収の違いを教えてもらえますか?

確定申告と源泉徴収の大きな違いは対象になる方です。確定申告は個人事業主や年金受給者などの給与所得者以外が必要になるものです。一方で源泉徴収は勤め先から給与支払を受けているサラリーマンなどが対象になります。ただしサラリーマンで副業をしており、本業以外の所得が20万円を超える場合は確定申告が必要なのでご注意ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者岡本匡史(税理士)

「岡本匡史税理士事務所」の代表税理士。

1979年和歌山県生まれ。滋賀県立膳所高校、横浜国立大学経営学部卒業。城南信用金庫、公認会計士事務所勤務を経て、2012年に豊島区池袋にて岡本匡史税理士事務所を設立。

低価格で手厚いサポートを行うことを目標としており、特に開業前~開業5年目の法人・個人事業主の税務会計が得意。

毎年、市販の確定申告本や雑誌の監修にも携わっている。