業務委託の確定申告はいくらから?やり方や必要書類、源泉徴収について解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

働き方の多様化とともに、近年では業務委託で仕事をする人も増えています。勤務先から給与を受け取る会社員などとは異なり、業務委託で働く人は、1年間で得た所得をもとに所得税額を計算し、自分で確定申告を行わなければなりません。

しかし、業務委託で仕事を受注していると、「自分は確定申告が必要なのだろうか」「業務委託の確定申告のやり方がわからない」などと悩む方もいるかもしれません。

ここでは、業務委託で確定申告が必要なケースや、確定申告の方法などの他、確定申告をするときに知っておきたい所得税の源泉徴収についても解説します。

業務委託とは自社の業務を外部に委託すること

業務委託とは、自社の業務を外部の企業や個人に任せることです。このとき、委託する側と請け負う(受託する)側が結ぶ契約を、業務委託契約といいます。業務委託契約を結んだ場合、基本的に仕事の進め方などは受託側の裁量に任されます。

業務委託契約に関する法律

業務委託契約は、一定の業務の遂行を他社に委託する契約として締結されます。

ただし、法律上は業務委託について明確に定義されているわけではありません。そのため、業務委託契約については、民法で規定されている「請負」や「委任」の性質をもつと考えられています。民法において、請負契約とは「業務を受注した者が、委託された業務の完成を約束し、業務を発注した者は成果物に対して報酬を支払う契約」、委任契約とは「受注した業務に関して、『行為の遂行』を目指した契約」とされています。

会社員・派遣社員などとの違い

業務委託で請け負う業務内容によっては、発注した会社に常駐して働くことがあります。また、最近では会社員でも在宅勤務やリモートワークが一般化し、「業務委託と会社員、派遣社員の違いがわかりにくい」と感じることもあるかもしれません。

業務委託と会社員・派遣社員との違いは、その契約形態にあります。会社員の場合は、雇用主である企業と雇用契約を結びます。また、派遣社員は、派遣会社と雇用契約を結び、その派遣会社と派遣先企業の派遣契約のもと、派遣先企業の指示を受けて働きます。

それらに対して、業務委託は企業などに雇われるものではありません。受託する側が個人であっても、委託する企業などと対等の関係で業務委託契約を結び、依頼された業務を遂行します。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

業務委託で働く人で、確定申告が必要となるのは?

業務委託で働いた場合に確定申告が必要かどうかは、所得の区分や金額によって異なります。業務形態別にご説明します。

個人事業主やフリーランスの場合

個人事業主やフリーランスが業務委託で仕事をした場合、1年間の所得が48万円を超えると確定申告が必要です。このとき気をつけたいのが、「収入」と「所得」の違いです。

収入とは、1年間に入ってきたお金の合計額、つまり売上高です。そして、その収入から事業にかかる必要経費を差し引いた儲けが所得になります。「売上-経費」の金額が48万円以上になった場合は、確定申告が必要だと考えておくといいでしょう。

なお、税法上、所得には10種類の区分がありますが、個人事業主やフリーランスの所得は多くが事業所得に該当します。事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生じる所得を指します。事業所得の確定申告を行う場合、事前に手続きを行えば、メリットの多い青色申告を選択することができます。

個人事業主の確定申告についての詳細は、以下の記事で詳しく解説していますので参考にしてください。

給与所得者の副業の場合

会社員などの給与所得者が、副業として業務委託で働いた場合は、副業の所得が20万円を超えたら確定申告が必要です。このときの判断基準も、「収入」ではなく「所得」なので注意しましょう。

なお、副業で業務委託を請け負っている場合は、所得の区分は「雑所得」になる可能性が高いです。雑所得は、給与所得や事業所得といった他の所得に該当しない所得を指します。雑所得は確定申告で青色申告を選択することはできないので、必然的に白色申告を行うことになります。

副業の確定申告についての詳細は、以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

特定の業種の業務委託は、確定申告で所得税が還付されることも

上に挙げた2つの条件に当てはまらなければ、業務委託の所得に対して所得税は発生しないため、確定申告は不要です。

ただし、業種によっては、業務委託の報酬から所得税等が源泉徴収(天引き)されていることがあります。その場合は、確定申告を行うことで、納めすぎた所得税が還付される可能性が高いでしょう。また、個人事業主やフリーランスで、後述する赤字の繰越しなどの青色申告のメリットを受けたい人は、所得金額が低くても(または赤字でも)確定申告を行う必要があります。

なお、所得税の確定申告をしない場合は、別途、居住地の市区町村へ住民税の申告をしなければなりません。所得税の確定申告を行えば、その情報が市区町村と共有されるため、住民税の申告は不要になります。

業務委託契約で源泉徴収される範囲

源泉徴収とは、委託側が報酬・料金などを支払う際にあらかじめ所得税などを差し引いて支給し、受託側に代わって納税する仕組みのことです。

業務委託を請け負う側が個人の場合、下記のようなケースで所得税等の源泉徴収が行われます。

報酬・料金等の支払いを受けるものが個人の場合の源泉徴収の対象となる範囲

- 原稿料や講演料

- 弁護士、公認会計士、司法書士など、特定の資格を持つ人への報酬・料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手やプロサッカー選手、プロテニス選手、モデルや外交員などに支払う報酬

- 映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビジョン放送等の出演等の報酬・料金や芸能プロダクションを営む個人に支払う報酬・料金

- ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

- プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

- ※ 国税庁「No.2792 源泉徴収が必要な報酬・料金等とは

」

業務委託契約は支払調書で源泉徴収額を確認する

会社員などの給与所得者であれば、給与から源泉徴収された税金などは、源泉徴収票を見ればわかります。しかし、業務委託の場合は源泉徴収票が発行されません。その代わりになるのが、発注元が発行する支払調書です。

支払調書とは、報酬や料金の支払いをした法人や個人事業主が、「誰に、どんな内容で、年間いくら支払ったか」を税務署に報告するための書類で、源泉徴収した税金の額なども記載されています。

ただし、支払調書は税務署への提出は義務付けられていますが、支払相手(業務委託契約を結んだ個人事業主やフリーランスなど)に交付する義務はありません。

そのため、場合によっては、発注元から支払調書を受け取れない可能性もあります。支払調書がない場合は、請求書や帳簿などから源泉徴収額を確認できるように、こまめに記録をつけておくことが大切です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

業務委託の確定申告は青色申告または白色申告で行う

業務委託で行う確定申告には、「青色申告」と「白色申告」の2種類があります。

青色申告は、事前に届出をして所定の要件を満たした場合に選択できる方法で、青色申告特別控除など税制上の優遇が受けられます。

一方、青色申告を行わない、または行うことができない場合は、自動的に白色申告になります。白色申告は青色申告に比べて帳簿の作成方法がシンプルですが、青色申告のような節税メリットがありません。

青色申告と白色申告の主な違いは、次の表のとおりです。

| 青色申告(特別控除65万円) | 青色申告(特別控除55万円) | 青色申告(特別控除10万円) | 白色申告 | |

|---|---|---|---|---|

| 条件 | 不動産所得・山林所得・事業所得のいずれかがある人 | – | ||

| 申請 | 原則として青色申告をしたい年の3月15日までに所轄の税務署に「青色申告承認申請書」と「開業届」を提出(提出した翌年に行う確定申告から適用される) | 必要なし | ||

| 提出書類 |

|

|

|

|

| 記帳方法 | 複式簿記 | 簡易(単式)簿記でも可 | 簡易(単式)簿記 | |

| 確定申告の期限 | 2月16日~3月15日

|

|||

| 申告方法 |

|

|

|

|

| その他の要件 | e-Taxによる申告または、優良な電子帳簿保存をしている | – | – | – |

| 税制上の優遇措置 | 青色申告特別控除(65万円) | 青色申告特別控除(55万円) | 青色申告特別控除(10万円) | なし |

| その他 |

|

|

||

- ※1 確定申告書にはAとBの2種類がありましたが、確定申告書Aは2023年(令和5年)1月から廃止され、2022年(令和4年)分の確定申告からは一本化されて、確定申告書となります。

- ※2 青色申告決算書は、損益計算書、「売上」「仕入」に関する内訳書、減価償却に関する内訳書、貸借対照表の4ページで構成されます。

関連記事

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

青色申告をする要件やメリット・デメリット

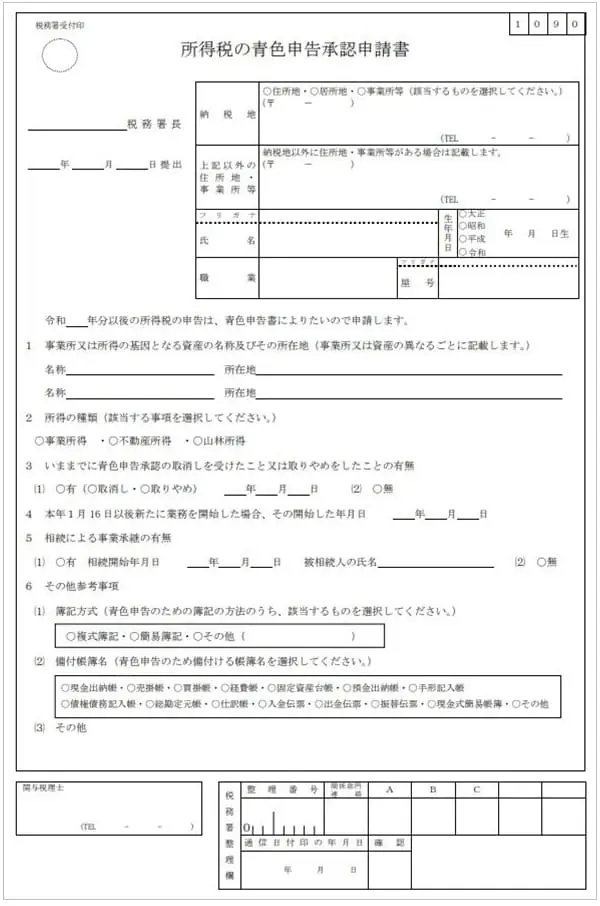

業務委託による所得が事業所得に該当すれば、所轄の税務署に「開業届」と「所得税の青色申告承認申請書」を提出すると、青色申告による確定申告が可能になります。

-

※国税庁「[手続名]所得税の青色申告承認申請手続

」

青色申告をするための要件

-

所得の区分が事業所得・不動産所得・山林所得のいずれかがある

青色申告ができるのは、「事業所得」「不動産所得」「山林所得」のいずれかの所得に限られます。個人事業主やフリーランスが業務委託で働く場合、多くは事業所得に該当します。 -

事前に開業届、所得税の青色申告承認申請書を提出

青色申告をするには、「開業届」と「所得税の青色申告承認申請書」を、納税地を所轄する税務署に提出しておく必要があります。 -

複式簿記での帳簿つけ

青色申告で、後述する65万円または55万円の青色申告特別控除を受けるためには、複式簿記による記帳を行う必要があります。簡易な記帳をした場合は、青色申告特別控除の金額は65万円または55万円ではなく10万円になります。

青色申告のメリット

-

65万円、55万円、10万円の青色申告特別控除が受けられる

青色申告で複式簿記による記帳をするなど所定の要件を満たせば、55万円の控除が受けられます。さらに、e-Taxでの申告か電子帳簿保存を行えば控除額が10万円増え、最大で65万円の控除が受けられます。青色申告特別控除を受けるとその分課税所得が少なくなるので、大きな節税メリットにつながります。なお、複式簿記ではなく単式簿記で記帳したり、貸借対照表を添付しなかったりした場合は、青色申告特別控除は10万円となります。

-

赤字の繰越しや繰戻しが行える

事業で赤字を出してしまったとき、青色申告であれば赤字を翌年以降3年にわたって繰り越すことができ、黒字と相殺して納税負担を軽減することができます。また、前年も青色申告をしていて黒字だった場合は、その年の赤字を前年の黒字と相殺して繰戻し還付を受けることも可能です。 -

少額減価償却の特例を受けられる

10万円以上のものを経費計上する場合は、基本的に、法令耐用年数に従って経費として計上する費用を分割(減価償却)する必要があります。しかし、青色申告では、30万円未満の固定資産を減価償却せず一度に経費にできる「少額減価償却の特例」があります。この特例を利用すれば、30万円未満の固定資産については、年間合計300万円を限度として一括で経費にすることができます。 -

青色事業専従者給与を適用できる

青色事業専従者給与とは、自営業の人などが家族に支払う給与を経費として控除できる制度です。家族に支払う給与は、原則として経費にはなりません。しかし、青色申告では、あらかじめ「青色事業専従者給与に関する届出書」を税務署に提出して一定の要件を満たせば、家族への給与を経費に計上することができます。 -

貸倒引当金を経費計上できる

貸倒とは、取引先の倒産や経営悪化などによって、売掛金や未収入金、貸付金といった債権が回収できなくなってしまうことです。そして、引当金とは、将来の支出のために準備しておくお金を指します。つまり、貸倒引当金とは、将来的な貸倒れのリスクに備えてあらかじめ用意しておくお金という意味です。青色申告をしている自営業の人は、確定申告の際に、売掛金や未収入金、貸付金などの債権のうち、一定の額を貸倒引当金として必要経費に計上できることがメリットです。

青色申告にするデメリット

-

記帳や確定申告の準備に手間がかかる

最大65万円の青色申告特別控除を受けるためには、複式簿記で帳簿をつけたり、貸借対照表や損益計算書といった書類を作成したりする手間がかかります。特に、手作業でこれらの帳簿や書類を作成しようとすると、簿記の専門知識がなければ難しいでしょう。しかし、確定申告ソフトを使えば、65万円・55万円の青色申告特別控除に必要な帳簿などの作成の手間を減らすことも可能です。

-

青色申告承認申請書の事前提出が必要

青色申告をするには、所得税の青色申告承認申請書を所轄の税務署に提出する必要があります。この申請書は、原則として青色申告をしようとする年(確定申告の対象となる所得が生じる年)の3月15日までに提出しなければなりません。期限内に提出ができなかった場合は、青色申告ができるのは翌年分以降になってしまいます。なお、1月16日以降に開業した場合は、青色申告承認申請書の提出期限は開業から2か月以内となり、3月15日までに提出できなくてもその年の所得から青色申告ができます。

関連記事

白色申告をする要件やメリット・デメリット

白色申告は、青色申告を選択しない場合に行う確定申告の方法です。記帳方法がシンプルで手間がかからない一方で、青色申告のような税制優遇は受けられません。

白色申告をするための要件

所得税の確定申告を行うとき、税務署に青色申告の申請をしていない場合は、自動的に白色申告になります。白色申告を行う上で、特に事前手続きは必要ありません。

白色申告をするメリット

-

簡易帳簿で良いため、確定申告の準備が簡単にできる

白色申告の帳簿付けは「単式簿記」というシンプルな記帳方式で良いとされているため、青色申告に比べて確定申告の準備が簡単にできます。 -

事前の申請が不要

白色申告は、事前に申請書を提出しなくても確定申告ができます。青色申告承認申請書を出さなければ、必然的に白色申告を行うことになります。

白色申告をするデメリット

-

税制優遇を受けられない

青色申告では、所定の条件を満たせば最大65万円の青色申告特別控除が受けられますが、白色申告にはそのような優遇措置はありません。一般的な所得控除や税額控除しか適用できないため、売上や経費の金額が同じでも、青色申告に比べて税金が高くなる可能性があります。 -

赤字が出た場合の繰越しや繰戻しができない

青色申告では、損失が出た場合に赤字を最長3年間繰り越すことができますが、白色申告では繰越しできません。また、黒字の翌年に赤字になったり、赤字が続いた後に黒字になったりした場合、繰越しによる相殺ができないために税負担が増えてしまいます。 -

収支内訳書の作成が必要

白色申告は準備が楽だと思われがちですが、収入金額や必要経費についてまとめた「収支内訳書」という書類を作成する必要があります。1年間の収支を項目ごとに集計するなどの計算を行うため、それなりに手間はかかります。以前は、白色申告には基本的に、記帳や帳簿保管の義務がありませんでした。しかし、2014年1月から制度が変わり、白色申告でも会計帳簿を作成して保管する必要があります。白色申告の記帳は青色申告の「複式簿記」に比べて簡易であるとはいえ、会計ソフトを使えば手間はたいして変わりません。そのため現在では、あえて白色申告を選択するメリットは少ないかもしれません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

業務委託が確定申告をしないとどうなる?

業務委託で一定以上の所得を得たのに確定申告をしないと、納めるべき税金を納税していないということになります。期限内に確定申告を行わなかった場合は、下記のようなペナルティが発生する可能性があります。

延滞税

期日までに確定申告をしなかった場合は、原則として、利息に相当する延滞税が自動的に課されます。延滞税は、法定納期限の翌日から納付する日までの日数に応じて税率が変わり、最高税率は14.6%です。

無申告加算税

無申告加算税は申告期限を過ぎたり無申告だったりした場合に課される税金で、納付すべき税額に対して原則15~20%が加算されます。ただし、期限から1か月以内に自主的に申告を行い、期限内申告をする意思があったと認められる場合は、無申告加算税は課されません。

重加算税

重加算税は、故意に所得を隠蔽したり確定申告をしなかったりした場合に課される税金です。重加算税は納付すべき税額の35~40%と、非常に重い徴税となります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

業務委託の確定申告には確定申告ソフトを活用しよう

業務委託で一定以上の所得を得た場合は、期限までに確定申告が必要です。個人事業主やフリーランスの方は、青色申告を選択することで、青色申告特別控除をはじめとするさまざまな節税メリットを得られるでしょう。ただ、青色申告は複式簿記での記帳が必要なため、簿記の知識がないとハードルが高いと感じる方もいるかもしれません。

そんなときにおすすめなのが、弥生のクラウド確定申告ソフトです。「やよいの白色申告 オンライン」や「やよいの青色申告 オンライン」なら、確定申告が初めての方でも帳簿や必要書類を効率良く作成することができます。便利な確定申告ソフトを活用して、スムーズに確定申告を進めましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使えるクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」はずっと無料ですべての機能が使用でき、「やよいの青色申告 オンライン」は初年度無料、かつ無料期間中でもすべての機能が使用できますので、どちらも気軽にお試しいただけます。

初心者にもわかりやすいシンプルなデザイン

初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な書類が作成可能です。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

銀行明細やクレジットカードなどの取引データ、レシートや領収書のスキャンデータやスマホで撮影したデータを取り込めば、AIが自動で仕訳を行います。入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

画面の案内に沿って入力していくだけで、確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

日々の取引データを入力しておくだけで、レポートが自動で集計されます。確定申告の時期にならなくても、事業に利益が出ているのかリアルタイムで確認できますので、経営状況を把握して早めの判断を下すことができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

よくあるご質問

業務委託で仕事をしている場合の確定申告のやり方を教えてもらえますか?

業務委託で仕事をしている場合の確定申告のやり方は、以下の通りです。

-

①必要な書類・環境を整える

-

②帳簿を作成する

-

③確定申告書類を作成する

-

④確定申告書などを提出する

-

⑤納税する

①〜⑤については以下の記事で詳しく解説していますので、確定申告に不安を感じている方はぜひ参考にしてみてください。個人事業主で確定申告をするのであれば、確定申告ソフトの利用も視野に入れましょう。「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」であれば、難しい会計や簿記の知識がなくても簡単に確定申告が可能です。

確定申告のやり方についてはこちら

業務委託で仕事をしている場合、確定申告は年間所得いくらから必要ですか?

個人事業主やフリーランスが業務委託で仕事をした場合、年間の所得が48万円を超えると所得税の確定申告が必要です。会社員などの給与所得者が副業として業務委託で働いた場合は、副業の所得が20万円を超えたら確定申告が必要です。判断基準は「収入」ではなく「所得」なので注意しましょう。「所得」と「収入」の違いは、収入は1年間の売上高のことで、所得は収入から必要経費などを差し引いた金額を指します。また、請負っている業務によっては源泉徴収されていることがあります。その場合は確定申告をすることで、納めすぎた税金が還付される可能性があります。業務委託の方が確定申告をする必要があるケースについては本記事内で解説していますので、ぜひそちらを参考にしてみてください。

扶養に入っている人が業務委託で収入を得ている場合、いくらから確定申告が必要ですか?

扶養に入っていて業務委託で収入を得ている場合は、年間所得が48万円を超えると所得税の確定申告が必要です。さらに扶養対象からはずれます。扶養に入っていて業務委託でお仕事をされている方は、年間所得が48万円を超える場合は必ず確定申告をするようにしましょう。

業務委託の方が確定申告をする場合、青色申告と白色申告どちらがおすすめですか?

個人事業主の場合、青色申告の方がおすすめです。白色申告と青色申告を比べると、青色申告の方が節税メリットが大きいです。青色申告のデメリットとしては経理処理の難しさが挙げられますが、昨今ではこれらを楽に行える便利な確定申告ソフトがあるため、デメリットとも言い難くなっています。「やよいの青色申告 オンライン」なら、難しい簿記や会計の知識がなくても、簡単に青色申告に必要な帳簿や確定申告書類の作成と申告が可能です。青色申告をぜひ利用を視野に入れてみてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。