確定申告書の書き方は?源泉徴収票を転記する手順を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

年末調整をする会社員であっても、年収や副業の収入などに応じて確定申告が必須となる場合があります。また、確定申告でしか申告できない控除を利用する人は、確定申告をすることで還付を受けられる可能性があります。では、源泉徴収の対象の会社員が確定申告をする場合、源泉徴収票そのものは必要となるのでしょうか。

本記事では、源泉徴収票の記載内容や確定申告書の第一表・第二表に転記する手順、源泉徴収票を紛失したときの対処法などについて解説します。

確定申告をする必要がある人とは?

源泉徴収は、会社が給与や報酬を支払うときに、所得税と復興特別所得税を差し引いて国に納税する制度です。年末調整をする会社員の場合、会社が本人の代わりに所得税を納税しているため、確定申告は原則不要です。

ただし、会社から給与を支払われる会社員であっても、年収や副業の収入などに応じて確定申告が必須となる場合があります。また、確定申告でしか申告できない控除を利用する人は、確定申告をすることで還付を受けられる可能性があります。

このように、源泉徴収の対象となっていても、確定申告も実施する人は、源泉徴収票の内容を確定申告書に転記して申告することが必要です。なお、源泉徴収票そのものについては、以前は添付が必要でしたが、2020年分の確定申告から添付は不要となりました。

ここでは、確定申告が必須となる場合と、必須ではないものの確定申告をした方がよい場合について解説します。

確定申告が必須となる場合

会社員などの給与所得者でも、確定申告が必須となる場合があり、実際に確定申告をする際には源泉徴収票の内容の転記が必要です。具体的なケースのうち主なケースは以下のとおりです。

確定申告が必須となる主なケース

- 年間の給与収入が2,000万円を超える場合

- 副業における所得や副業の給与収入の合計が20万円を超える場合

- 年の途中で会社を退職して年末調整の対象となっていない場合

- 2か所以上から給与をもらっている場合

確定申告をした方がよい場合

確定申告が必須ではない会社員であっても、確定申告をした方がよい場合があります。例えば、医療費控除や寄附金控除、初年分の住宅ローン控除を受ける場合、確定申告をすることで還付を受けられる可能性があります。

具体的なケースのうち主なケースは以下のとおりです。

確定申告で控除が受けられる主なケース

- 医療費控除:医療費が10万円(年間所得が200万円未満の人はその5%)を超える場合 ※納税者が支払った家族全員分の医療費が対象

- 住宅ローンでマイホームを購入した場合 ※2年目以降は年末調整で控除を受けることができる

- ふるさと納税などの寄附をした場合

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

源泉徴収票の記載内容

源泉徴収されている会社員が確定申告をする場合、源泉徴収票の内容を確定申告書に転記する必要があります。

ここでは、まず源泉徴収票に何が書かれているのかを見ていきましょう。

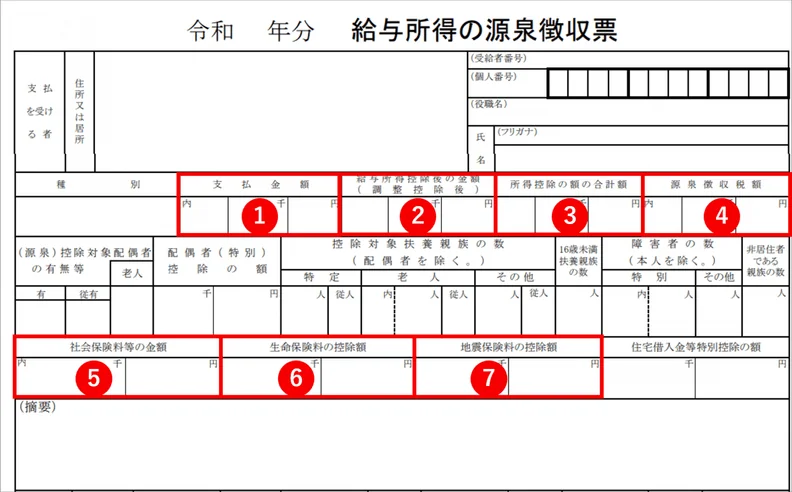

源泉徴収票

源泉徴収票の記載内容

-

1.支払金額:1年間に支払われた給与の合計額

-

2.給与所得控除後の金額:支払金額から給与所得控除を引いた金額。給与所得控除は給与収入から一定額を差し引く控除

-

3.所得控除の額の合計額:基礎控除や扶養控除、保険料控除などの総計

-

4.源泉徴収税額:源泉徴収で差し引かれた所得税額

-

5.社会保険料等の金額:1年間に支払った社会保険料(健康保険料、介護保険料、厚生年金保険料、雇用保険料)の合計額

-

6.生命保険料の控除額:生命保険料や個人年金保険料の控除額

-

7.地震保険料控除額:地震保険料や(旧)長期損害保険料の控除額

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告書の第一表に転記する手順

源泉徴収票に記載されている金額が確認できたら、確定申告書に転記していきます。確定申告書の第一表に転記する手順は以下のとおりです。

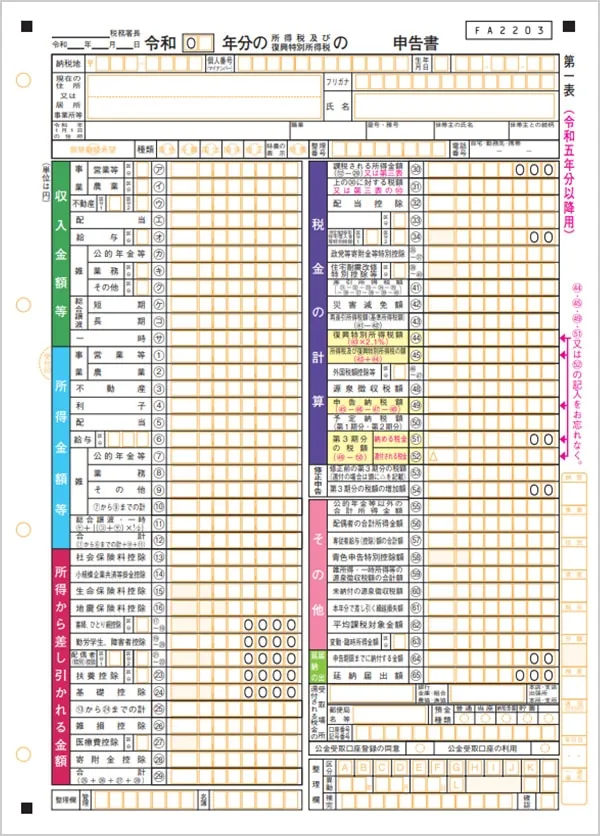

確定申告書 第一表

-

※国税庁「所得税の確定申告

」

確定申告書 第一表に転記する手順

-

1.確定申告書 第一表、「収入金額等」の「給与」の欄に、源泉徴収票の1の金額を記載する

-

2.確定申告書 第一表、「所得金額等」の「給与」の欄に、源泉徴収票の2の金額を記載する。ほかに所得がなければ「所得金額等」の「合計」にも同じ金額を記載する

-

3.確定申告書 第一表、「所得から差し引かれる金額」の「(13)から(24)までの計」の欄に、源泉徴収票の3の金額を記載する。源泉徴収票以外に新たに追加した所得控除額があれば、計算し直して、合計額を記載する

-

4.確定申告書 第一表、「税金の計算」の「源泉徴収税額」の欄に、源泉徴収票の4の金額を記載する

-

5.確定申告書 第一表、「所得から差し引かれる金額」の「社会保険料控除」の欄に、源泉徴収票の5の金額を記載する

-

6.確定申告書 第一表、「所得から差し引かれる金額」の「生命保険料控除」の欄に、源泉徴収票の6の金額を記載する

-

7.確定申告書 第一表、「所得から差し引かれる金額」の「地震保険料控除」の欄に、源泉徴収票の7の金額を記載する

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告書の第二表に転記する手順

確定申告書の第一表への記載ができたら、次は確定申告書の第二表にも必要事項を記載していきます。ここでは、確定申告書の第二表に転記する手順は以下のとおりです。

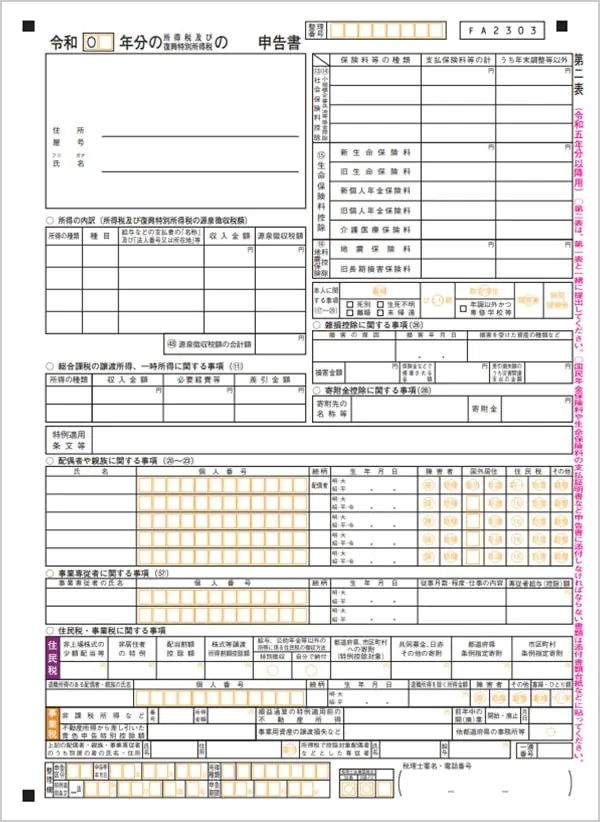

確定申告書 第二表

-

※国税庁「所得税の確定申告

」

確定申告書 第二表に転記する手順

-

1.確定申告書 第二表「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の欄は、「所得の種類」に「給与」と記載したうえで、支払者の氏名・名称の欄に源泉徴収票の支払者の情報を記載する

-

2.確定申告書 第二表「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の「収入金額」に、源泉徴収票の1の金額を記載する

-

3.確定申告書 第二表「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の「源泉徴収税額」に、源泉徴収票の4の金額を記載する

-

4.確定申告書 第二表「社会保険料控除」と「小規模企業共済等掛金控除」の欄は、「保険料等の種類」に「源泉徴収票のとおり」と記載する

-

5.確定申告書 第二表の「支払保険料等の計」に、源泉徴収票の5の金額を記載する

-

6.確定申告書 第二表の「生命保険料控除」と「地震保険料控除」の欄は、各控除の項目に、控除額ではなく支払った保険料の金額を記入する

実際に作成する際、多くの項目で確定申告書の第二表に細目を記入し、その合計額を確定申告書の第一表に記入する流れとなります。そのため、確定申告書の第二表に細目を記入しながら、適用漏れの所得控除項目がないか確認し、誤りがなければ確定申告書の第一表の合計額の記入を進めましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

源泉徴収票を紛失したときの対処法

源泉徴収票を紛失してしまった場合は、会社に再発行を依頼します。ただし、源泉徴収票の交付については、所得税法226条に源泉徴収票を交付しなければならないと明記されているものの、回数や遡及期間までは明記されていません。つまり、会社には源泉徴収票を交付する義務がありますが、再発行に応じてくれるかどうかは会社次第です。再発行にかかる時間も会社によって異なるため、早めに連絡した方がよいでしょう。

源泉徴収票が支払者から交付されない場合、納税地等を所轄する税務署長に「源泉徴収票不交付の届出書」を提出することで問題解決が図られる場合があります。

その際は以下の書類が必要となります。

税務署長に「源泉徴収票不交付の届出書」と提出する際の必要書類

- 給与支払明細書の写し(給与支払明細書が保存されている場合)

- 勤務先に対し源泉徴収票の交付を求めたことが分かる書類など

なお、会社員などが所得税の還付のために確定申告をする場合、過去5年にさかのぼっての申告が可能です。そのため、源泉徴収票をコピーやスキャンなどでバックアップするなどして、5年間は保管しておくことをおすすめします。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告をする場合は正確に源泉徴収票の内容を転記しよう

年末調整をする会社員であっても、年収や副業の収入などに応じて確定申告が必須となる場合があります。また、確定申告でしか申告できない控除を利用する人は、確定申告をすることで還付を受けられる可能性があります。確定申告をする場合は、正確に源泉徴収票の内容を転記しましょう。

確定申告にかかる手間をできるだけ減らすためには、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用がおすすめです。確定申告業務の負担軽減に、ぜひご活用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。