アフィリエイターにも確定申告は必要!手順や注意点を解説

監修者: 齋藤一生(税理士)

更新

自分のSNSやブログに広告を掲載する「アフィリエイト」は、誰でも手軽に始められる副業です。しかし、このようなアフィリエイト収入には、原則として確定申告が必要という注意点もあります。申告漏れがないように、確定申告をしなければいけない人の条件や確定申告の手順、注意点について知っておきましょう。

アフィリエイト収入は原則として確定申告が必要

アフィリエイト収入は、原則として確定申告をしなければいけません。アフィリエイトであっても、お金を受け取っている以上は「所得」とみなされますし、所得には所得税や住民税がかかります。

ただし、所得額が少額な場合は、確定申告をしなくても良い場合があります。

アフィリエイトはインターネット広告のひとつ

アフィリエイトは、ブログやSNS上に企業の広告や商品の広告などを掲載するインターネット広告のひとつです。自分のブログやSNSに広告を掲載する人を、「アフィリエイター」と呼びます。アフィリエイターが報酬を受け取る流れは、おおまかに下記のとおりです。

アフィリエイターが報酬を受け取る流れ

-

1 ECモールのアフィリエイトプログラムやアフィリエイトサービスプロバイダを利用して、紹介したい商品を決める

-

2 商品の広告用コードを自分のサイトやブログ、SNSなどに貼る

-

3 サイトやブログ、SNSなどの広告をクリックした閲覧者が商品を購入する、あるいはメールマガジンの購読などアフィリエイトプログラムが指定する条件を達成する

-

4 成果に応じた報酬がアフィリエイターに支払われる

アフィリエイトには、「お金をかけずに気軽に始められる」というメリットがあります。難しい知識もいりません。一方、企業側も、成果に対してのみ報酬を支払えば良いことから、効率良く宣伝ができます。

アフィリエイト収入の所得区分

アフィリエイトで得た所得は、その性質に応じて「事業所得」または「雑所得」に区分されます。どちらに該当するかによって、確定申告の方法が変わるので注意してください。

事業所得(青色申告・白色申告)

事業所得とは、事業によって得られた所得です。アフィリエイトで生計を立てている人や、事業に該当する規模で継続的にアフィリエイト所得を得ている人などは、事業所得に該当すると考えられます。

雑所得(副業)

事業としてではなく、「副業で少額をアフィリエイトで稼いでいる」「お小遣い稼ぎをしている」といった程度であれば、雑所得に該当します。所得税法では、所得の区分は事業所得・雑所得も含めて10種類ありますが、雑所得は雑所得以外の所得の区分に当てはまらない所得を指します。アフィリエイトで得た所得の場合、事業所得に該当しなければ雑所得です。なお、雑所得はさらに「公的年金等」「業務」「その他」の3つに大別できますが、アフィリエイトのような所得は「業務」に該当します。

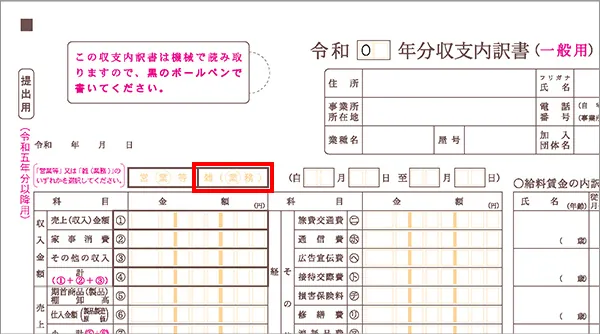

なお、税制改正で、2022年分の所得税の確定申告から業務にかかる雑所得について、前々年の副業の収入金額が300万円を超える場合は、帳簿作成や書類の保存が義務付けられました。また、前々年の副業の収入金額が1,000万円を超えている場合は、帳簿作成や書類の保存に加えて、所得税の確定申告で収支内訳書の添付が必要です。これは、前々年の「所得金額」ではなく、「収入金額」であることに注意しましょう。

また、一般的に帳簿作成や書類の保存をしていれば、年間の収入金額が300万円以下でも概ね事業所得とみなされます。年間収入が300万円以下の小規模な事業で、帳簿作成や書類の保存をしない場合は、事業所得ではなく雑所得となります。

事業所得や雑所得については、以下の記事でそれぞれ詳しく解説しています。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アフィリエイターで確定申告が必要なケース

アフィリエイターが確定申告をしなければいけないかどうかは、所得額に応じて決まります。なお、所得額とは、アフィリエイト収入から経費を引いた金額のことです。

例えば、アフィリエイトの報酬で1,000円を受け取り、振込手数料として200円引かれた場合、所得は800円です。さらに、アフィリエイトを行うためのWebサイトのサーバー代や通信費などがあるでしょう。これらも必要経費として収入から差し引くことができます。

アフィリエイトを行っていて確定申告が必要かどうか判断する基準は、あくまでも収入から経費を引いた後の「所得」である点に注意してください。

下記は、アフィリエイトの確定申告が必要な3つのパターンです。

副業としてのアフィリエイトの所得が20万円を超える場合

勤務先で年末調整を受けている会社員が副業でアフィリエイトをしている場合、その所得が年間20万円を超えた人は確定申告が必要です。なお、アフィリエイト以外の副業を行っている人は、すべての副業所得の合計が20万円を超えた場合に確定申告をします。アフィリエイト以外の副業収入に給与所得がある場合には、給与所得控除を引いた後の給与所得ではなく、給与収入で判断します。

例えば、下記のような例では確定申告が必要になります。

例1

- アフィリエイト所得:年間7万円

- フードデリバリー所得:年間18万円

- 本業(給与所得):年間300万円

上記の場合、副業の合計所得額は25万円で20万円を超えるため、確定申告をしなければいけません。

例2

- アフィリエイト所得:年間7万円

- 短期アルバイトの給与収入:年間24万円

- 本業(給与所得):年間300万円

一方、例2の場合、短期アルバイトは給与所得ですが、年末調整は1か所でしか行えないため、短期アルバイトで得た給与は副業となります。そのため、支給額をそのままアフィリエイト所得に加算して20万円を超えるかどうかを判定します。そのため、このケースも確定申告が必要です。

また、給与所得者でも、年末調整を受けておらず自分で確定申告が必要な場合や、医療費控除や住宅ローン控除の申告などで確定申告を行う場合は、金額にかかわらずアフィリエイト所得についても申告しなければいけません。

アフィリエイトの所得が48万円を超える場合

合計所得金額が2,500万円以下のすべての人が受けられる控除が「基礎控除」です。合計所得金額が2,400万円以下の人の基礎控除額は48万円です。そのため、専業主婦や学生など、給与所得がないアフィリエイターの場合は、アフィリエイトの所得額が48万円を超えると確定申告が必要です。

例えば、アフィリエイトのみで年間50万円の所得がある場合、基礎控除額の48万円を超えるため、確定申告が必要です。

アフィリエイトとそれ以外の所得が48万円を超える場合

アフィリエイト以外の収入源がある人の場合、所得の合計額が基礎控除の48万円を超えた場合に確定申告が必要になります。

年間の所得が48万円を超える例

- アフィリエイト所得:年間25万円

- ハンドメイド販売所得:年間30万円

上記の場合、年間の所得が55万円で48万円を超えるため、確定申告が必要です。

なお、個人事業主で事業所得があり、その事業所得以外にアフィリエイトの所得もある人は、金額にかかわらず事業所得と合わせてアフィリエイトの所得についても申告しなければいけません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アフィリエイターが確定申告をする方法

アフィリエイターの確定申告方法について、事業所得と雑所得それぞれ解説します。なお、どちらの場合も「確定申告書の作成をして期限内に提出する」という基本は変わりません。使用する確定申告書も同一です。

所得区分によって確定申告の種類が異なる場合がある

前述のとおり、アフィリエイトの所得は事業所得または雑所得に区分されます。また、確定申告は青色申告と白色申告の2種類ありますが、事業所得の場合は、事業者の任意で、どちらかを選ぶことが可能です。所得区分別の確定申告の種類について詳しく見ていきましょう。

事業所得の場合

事業所得の場合は、青色申告または白色申告で確定申告を行います。どちらを選択するかは任意ですが、青色申告をする場合は、原則としてその年の3月15日までに「所得税の青色申告承認申請書」を管轄の税務署に提出しなければいけません。提出していない場合は白色申告をします。

青色申告をする場合は、確定申告書に「所得税青色申告決算書」を添えて提出します。最大65万円の青色申告特別控除や青色事業専従者給与、純損失の繰越しと繰戻しといったメリットが得られるため、事業所得がある人は青色申告を選択するのがおすすめです。

白色申告を選択した場合は、確定申告書に収支内訳書を添えて提出します。青色申告決算書よりは簡易的な記帳で申告が可能ですが、税制メリットは受けられません。また、記帳や書類の保管などは、白色申告でも必要です。

青色申告と白色申告の違いについてはこちらの記事で解説していますので、参考にしてください。

雑所得の場合

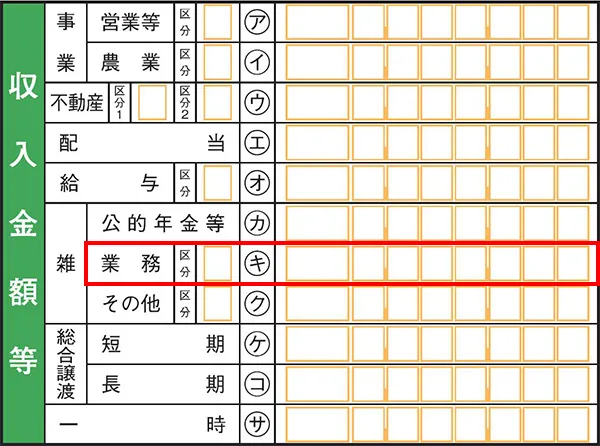

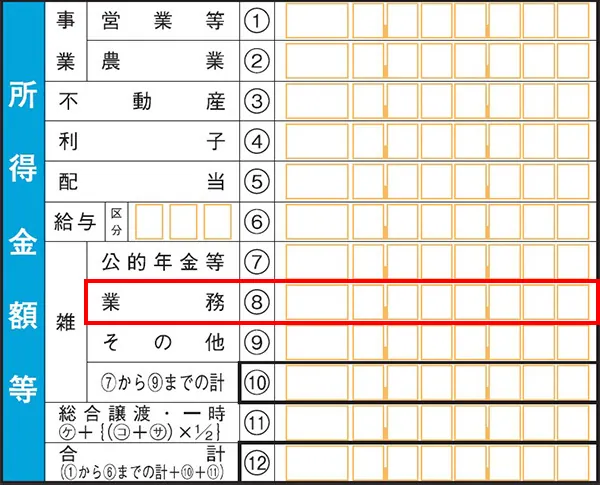

アフィリエイト所得が雑所得に該当する場合は、白色申告しか利用できません。確定申告書を作成する際は、「収入金額等」「所得金額等」欄にある「雑」の「業務」欄に、該当の収入と所得をそれぞれ記入して申告します。業務に係る雑所得の金額の計算上、現金主義の特例を適用する場合のみ、「雑」の「業務」の「区分」欄に「1」を記入します。

確定申告書 第一表(収入金額等)

」

」確定申告書 第一表(所得金額等)

」

」なお、前述したように税制改正で、雑所得に関する手続きが見直されています。2022年分以降は、前々年のアフィリエイト収入(雑所得)が300万円を超える場合、領収書などの証憑を保存しておかなければいけません。また、前々年のアフィリエイト収入が1,000万円を超える場合は、雑所得であっても収支内訳書の提出が求められます。

収支内訳書(一般用)

」

」確定申告に必要な書類

確定申告をする際は、下記の書類を用意しておきましょう。

確定申告をする際に必要な書類

- 所得税の確定申告書

- 本人確認書類(マイナンバーの番号確認できる書類、身元確認書類)

- 各種控除の証明書

- 銀行口座情報

- 源泉徴収票(給与所得者の場合)

なお、銀行口座情報と源泉徴収票は、確定申告書の還付金受取場所や給与所得額を記入するために使います。

確定申告の手順

アフィリエイターの確定申告は下記のように行います。年に1度のことですが、直前に慌てないように、日頃から領収書の整理や、経費の確認・記帳などを行っておきましょう。

- 1. 必要書類を準備する

- 領収書やアフィリエイト報酬がわかる書類、控除に必要な書類などを用意して、確定申告の準備をします。

- 2. 確定申告書を作成する

- 国税庁の確定申告書等作成コーナーや、民間の確定申告ソフトなどを利用して、確定申告書を作成しましょう。

- 3. 確定申告書を提出する

- e-Tax、郵送、税務署への持ち込みの中から、任意の方法で確定申告書を提出します。

- 4. 納税をする、もしくは還付を受ける

- 確定申告の結果に応じて、不足分の税金の納付をするか、税金の還付を受けます

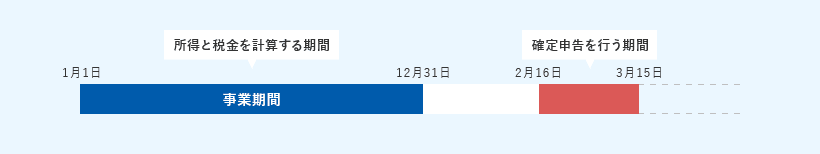

確定申告の期限

確定申告期限は、例年2月16日から3月15日までです。ただし、土日祝日にあたる場合は、翌平日に繰り下がります。

確定申告の方法についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アフィリエイターが確定申告をする場合の注意点

アフィリエイターが確定申告をするにあたって、気を付けたいポイントを3点ご紹介します。場合によっては、納税する金額が変わってしまうこともあるので注意してください。

最低支払額による報酬の支払タイミングによっては翌年の確定申告にできる

アフィリエイトの報酬の支払いについては、最低支払額が設定されているケースがあるため、報酬の支払タイミングによっては、翌年以降分の所得として確定申告できる場合もあります。

最低支払額とは、企業側が報酬の振込をする際の最低金額のことで、1か月の報酬が規定の最低支払額に達していない場合、翌月以降に報酬が繰り越され、既定の金額に達した場合のみに報酬が振り込まれる仕組みです。

原則として売上は、振込などの入金のタイミングにかかわらず、役務として提供した月の売上として計上します。例えば、2023年12月分の役務の報酬が2024年1月に入ってから、振り込まれたとしても、2023年の売上として確定申告をします。

しかし、アフィリエイトの場合、いつ最低支払額を達成するか確実な予見ができず、場合によっては、長期にわたって最低支払額に達しない可能性も考えられます。そのため、アフィリエイトの報酬が最低支払額に達し、入金されることが確定したときに、その月の売上として計上することも可能です。

例えば、最低支払金額が3,000円で、2023年11月から2024年1月までの各月に1,000円ずつの報酬が発生し、2024年1月に報酬の支払が確定した場合、確定申告は下記の2とおりの方法になります。

2023年と2024年に分けて確定申告をする

2024年1月に確定した3,000円の売上を2023年分の売上に2,000円、2024年分の売上に1,000円として計上する

2024年の売上として確定申告をする

2024年1月に3,000円の売上として計上し、2024年分の確定申告をする

事業にかかった費用は経費として計上できる

所得税は、あくまでも収入から経費を引いた「所得」に対してかかります。アフィリエイトも、経費は差し引いて計算できますから、計上忘れがないように気を付けましょう。事業をする上での通信費や支払手数料なども経費に含まれます。

なお、アフィリエイトの報酬が振り込まれる際の振込手数料も、必要経費として計上できます。そのため、振込手数料を差し引いた金額が報酬として振り込まれている場合には、振り込まれた金額をそのまま売上として計上することができません。振り込まれた金額の内訳をしっかり確認することが大切です。

また、見落としやすい費用には、下記のようなものがあります。

アフィリエイターの見落としやすい費用の例

- パソコンやスマートフォンの本体代金(10万円以上の資産については減価償却が必要、プライベート兼用の場合は家事按分が必要)

- アフィリエイトに関するセミナー費用

- 自宅でアフィリエイトをしている場合の家賃や光熱費、通信費など(家事按分して事業使用分のみ計上可能)

- 個人事業税や自宅の固定資産税など、事業を営むにあたって支払った一部の税金

減価償却や家事按分については、以下の記事でそれぞれ詳しく解説しています。

所得によって受けられない控除が出てくる可能性がある

給与所得者がアフィリエイト所得の申告をする場合、合計所得が上がることから、年末調整時に反映されていた控除が利用できなくなる可能性があります。

条件によって適用できなくなる控除の例

- 配偶者控除:納税者の合計所得が900万円を超えると減額され、1,000万円を超えると対象外です

- 勤労学生控除:納税者の合計所得が75万円を超えるか、給与所得以外の所得が10万円を超えると対象外です

また、配偶者控除や扶養親族控除の対象者がアフィリエイト所得の確定申告をしたことで、控除の対象外になる可能性もあります。

例えば、父・母・子の3人家族で、子が父の扶養親族の場合、子供に48万円を超えるアフィリエイト所得があって確定申告した場合、子は父の扶養親族から外れます。仮に、父が年末調整で子を扶養親族として申告していた場合、父も確定申告をして申告内容を修正しなければいけません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

正しく確定申告をしなかった場合の罰則

確定申告が必要な金額のアフィリエイト所得があるにもかかわらず確定申告を行わなかったり、虚偽の申告を行ったりした場合、加算税や延滞税といった税金を課せられる可能性があります。主な罰則は下記のとおりです。

| 税金の種類 | 内容 |

|---|---|

| 無申告加算税 | 無申告加算税とは、申告の必要があるにもかかわらず申告を行わなかった場合の加算税です。 |

| 延滞税 | 延滞税は、納付すべき税金を期限までに支払わなかった場合に課せられる利息の性質を持った税金です。 |

| 過少申告加算税 | 過少申告加算税とは、本来よりも少なく税金を申告した場合の加算税です。 |

| 重加算税 | 重加算税とは、申告内容に隠ぺいがあった場合などに課せられるもっとも重い加算税です。 |

アフィリエイト報酬を受け取った際は、金額を確認した上で正しい申告を行いましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アフィリエイターの確定申告を簡単に行うために

一定以上のアフィリエイト所得がある人は、忘れずに確定申告を行うことが重要です。特に、事業所得として申告が必要な場合は、収支内訳書や青色申告決算書なども添付しなければなりません。そのためには、日頃から経費の記帳といった準備を進めておく必要があります。

事業所得の場合、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」を使えば、クレジットカード明細や銀行口座明細、レシートなどから経費を自動取り込み、自動仕訳することが可能です。現物を売買するわけではないアフィリエイターは、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」を活用することで、記帳にかかる手間の多くを自動化できるでしょう。確定申告を簡単にミスなく終わらせるために、ぜひご活用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!