会社員が副業で節税するには、副業が赤字なら本業の所得と相殺をしての還付を受ける、副業が黒字なら副業にかかる税金を節税するの、2つの方法があります。

ただし、副業の赤字であっても「雑所得」の場合には、本業の所得との相殺ができず、節税効果はありません。一方「事業所得」であれば、副業の赤字は本業の所得と相殺して還付を受けられる可能性があります。

あなたが行っている副業が「雑所得」「事業所得」どちらになるのか、見分ける方法を解説します。また、副業が赤字・黒字の場合に分けて節税の方法を解説し、副業の有・無に関わらず会社員ができる節税についても紹介していきます。

POINT

- 副業が赤字なら所得税の還付が受けられるかも

- 副業が黒字なら副業の収入に対してかかる税金を節税しよう

- 会社員が利用できる所得控除、iDeCo、ふるさと納税も活用しよう

会社員(サラリーマン)が副業で節税する方法は、副業が赤字か黒字かによって変わる

会社員が副業で節税する方法は、副業が赤字か黒字かによって異なります。

- 副業が赤字の場合・・・本業の所得と副業の赤字を相殺しての還付が受けられる可能性がある

- 副業が黒字の場合・・・副業にかかる税金を節税する

副業が赤字であれば、本業の会社からの給与にかかる税金の還付を受けられることがあります。一方、副業が黒字の場合、20万円超を目安に所得税の確定申告が必要になり、副業で得た収入に対しても税金がかかるようになってきます。副業が黒字になったら、副業の収入にかかる税金を節税する方法を知っておきましょう。

この記事では副業が赤字の場合、黒字の場合に分けて節税の方法を解説していきます。

副業が赤字の場合 所得税の還付が受けられる可能性あり

副業をはじめてすぐは経費がかさんで赤字になってしまうことは珍しくありません。この副業赤字を、本業の会社からの給与所得から差し引く「損益通算」を使うと、所得が低くなり節税につながります。

例えば、給与所得が400万円、所得控除100万円なら、400万円―100万円=課税される所得金額は300万円。所得税の税額表に当てはめると202,500円の所得税です。

300万円×10%―97,500円=202,500円

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

-

※国税庁「No.2260 所得税の税率

」

副業の赤字が▲100万円だった場合に損益通算を行うと以下のようになります。

- 副業が赤字の場合の損益通算の例

-

- 給与所得:400万円

- 副業の赤字(事業所得):▲100万円

- 所得控除:100万円

- 課税される所得金額:200万円

200万円×10%―97,500円=102,500円

所得税額は、102,500円です。

この事例で所得税をざっくり10%として考えると、損益通算ができれば、10万円節税できて手取りが増えるのは大きいですね。しかし、損益通算ができるのは、以下の所得に限られます。

- 損益通算ができる所得

-

- 事業所得

- 不動産所得

- 山林所得

- 総合課税の譲渡所得

「雑所得」では損益通算できない、という点に注意しましょう。会社員の副業が「事業所得」か「雑所得」か、という点は判断に迷うことも多いです。

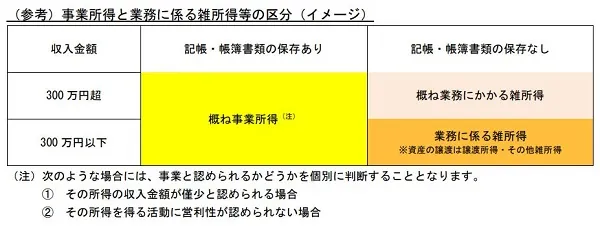

事業所得と雑所得との違いについては、国税庁が次のような見解を示しています。

事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。

なお、その所得に係る取引を記録した帳簿書類の保存がない場合(その所得に係る収入金額が 300 万円を超え、かつ、事業所得と認められる事実がある場合を除く。)には、業務に係る雑所得(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所得又はその他雑所得)に該当することに留意する。

また、その所得に係る取引を帳簿書類に記録し、かつ、記録した帳簿書類を保存している場合には、その所得を得る活動について、一般的に、営利性、継続性、企画遂行性を有し、社会通念での判定において、事業所得に区分される場合が多いと考えられます。

(注)その所得に係る取引を記録した帳簿書類を保存している場合であっても、次のような場合には、事業と認められるかどうかを個別に判断することとなります。

① その所得の収入金額が僅少と認められる場合

例えば、その所得の収入金額が、例年、300 万円以下で主たる収入に対する割合が 10% 未満の場合は、「僅少と認められる場合」に該当すると考えられます。

- ※「例年」とは、概ね3年程度の期間をいいます。

② その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合は、 「営利性が認められない場合」に該当すると考えられます。

- ※「赤字を解消するための取組を実施していない」とは、収入を増加させる、あるいは 所得を黒字にするための営業活動等を実施していない場合をいいます。

- ※国税庁:「雑所得の範囲の取扱いに関する所得税基本通達の解説

」

文章で読むと難しく感じますが、ざっくりといえば「一般的に営利性、継続性、企画遂行性を持って活動し、帳簿の保存がある」場合に、事業所得として認められるといえます。

ただし、ずっと赤字で収益の改善の努力が見られない場合や、反復・継続して収入を得られていない場合は事業として認められず雑所得とみなされる可能性も。例えば、会社員が副業で得る収入は以下のいずれかに当てはまると考えられますが、以下の①~⑤どれであっても、「一般的に営利性、継続性、企画遂行性を持って活動し、帳簿の保存がある」かどうかで、事業所得か雑所得かを個別に判断することになるでしょう。

-

1.衣服・雑貨・家電などの資産の売却による所得

-

2.自家用車などの貸付けによる所得

-

3.ホームページの作成やベビーシッターなどの役務の提供による所得

-

4.暗号通貨の売却等による所得

-

5.競馬などの公営競技の払戻金による所得

- ※国税庁:「副収入などがある方の確定申告」

税務署も赤字副業での節税には目を光らせていますので、判断が難しいと思った場合には税理士などの専門家に相談しましょう。なお、存在しない事業所得を作り上げて経費計上して赤字を出し、所得税の還付を受けるようなことは脱税と認定されるおそれがあるので絶対にやめましょう。

副業が黒字の場合 副業の節税対策をしよう

おおむね、副業での収入から経費を差し引いた金額が20万円を超えると所得税の確定申告が必要になり、所得税がかかるようになるので節税対策をしましょう。

ただし、副業の黒字が20万円を超えていなくても、所得税の確定申告が必要な場合や確定申告をした方が納める税金が安くなる場合もあります。また、副業での所得が20万円以下でも住民税はかかります。それなので、20万円を超えなくてもできる節税はした方がよいでしょう。なぜなら、所得税が下がることで、住民税も安くなるためです。

- 所得税の確定申告が必要な人の例

-

- 副業の所得が20万円を超える人

- 給与所得が2000万円を超える人

- 2か所以上から給与所得をもらっている人

次の章では、副業が黒字の方向けの節税対策をまとめました。なるべく確定申告をしたくない、という会社員の方も多いと思います。また、副業が雑所得であっても経費は計上できます。適切に経費を計上して所得を少なくし、20万円を超えないようにするという考え方にも使えるので、ぜひ読んでみてくださいね。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

副業の税金を節税する3つの方法

会社員が副業で得た収入を節税するために知っておきたいのが次の3つです。

- 副業の節税方法

-

- 青色申告をする

- 副業に関わる経費を漏れなく計上する

- なるべく早く経費にできる方法を知っておく

ひとつずつ解説していきます。

青色申告をする

青色申告をすると以下のような節税効果があります。

- 青色申告をする節税メリットの例

-

- 青色申告特別控除:最大65万円の所得控除

- 青色事業専従者給与:事業を手伝う家族の給与を経費にできる

- 純損失の繰り越し:赤字が出たら翌期以降の黒字と相殺できる

青色申告の節税メリットで特に大きいのが、青色申告特別控除です。

例えば、所得税率が20%の人であれば、青色申告特別控除を使うことで、「65万円×20%=13万円」の節税になります。さらに住民税は税率10%なので、6.5万円安くなるのです。したがって、併せて20万円近い節税となります。

青色申告をすることで受けられる節税メリットは大きく、上記以外にも様々な節税効果のある制度が使えるようになります。青色申告の節税メリットについては、以下の記事をご覧ください。

青色申告をするには、事前に税務署に「所得税の青色申告承認申請書」を提出する必要があります。開業年の場合は「開業届」も提出しましょう。

青色申告で最大65万円控除や55万円控除を受けたい場合、帳簿も複式簿記でつけなければならないという点が、ハードルが高く感じるかもしれません。しかし、「やよいの青色申告 オンライン」のようなクラウド申告ソフトを使えば、おこずかい帳感覚で毎日の取引を記録すると、自動で必要な帳簿を作成してくれます。会社員の方が事業規模の副業を行って、継続して収入を得ているのであれば、ぜひ青色申告にチャレンジしてみてください。

副業に関わる経費を漏れなく計上する

副業にかかった経費を適切かつ漏れなく計上することで、所得を少なくして節税しましょう。副業に使うパソコンや文房具などのものはもちろん経費にできますし、自宅を副業の仕事場にしているのであれば、家賃や仕事で使用する携帯、インターネット料なども「家事按分」の考え方が使えます。家事按分とは、家賃や光熱費などのうち、事業で使った割合で経費に計上する考え方のことです。

- 家事按分で事業分を経費に計上できる可能性があるもの

-

- 家賃

- 光熱費

- 通信費

- 自動車関連費

例えば、家賃を10万円払っていて、副業のために使っている仕事部屋の面積が20%の場合。10万円×20%=2万円を経費に計上できます。

面積以外にも、光熱費であれば使用している時間で、自動車関連費であれば走った距離で按分するなど、税務署に聞かれた場合にも合理的な説明ができることが重要です。家事按分は青色申告、白色申告、どちらであっても使える考え方です。経費にした金額の算出根拠や領収書は保管しておきましょう。

また、税制改正で、2022年分より、前々年の収入金額が300万円を超える場合、雑所得であっても領収書などの保存が義務化されました。保管期間は5年です。さらに、前々年の収入金額が1000万円を超えると雑所得であっても収支内訳書の作成が義務になります。この300万円、1000万円は所得ではなく収入、つまり売上金額なので注意してください。

まとめると次のような図になります。

| 前々年の業務に係る雑所得の収入金額 | 領収書等の保存義務 | 収支内訳書の作成義務 | 帳簿の作成義務 |

|---|---|---|---|

| 300万円以下 | なし | なし | なし |

| 300万円超1,000万円以下 | あり | なし | なし |

| 1,000万円超 | あり | あり | なし |

先ほど「事業所得」と「雑所得」の違いでも述べましたが、帳簿を付けて領収書などの証憑書類を保管することで「事業所得」として認められる可能性が高くなります。収支を把握するためにも、節税のためにも、会社員の副業であってもきちんと帳簿を付けるようにしましょう。

なるべく早く経費にできる方法を知っておく

会社員の副業が黒字なら、できるだけ早めに経費に計上し、その年の所得を下げて節税したいですよね。その際に知っておきたいのが、次の2つの制度です。

- 少額減価償却資産の特例:10万円以上30万円未満の減価償却資産は、その資産を取得した事業年に全額費用にできる制度(青色申告のみ)

- 短期前払費用の特例:条件を満たせば前払費用の支払い時に経費として計上できる

少額減価償却資産の特例とは

少額減価償却資産の特例は、青色申告をしている個人事業主や中小企業が使える制度です。通常は10万円以上のものを購入すると、固定資産として耐用年数に応じて減価償却しなくてはなりません。

例えば、20万円の固定資産を5年の耐用年数で、定額法で減価償却をすると、経費にできるのは1年間に4万円です。一方、少額減価償却資産の特例を利用すれば、その固定資産を購入した年度に20万円全額を経費に計上できます。つまり、少額減価償却資産の特例を使うことで早いうちに経費にでき、節税になるのです。

少額減価償却資産の特例を利用するために事前の申請などは必要なく、確定申告の際に次のいずれかを守ればOKです。

- 少額減価償却資産の特例を利用するには確定申告で次のいずれかを行う

-

- 確定申告で「少額減価償却資産の取得価額に関する明細書」を添付

- 青色申告決算書の「減価償却の計算」で少額減価償却資産の取得価額合計額・租税特別措置法28条の2を適用する旨、少額減価償却資産の取得価額の明細を別途保存している旨を記載

短期前払費用の特例とは

原則、前払費用は役務の提供を受けた時に経費にできます。短期前払費用の特例では、費用を払ったときに全額経費にできるので、その年度に計上できる経費の額が大きくなり節税になります。

例えば、2023年7月に向こう1年分(2023年7月~2024年6月)の保険料を12万円払った場合で考えてみましょう。2023年1月~12月の確定申告で経費にできるのは次の通りです。

- 原則:2023年7月~12月の6か月分で6万円

- 短期前払費用の特例:2023年7月~2024年6月の12万円

このように、短期前払費用の特例を利用することで、2023年度の経費が多くなって節税になりました。短期前払費用の特例が利用できるのは、以下の条件を満たした場合です。

- 短期前払費用の特例を利用する条件

-

- 支払った日から1年以内に役務の提供を受ける

- 実際に費用を事業年度末までに支払っている

- 継続して役務の提供を受ける

- 継続して同じように経理処理をすること

役務の提供を受ける、という点には注意が必要で、資産の譲渡のための短期前払費用は対象外です。例えば、新聞の購読費用(新聞が届く=資産の譲渡)は短期前払費用の特例の対象外。一方、電子版の新聞は短期前払費用の対象になります。

また、「1年以内」というのも重要です。例えば、12月末の保険料の支払いが翌月1月~翌年12月の分であればOK。11月末に支払ってしまうと、1年を超えているので短期前払費用の特例の対象外となってしまいます。

会社員の副業で、短期前払費用の特例が利用できそうな例は次の通りです。

- 短期前払費用の特例が利用できる例

-

- 保険料

- 家賃

- 駐車場代

- サーバーの利用料

- 電子版の新聞購読料

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

会社員(サラリーマン)が知っておきたい節税の方法

副業をしているかどうかに関らず、会社員の方が使える節税方法をご紹介いたします。

まず、年末調整でも一部適用ができるものもありますが、所得税の確定申告での所得控除についてどのようなものがあるかをご紹介します。その中でも会社員の方も取り組みやすい「iDeCo」と「ふるさと納税」について詳しく説明します。会社員の皆さんが活用できる節税方法なので、ぜひ今年から始めてみてくださいね。

所得控除を活用する

支払う税金の金額は、所得に税率をかけて決まります。この所得から差し引けるのが「所得控除」です。所得控除が多いほど、課税所得が減って払う税金の額が少なくなります。

- 納める所得税の計算方法

-

(所得-所得控除)×所得税率-税額控除=所得税額

使える所得控除は漏れなく申告して節税しましょう。確定申告の必要がない会社員の方も、年末調整で下記の控除を申告することで節税できます。

| 所得控除の種類 | 概要 |

|---|---|

| 基礎控除 | 納税者の合計所得金額2400万円以下のすべての納税者の控除額は48万円。合計所得金額が2400万円を超えると所得に応じて控除額が減り、2500万円超で基礎控除額0円 |

| 扶養控除 | 扶養親族がいる場合に条件に応じて控除 |

| 配偶者控除 | 配偶者の年収が103万円以下の場合に受けられる控除。納税者の合計所得金額900万円以下の場合の控除額は48万円、合計所得金額が900万円を超えると所得に応じて控除額が減り、1000万円超で0円 |

| 配偶者特別控除 | 配偶者控除が受けられない場合に一定の条件を満たせば所得に応じて受けられる控除 |

| 勤労学生控除 | 納税者自身が勤労学生の場合に受けられる控除。控除額27万円 |

| ひとり親控除 | ひとり親で合計所得金額が500万円以下の場合に受けられる控除。控除額35万円 |

| 寡婦控除 | 寡婦で合計所得金額が500万円以下など条件を満たした場合に受けられる控除 |

| 障害者控除 | 納税者自身や生計を一にする配偶者、扶養親族が障碍者に当てはまる場合に受けられる控除 |

| 地震保険料控除 | 支払った地震保険料の掛け金に応じて受けられる控除 |

| 生命保険料控除 | 支払った生命保険料の掛け金に応じて受けられる控除 |

| 小規模企業共済等掛金控除 | 小規模企業共済掛金等を支払った金額に応じて受けられる控除 |

| 社会保険料控除 | 納税者自身や生計を一にする配偶者、扶養親族の社会保険料を納税者が支払った場合に受けられる控除 |

なお、以下の所得控除は、年末調整では申告ができません。所得税の確定申告が必要です。

| 所得控除の種類 | 概要 |

|---|---|

| 医療費控除 | 納税者自身や生計を一にする配偶者、扶養親族の医療費が一定の金額を超える場合に受けられる控除 |

| 雑損控除 | 災害や盗難などで資産に損失を受けた場合に受けられる控除 |

| 寄附金控除 | 国や地方自治体、特定公益増進法人などへ寄付をした場合に受けられる控除。ふるさと納税 |

-

※概要は簡易的に記載しています。詳しくは国税庁のホームページ「所得控除のあらまし

」から確認してください。

iDeCo(確定拠出年金)

iDeCoは60歳以降に受け取る年金を積み立てて運用する制度です。積み立てた掛け金の全額が小規模企業共済等掛金控除として所得控除になり、運用益も非課税。受取り時も税務上有利と節税したい方はぜひ利用したい制度です。会社員の方がiDeCoに拠出できる金額の上限は、自身の会社の年金制度によって異なります。

| 国民年金第2号被保険者 | 2022年10月1日~ | 2024年12月1日~ |

|---|---|---|

|

月額5.5万円-各月の企業型DCの事業主掛金額(ただし、月額2万円を上限) | 月額5.5万円-(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額)(ただし、月額2万円を上限) |

|

月額2.75万円-各月の企業型DCの事業主掛金額(ただし、月額1.2万円を上限) | |

|

月額1.2万円 |

-

※厚生労働省:「企業年金に加入する者のiDeCoの拠出限度額の見直し

」

手元資金に余裕のある方はiDeCoで積み立てをすることで、節税しながら将来に備えることができます。ただし、原則60歳までは引き出せないので注意してください。

ふるさと納税

ふるさと納税とは、自分の住む自治体以外に寄付ができる制度で、返礼品を受け取ることができる制度です。寄付金のうち2000円を超える金額について、寄附金控除として所得控除と住民税の控除が受けられます。ふるさと納税は、支払う税金の額自体が少なくなるわけではありませんが、返礼品をもらえる分だけ実質お得です。

会社員の方は、ふるさと納税をする自治体が5つまでであれば「ワンストップ制度」を利用でき、所得税の確定申告をする手間がありません。控除は、住民税から適用されます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

会社員(サラリーマン)が副業で稼いだら節税のことも学んでいこう

副業をする会社員の方向けの節税方法をご紹介しました。なお、副業の利益が1円~20万円以下であれば、所得税の確定申告は不要です。しかし、利益が出ていたら、市区町村に住民税の申告が必要です。住民税の申告は、自治体ごとに書式が異なるので、地域の役所に問い合わせて申告をしましょう。

- 会社員の節税

-

- 副業が赤字なら所得税の還付が受けられるかも

- 副業が黒字なら副業の収入に対してかかる税金を節税しよう

- 会社員が利用できる所得控除、iDeCo、ふるさと納税も活用しよう

副業が軌道に乗ってきたら、ぜひ税金についても勉強して節税することで手取りを増やしましょう。「やよいの青色申告 オンライン」のようなクラウド申告ソフトを利用すれば、簿記がわからない方も帳簿を簡単に作ることができます。ぜひ、青色申告にも挑戦してみてください。

photo:PIXTA

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。