地代家賃とは? 貸借料との違いや経費の仕訳方法を解説

監修者: 奥 典久(奥典久税理士事務所)

更新

事業で使用する土地や建物などの賃料は、勘定科目の中でも経費科目の1つである「地代家賃(ちだいやちん)」で 計上します。しかし、「共益費は地代家賃に含まれるのか?」「家賃を前払いしたときの記載方法はどうすればいいのか?」など、判断に迷うケースも少なくありません。

この記事では、地代家賃の概要や定義、確定申告での取り扱いなどについて解説します。また、個人事業主で事務所と自宅を兼ねている場合など、具体的な仕訳方法についても紹介します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

地代家賃とは、土地と建物の賃料・使用料に使う勘定科目のこと

地代家賃(ちだいやちん)とは、事業を行うために借りた事務所や店舗の家賃、土地の使用料などを管理するための勘定科目です。企業や個人が、事業用に借りた建物や土地の賃料を経費として計上する際に用いられます。

自宅兼事務所が賃貸物件の場合は、事業で使用している部分のみを地代家賃として計上することが可能です。

地代家賃と賃借料の違い

勘定科目には、地代家賃以外に「賃借料」という勘定科目があります。貸借料は、事業に必要なものを借りる場合、例えばオフィス機器や会議室、レンタカーの使用料などを支払うときに使います。決算書にはない科目ですが、使用頻度が多ければ経費の使用状況を詳しくみることができるので、追加して管理するといいでしょう。

なお、シェアオフィスの使用料も賃貸料で仕訳をしますが、賃貸借契約を結んで個室を借りている場合は地代家賃で計上します。

地代家賃に該当する費用の例

どのような費用が地代家賃に含まれるのかを知っておきましょう。地代家賃に該当する主な費用は次の通りです。

-

- 土地や駐車場の賃料

- 家賃・管理費・共益費

- 20万円未満の返還されない礼金・敷金・更新料

各項目を詳しく解説します。

土地や駐車場の賃料

土地の賃料は、地代家賃で計上します。事業で使っている車の月極駐車場代や借りた土地に店舗を建てて事業をしている場合の土地の賃料も地代家賃に該当します。

土地そのものの賃料は原則として消費税が非課税になります。ただし、土地の貸付期間が1か月に満たない場合は、消費税が課されます。駐車場の場合は、地面の整備またはフェンス、区画、建物の設置などが行われているのであれば課税対象です。整備が全くされていない更地を駐車場として使用しているケースであれば非課税になります。

なお、コインパーキングなどを一時的に利用した場合の料金は、地代家賃には含まれません。時間貸し駐車場を使った場合の支出は、「旅費交通費」として処理するのが適切です。

-

引用:国税庁「No.6225 地代、家賃や権利金、敷金など

」

家賃・管理費・共益費

事務所や店舗の家賃は地代家賃です。消費税は課税対象になります。

また、賃貸物件の共有部分を維持・管理をするための管理費や共益費についても、まとめて地代家賃として処理して問題ありません。

20万円未満の返還されない礼金・敷金・更新料

個人事業主の場合、事務所などを借りる際に支払う礼金や敷金は、20万円未満かつ返還されないという条件であれば、支払った年(法人の場合は支払った事業年度に計上)に地代家賃として経費 計上することが認められています 。

また、契約更新時に発生する更新料も、20万円未満であれば地代家賃として処理が可能です。 20万円を超える場合には、「長期前払費用」として計上し、賃貸借契約期間に応じて償却します。

地代家賃に該当しない費用の例

土地や物件を借りる際に支払った費用であっても、すべてが地代家賃となるわけではありません。例えば20万円以上の礼金・敷金・更新料は地代家賃には含まれず、以下のような勘定科目を使います。

-

- 退去時に返還される敷金:「敷金」「差入保証金」などで処理

- 返還されない敷金、礼金、更新料:繰延資産として「長期前払費用」で処理

また、物件を借りる際に不動産屋に支払う仲介手数料も、地代家賃には含まれません。土地や建物を借りる費用ではないことから、地代家賃としてではなく「支払手数料」で計上します。

さらに、生計を一にする親や親族から土地・建物を借り、賃料を支払っている場合も、地代家賃として計上できません。

地代家賃の仕訳例

土地や建物の賃料を前払いしたときや、個人事業主が自宅を事業に使用しているときなど、ケース別に地代家賃の仕訳例を紹介します。

なお、事業用と住宅用に分ける際に理解しておきたいのが消費税に関することです。消費税法では土地の賃料は非課税ですが、建物の賃料(家賃)は原則として課税対象になります。ただし、住居と仕事場を兼用している場合の居住用部分は非課税です。

なお、事業用の建物の家賃については、原則として適格請求書発行事業者である貸主から適格請求書(インボイス)の交付を受け、適切に保存することで、仕入税額控除が受けられます。なお、2023年10月から2029年9月までは経過措置により、免税事業者からの仕入れについても一定割合の控除が認められています。

仕入税額控除についてはこちらで詳しく解説しています。

パターン1.家賃を振込で支払った場合

家賃を事業用口座から振込で支払った場合は、貸方において「普通預金」として処理を行います。例えば、家賃18万円で事務所を借りている場合の仕訳は以下のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 地代家賃 | 80,000 | 普通預金 | 80,000 |

パターン2.翌月の家賃を前払いした場合

翌月分の家賃を前払いした場合は、「前払費用」として処理をします。

例えば、月額20万円で借りている事務所の6月の家賃を、5月20日に現金で支払ったケースでは、支払い月に前払費用と処理したものを、翌月に地代家賃にするなどの振替を行います。仕訳例は次のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 前払費用 | 200,000 | 普通預金 | 200,000 |

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 地代家賃 | 200,000 | 前払費用 | 200,000 |

パターン3.地代家賃を家事按分する場合

借りている部屋を自宅兼事務所として使用している場合は、業務で使った分の家賃を地代家賃として計上できます。このように、業務用と私用とで使用割合を分けて経費計上する処理のことを家事按分といいます。業務で使用している割合を算出したうえで処理しましょう。

例えば、月額10万円の部屋を借りて面積の40%を事務所、60%をプライベートで使用している場合は、家賃の40%である4万円を経費として計上可能です。家賃を普通預金からの引き落としで支払っている場合の仕訳は、以下のとおりです。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 地代家賃 | 40,000 | 普通預金 | 100,000 |

| 事業主貸 | 60,000 |

按分についてはこちらで詳しく説明しています。

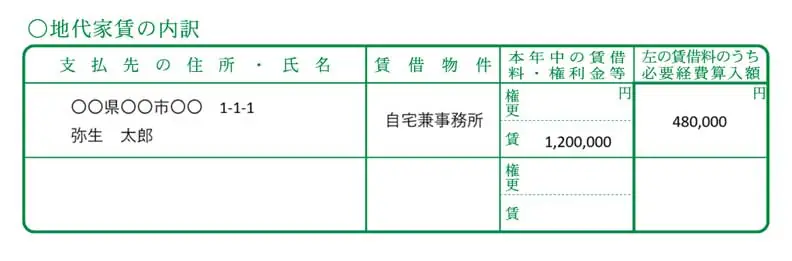

確定申告での地代家賃の書き方

確定申告をする際は、白色申告では収支内訳書、青色申告では青色申告決算書にある「地代家賃」の項目に、内訳を記載します。

-

引用:国税庁「令和 年分所得税青色申告決算書(一般用)

」を加工して作成

記入する項目は以下のとおりです。

- ・支払先の住所・氏名

- 賃料の支払先である 大家さんもしくは管理会社の正式名称と住所を記載します。

- ・賃借物件

- 借りている物件の 名称、所在地、部屋番号(あれば)を記載します。

- ・本年中の賃借料・権利金等

- その年に実際に支払った家賃・地代・礼金・更新料・権利金を記入します。

- ・左の賃借料のうち必要経費算入額

- 家賃のうち 事業利用分として計上できる金額を記載します。

「本年中の賃借料・権利金等」の記載欄は、「権・更」と「賃」に分かれています。「権・更」は、礼金などの権利金および更新料を記載する欄です。「賃」には、その年に支払った賃料を記載してください。

なお、支払先が3件以上あり、用紙内の行が足りない場合は、1行目に最も金額の多い取引先を記入し、2行目に「○○他×件」と記載します。

地代家賃を計上するときの注意点

地代家賃として計上する際にはいくつかの注意点があるため、事前によく確認しておきましょう。

返金される敷金は計上できない

家賃滞納や部屋の損傷などに備えた預け金である敷金は、返金が予定されているかどうかで扱いが変わってきます。返ってくる予定の敷金は家賃と性質が異なるため、たとえ20万円未満であっても地代家賃としては計上できません。

賃貸契約時に敷金を支払ったときは、差入保証金または敷金で処理します。その後、賃貸契約を解約する際に、返還される敷金からの中から原状回復費用を支払った場合は、その分を「修繕費」として計上可能です。

賃貸借契約書を保管しておく

土地や建物の賃料を地代家賃として計上する際には、賃貸借契約書が根拠となるため、保管しなくてはなりません。土地や建物は長期間にわたって借りることが多いため、紛失しないようにしましょう。

また、事業用にオフィスなどを借りる場合の家賃には消費税がかかるため、賃貸借契約書もインボイス制度の対象です。インボイス制度に対応していない既存の契約書は、覚書を追加することで仕入税額控除を受けられるようになります。

住宅ローン控除が適用できない場合がある

住宅ローンを利用して住宅を購入した際には、条件次第で住宅ローン控除が適用されます。ただし、個人事業主が住宅兼事務所として住宅を取得し、住宅ローン控除を利用するには、取得した住宅の床面積の2分の1以上が居住用であることが条件です。事業用スペースが広いと地代家賃として計上できる金額は増えますが、住宅ローン控除の適用外となる可能性があります。

また、居住用が2分の1を超えていたとしても、事業で使用する分は住宅ローン控除が適用されない点も留意しておかなければなりません。

個人事業主がどの程度まで家賃を必要経費にできるかお悩みの方は、こちらをご覧ください。

地代家賃は内容を知って正しく計上しよう

オフィスや倉庫、駐車場など、事業用に借りた土地や建物は「地代家賃」として経費に計上します。個人事業主が自宅を事務所として使用している場合は、一部を地代家賃として計上し、確定申告で控除を受けることが可能です。

地代家賃をはじめとする勘定科目を正確に記載し、確定申告を行うには、「やよいの青色申告 オンライン」を活用しましょう。「やよいの青色申告 オンライン」であれば帳簿付けの自動化が可能で、青色申告の書類も簡単に作成・提出できます。インボイス制度にも対応済みで、初めての人でも手軽に会計・経理業務が行えます。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者奥 典久(奥典久税理士事務所)

奥典久税理士事務所 代表

簿記専門学校で税理士講座講師として勤めたのち、会計事務所で勤務。その後独立し、奥典久税理士事務所を開業。相続(贈与)対策や事業承継コンサルティング経営、財務コンサルティングから各種セミナーなど、幅広く税理士業務に従事。