個人事業主の自家消費(家事消費)とは?使える例と仕訳方法を解説

監修者: 齋藤一生(税理士)

更新

個人事業主の自家消費とは、本来商品として販売するものを自分や家族で使ったり、消費したなどの場合の経費処理方法です。自分や家族が使った場合は、実際に売上を行ってはいませんが、なにもなかったことにはできません。自家消費として、売上に計上する必要があります。

ここでは、自家消費に該当する例と該当しない例や、自家消費をしたときの仕訳方法について、豊富な具体例とともにご紹介します。

自家消費とは商品・製品・材料などの棚卸資産を自家で消費すること

自家消費は、個人事業主が商品を自宅で使用したりしたときに計上する勘定科目です。その他にも、商品・製品・材料などのいわゆる棚卸資産を贈与した時、販売価格よりも安価で譲渡した時には自家消費と同じ取り扱いをします。

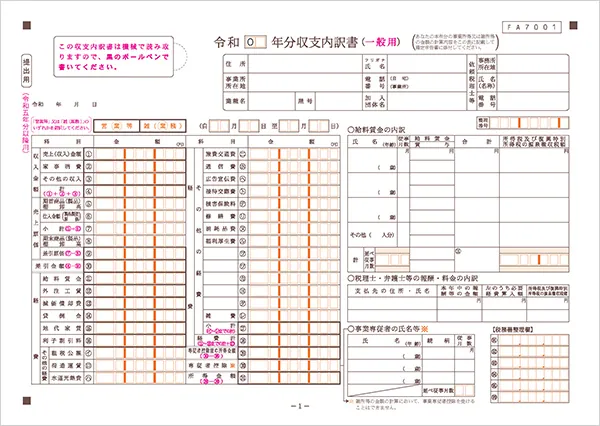

確定申告の時には、収支内訳書では、1ページ目の「収入金額」の「家事消費」欄に記載します。

収支内訳書(一般用)(1枚目)

国税庁「所得税の確定申告」

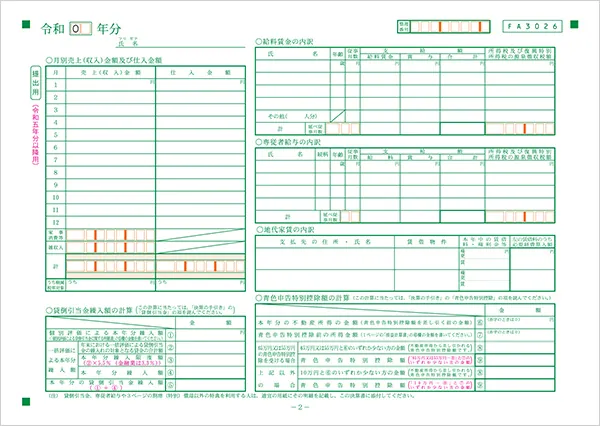

青色申告決算書では、2ページ目の「月別売上(収入)金額及び仕入金額」の「家事消費等」の欄に記載します。

所得税青色申告決算書(一般用)(2枚目)

国税庁「所得税の確定申告」

例えば、ラーメン店の店主が、ラーメンを自分と家族の昼食にした場合などが該当します。自分と家族が食べたラーメンの代金を自分で支払うわけではありませんが、自家消費としてラーメン代金を計上しなければいけません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

自家消費になる例とならない例

一見同じような行為に見えても、自家消費として処理できるものとできないものがあります。それぞれ具体例を紹介しますので、見分け方の参考にしてください。

自家消費になる例

下記は、自家消費として計上しなくてはならない例です。

飲食店の経営者が売れ残りの商品を自宅で消費した

飲食店を経営している場合、「用意した商品が売れ残ったから自宅に持ち帰って夕飯にする」といったこともあるでしょう。このような消費は、自家消費に該当します。また、用意した商品を従業員や家族が店内でまかないとして食べた場合も同様です。

そのほか、パン屋や菓子店が、売り物を子どものおやつにした。八百屋さんや肉屋さんが、売り物を夕食の材料にする、電気屋さんが店の商品である家電を自宅用に使うなどの場合も自家消費に該当します。

商品を友人に定価の30%の値段で販売した

友人や親戚などに商品を低額で販売した場合も、自家消費に該当します。自分や家族だけでなく、友人などが相手であっても、低額での譲渡は自家消費になる点に注意しましょう。

なお、受け取った代金は通常の売上として計上します。自家消費の計上額との差額についてのみ、差額を自家消費として計上してください。割引率が少なく自家消費の計上額よりも販売額が上回っているときは、その受け取った金額を売上として処理するのみで良いことになります。

事業で使わなくなった10万円未満のパソコンを友人に無償で譲った

10万円未満のパソコンは、消耗品に該当するとみなされるため、無償譲渡した場合は自家消費の対象になります。時価を元に自家消費額を計算して計上しましょう。

ただし、10万円以上のパソコンは減価償却資産となるため自家消費の対象外です。減価償却資産の場合は、事業所得の自家消費ではなく、譲渡所得の対象となるのです。

減価償却については別の記事で詳しく解説していますので、参考にしてください。

商品を友人にプレゼントした

自社で取り扱っている商品を友人にプレゼントした場合も、自家消費の対象です。例えば、美容院を経営していて、お店で使用しているシャンプーを友人にあげた場合やケーキ店の店主が、友人に自店のケーキをあげたなどの場合などが該当します。

ただし、友人でもあり取引相手でもある相手に贈答品として渡した場合は、事業に関係する費用なので、仕入額を交際費などに振り替えて計上します。

自家消費にならない例

以下は、自家消費にならない例です。こちらも4つの例をご紹介します。

商品を店頭にサンプルとし展示して消費した

商品サンプルを店頭に置いて顧客や友人に試してもらった場合や配布した場合は、自家消費にはなりません。仕入額を広告宣伝費などの経費として計上します。

大工が自分の家を自分で建てた

工事のような「サービスの提供」については、自家消費の対象外です。あくまでも、商品・製品・材料などの棚卸資産の提供が自家消費に該当します。そのため、自分の作業費用は自家消費にはなりませんが、事業用に仕入れた部材を利用して自宅を建てた場合は、材料費が自家消費の対象になります。

事業で使わなくなった自動車を安価で友人に譲った

自動車は減価償却資産に該当するため、自家消費には該当しません。減価償却資産の譲渡は、譲渡所得扱いとなります。

マッサージ師が友人に無料でマッサージした

マッサージもサービスの提供ですから、自家消費の対象外です。同様に、美容師が家族や友人の髪を無料で散髪した場合や、料理人が友人の自宅の材料を使って料理をしてあげた場合なども自家消費ではありません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

自家消費の金額の決め方

自家消費の金額は、定価で計上するのが原則です。ただし、以下のいずれか高い方の金額で計上することもできると所得税法で定められています。

自家消費の計算方法

- 商品の仕入額以上の金額

- 定価の70%相当額

自家消費の金額は売上に含まれるため、高額を計上するとその分、売上が高くなり、税金も高くなる場合があります。実際にお金が入っているわけではありませんから、なるべく売上は抑えた方がいいでしょう。そのため、定価ではなく、商品の仕入れ額または定価の70%相当額で計上するのがおすすめです。

例えば、1万円の商品(仕入額5,000円)を自分で使った場合、定価の70%相当額は7,000円で仕入額を上回りますから、自家消費7,000円で計上します。定価1万円で計上することも可能ですが、売上が高くなる分、所得も上がります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

自家消費の計上の方法と仕訳例

自家消費した場合には、計上と仕訳が通常とは異なります。自家消費が発生したときの考え方と仕訳例について、具体的なケースをもとにご紹介します。

ケース1:1000円(仕入価格500円)の商品を300円で友人に販売した

仕入価格500円と、定価の70%の700円を比較した場合、定価の70%の方が高額です。そのため、700円が自家消費として計上する金額になります。ただし、売上となる300円分は通常の売上として扱います。よって、仕訳は下記のとおりです。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 現金 | 300 | 売上 | 300 |

| 事業主貸 | 400 | 家事消費等 | 400 |

ケース2:10万円未満のパソコンを4年使用してから友人に譲った

無償で譲った場合は時価を計上することになりますが、パソコンの法定耐用年数は4年ですから、すでに時価は0円です。そのため、特に計上の必要はありません。

一方、有償譲渡した場合は、雑収入または売上で処理します。例えば、譲渡価格が1万円だった場合は以下のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 現金 | 10,000 | 雑収入 | 10,000 |

ケース3:まかない(1食600円とする)を家族3人、従業員4人に提供した

まかないのように定価がないものは、仕入額や販売している料理の定価をもとに、1食あたりの金額を決めます。そのうえで、実際に提供した日数分を計上する必要があります。

仮に、家族は毎日2食で1か月に30日、従業員は毎日1食で1か月に25日とすると、年間の金額は下記のとおりです。

1年間のまかないの計算式

- 家族分:600円×2食×3人×30日×12か月×70%=90万7,200円

- 従業員分:600円×1食×4人×25日×12か月×70%=50万4,000円

- 合計:90万7,200円+50万4,000円=141万1,200円

仕訳方法は、従業員でも家族でも事業主自身が消費した場合と同様です。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 事業主貸 | 1,411,200 | 家事消費等 | 1,411,200 |

なお、まかないは1か月または1年単位でまとめて計上できます。上記は1年でまとめていますが、毎月計上しても問題ありません。

ケース4:1,000円の商品(仕入価格750円)を友人にプレゼントした

販売価格が1,000円の商品を友人にプレゼントした場合、仕入価格750円と、定価の70%の700円では、仕入価格の方が高額です。そのため、自家消費は仕入価格で計上します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 事業主貸 | 750 | 自家消費 | 750 |

なお、プレゼントした商品が売り物ではなくサンプル品の場合は、自家消費には該当しません。広告宣伝費など、経費として計上します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 広告宣伝費 | 750 | 仕入 | 750 |

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

自家消費を計上する際の注意点

自家消費の計上をする際は、処理方法に注意が必要です。確定申告時と廃業時に注意したい点をそれぞれ解説します。

確定申告時には通常の売上とは別に記載する

自家消費も売上の一部に含まれますが、確定申告では、通常の売上を記入する欄とは別の欄に自家消費の金額のみを記載しなければいけません。青色申告決算書と収支内訳書の記載欄についてご説明します。

青色申告決算書の場合

青色申告決算書の2枚目に「月別売上(収入)金額及び仕入金額」という項目があります。下部の「家事消費等」という欄に自家消費について記入してから、通常の売上と合計します。なお、1枚目の「売上(収入)金額」欄には、自家消費を含む金額を記載してください。

収支内訳書の場合

収支内訳書では、1枚目に「売上(収入)金額」欄と「家事消費」欄がそれぞれあるので、別々に記入した後で合計してください。

廃業した場合は資産を売上計上しなくてはならない

事業用の資産を保有したまま廃業する場合は、資産を自家消費したものとみなして計上する必要があります。廃業時に多くの資産を保有したままだと、所得税や消費税の納付額が高額になってしまう可能性があるので注意してください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

自家消費をしっかり計算して正しい申告を心掛けよう

特に、飲食業や小売業では、自家消費が税務調査の際に問題視される可能性が高くなります。グレーな申告はせず、問い合わせがあってもスムーズに対応できるクリーンな記帳を心掛けることが重要です。そのためにも、自家消費した商品についてあいまいにせず、しっかり計算しておきましょう。

「やよいの青色申告 オンライン」では、日々の売上などをこまめに入力していくことでスムーズに確定申告ができます。自家消費の仕訳も申告書類や帳簿を手間なく正確に作成できますから、ご活用をご検討ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。