消費税の確定申告とは?計算方法や必要書類・書き方を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

消費税の個人の課税事業者は、所得税の確定申告に加えて消費税の確定申告も行わなければなりません。では、納付する消費税額の計算や申告はどのように行うのでしょうか。

ここでは、消費税の確定申告義務が生じる条件や、納付額の計算方法、確定申告での必要書類や申告書の書き方などを解説します。

消費税とは、商品やサービスを購入する際に発生する税金

消費税は、商品やサービスなどを購入(消費)する際に生じる税金です。商品やサービスの消費者が事業者に対して負担し、それを預かっている事業者が納付します。

2025年3月現在の税率は、飲食物や新聞などに適用される軽減税率(8%)と、それ以外に適用される標準税率(10%)に分かれています。複数の税率を正確に把握できるようにするため、適格請求書(インボイス)を使って売手側が買手側に正確な消費税額などを伝える適格請求書等保存方式(インボイス制度)が2023年10月から導入されました。

事業者が消費税を納付する際は、売上などにかかる消費税額から仕入などにかかる消費税額を控除する仕入税額控除と呼ばれる計算を行いますが、仕入税額控除のためには原則としてインボイスが必要になります。インボイスを発行できるのは適格請求書発行事業者の登録をした事業者のみです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

消費税の課税対象となる取引

商品やサービスの取引のすべてが、消費税の課税対象となるわけではありません。消費税の課税対象となる取引は、課税取引と呼ばれます。日本国内において、事業者が、事業として対価を得て行う資産の譲渡、資産の貸し付け、役務の提供は、原則として課税取引に該当します。

例えば、古物商が事業として古道具を1万円で売却した場合は、「事業者(古物商)が」「事業として対価を得て(1万円で)」「資産などを譲渡(古道具を売却)」しているため、課税取引です。

一方、個人が自宅の倉庫にあった絵画を知人に1万円で譲ったとしても、「事業者が」行った取引ではないため課税取引には該当しません。同様に、対価に該当しない寄附金や賞金なども「事業として対価を得て」いないため課税取引にはならないといえます。

なお、店の商品を自分で使うことにした場合は課税取引となるため注意が必要です。また、一見すると課税取引に該当していても、商品の種類などによって消費税が課税されない取引があり、非課税取引と呼ばれます。非課税取引の種類は限定されていて、主な例は土地、有価証券、商品券の譲渡や住宅の貸し付けなどです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

消費税の確定申告は消費税の課税事業者が行う

消費税の確定申告は、消費税の課税事業者が行う手続きです。

消費税の課税事業者とは、消費者から消費税を受け取る課税取引を行う事業者のうち、消費税の納税義務のある事業者のことです。また、課税取引をしていても消費税の納税義務が免除されている事業者もいて、免税事業者と呼ばれます。

課税事業者は、課税売上高にかかる消費税額を消費者から預かり、消費者の代わりに納付します。課税事業者が仕入をする際に支払った消費税額のうち、インボイスがあるものについては仕入税額控除が可能です。

消費税の課税事業者は、1年間の課税売上高や仕入税額控除の額、消費税額を計算して、自ら申告と納税を行う義務を負います。課税事業者に該当するケースを確認していきましょう。

課税事業者と免税事業者については以下の記事で詳しく解説していますので参考にしてください。

課税事業者の判断基準

以下のいずれかに該当する方は、消費税の確定申告義務がある課税事業者に該当します。法人の事業年度は1月1日から12月31日までとは限らないため、売上高の基準となる期間は個人事業主のように特定された期間ではありません。

消費税の確定申告義務が発生する場合の条件

- 基準期間の課税売上高が1,000万円を超えること

- 特定期間の課税売上高が1,000万円を超え、かつ、給与などの支払金額も1,000万円を超えていること

- 消費税課税事業者選択届出書を提出したこと

- 適格請求書発行事業者の登録をしたこと

- ※基準期間は、個人事業主の場合は前々年の1月1日から12月31日まで、法人の場合は前々年期の事業年度

- ※特定期間は、個人事業主の場合は前年の1月1日から6月30日まで、法人の場合は前年の事業年度開始の日以後6か月間

個人事業主であれば、前々年1年間または前年6月までの半年間の課税売上高が1,000万円を超える事業者で、給与などの支払金額も1,000万円を超えている事業者は消費税の課税事業者になります。また、基準期間の課税売上高が1,000万円以下でも、「消費税課税事業者選択届出書」を提出した方や、インボイス制度の導入に伴い新たに適格請求書発行事業者になった方も課税事業者です。

自ら選択して消費税課税事業者になった人が免税事業者に戻りたい場合は、課税期間が始まる前に「消費税課税事業者選択不適用届出書」を提出しましょう。ただし、消費税課税事業者を選択してから2年間は「消費税課税事業者選択不適用届出書」の提出ができません。

適格請求書発行事業者の登録をやめる場合は「適格請求書発行事業者の登録の取消しを求める旨の届出書」を翌課税期間の初日から起算して15日前までに提出します。この場合も、登録から2年間は課税事業者として消費税の確定申告と納付が必要です。

なお、法人については、資本金が1,000万円を超える会社を設立した場合や特定新規設立法人に該当する場合など、売上高にかかわらず初年度から課税事業者となるケースもあります。

課税事業者に該当しない方

「基準期間の課税売上高が1,000万円を超えないこと」「特定期間の課税売上高が1,000万円を超えていない、かつ、給与などの支払金額も1,000万円を超えていないこと」「消費税課税事業者選択届出書の提出や適格請求書発行事業者の登録をしていないこと」といった条件をすべて満たす事業主は、免税事業者となるため、消費税の確定申告が不要です。

免税事業者であっても販売相手(買手側)から消費税を受け取ることは可能です。受け取った消費税は、そのまま売上として処理します。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告における消費税の計算方法

確定申告をする際の消費税の計算方法には、3つの種類があります。それぞれの特徴と計算方法は以下のとおりです。

一般課税

一般課税は、課税売上高にかかる消費税額から、仕入や経費などを支払う際に負担した消費税額を差し引く仕入税額控除を行って、納付する消費税額を求める方法です。「本則課税」や「原則課税」と呼ばれることもあります。

インボイス制度導入後は、仕入税額控除をするために原則としてインボイスの保存が必要になりました。一般課税を選択する事業者は、仕入先などから受け取った請求書や領収書がインボイスに該当するかを確認して保存しておきましょう。

一般課税の消費税額の計算式は、以下のとおりです。

一般課税の消費税額の計算式

納付する消費税額=課税売上高にかかる消費税額-仕入などにかかる消費税額(インボイスがあるもの)

ただし、基準期間の課税売上高が1億円以下または特定期間の課税売上高が5,000万円未満の事業者は、税込1万円未満の課税仕入について、インボイスの保存がなくても仕入税額控除が可能です。この制度は、2029年9月30日までの特例措置となっています。

また、以下の期間については、適格請求書発行事業者以外の事業者からのインボイスが発行されない仕入などにかかる消費税を、一定の割合で仕入税額控除できる経過措置が設けられています。

適格請求書発行事業者以外の事業者からの仕入に関する経過措置の控除割合

- 2023年10月1日から2026年9月30日まで:仕入税額相当の80%

- 2026年10月1日から2029年9月30日まで:仕入税額相当の50%

簡易課税

簡易課税は、業種ごとに定められたみなし仕入率を基に、仕入にかかった消費税額を概算で算出する計算方法です。簡易課税での消費税額の計算式は以下のとおりです。

簡易課税の消費税額の計算式

納付する消費税額=課税売上高にかかる消費税額-課税売上高にかかる消費税額×みなし仕入率

みなし仕入率は、業種によって、以下のように40~90%と定められています。事業の状況によっては、一般課税を選択するよりも控除できる金額が大きくなることもあり、仕入税額控除の計算も一般課税より簡単です。

簡易課税の事業区分とみなし仕入率

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第1種事業 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業) |

| 第2種事業 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第1種事業以外のもの)、農業・林業・漁業(飲食料品の譲渡にかかる事業) |

| 第3種事業 | 70% | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業を含む)、電気業、ガス業、熱供給業および水道業をいい、第1種事業、第2種事業に該当するものおよび加工賃その他これに類する料金を対価とする役務の提供を除く |

| 第4種事業 | 60% | 第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業をいい、具体的には、飲食店業など。なお、第3種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も第4種事業 |

| 第5種事業 | 50% | 運輸通信業、金融・保険業、サービス業(飲食店業に該当する事業を除く)をいい、第1種事業から第3種事業までの事業に該当する事業を除く |

| 第6種事業 | 40% | 不動産業 |

-

※国税庁「No.6509 簡易課税制度の事業区分

」

簡易課税の事業者は、仕入税額控除のためにインボイスの管理を行う必要がありません。仕入先が適格請求書発行事業者であるかどうかにかかわらず、みなし仕入率に基づいた金額を仕入税額控除できます。

ただし、簡易課税を選択できるのは基準期間の課税売上高が5,000万円以下の課税事業者のみです。また、適用を受ける課税期間の前日までに「消費税簡易課税制度選択届出書」の提出が必要です。

なお、インボイス制度の開始に伴い、課税事業者になるための申請において経過措置が設けられています。この措置は2023年10月1日~2029年9月30日の期間に、免税事業が課税事業者になった場合が対象です。

つまり経過措置の期間内は、任意の日付から課税事業者となり、併せて簡易課税制度の申請もできるのです。

例:2025年4月1日に課税事業者に登録した個人事業主の場合。本来であれば2024年12月31日(前年)までに簡易課税制度の申請が必要ですが、特例では2025年中に申請すればよいことになっています。

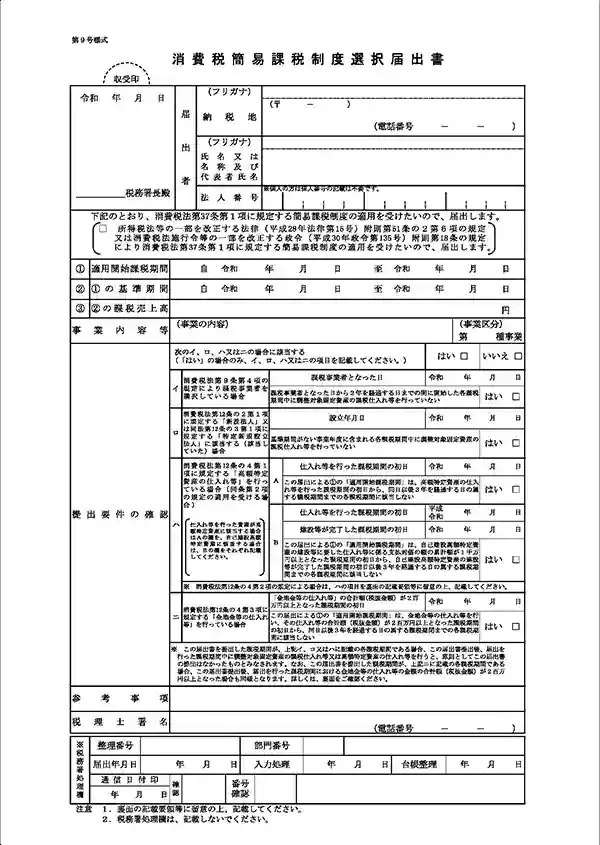

消費税簡易課税制度選択届出書

-

※国税庁「D1-22 消費税簡易課税制度選択届出手続

」

簡易課税については以下の記事で詳しく解説していますので参考にしてください。

2割特例

2割特例は、インボイス制度の開始に伴って導入された期間限定の計算方法です。この特例の適用を受けられるのは、インボイス制度をきっかけに免税事業者から適格請求書発行事業者になった事業者です。基準期間の課税売上高が1,000万円を超える課税期間で、2割特例の適用を受けることはできません。

2割特例を利用できる事業者は、売上にかかる消費税額の80%を仕入税額控除として差し引いて、残りの20%の消費税を納付します。

2割特例の消費税額の計算式

納付する消費税額=課税売上高にかかる消費税額×20%

2割特例を利用する場合、実際の仕入にかかった消費税額を計算する必要はありません。インボイスの有無や業種にかかわらず、売上税額の20%を納付します。事前の届出も不要です。利用する場合は、2割特例の適用を受ける旨を申告書に記載して消費税の確定申告をしてください。

なお、2割特例を適用できる期間は、2023年10月1日から2026年9月30日までの日が属する各課税期間のみです。それ以降は、一般課税または簡易課税のどちらかで消費税の計算を行います。2割特例の適用期間終了後に簡易課税制度を利用したい事業者は、早めに届出をしておきましょう。簡易課税制度の届出を提出済みでも、条件に合致するのであれば2割特例の利用は可能です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

税抜経理方式と税込経理方式の違いと申告方法

課税取引で消費税を受け取ったり支払ったりした際は、税抜経理方式または税込経理方式のいずれかで会計処理を行います。課税事業者はどちらか任意の方法を選択可能ですが、免税事業者は、所得税や法人税を計算する際に税込経理方式を採用しなければなりません。

税抜経理方式と税込経理法式のどちらを選んでも、最終的な消費税額は同じです。それぞれのメリットとデメリットを踏まえて、希望に合った方法を選択しましょう。

税抜経理方式は消費税と本体価格を区分して処理することから、会計処理が煩雑になりますが、消費税の概算納付額の見通しを立てやすい計算方法です。一方の税込経理方式は、消費税を本体価格に含めて処理するため仕訳が簡単で、その反面で消費税の納付額を期中に把握しにくい方法といえます。

税抜経理方式と税込経理方式の具体的な仕訳方法は以下のとおりです。なお、以下の例で商品に適用される消費税の税率は10%です。

税抜経理方式

税抜経理方式では、商品の課税取引があった際に消費税額を「仮払消費税等」「仮受消費税等」として計上し、決算のタイミングでそれぞれを相殺して納税額を算出します。

例えば、5,000円(税抜)の商品を買掛金で購入すると、実際に支払う金額は本体価格5,000円と消費税500円の合計5,500円です。税抜経理方式では、仕入にかかる代金と支払った消費税をそれぞれ計上するため、仕訳は以下のようになります。

5,000円(税抜)の商品を買掛金で仕入れた際の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,000 | 買掛金 | 5,500 |

| 仮払消費税等 | 500 | ||

商品を1万円(税抜)で現金取引で販売した際、実際に受け取る現金は消費税1,000円を加算した1万1,000円です。本体価格1万円と消費税額をそれぞれ計上するため、以下のように仕訳します。

1万円(税抜)の商品を現金取引で販売した際の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 11,000 | 売上 | 10,000 |

| 仮受消費税等 | 1,000 | ||

決算時には、以下のように「仮払消費税等」と「仮受消費税等」を相殺します。

決算時の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税等 | 1,000 | 仮払消費税等 | 500 |

| 未払消費税等 | 500 | ||

上記ではひとつの取引について見ていますが、実際には年間の「仮受消費税等」と「仮払消費税等」を合計して相殺し、差額を「未払消費税等」として処理します。この「未払消費税等」が納税額です。

なお、免税事業者などから仕入を行って、インボイス制度の仕入に関する経過措置を利用する場合の仕入時の仕訳は以下のようになります。

免税事業者からの仕入に関する経過措置を利用する際の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,100 | 買掛金 | 5,500 |

| 仮払消費税等 | 400 | ||

2026年9月30日までは、免税事業者などからの仕入でも80%を仕入税額控除することが可能です。そのため、実際の消費税額500円の80%に該当する400円を「仮払消費税等」として仕訳し、仕入税額控除の対象にならない100円は仕入額に含めます。また、以下のように、仕入時点では従来どおりの仕訳を行い、決算時に仕入税額控除の対象にならない金額を雑損失として処理することも可能です。

仕入時の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,000 | 買掛金 | 5,500 |

| 仮払消費税等 | 500 | ||

決算時の仕入税額控除の対象にならない金額を雑損失として処理する仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 雑損失 | 100 | 仮払消費税 | 100 |

決算時の納付税額を算定する仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税等 | 1,000 | 仮払消費税等 | 400 |

| 未払消費税等 | 600 | ||

税込経理方式

税込経理方式では、取引があった時点では以下のように消費税を売上や仕入に含めて仕訳を行います。

5,000円(税抜)の商品を買掛金で仕入れた際の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,500 | 買掛金 | 5,500 |

1万円(税抜)の商品を現金取引で販売した際の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 11,000 | 売上 | 11,000 |

その後、決算時に納付すべき消費税額500円を租税公課として処理します。

決算時の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 500 | 未払消費税等 | 500 |

税込経理方式と税抜経理方式の違いについては以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

消費税の確定申告のやり方

消費税の確定申告では、1年間の帳簿などを基に確定申告書を作成して税務署に提出します。消費税の確定申告期限は、個人事業主が適用事業年分の翌年3月31日、法人は事業年度終了日(決算期末)から2か月以内です。

消費税の確定申告で提出する書類は、一般課税、簡易課税かなどの申告内容に応じて変わるため、必要書類と記載内容を確認して準備しましょう。

消費税の確定申告に必要な書類

消費税の確定申告に必要な書類は、以下のいずれかの方法で入手できます。

必要書類の入手方法

- 国税庁の「消費税及び地方消費税の申告書・添付書類等

」からダウンロード

- 国税庁の「確定申告書等作成コーナー

」で書類を作成し、印刷(印刷せずにe-Taxによる提出も可能)

- 税務署の窓口で入手する

- 消費税に対応した確定申告ソフトで書類を作成し、印刷(印刷せずにe-Taxによる提出も可能)

上記のうち、1点目と3点目の方法では、手書きで申告書を作成します。パソコンの画面上で入力したい場合は、確定申告書等作成コーナーや確定申告ソフトを活用しましょう。

必要になる書類は、申告方法に応じて以下のように異なります。

一般課税の場合

- 消費税及び地方消費税の確定申告書 第一表(一般用)、第二表

- 付表1-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表(一般用)

- 付表2-3 課税売上割合・控除対象仕入税額等の計算表(一般用)

- (還付の場合のみ)消費税の還付申告に関する明細書(個人事業者用)

簡易課税の場合

- 消費税及び地方消費税の確定申告書 第一表(簡易課税用)、第二表

- 付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表(簡易課税用)

- 付表5-3 控除対象仕入税額等の計算表(簡易課税用)

2割特例の場合

- 消費税及び地方消費税の確定申告書 第一表(一般用または簡易課税用)・第二表

- 付表6 税率別消費税額計算表

2割特例を利用する事業者のうち、簡易課税の届出を出した事業者は簡易課税用の確定申告書 第一表を利用し、出していない事業者は一般用の確定申告書 第一表を利用してください。

消費税の確定申告書類の記入方法

消費税の確定申告書は、以下の手順で作成します。日々の帳簿を基に、正確に計算して転記しましょう。

1. 課税標準額および消費税額の計算

課税標準額とは、消費税額を計算するために税率を掛ける対象となる金額です。課税取引のうち、税抜の本体価格が該当します。この課税標準額に消費税率を掛けることで、課税売上高にかかる消費税額を求められます。課税標準額については、合計額を計算した後の1,000円未満の部分は切り捨ててください。

2. 仕入税額控除の対象となる消費税額の計算

課税標準額と消費税額を計算したら、仕入税額控除の対象となる仕入や経費の消費税額を計算します。消費税が含まれないものや非課税取引は除外してください。簡易課税や2割特例を利用する場合は、課税売上高にかかる消費税率にみなし仕入率(簡易課税の場合)や8割(2割特例の場合)を掛けて算出します。

3. 納付(還付)税額の計算

仕入税額控除の対象となる消費税額の計算を行ったら、消費税の納税額を計算します。仕入税額控除の対象となる消費税額が課税売上高にかかる消費税額を上回る場合は、還付を受けられます。

4. 計算した金額の確定申告書への記入

納付(還付)税額の計算を行ったら、「1」から「3」のステップで算出した金額を消費税の確定申告書に転記します。

消費税に対応した確定申告ソフトなら、帳簿を基に「1」から「3」までを自動計算して消費税の確定申告書を作成できます。また、「確定申告書等作成コーナー」では、売上金額や課税取引金額の内訳、仕入金額の合計額などを入力することで、消費税の確定申告書を作成可能です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

消費税の確定申告をする際の注意点

消費税の確定申告をする際は、附帯税と中間申告に注意が必要です。予定外の支出が生じると、経営に支障をきたすおそれもあるため、以下の注意点を押さえておきましょう。

正しく申告しないと附帯税が課される

消費税の申告と納付が正しく行われないと、以下の附帯税が課せられる可能性があるため、注意しなければなりません。附帯税とは、申告内容の誤りなどによって納税額が不足していたり、納税が期限までになされなかったりした場合に生じる税金です。

無申告加算税

無申告加算税は、消費税の確定申告義務がある人が申告を行わなかった場合に生じる税金です。税率は、税務署からの調査の事前通知の後に期限後申告をした場合で、2024年以降に法定申告期限が到来するものについては、納付すべき税金の金額によって異なります。50万円までの部分は10%、50万円を超え300万円までの部分は15%、300万円を超える部分は25%です。

過少申告加算税

過少申告加算税は、実際に納税すべき金額よりも少ない金額で消費税を申告した際に課せられる税金です。税率は、誤った内容を訂正する修正申告のタイミングや、追加で納める税金の金額に応じて5%から15%とされていて、追加で納める税金に税率を掛けた金額が加算されます。ただし、税務署から調査の事前通知が来る前に自ら修正申告をすれば、過少申告加算税はかかりません。

延滞税

消費税の納税期限に間に合わなかった場合、延滞した日数に応じた延滞税がかかります。税率は延滞税特例基準割合や延滞期限に応じて変わり、納期限の翌日から2月を経過する日までの期間については年2.4%、納期限の翌日から2月を経過する日の翌日以後については年8.7%です(2025年1月1日から12月31日までの間の場合)。なお、本来納付すべき税金の額が1万円未満の場合や、算出した延滞税の額が100円未満の場合は納税の必要がありません。

重加算税

重加算税とは、二重帳簿や帳簿の改ざんなど、特に悪質な仮装、隠蔽による脱税があった場合に加算される税金です。期限内申告だった場合、過少申告加算税に代えて納付すべき税額の35%を納付しなければならず、期限後申告の場合、無申告加算税に代えて納付すべき税額の40%を納付します。なお、期限後申告などがあった日の前5年以内に無申告加算税や重加算税を課せられた事業者に対しては、さらに10%が加算されます。

一定額以上の消費税を申告すると中間申告をしなくてはならない

直前の課税期間に申告した消費税額が48万円を超える場合、通常の確定申告に加えて中間申告が必要になる点にも注意しなければなりません。中間申告とは、概算の消費税額を見積もって一部を申告・納付する制度です。

個人事業主であれば前年、法人であれば前事業年度の地方消費税額を含まない消費税額が48万円を超えると中間申告の対象になります。

中間申告については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

正しい方法で消費税を計算して確定申告をしよう

インボイス制度が導入されたことで、消費税の計算方法や処理方法が変化しました。これまで免税事業者だった事業者が消費税の確定申告をしなければいけなくなるケースも出てきています。ミスのない申告を行うためには、消費税の申告に対応した確定申告ソフトが便利です。

「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」は、個人事業主の消費税の確定申告にも対応した確定申告ソフトです。簿記の知識が少なくても、画面の案内に従って日々の取引を入力し、決算処理を行うだけで簡単に消費税や所得税の確定申告を完了できます。ぜひご活用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。