簡易課税制度とは?計算方法や届出書の書き方をわかりやすく解説

更新

インボイス制度の開始に伴い、免税事業者または課税事業者のどちらを選択するか、悩んでいる方も多いのではないでしょうか。さらに、課税事業者になった際に「簡易課税制度」を選択するか迷われる方もいるでしょう。簡易課税制度とは、一般的な計算方法よりも簡単に消費税の納税額を算出できる制度のことです。ここでは、簡易課税制度の適用条件や注意点、インボイス制度における経過措置などについて解説します。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

簡易課税制度とは?

簡易課税制度とは、中小規模の事業者に配慮した消費税の計算方法に関する制度です。消費税の納税額は、課税取引における「受け取った消費税の額-仕入等の際に支払った消費税の額」を計算して割り出すのが原則です。この計算方法を一般課税または原則課税、本則課税などと呼びます(本記事では一般課税で統一)。

一般課税では、課税取引や免税取引等を区分しなくてはならず、また軽減税率適用の品目があった場合の経理処理において、消費税の仕入税額控除の割合を確認しなくてはなりません。このような複雑な計算方法ではなく、より簡単に消費税の納税額を算出できるのが簡易課税制度の特徴です。

簡易課税制度では、課税取引において「受け取った消費税額×業種ごとの一定の割合(みなし仕入率)」の計算式に基づき、納付する消費税額を算出します(詳しい計算方法は後述します)。簡単な計算で納税額を算出できるため、事務負担の軽減が期待できるでしょう。

簡易課税制度を選択できる事業者の要件は?

事務負担が少なくなる利点を持つ簡易課税制度ですが、だれもがこの制度を適用できるわけではありません。簡易課税制度を選択できる事業者の要件は以下のように定められています。

基準期間の課税売上高が5,000万円以下である

簡易課税制度を選択する場合、課税売上高による制限があります。個人事業主は2年前(前々年)、法人であれば2事業年度前(前々事業年度)の売上が5,000万円以下の場合が対象です。なお、この5,000万円の基準は、原則税抜金額で判断します。ただし、2期前の決算が消費税の申告義務がない免税事業者であった場合、税込金額で判断します。

課税売上高については、こちらの記事を解説しています。

簡易課税制度選択届出書を出している

簡易課税制度を選択したい事業者は、納税地の所轄税務署長に「消費税簡易課税制度選択届出書」を提出しなければなりません。課税期間の初日の前日までにこの届出書を提出していれば、簡易課税制度が適用されます。

個人事業主の課税期間は原則として1月1日~12月31日のため、翌課税期間から簡易課税制度を適用させたい場合は前年の12月31日が締め切りとなります。法人の場合は、自社の事業年度の締め日に合わせて提出期限が変わります。期限を過ぎてしまった場合は、翌年(翌事業年度)からの適用はできないため注意しましょう。

簡易課税制度の特徴

簡易課税制度の主な特徴は以下の2点です。

消費税額の計算がわかりやすい

簡易課税制度は計算が非常にシンプルなので、会計処理が簡単に行えるようになります。計算のしくみを覚えていれば、おおよその消費税の納税額が年度途中でも把握しやすくなるでしょう。

個人事業主の消費税については、こちらの記事で詳しく解説しています。

節税できるケースがある

原価率が低い場合や消費税がかかる経費が少ない事業においては、簡易課税制度のほうが節税できる可能性があります。

例えばコンサルティング業や保険業などは、仕入れる物品が少なく人件費が大半を占めています。このような場合、簡易課税制度に則って計算したほうが消費税の納税額が少なくなることが多いでしょう。ただし給与としての人件費ではなく「外注費」として支払うことが多い場合は課税対象の仕入となるため、この限りではありません。

簡易課税制度を選択する際の注意点

インボイス制度開始の2023年10月1日から2026年9月30日までは、「2割特例」が設けられています。

消費税の納税額を売上で受け取った消費税額の2割を納付するという特例で、インボイス制度を機に免税事業者から課税事業者になった方は、2割特例を用いて納税額を計算して申告することが可能です。

要件に合う事業者のみの適用となりますが、納税額や消費税に関係する作業を軽減できる可能性があるので、この制度についてもぜひ把握しておきましょう。

参照:国税庁「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」

簡易課税制度を選択する際に覚えておきたい点は、以下のとおりです。

2年間は一般課税に戻せない

簡易課税制度を選択した事業者は、原則として「2年間」は必ずこの方法で消費税の計算を行う必要があります。なお、基準期間の課税売上高が5,000万円を超えた場合は、その期間においては簡易課税制度を適用できなくなります。

簡易課税制度を選択後、2年以内に事業内容が大きく変化する可能性がある場合は、よく検討してから申請を行いましょう。もし一般課税に戻したい場合は、簡易課税の適用をやめようとする課税期間初日の前日までに「消費税簡易課税制度選択不適用届出書」を提出しなくてはなりません。個人事業主の場合であれば、前年12月31日までの提出が必要です。

税負担が増えるケースがある

その年(年度)の事業が赤字だった場合、一般課税の方が消費税の納税額が少ないことがあります。赤字だった際の会計の状態を簡単に表すと「受け取った消費税(売上)<支払った消費税(仕入)」となります。つまり、事業主が納める消費税額がなく、むしろマイナス分は還付されることになるのです。

簡易課税制度では「受け取った消費税(売上)」にみなし仕入率をかけるため、赤字であっても、この計算式の数値が「0」になることはありません。また事業において大規模な設備投資をした際も、一般課税に比べて納税額が増えやすくなります。これは、仕入時に多額の消費税を支払ったにもかかわらず、簡易課税制度では一定の割合(みなし仕入率)しか差し引きできないためです。これらに該当する可能性がある場合は、簡易課税制度の申請は慎重に行ったほうがよいでしょう。

簡易課税制度の「みなし仕入率」とは?

簡易課税の計算で使うみなし仕入率は、事業区分ごとに異なります。具体的には、下記のように定められています。

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業:卸売業 | 90% |

| 第2種事業:小売業、農業・林業・漁業(飲食料品の譲渡に関わる事業に限る) | 80% |

| 第3種事業:農業・林業・漁業(飲食料品の譲渡に関わる事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業 | 70% |

| 第4種事業:第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業 | 60% |

| 第5種事業:運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く) | 50% |

| 第6種事業:不動産業 | 40% |

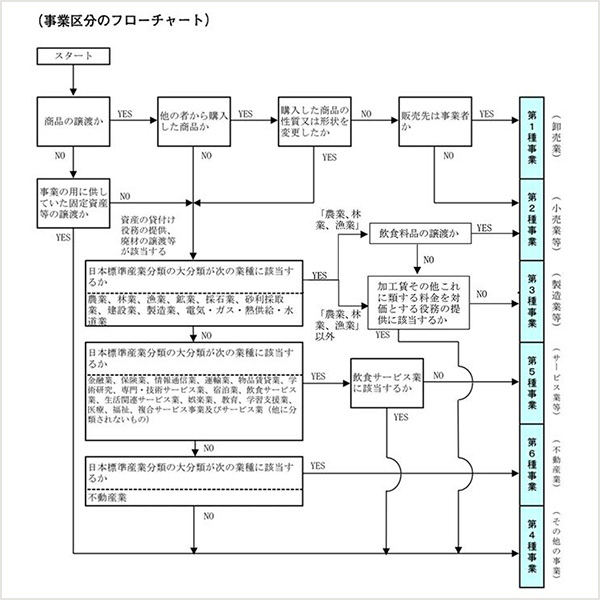

なお、自分がどの事業区分かわからない方は、以下のフローチャートで確認してください。

-

※引用:国税庁「簡易課税の事業区分について(フローチャート)」

注記/令和5年10月1日現在の法令・通達等に基づいて作成。事業者それぞれの状況により上記と異なる課税関係になることもあります。

事業区分が2つ以上に分かれている場合は、消費税法施行令第五十七条に基づき計算する必要があります。

参照:e-GOV法令検索「中小事業者の仕入れに係る消費税額の控除の特例(第五十七条)」

原則としてそれぞれの事業に分けて計算することになりますが、非常に細かい条件がいくつもあるため、不明点があれば税理士や税務署に確認するとよいでしょう。

簡易課税制度を選択した場合の消費税の計算方法

一般課税制度と簡易課税制度の基本的な計算式は、それぞれ以下のようになります。

一般課税における納めるべき消費税額

納めるべき消費税額=消費者から受け取った消費税の額-仕入等の際に支払った消費税の額

仕入等の際に支払った消費税の額は、すべて正確に帳簿に記録しておく必要があります。また消費税の部分は、軽減税率の8%と通常の10%を明確に分けておきましょう。

簡易課税制度における納めるべき消費税額

納めるべき消費税額=受け取った消費税額-(受け取った消費税額×業種ごとのみなし仕入率)

前述したとおり、簡易課税制度ではみなし仕入率を用いて計算を行います。自分の事業のみなし仕入率をあらかじめ確認しておきましょう。

複数の事業を営んでいる場合の消費税額算出例|美容院

簡易課税制度を選択した場合の計算例を、美容院の場合で解説します。

美容院ではその業態上、2種以上のみなし仕入率が発生するケースが多いです。カットやカラーリング等の施術サービスに対する売上は第5種事業(サービス業)、シャンプーやトリートメント等の物品販売については第2種事業(小売業)に分けられます。

仮に、小売業で受け取った消費税額が100万円(みなし仕入率80%)、施術サービス業で受け取った消費税額が200万円(みなし仕入率50%)の場合は、以下の計算式になります(簡便法の場合)。

区分を分けて消費税納税額を算出した場合

小売業分:100万円-(100万円×80%)=20万円

サービス業分:200万円-(200万円×50%)=100万円

納めるべき消費税額:20万円+100万円=120万円

小売業の分で算出した消費税額が20万円、サービス業分が100万円となり、合計額は120万円です。なお事業の種類ごとに区分していない場合は、全体の課税売上に対して、最も低いみなし仕入率をかけて消費税額を算出します。その場合の計算式は以下のとおりです。

区分を分けずに消費税納税額を算出した場合

納めるべき消費税額:(100万円+200万円)-(300万円×50%)=150万円

小売業のみなし仕入率80%は適用せず、サービス業の50%の税率のみを用いて消費税額を算出すると150万円が納税額となります。2つの計算式を比較すると、事業区分を正しく分けたほうが納税額を抑えられることがわかります。

複数の事業を営んでいる場合の消費税額算出例|卸売と小売りの場合

卸売業は第1種事業でみなし仕入率が90%、小売業の場合は第2種事業でみなし仕入率80%です。これらを兼業している場合の消費税額の計算例は以下のとおりです。

区分を分けて消費税納税額を算出した場合

卸売業分:200万円-(200万円×90%)=20万円

小売業分:100万円-(100万円×80%)=20万円

納めるべき消費税額:20万円+20万円=40万円

区分を分けて計算した場合、納税する消費税額は合計で40万円になります。その一方で、区分を分けない場合は以下の計算となり、60万円が消費税の納税額となります。

区分を分けずに消費税納税額を算出した場合

(200万円+100万円)-(300万円×80%)=60万円

美容院の場合と同じく、区分を分けて計算したほうが納める消費税額が抑えられる可能性が高いです。2つ以上の業種が混在している場合は、あらかじめそれぞれのみなし仕入率を確認しておきましょう。

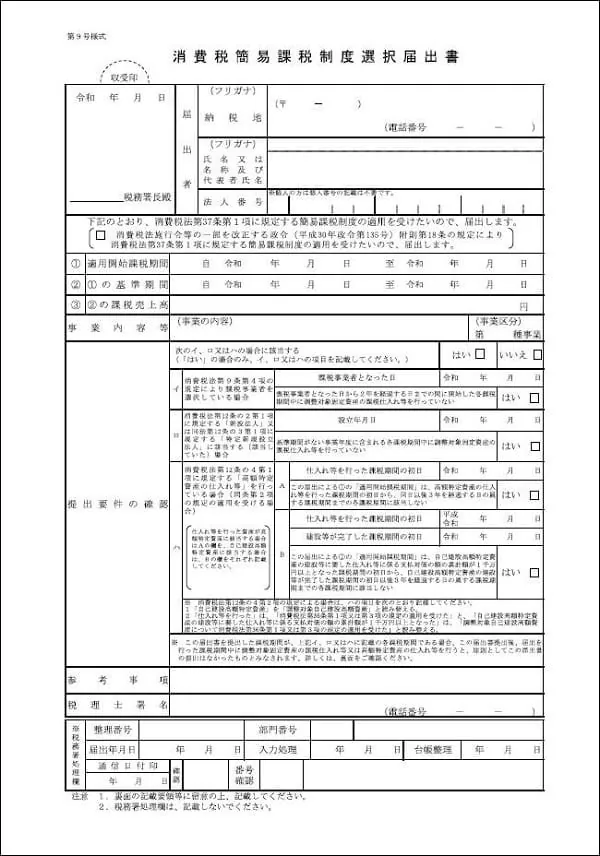

消費税簡易課税制度選択届出書の書き方

簡易課税制度を利用する際に提出する、消費税簡易課税制度選択届出書の書き方を紹介します。

引用:国税庁「D1-4 消費税課税事業者選択届出手続」

- 届出者:納税地や氏名を記載(法人の場合のみ法人番号を記載)

- 適用開始課税期間:希望する適用開始日を記載

- ①の基準期間:「適当開始課税期間の2年前」の日付を記載

- ②の課税売上高:上記で記載した「適当開始課税期間の2年前」の売上高を記載

- 事業内容:自身の事業内容と事業区分記載

その他「はい・いいえ」で回答する項目が複数あるので、該当するほうにチェックをいれましょう。なお、この届出書は、国税庁のWebサイトからダウンロード可能です。

参考:国税庁 消費税簡易課税制度選択届出書(PDFファイル/778KB)

提出期限

消費税簡易課税制度選択届出書は、適用を受けようとする課税期間の前日までに提出する必要があります。

提出先

消費税簡易課税制度選択届出書は納税地を所轄する税務署に提出します。

提出方法

税務署に直接持ち込みをするか、郵送での提出も可能です。なお、申請書類は信書に該当するため宅配便では送れません。郵便局の窓口で送るか、レターパックや切手などを利用して送付しましょう。

e-Taxによる手続きの方法

簡易課税制度の申請は国税庁が提供する「e-Taxソフト」「e-Taxソフト(WEB版)」「e-Taxソフト(SP版)」のいずれかからも行えます。e-Taxを利用する場合、事前に電子証明書(マイナンバーカード等)や利用者識別番号等が必要なため準備しておきましょう。なお、個人事業主と法人で使用できるソフトが異なるため、自社に合ったものを選択してください。

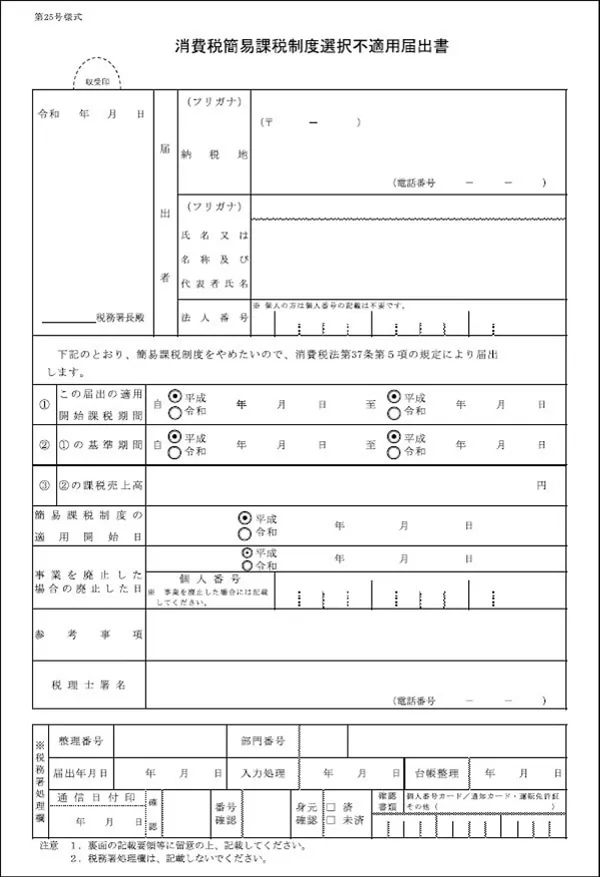

簡易課税を取りやめたいときはどうする?

簡易課税制度の選択をやめ、一般課税に切り替えたいときは「消費税簡易課税制度選択不適用届出書」を所轄の税務署長宛てに提出します。翌課税期間から切り替えをしたい場合の提出締め切りは、消費税簡易課税制度選択届出書と同じく課税期間の初日の前日までです。なお、簡易課税制度が2年連続で適用された後でなければ、取りやめはできません。

引用:国税庁「D1-23 消費税簡易課税制度選択不適用届出手続」

インボイス制度で課税事業者になる場合のポイント

インボイス制度を機に課税事業者になる際に知っておきたい、2つのポイントを解説します。

課税事業者になる際に簡易課税制度を選択できる

インボイス制度の開始に伴い、課税事業者になるための申請において経過措置が設けられています。この措置は2023年10月1日~2029年9月30日の期間に、免税事業が課税事業者になった場合が対象です。

この期間に登録申請を行えば「提出日から15日以降の登録を受ける日として事業者が希望する日」を指定して、課税事業者になれます。さらに、登録日の属する課税期間に消費税簡易課税制度選択届出書を提出すれば、さかのぼって「課税期間開始日の前日」に提出したものとみなされることになっています。

つまり経過措置の期間内は、任意の日付から課税事業者となり、併せて簡易課税制度の申請もできるのです。

例:2024年4月1日に課税事業者に登録した個人事業主の場合。本来であれば2023年12月31日(前年)までに簡易課税制度の申請が必要ですが、特例では2024年中に申請すればよいことになっています。

インボイス制度には2割特例がある

インボイス制度には、事業者の負担を軽減させるための「2割特例」があります。この制度は、インボイス制度を機に免税事業者から課税事業者になった事業者のみが対象です。

納める消費税額を売上税額の2割分に軽減させることで、事業者の金銭的負担を減らしてくれます。事前申請の必要はありません。

2割特例を適用できるのは、2023年10月1日〜2026年9月30日に属する各課税期間となっています。なお2割特例は一般課税または簡易課税のどちらを選択していても適用可能です。

簡易課税制度やインボイス制度に関するよくある質問

簡易課税制度はなくなる?

簡易課税制度はインボイス制度の開始後もなくなる予定はありません。インボイス登録の有無にかかわらず、課税事業者は一般課税または簡易課税制度を選択可能です。

インボイス制度の申請を取り下げたいときはどうすればいい?

インボイス制度の申請を取り下げたい場合は「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出する必要があります。翌課税期間から取りやめたい場合は「翌課税期間の初日から起算して15日前の日まで」に届出書を提出すると「翌課税期間の初日」にその資格を失効します。

申請用紙は国税庁のホームページからダウンロード可能です。

参考:国税庁「適格請求書発行事業者の登録の取消しを求める旨の届出書(PDFファイル/184KB)」

個人事業主は簡易課税制度を選んだほうがいい?

簡易課税制度がよいかどうかは、個々の事業内容や売上などによって異なるため、その判断は非常に難しいでしょう。現在の仕入内容や、今後の事業展開をよく考えて決断することが大切です。

簡易課税制度は2年間変更できないことを把握しておこう

簡易課税制度を選択した場合、適用から2年間は変更できないことを把握しておかなければなりません。特に今後、多額の設備投資をする可能性がある業種の場合は、納税する消費税額に影響を与える可能性があるので慎重に判断する必要があります。

また、インボイス制度に伴う期間限定の特例もあるため、これらの要項についても忘れずにチェックしておくことが大切です。判断に迷ってしまう方は税理士や会計士に相談してみるのもよいでしょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

よくあるご質問

簡易課税制度とは?

簡易課税制度とは、小規模事業者に配慮した消費税の計算方法に関する特例です。課税取引において、受け取った消費税額から支払った消費税額を差し引く計算をする代わりに「受け取った消費税額×業種ごとの一定の割合(みなし仕入率)」で納付する消費税額とみなすことを認めるものです。詳しくはこちらをご確認ください。

課税事業者が簡易課税制度を利用するための要件は?

課税事業者が簡易課税制度を利用するには「2期前の課税売上高が5,000万円以下であること」「納税地の所轄税務署長に消費税簡易課税制度選択届出書提出しておくこと」の2つの要件を満たす必要があります。詳しくはこちらをご確認ください。

簡易課税制度のメリットとデメリットは?

簡易課税制度を選択するメリットは、納税事務作業の負担が大幅に軽減されることです。一方で簡易課税制度のデメリットとしては、一度簡易課税制度を選択すると2年間は一般課税に戻せない点です。詳しくはこちらをご確認ください。

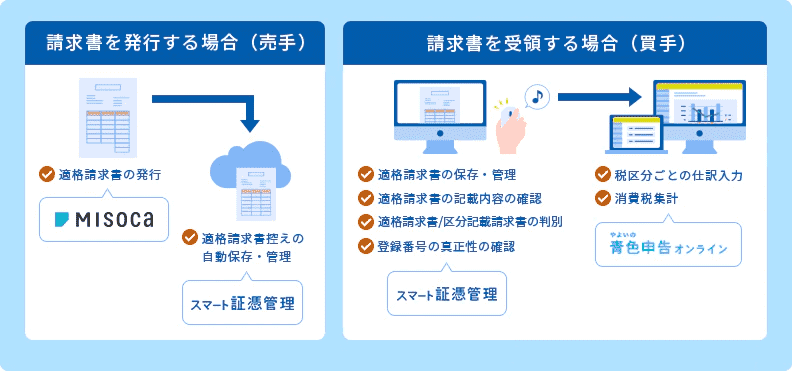

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。