雑収入とは?確定申告時の注意点や雑所得との違いを解説

監修者: 齋藤一生(税理士)

更新

個人事業主が本業以外の収入を得たときは、雑収入として記帳を行い、確定申告をしなければなりません。雑収入は雑所得とは意味が異なる言葉であるため、混同しないように気をつけましょう。

ここでは、雑収入の意味や雑所得との違い、確定申告をする際の注意点などについて解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

雑収入は事業所得の一部

「雑収入」とは、本業以外の収入を管理するための勘定科目で、事業所得の一部に該当する収入です。

仕訳をする際は、本業による売上と雑収入を区別できるように異なる勘定科目を使います。雑収入を本業による売上と区別することで、本業による利益を把握することができます。

例えば、本業がプログラマーの個人事業主の場合企業からプログラミングを依頼されて得た報酬は売上に該当します。それでは、個人事業主がプログラミングに関するWebサイトを作成してアフィリエイト広告の収入を受け取った場合はどうでしょうか。

アフィリエイト収入は、プログラミングによって得た収入ではないため、本業による売上とはいえません。しかし、収入を得たことに関する計上は必要です。このような場合に使用できる勘定科目が、雑収入です。

雑収入は、それ以外の勘定科目に分類できない収入があった場合や、独立した科目を設けて管理するほど発生頻度や重要性が高くない収入を管理するために使用します。そのため、実際にどのような収入が雑収入に含まれるのかが決まっているわけではありません。事業者の業種などによって、雑収入に分類される収入は異なります。

国税庁では雑収入を「事業に伴って生ずる収入」としています。事業そのものではなく、事業を行う際に付随して得られた収入が雑収入であるということです。

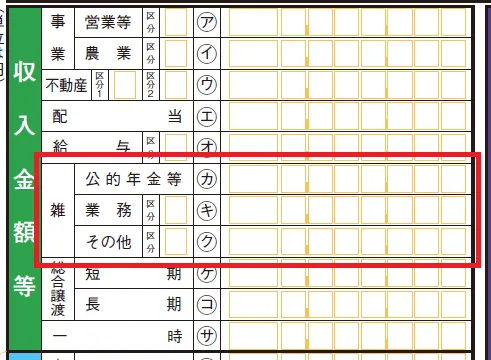

なお、確定申告書 第一表の「収入金額等」や「所得金額等」の欄には「雑」という項目があります。しかし、この「雑」は雑所得に該当する所得を得た際に使用する欄で、雑収入の欄ではありません。

事業所得については以下の記事で詳しく解説していますので参考にしてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

雑収入の例

雑収入は、以下のようなケースで発生します。

雑収入が発生するケース例

- 本業で販売している商品を作成した際、端材などの作業くずが発生したので売却した

- 事務所の敷地内に設置した自動販売機の販売手数料が入金された

- 消費税の還付金が振り込まれた

- 給付金や補助金、助成金などの申請を行い、入金された

- 自社のWebサイトに掲載された広告によってアフィリエイト報酬が発生した(アフィリエイトが本業ではない場合)

- 取引先などに対して貸し付けた貸付金の利子を受け取った(金融業が本業ではない場合)

なお、上記のような収入があっても、業種によっては雑収入に該当しない可能性もあります。例えば、アフィリエイターとして事業を行っている個人事業主であれば、アフィリエイト報酬は売上に該当するでしょう。また、常に端材が発生する仕事を行っており、端材の販売を恒常的に事業の一環として行っているのであれば、端材の売却益も事業所得に該当する可能性があります。

雑収入に該当するかどうかは、あくまでも本業以外からの収入であるかどうかで判断しなければなりません。本業に該当する事業からの収入については、売上として計上してください。

なお、売上と雑収入は、どちらも消費税の課税取引に該当します。消費税課税事業者は、雑収入も含めて消費税の申告・納税も行う必要があります。ただし、給付金や還付金などは不課税取引に該当するため、消費税や所得税は課税されません。雑収入の仕訳をする際は、課税取引かどうかについても注意が必要です。

雑収入の科目の使用例などについて、詳しくは、以下を参照ください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

間違えやすい雑収入と雑所得の違い

雑収入はあくまでも勘定科目という位置づけであり、雑所得とは異なります。雑所得は、所得税法上、雑所得以外の所得の区分に該当しない所得を指します。

所得税法上の所得の区分は、以下の10種類です。

所得の区分と例

| 所得区分 | 所得の例 |

|---|---|

| 事業所得 | 事業から得た所得(不動産所得・山林所得に該当しないもの) |

| 不動産所得 | 不動産などを貸し付けたことによる所得 |

| 給与所得 | 給与や賞与など |

| 利子所得 | 預貯金の利子など |

| 配当所得 | 株式の配当金や投資信託の分配金など |

| 退職所得 | 退職金など |

| 山林所得 | 伐採した山林の譲渡や、立木の譲渡によって生ずる所得 |

| 譲渡所得 | 不動産、株式などの譲渡益 |

| 一時所得 | 生命保険の一時金、懸賞金など |

| 雑所得 | 公的年金、副業所得など |

また、雑収入は主に個人事業主が仕訳の際に用いる勘定科目であるため、事業所得を得ていない会社員などにとっては基本的に無縁の用語です。一方、雑所得には、年金受給者の年金などと共に、会社員の副業の所得も含まれるのが一般的です。

なお、副業の業務で得る所得は、多くの場合は雑所得になりますが、事業所得で申告できることもあります。事業所得か雑所得かは、独立・継続・反復して行われているかどうかや、規模などに応じて総合的に判断されます。

雑所得の申告が必要な方は、確定申告書 第一表の「収入金額等」と「所得金額等」の「雑」欄に、それぞれ該当の金額を記入しなければなりません。一方、雑収入があった事業者は、本業の売上と雑収入の金額を合計して、確定申告書 第一表の「収入金額等」と「所得金額等」の「事業」欄にそれぞれ該当の金額を記載します。

雑所得については以下の記事で詳しく解説していますので参考にしてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

雑収入の仕訳例

実際に雑収入があった場合の仕訳例を見ていきましょう。

商品を製造する際、たまたま発生した作業くずを売却して収入を得た場合は、雑収入として仕訳します。例えば、布製品を販売している事業者が臨時的に端切れを詰め合わせて売却したといったケースが該当します。端切れの詰め合わせが3,000円で売れて現金を受け取った場合の仕訳例は、以下のとおりです。

端切れの詰め合わせを3,000円で現金販売した場合の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金 | 3,000 | 雑収入 | 3,000 |

また、自動販売機を敷地内に設置すると、売上に応じた販売手数料を受け取ることができますが、この販売手数料収入も雑収入に該当します。普通預金に手数料5,000円が振り込まれた場合の仕訳は、以下のとおりです。

事務所敷地内の自動販売機の販売手数料5,000円が振り込まれた場合の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 5,000 | 雑収入 | 5,000 |

作業くずの売却代金も、自動販売機の手数料も、確定申告では事業所得の一環として申告します。ただし、どちらも売上には該当しないため、貸方科目は「売上」ではなく、「雑収入」を使いましょう。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

雑収入に関する確定申告での注意点

確定申告をする際は、個人事業に付随して発生した雑収入を雑所得として申告しないように注意しなければなりません。雑収入は事業に付随して得た本業以外からの収入で、事業所得の一部に該当します。

個人事業に係る雑収入を誤って雑所得として申告してしまった場合、青色申告特別控除の対象外になってしまいます。青色申告特別控除とは、青色申告者が事業所得や不動産所得から最大65万円の控除を受けられる制度です。売上や雑収入の額によっては税金の額が変わることもあるため、十分な注意が必要です。

雑収入を事業所得として正しく申告した場合と、誤って雑所得として申告してしまった場合の税額について、具体例を基に比較してみましょう。

例えば、本業の売上高が120万円、本業に付随する収入が100万円、本業の経費が105万円の個人事業主が65万円の青色申告特別控除の適用を受けるとします。

付随する収入100万円を事業所得とすると「事業所得:(120万円+100万円)ー経費105万円ー青色申告特別控除:65万円 = 所得:50万円」となります。

しかし、付随する収入100万円を、雑所得にしてしまうと事業所得は0円となりますが、雑所得が100万円生じてしまうので、損をしてしまいます。

所得の区分を間違えると、本来支払う必要のない税金を課せられるおそれがあります。正しい申告を心掛けましょう。

青色申告特別控除については以下の記事で詳しく解説していますので参考にしてください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

雑収入があった場合、適切に区分して確定申告しよう

雑収入があったときは、適切な仕訳を行って確定申告に備えなければなりません。誤って雑所得として申告しないように、十分に注意してください。日々の帳簿を付ける段階で、正しく処理しておくことが重要です。

個人事業主の記帳や決算書作成、確定申告なら「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」が便利です。帳簿の作成から申告書の作成・提出まで簡単に対応できるため、経理業務や申告業務にかかる労力を大幅に削減できるでしょう。節税や業務効率化にお役立てください。

はじめての確定申告もかんたん!無料から使える弥生のクラウド申告ソフト

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

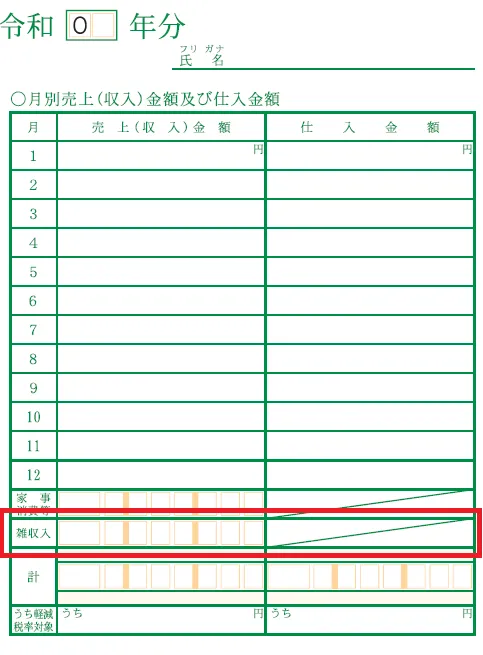

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。