税額控除とは?種類や所得控除との違い、確定申告時の注意点を解説

監修者: 岡本匡史(税理士)

更新

所得税の計算をする際は、税額控除と所得控除と呼ばれる2つの控除制度の適用を受けられます。確定申告で漏れなく控除を申告すれば、それだけ節税が可能です。ただし、税額控除と所得控除では、控除のタイミングが異なります。では、税額控除とは、どのような制度なのでしょうか。

ここでは、税額控除の特徴や種類、所得控除との違いの他、確定申告時の注意点などについて解説します。

税額控除とは、所得税額から一定の金額を控除できる制度

税額控除とは、課税所得額を基に計算した所得税額から一定の金額を控除できる制度です。所得税額は、課税対象となる所得金額に所得税率を掛けて求めますが、税額控除を利用できる場合、そこからさらに税額控除の額を差し引いた金額が最終的な納税額となります。

税額控除は、二重課税の防止や社会政策的な目的などのために設けられました。さまざまな種類があり、それぞれ適用を受けるための要件が異なります。どのような場合に対象になるのかを把握して、漏れなく申告しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

税額控除と所得控除の違い

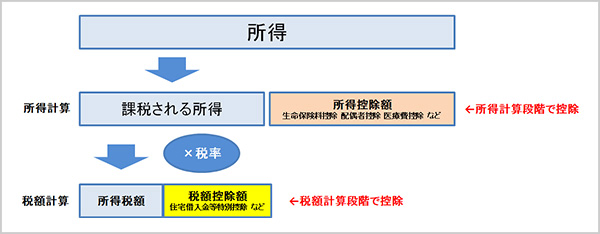

税額控除と混同しやすいものに、所得控除があります。税額控除が所得税額から差し引くものであるのに対して、所得控除は所得金額から一定額を差し引く制度です。所得控除には全15種類あり、扶養控除や医療費控除などは所得控除にあたります。どちらも節税になりますが、控除のタイミングが異なるのが特徴です。

所得税は所得金額に対して課税されるため、所得金額が少ないほど所得税は少なくなります。所得控除は所得金額の計算段階で差し引かれ、課税される所得金額を少なくすることで、節税できる控除です。一方、税額控除は所得金額が確定し、所得税額が計算された段階で、所得税額から差し引かれます。

所得控除と税額控除の計算方法の違い

例えば、所得金額が100万円で、税率が5%、所得控除が10万円だとします。

もし所得控除がなければ、「100万円×5%」で税額は5万円ですが、所得控除10万円があるため、税額は「(100万円-10万円)×5%」で4万5,000円となり、5,000円の節税です。

一方、課税される所得金額が100万円で、税率が5%、税額控除が3万円だった場合には、「100万円×5%-3万円」で、税額は2万円になります。税額から直接差し引かれる税額控除の方が、節税のインパクトは大きくなります。

所得控除については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

税額控除の種類

税額控除にはさまざまな種類があります。一般的に利用されることが多いのは住宅借入金等特別控除ですが、それ以外の主な税額控除ついても解説します。節税のためには、利用できる控除を見落とさないことが大切です。

住宅借入金等特別控除

住宅借入金等特別控除は、個人が住宅ローンなどを借りて一定の要件を満たす住まいを新築したり、取得したりした際に利用できる控除です。一般的には、住宅ローン控除と呼ばれています。

住宅借入金等特別控除の主な要件は以下のとおりです。

住宅借入金等特別控除の主な要件

- 自分が住むためのマイホームで、新築や取得などから6か月以内に居住していること

- 控除を受ける年の12月31日まで引き続き居住していること

- 住宅の床面積が50平方メートル以上で、床面積の2分の1以上が居住用であること(所得金額1,000万円以下などの一定の要件を満たせば40平方メートル以上50平方メートル未満でも可)

- 控除を受ける年の合計所得金額が2,000万円以下であること

- 返済期間が10年以上の住宅ローンを借りていること

その他にも「居住年およびその前2年に一定の譲渡所得の特例を利用していないこと」「2024年1月以降に建築確認を受けた新築住宅については、原則として住宅ローン減税を受けるには省エネ基準に適合していること」などの複数の要件が定められています。

また、住宅の取得だけでなく、一定の要件を満たす自宅のリフォームで住宅ローンを組んだ場合も適用を受けられる可能性があります。

住宅借入金等特別控除の控除額は、以下のとおりです。

住宅借入金等特別控除の控除額

住宅借入金等特別控除=申告する年の年末時点の住宅ローン借入残高×0.7%

ただし、年末時点の住宅ローン借入残高には住宅の種類に応じて2,000万円から4,500万円までの上限額が定められています。また、控除を受けられるのは最大でも13年間です。

なお、上記は居住年が2025年以降である場合の制度です。それ以前に居住を開始した場合については、借入残高の上限額などの条件が異なるため、個別に確認しましょう。

個人事業主の場合は、控除を受けられる間は確定申告が必要です。

会社員の場合は、初年分のみ確定申告が必須です。必要書類も多いため、一度税務署を訪問して相談してから申告を行うことをおすすめします。初年分の確定申告を行った後の2年目以降については、年末調整で申告できます。

住宅ローン控除については以下の記事で詳しく解説していますので参考にしてください。

配当控除

上場株式の配当金が支払われる際には所得税などが源泉徴収されます。確定申告をする場合は、総合課税か申告分離課税のどちらかを選択しなくてはいけません。総合課税を選択した場合に限り、配当控除を受けることができます。控除できるのは原則として、配当所得の金額の10%または5%に相当する金額です。

控除される割合は、課税総所得金額等によって変わります。課税総所得金額等が1,000万円以下であれば、剰余金の配当等の配当所得は10%の控除、証券投資信託の収益の分配金による配当所得は5%(特定外貨建等証券投資信託以外の外貨建等証券投資信託の場合は2.5%)の控除です。

なお、申告分離課税を選択すると、配当控除は受けられません。課税所得金額によって、総合課税と申告分離課税のどちらにメリットがあるかは異なるため、検討したうえで選択しましょう。

分配時調整外国税相当額控除

分配時調整外国税相当額控除は、外貨建てMMF(マネー・マネジメント・ファンド)などの集団投資信託の分配金から、外国所得税が控除されている場合に利用できる控除です。確定申告で控除の計算に関する明細書を添付して申告します。

外国税額控除

外国税額控除は、日本に住んでいる方が、外国の所得税に相当する税金を支払った場合に利用できる控除です。

外国で所得があった場合、該当の国の法令に従って所得税相当の税金を課税されることがあります。海外で課せられる税金と日本の所得税の二重課税にならないように、外国税額控除制度が設けられました。

利用できるのは、以下の要件をすべて満たす場合です。

外国税額控除の要件

- 外国で生じた所得があること

- 外国で所得税に相当する税金が課されていること

- その所得について日本でも課税されていること

これらの要件を満たす場合、控除限度額を上限として外国に納税した所得税相当額を所得税額から控除できます。所得税の控除限度額の計算方法は、以下のとおりです。

所得税の控除限度額の計算方法

控除限度額=その年の所得税額×(その年の調整国外所得金額/その年の所得総額)

調整国外所得金額とは、純損失または雑損失の繰越控除といった各種繰越控除の適用を受ける前の国外での所得金額で、その年の所得総額を超える場合は、その年の所得総額と同じ金額となります。また、所得総額とは、純損失または雑損失の繰越控除といった各種繰越控除の適用を受ける前の総所得金額や分離課税の譲渡所得等の合計額です。

なお、外国に支払った所得税額が控除限度額を超えるときは、以下の式で計算した復興特別所得税の控除限度額まで、その年の復興特別所得税額から控除できます。

復興特別所得税の控除限度額の計算方法

復興特別所得税の控除限度額=その年の復興特別所得税額×(その年の調整国外所得金額/その年の所得総額)

例えば、外国の賃貸物件を売却したり賃貸に出したりして得た所得や、外国口座の預貯金の利子、外国株式の配当金などに対して課せられた税金がある場合、外国税額控除を利用できる可能性があります。

適用を受ける場合は、確定申告時に「外国税額控除に関する明細書(居住者用)」や「外国所得税額を課されたことを証する書類」等を添付して申告しましょう。

政党等寄附金特別控除

政党等寄附金特別控除は、政党や政治資金団体に対する寄附をした際に選択できる控除です。通常、寄附金は所得控除の一種である寄附金控除の対象ですが、政党や政治資金団体への寄附は、政党等寄附金特別控除と寄附金控除のどちらかを選択して申告できます。

政党等寄附金特別控除を利用する場合は、「政党等寄附金特別控除額の計算明細書」と、総務大臣または都道府県の選挙管理委員会などの確認印が押印された「寄附金(税額)控除のための書類」を確定申告書に添付し、申告してください。

控除額の計算方法は以下のとおりです。

政党等寄附金特別控除の控除額の計算方法

政党等寄附金特別控除の控除額=(申告する年に支払った政党などに対する寄附金の合計額-2,000円)×30%

計算結果に100円未満の端数が出た場合は、切り捨ててください。例えば、計算結果が9,850円であれば、9,800円が控除額です。

なお、「申告する年に支払った政党などに対する寄附金の合計額」については、その年の総所得金額等の40%相当額が上限です。

認定NPO法人等寄附金特別控除

認定NPO法人に寄附をした場合も、所得控除の寄附金控除ではなく、認定NPO法人等寄附金特別控除を選択できます。利用する場合は、「認定NPO法人等寄附金特別控除額の計算明細書」と、寄附内容の詳細を証明する書類を確定申告書に添付する必要があります。

公益社団法人等寄附金特別控除

公益社団法人等への寄附金も、所得控除の寄附金控除ではなく、公益社団法人等寄附金特別控除を選択できます。利用する場合は、確定申告書に「公益社団法人等寄附金特別控除額の計算明細書」と、寄附内容の詳細を証明する書類、寄附先の法人が税額控除対象法人であることを証する書類の写しを添付します。

住宅耐震改修特別控除

住宅耐震改修特別控除は、1981年5月31日以前に建築された建物のうち、一定の要件を満たす家屋の住宅耐震改修工事を行った場合に利用できる控除です。耐震改修工事の証明書や登記簿謄本の写しなどの書類を添付して申告します。

住宅特定改修特別税額控除

以下のいずれかの改修工事または複数の工事を併せて行った場合、「住宅借入金等特別控除」か「住宅特定改修特別税額控除」のどちらかを選択して適用できます。住宅特定改修特別税額控除は、借入金などの有無は問われません。改修工事にあたり借入金などがあり、住宅借入金等特別控除の適用条件に当てはまる場合には、住宅借入金等特別控除を選んだ方が控除額は大きくなります。

対象となる改修工事

- バリアフリー改修工事

- 省エネ改修工事

- 多世帯同居改修工事

- 子育て対応改修工事

- 耐久性向上改修工事のうち、住宅耐震改修工事や省エネ改修工事と同時に行うもの

認定住宅等新築等特別税額控除

認定長期優良住宅や認定低炭素住宅等を新築または取得した場合、「認定住宅等新築等特別税額控除」または「住宅借入金等特別控除」のどちらかを選択して適用できます。認定住宅等新築等特別税額控除を選択した場合、認定基準に適合するために必要な標準的なかかり増し費用の10%相当額の控除を受けられます。

試験研究を行った場合の所得税額の特別控除

青色申告事業者が試験研究を行った場合、試験研究費の一部が控除されます。試験研究費に関する控除制度には、「一般試験研究費の額に係る特別税額控除制度」「特別試験研究費の額に係る税額控除制度」「中小企業技術基盤強化税制における特別税額控除制度」があります。

高度省エネルギー増進設備等を取得した場合の所得税額の特別控除

以下の要件を満たす青色申告事業者は、「高度省エネルギー増進設備等を取得した場合の所得税額の特別控除」を利用できます。

控除の適用要件

- 新品の高度省エネルギー増進設備等を取得して事業に利用している

- 上記の設備等について、特別償却の適用を受けない

- 上記の設備等を2021年3月31日以前に取得している(もしくは、エネルギーの使用の合理化等に関する法律の計画の認定または一定の確認を受けた上記の設備等を2021年4月1日以降、2022年3月31日以前に取得している)

中小事業者が機械等を取得した場合の所得税額の特別控除

青色申告をしている中小事業者が以下の要件を満たす場合に、所得税額の特別控除を利用できます。

控除の適用要件

- 新品の特定機械装置等を取得して事業に利用している

- 上記について、特別償却の適用を受けない

地域経済牽(けん)引事業の促進区域内において特定事業用機械等を取得した場合の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、「地域経済牽(けん)引事業の促進区域内において特定事業用機械等を取得した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 地域経済牽引事業者の承認を受けている

- 一定の地域内で承認地域経済牽引事業計画に従い、特定地域経済牽引事業施設等の新設または増設をする

- 上記の新設または増設のために2017年7月31日以降に特定事業用機械等を取得している

- 特定事業用機械等を事業に利用している

- 特定事業用機械等について、特別償却の適用を受けない

地方活力向上地域等において特定建物等を取得した場合の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、「地方活力向上地域等において特定建物等を取得した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 認定都道府県知事から「地方活力向上地域等特定業務施設整備計画」の認定を受ける

- 認定を受けた日から一定期間以内に、計画に沿って一定規模以上の建物、建物附属設備、構築物を取得して事業に利用している

- 上記について特別償却の適用を受けない

地方活力向上地域等において雇用者の数が増加した場合の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、認定日を含む3年間まで、「地方活力向上地域等において雇用者の数が増加した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 「地方活力向上地域等特定業務施設整備計画」の認定を受けた認定事業者である

- 雇用保険法第5条第1項に規定されている適用事業を行うなど一定の要件を満たす

特定中小事業者が経営改善設備を取得した場合の所得税額の特別控除

青色申告をしている一定の中小事業者が以下の要件を満たす場合に、「特定中小事業者が経営改善設備を取得した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 経営改善設備を2013年4月1日~2021年3月31日に取得した

- 経営改善設備を事業に利用している

- 経営改善設備について特別償却の適用を受けない

特定中小事業者が特定経営力向上設備等を取得した場合の所得税額の特別控除

青色申告をしている一定の中小事業者が以下の要件を満たす場合に、「特定中小事業者が特定経営力向上設備等を取得した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 特定経営力向上設備等を取得した

- 特定経営力向上設備等を事業に利用している

- 特定経営力向上設備等について特別償却の適用を受けない

給与等の支給額が増加した場合の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、「給与等の支給額が増加した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 国内の従業員を雇用し、給与等を支給している

- 継続雇用者給与等支給増加割合が3%以上(中小事業者の場合1.5%以上)

認定特定高度情報通信技術活用設備を取得した場合の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、「認定特定高度情報通信技術活用設備を取得した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 特定高度情報通信技術活用システムの開発供給及び導入の促進に関する法律に規定されている認定導入事業者である

- 認定特定高度情報通信技術活用設備の取得などをしている

- 上記の設備を事業に利用している

- 上記の設備について特別償却の適用を受けない

事業適応設備を取得した場合等の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、「事業適応設備を取得した場合等の所得税額の特別控除」が受けられます。

控除の適用要件

- 産業競争力強化法によって定められている認定事業適応事業者である

- 情報技術事業適応のために特定ソフトウェアの新設か増設をした

革新的情報産業活用設備を取得した場合の所得税額の特別控除

青色申告事業者が以下の要件を満たす場合に、「革新的情報産業活用設備を取得した場合の所得税額の特別控除」が受けられます。

控除の適用要件

- 生産性向上特別措置法に規定する認定革新的データ産業活用事業者である

- 2018年6月6日~2021年3月31日に、一定規模以上の革新的情報産業活用設備を取得した

- 上記の設備を事業に利用している

- 上記の設備について特別償却の適用を受けない

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

税額控除を活用する際の注意点

続いては、税額控除を利用するときに気をつけておきたいポイントを2つご紹介します。税額控除は節税効果の高い制度ですが、適用するには申告が必要で一定の手間がかかる点に注意しておきましょう。

確定申告の必要がある

税額控除は、基本的に確定申告でないと適用できません。住宅借入金等特別控除において、会社員が勤務先の年末調整で2年目以降の申告をする場合(初年度は確定申告が必要)を除き、確定申告が必須です。

個人事業主やフリーランスなど、そもそも確定申告をしている方は、通常の申告と併せて税額控除の申告も行いましょう。特に住宅借入金等特別控除などは節税効果が大きいことから、申告することをおすすめします。

適用する税額控除によって必要書類が異なる

税額控除にはさまざまな種類があり、それぞれで必要書類が異なります。利用したい税額控除の必要書類をその都度調べて、対応しなければいけません。

特に、利用する方の多い住宅借入金等特別控除は必要書類の数が多く、揃えるのに時間がかかります。対象となる借入を行った際は、早い段階から書類の準備を始めましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

適切に税額控除を申告して節税につなげよう

所得税額から直接控除できる税額控除は、大きな節税につながる制度です。一方で、他の控除との兼ね合いで利用できる金額や利用可否が変わったり、要件が複雑だったりすることから、難しく感じる方もいるかもしれません。

個人事業主やフリーランスの方は「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」で確定申告の手間を軽減しましょう。画面の案内に沿って入力していくだけで、帳簿や確定申告書の作成、e-Taxでの申告までスムーズに進められます。税額控除にも対応しているため、確定申告業務の効率化にご利用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者岡本匡史(税理士)

「岡本匡史税理士事務所」の代表税理士。

1979年和歌山県生まれ。滋賀県立膳所高校、横浜国立大学経営学部卒業。城南信用金庫、公認会計士事務所勤務を経て、2012年に豊島区池袋にて岡本匡史税理士事務所を設立。

低価格で手厚いサポートを行うことを目標としており、特に開業前~開業5年目の法人・個人事業主の税務会計が得意。

毎年、市販の確定申告本や雑誌の監修にも携わっている。