インボイス制度が会社員へ与える影響とは?副業での注意点を解説

更新

「会社員はインボイス制度にどのように対応したらいい?」このような疑問を持つ方は多いのではないでしょうか。2023年10月1日に開始されたインボイス制度(適格請求書等保存方式)は、会社員でも影響はあります。例えば、会社員である従業員い自身が経費精算する場合や会社の経理部門での会計処理、副業をしている会社員に影響があります。ここでは、インボイス制度の概要を説明しつつ、会社員への影響や副業での注意点を解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度とは?

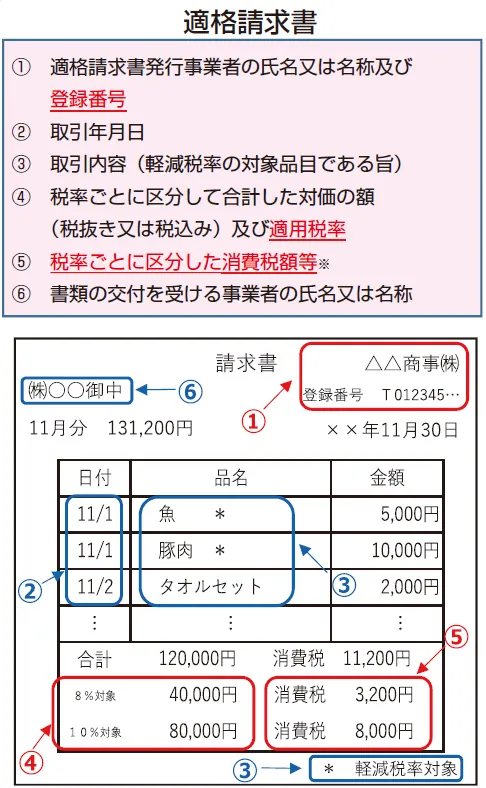

適格請求書(インボイス)とは、一定の記載要件を満たした請求書や領収書などを指します。従来の区分記載請求書等保存方式に基づく請求書や領収書に追記が必要な情報は、以下のとおりです。

- 適格請求書(インボイス)発行事業者の登録番号

- 税率ごとに区分した合計額および適用税率(税抜もしくは税込)

- 税率ごとに合計した消費税額など

インボイス制度の目的は、事業者が行う取引において消費税率と消費税額を正確に計算することです。商品やサービスを提供する事業者(売手側)は、インボイス制度のしくみや影響についてよく理解したうえで、どのように対応するか検討しなければなりません。

インボイス制度は2023年10月1日から開始されました。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、以下のとおりです。

- e-Taxによる提出:約1か月

- 書面による提出:約1.5か月

免税事業者と課税事業者の違い

免税事業者と課税事業者には、以下のような違いがあります。

| 区分 | 納税の有無 | 要件 |

|---|---|---|

| 課税事業者 | 消費税を納める必要がある |

|

| 免税事業者 | 消費税の納税義務が免除されている | 上記の課税事業者の条件に当てはまらない場合 |

基準期間・特定期間における課税売上高が1,000万円以下の事業者は「免税事業者」です。

一方、基準期間の課税売上高が1,000万円を超える事業者は「課税事業者」となります。課税事業者は消費税の確定申告と納税が必要となるため、免税事業者から課税事業者になる場合は、金銭的なコストや事務作業の負担が増加します。

なお、特定期間中の課税売上高が1,000万円を超えていても、給与等支払額の合計額が1,000万円を超えていなければ、給与等支払額によって免税事業者と判定することも可能です。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度は給与所得者の会社員に関係ないと言われる理由

会社から給与や賞与が支給される会社員は、収入が給与所得に該当し消費税を納税する必要がないので、納税者としてはインボイス制度とは関係がないでしょう。

ただし、経理部門での請求書・領収書発行、または保存業務においては、インボイス制度の概要を理解しておく必要があります。また、経理部門以外でも会社員は経費精算をする取引などで領収書や請求書を受け取ることもあります。そのため、受取った証憑がインボイスかどうかを判断するためなどに最低限の知識は持っておいた方が良いでしょう。

また、会社員でも副業している人は、業種業態、販売相手などによってインボイス制度の対応を検討しなければいけません。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会社員がインボイス制度の影響を受ける4つのケース

会社員がインボイス制度の影響を受ける4つのケースは、以下のとおりです。

- 課税事業者と取引のある副業をしている場合

- 取引先(買手側)へ請求書・領収書を発行する場合

- 免税事業者へ仕事を発注している場合

- 従業員が立て替えた経費精算をする場合

順番に見ていきましょう。

課税事業者と取引のある副業をしている場合

課税事業者(買手側)と取引のある副業をしている場合、適格請求書を交付できないと、買手側は原則的に消費税の仕入税額控除ができません。売手側が免税事業者のままでいると、買手側は消費税の納付税額が増えるため、税負担の増加につながります。

ただし、仕入税額控除については経過措置が設けられており、2023年10月1日から3年間は仕入税額相当額の80%、2026年10月1日から3年間は同様に50%の控除が可能です。

取引先(買手側)からインボイス制度への対応を求められる可能性があるなら、適格請求書発行事業者への登録は慎重に判断しましょう。

取引先(買手側)へ請求書・領収書を発行する場合

会社が適格請求書発行事業者への登録を済ませている場合、適格請求書の記載要件を満たした請求書・領収書を発行する必要があります。適格請求書に記載する項目は、以下のとおりです。

-

(1) 発行事業者の氏名または名称および登録番号

-

(2) 取引年月日

-

(3) 取引内容(軽減税率の対象品目である旨)

-

(4) 税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

-

(5) 税率ごとに区分した消費税額等

-

(6) 書類の交付を受ける事業者の氏名または名称

」

」適格請求書の記載方法については、こちらの記事で解説しています。

免税事業者へ仕事を発注している場合

免税事業者へ仕事を発注している場合、仕入先である売手側が免税事業者のままでいると、適格請求書を受け取れません。その結果、免税事業者(売手側)へ支払った報酬は、消費税の仕入税額控除ができないため、税負担の増加につながります。売手側である免税事業者に対して、適格請求書発行事業者へ登録しているか確認してみてください。

ただし、買手側である自社が、消費税で簡易課税を選択している場合は、受取る請求書や領収書がインボイスではなくても仕入れ税額控除ができます。そのため、仕入先が免税事業者でも問題がありません。

また、売手側が適格請求書を交付できない場合でも、経過措置によって当面は一定割合の仕入税額控除が可能です。どのように会計処理をすべきか判断するためには、買手側・売手側のそれぞれが課税事業者か免税事業者かを、お互いに明らかにしておく必要があるでしょう。

免税事業者(売手側)との取引を継続する場合、最大6年間は経過措置の特例制度によって、仕入税額相当額から一定割合を仕入税額とみなして控除が認められます。経過措置の適用期間と仕入税額相当額の割合は、以下のとおりです。

| 経過措置の適用期間 | 仕入税額相当額の割合 |

|---|---|

| 2023年10月1日〜2026年9月30日 | 80% |

| 2026年10月1日〜2029年9月30日 | 50% |

免税事業者(売手側)との取引では、経過措置を利用しましょう。

従業員が立て替えた経費精算をする場合

企業が経費精算する場合、原則的に適格請求書を受領して保存しないと消費税の仕入税額控除ができません。

Webショップへの支払い、交通費精算、コンビニ・個人商店での購入・タクシー代など、領収書やレシートの保存方法をあらかじめ決めておく必要があります。ただし、適格請求書の受け取りが困難な以下のケースでは、一定の事項を記載した帳簿のみの保存で消費税の仕入税額控除が認められます。

- 適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

- 適格簡易請求書(簡易インボイス)の記載事項が記載されている入場券等が使用の際に回収される取引

- 古物営業を営む者の適格請求書発行事業者でない者からの古物の購入

- 質屋を営む者の適格請求書発行事業者でない者からの質物の取得

- 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物の購入

- 適格請求書発行事業者でない者からの再生資源および再生部品の購入

- 適格請求書の交付義務が免除される3万円未満の自動販売機および自動サービス機からの商品の購入など

- 適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス

- 従業員等に支給する通常必要と認められる出張旅費など

インボイス制度に対応するために、領収書やレシートの保存方法について社内ルールを決めて、周知しておきましょう。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

副業している会社員はインボイス制度に対応したほうがいい?

適格請求書発行事業者への登録は任意のため、副業の業務内容に応じてインボイス制度へ対応するか判断する必要があります。一般消費者に向けて商品やサービスを販売する業務なら、適格請求書の交付を求められないため、適格請求書発行事業者への登録を保留しても問題はありません。

ただし、課税事業者(買手側)と取引する場合、買手側は原則的に適格請求書を受け取れないと消費税の仕入税額控除ができません。

そのため、免税事業者(売手側)に対して適格請求書に対応しているのか、事前に確認するケースが増えています。回答によっては、取引が見直しされる可能性があります。免税事業者(売手側)は買手側と今後の受注価格などについて協議する必要もあるでしょう。その結果、今までどおりの金額で契約できるなら、適格請求書発行事業者へ登録する必要性は低くなります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度の開始による会社員が副業を続ける時の注意点

インボイス制度の開始による会社員が副業を続ける時の注意点は、以下のとおりです。

- インボイス制度に対応すると消費税の納税義務が発生する

- 免税事業者のままでいると受注数が減る可能性がある

- 経理作業にかかる手間が増える

順番に見ていきましょう。

インボイス制度に対応すると消費税の納税義務が発生する

インボイス制度へ対応するために、免税事業者から課税事業者に変更すると、消費税の納税義務が発生します。したがって、今まで納めていなかった消費税分の税負担が増えるでしょう。また消費税の確定申告も必要になるので、事務作業にかかる時間は増えます。免税事業者の人は、インボイス制度に対応するか慎重に判断する必要があります。

免税事業者のままでいると受注数が減る可能性がある

消費税の納税による税負担の増加を避けるため、免税事業者のままでいると、買手側である課税事業者から依頼される仕事は減る恐れがあります。

適格請求書発行事業者へ登録しなければ適格請求書が交付できないため、取引先(買手側)は消費税の仕入税額控除が使えず、納付税額が増えるからです。契約が続いている場合でも、税負担の軽減を目的に適格請求書が交付できる事業者へ発注先を切り替える可能性があります。

経理作業にかかる手間が増える

インボイス制度に対応すると帳簿の作成方法が変更になり、記載要件を満たした請求書や領収書の交付が必須です。また交付した領収書や請求書の控えは、交付した日の属する課税期間の末日の翌日から2か月を経過した日から7年間保存する必要があります。したがって、今までより経理作業にかかる時間は増える見込みです。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度の開始で会社員からよくある質問と回答

副業収入は年間20万円以下だけどインボイス制度に対応したほうがいい?

副業の年間収入が関係するのは、所得税の確定申告です。インボイス制度の影響を受けるのは、消費税の申告と納税に関係することなので、年間の収入額に関わらず対応を検討しなければいけません。

課税事業者(買手側)と取引のある副業をしている場合、適格請求書発行事業者へ登録するメリット・デメリットを比較したうえで、対応するかどうか判断しましょう。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度の影響を受ける会社員は適切に対処しよう

インボイス制度は給与所得をもらう会社員も影響がないわけではありません。経理部門や副業している人は対応を検討する必要があります。適格請求書発行事業者に登録する場合、記載要件を満たした請求書へ変更しなければなりません。また副業でB to B取引がある免税事業者の方は、インボイス制度に対応すると消費税の納税によって、税負担は増加します。取引先(買手側)と協議したうえで、インボイス制度に対応するかどうか判断する必要があります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ