適格請求書とは?インボイス制度対応請求書の書き方をわかりやすく解説

更新

インボイス制度(適格請求書等保存方式)の開始とともに導入されている「適格請求書(インボイス)」は、売手・買手のどちらも取り扱うことがある請求書や納品書です。適格請求書を交付するためには適格請求書発行事業者として登録が必要です。また、適格請求書の書き方や保存方法にはいくつか注意点があります。

本記事では、適格請求書の交付方法や取り扱い上の注意点について、わかりやすく解説します。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

適格請求書の概要

適格請求書とは、2023年10月1日よりスタートしたインボイス制度において取り扱われている請求書や納品書などの証憑書類のことです。これらの書類は「インボイス」とも呼ばれますが、正式名称は適格請求書です。なおインボイス制度は、正式名称を「適格請求書等保存方式」といいます。

まずは、インボイス制度における仕入税額控除の適用要件や適格請求書発行事業者となるために必要な手続きについて確認していきましょう。

適格請求書を受領・保存するのが仕入税額控除の適用の条件

インボイス制度では、買手側が仕入税額控除の適用を受けるためには、受領した適格請求書を保存する必要があります。

売手側も交付した適格請求書の写しを保存する必要があります。適格請求書だけではなく、適格簡易請求書と認められる請求書、納品書、領収書、レシート、仕入明細書なども保存しなければなりません。

なお、交付した書類そのもののコピーだけでなく、その記載事項が確認できるものであれば、レジに保存されている取引記録を記載したジャーナルや一覧表、明細表なども該当します。

保存期間は、適格請求書を交付した日の属する課税期間の末日の翌日から2か月を経過した日から7年間です。電子メールやインターネット上で適格請求書をやりとりした場合は、電子帳簿保存法の電子取引のデータ保存に則って、電子データで保存しなければなりません。

電子帳簿保存法の電子取引のデータ保存について詳しくは、以下の記事を参照してください。

適格請求書を発行するには適格請求書発行事業者の登録申請が必要

適格請求書は、適格請求書発行事業者でなければ発行できません。

適格請求書発行事業者になるには「適格請求書発行事業者の登録申請書」を所轄の税務署に提出し、税務署の審査に通過する必要があります。審査に通過すると「登録通知書」が発行され、適格請求書発行事業者の登録番号を受け取ることができます。

適格請求書発行事業者として登録できるのは「課税事業者」のみです。課税事業者であれば法人や個人事業主、フリーランスなどの事業形態は問いませんが、「免税事業者」は登録することができません。

免税事業者の条件は、消費税の課税期間にかかる基準期間(課税期間の前々年または前々事業年度のこと)の課税売上高が、1,000万円未満であること。免税事業者は売上規模が比較的小さいことから、消費税の計算の煩雑さも考慮され、納税義務が免除されているのです。

免税事業者が適格請求書発行事業者になるには、「消費税課税事業者選択届出書」を税務署へ提出し、課税事業者になった上で適格請求書発行事業者の登録申請も行う必要があります。

なお、インボイス制度開始から6年間(2029年9月30日まで)は経過措置が設けられており、この期間中に免税事業者が適格請求書発行事業者の登録申請を行う場合は、消費税課税事業者選択届出書を提出する必要はありません。適格請求書発行事業者の登録が完了すると同時に、課税事業者となります。

なお、簡易課税を選択することも可能です。その場合は「消費税簡易課税制度選択届出書」も一緒に税務署に提出しましょう。

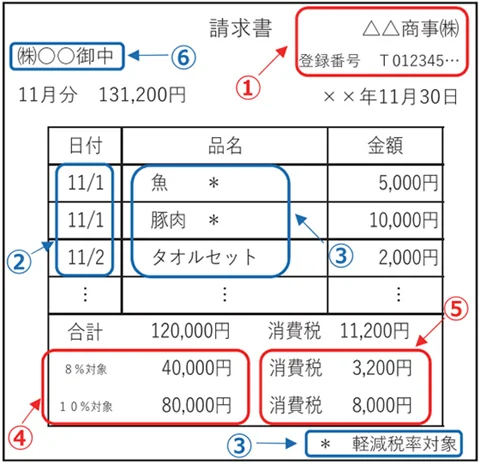

適格請求書に必要な記載事項

適格請求書では、従来の区分記載請求書方式から必要な記載項目に「登録番号」「適用税率」「税率ごとに区分した消費税額等」の3項目が追加され、記載要件は下記の6つとなります。

なお、請求書以外の仕入明細書や納品書、領収書でも、下記の項目がすべて記載されていれば、手書き・電子問わず適格請求書として交付することが可能です。

適格請求書の記載要件

①適格請求書交付者の氏名または名称および登録番号

適格請求書を発行した事業者の氏名または名称と適格請求書発行事業者に割り振られる登録番号を記載します。登録番号は、納税地を所轄する税務署長に登録申請書を提出し、税務署長の登録を受けた場合に事業者に通知されます。法人はT+13桁の法人番号、個人事業主や人格のない社団等はT+13桁の数字になります。

②取引年月日

品物やサービスの売買が行われた年月日を記載します。

③取引の内容

販売した商品の名前やサービス名を記載します。売買内容に軽減税率の対象があれば、その旨も記載します。

④税率ごとに区分して合計した対価の額および適用税率

税率ごとに、税抜きまたは税込金額の合計額を記載します。適用税率は、内容に応じて10%、8%のどちらかを記載します。

⑤税率ごとに区分した消費税額

消費税率10%の合計額、消費税率8%の合計額をそれぞれ記載します。

⑥受領者の氏名または名称

適格請求書の受け取り手である取引先事業者の名称を記載します。

記載事項を一部省略した適格簡易請求書

不特定かつ多数の人々に商品の販売やサービス提供を行う小売業や飲食店業、タクシー業などの取引については、適格請求書の代わりに「適格簡易請求書」を交付できます。適格簡易請求書を受領した場合、適格請求書と同様に取り扱うことで、仕入税額控除を適用することが可能です。

下記の5つの項目が記載されていれば、レシートや領収書も適格簡易請求書として交付することができます。

簡易適格請求書の記載要件

- 発行者の氏名または名称および登録番号

- 取引年月日

- 取引内容および軽減税率の対象品目である旨

- 税率ごとに区分して合計した対価の額

- 税率ごとに区分した消費税額等または適用税率(両方記載することも可能)

インボイス制度の概要と変更点

適格請求書が必要となるインボイス制度とは、そもそもどのような制度なのでしょうか。インボイス制度の目的や概要、制度による変更点について確認しておきましょう。

関連記事

インボイス制度の目的

インボイス制度は、適格請求書の交付・保存することで、仕入税額控除を正しく行うための制度です。

2019年10月1日に軽減税率が導入され、現在は消費税の税率が複数あります。そのため、取引する際には、どの商品がどちらの消費税率を適用しているのかを明確にしなければ、正しく仕入税額控除を受けることができません。商品ごとに適用している消費税率や、税率別の消費税額を正しく伝えるのが適格請求書です。

また、適格請求書は、インボイス制度開始後に消費税の「仕入税額控除」の申請を行うためにも必要な書類です。事業者が納めるべき消費税は、売上にかかる消費税と仕入れにかかる消費税の差額分となります。この仕組みが仕入税額控除と呼ばれるもので、差額分の消費税は下記のように計算します。

仕入税額控除の計算式

納めるべき消費税の金額=売上時に顧客から支払われた消費税額-仕入れや経費にかかった消費税額

消費税の支払いの重複を防ぐためにも、仕入税額控除を正確に行うことが大切です。

インボイス制度は複数税率に対応した消費税の仕入税額控除の方式

インボイス制度は、2023年10月1日から開始した消費税の仕入税額控除の適用を受けるための新たな方式で、複数税率に対応した内容となっています。インボイス制度では適格請求書発行事業者のみが適格請求書を交付することができ、消費税の仕入税額控除が適用されます。

インボイス制度において、売手側の適格請求書発行事業者が買手側(課税事業者)から適格請求書を求められた場合は、適格請求書を交付する義務があります。また、交付した適格請求書の写しを保存しておく必要もあります。

買手側も、仕入税額控除の適用を受けるためには、原則として適格請求書発行事業者から交付された適格請求書を保存しておく必要があります。

ただし、買手側については、みずからが作成した仕入明細書などのうち、適格請求書に必要な一定の項目が記載されており、売手側の確認を受けたものを保存しておけば、仕入税額控除の適用を受けることも可能です。適格請求書の交付を受けることが難しい取引についても、帳簿のみの保存で仕入税額控除が認められます。

インボイス制度では消費税額の計算方法が増える

従来は、売上および仕入れにかかる消費税額の計算方法は「割戻し計算」のみでした。しかし、インボイス制度では、適格請求書発行事業者は売上および仕入れにかかる消費税額の計算について「積上げ計算」または「割戻し計算」のどちらかから選択することができます。

売上税額の計算で、積上げ計算を選択した場合は、仕入税額の計算も積上げ計算のみ適用可能となります。

一方、売上税額の計算で割戻し計算を選択する場合は、仕入税額の計算は積上げ計算、割戻し計算のいずれかを選ぶことが可能です。ただし、仕入税額を計算する際には、積上げ計算と割り戻し計算を併用することはできません。

適格請求書発行事業者の登録申請をする方法と期限

適格請求書を発行できるのは課税事業者のみで、なおかつ所轄の税務署に登録申請しなければなりません。続いては、適格請求書発行事業者となるための登録申請の方法や、登録申請の期限について見ていきましょう。

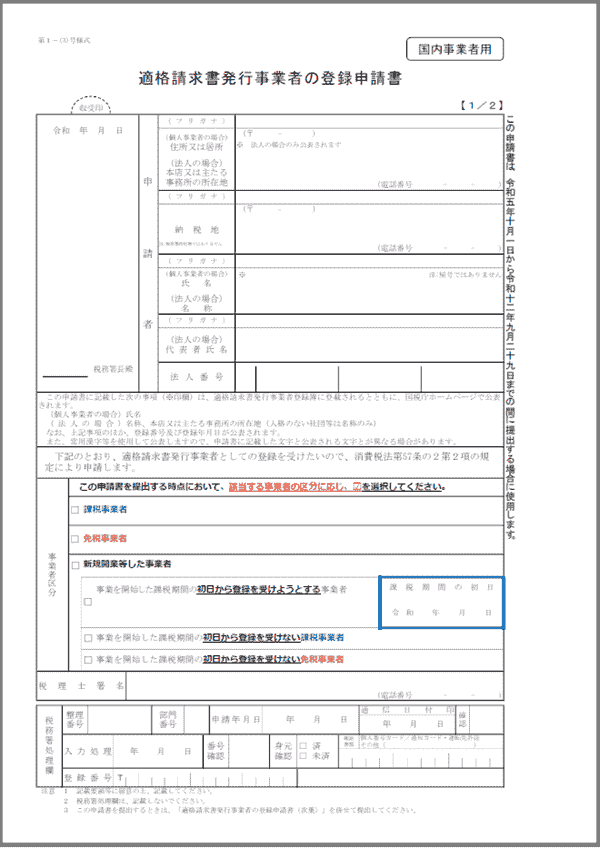

登録申請の方法

適格請求書発行事業者に登録するには、納税地を管轄する「インボイス登録センター」へ「適格請求書発行事業者の登録申請書」を送付するか、パソコンまたはスマートフォンを利用してe-Taxで申請書を提出する2通りの方法があります。

それぞれの手続きの方法について見ていきましょう。

郵送で提出する場合

適格請求書発行事業者の登録申請書をインボイス登録センターへ郵送する場合は、国税庁のWebサイトからダウンロードして、必要事項を記載します。

適格請求書発行事業者の登録申請書は2枚あり、1枚目には申請者の住所や納税地、事業者名、代表者氏名、法人番号、事業者区分などの事業情報を記載します。2枚目は、各確認事項にチェックをつけます。「免税事業者の確認」の部分は課税事業者であればチェック不要ですが、「登録要件の確認」は免税事業者、課税事業者問わずチェックが必要です。

登録申請書の記入が完了したら、管轄地域のインボイス登録センターへ送付します。インボイス登録センターの所在地については、国税庁の「郵送による提出先のご案内」から確認できます。

e-Taxで申請する場合

パソコンまたはスマートフォンを利用して適格請求書発行事業者の登録申請を行う場合、e-Taxから登録申請ができます。e-Taxを利用する場合、フォームに回答するだけで登録申請手続きを完了できます。

なお、e-Taxで登録申請をするには、マイナンバーカードなどの電子証明書と利用者識別番号が必要となるため、事前に用意しておきましょう。

登録申請から登録番号発行までにかかる期間

インボイス制度はすでに開始されていますので、課税事業者になる場合は速やかに対応するためにもなるべく早く登録申請をするようにしてください。登録番号の通知は登録申請の方法によって異なります。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、下記のとおりです。

インボイス制度の登録申請から登録番号発行までの期間

- e-Taxの場合:約1か月

- 書面申請の場合:約1.5か月

登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が発行されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

適格請求書発行事業者の登録申請についてはこちらの記事で解説していますので、参考にしてください。

適格請求書の交付義務の免除について

適格請求書は、条件によっては交付義務が免除されることがあります。免除されるのは、主に下記のようなケースです。

適格請求書の交付が免除されるケース

- 3万円未満の公共交通機関(船舶、バスまたは鉄道)による旅客の運送

- 出荷者などが卸売市場で行う生鮮食料品などの販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

- 生産者が農業協同組合、漁業協同組合または森林組合などに委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

- 3万円未満の自動販売機および自動サービス機で行われる商品の販売

- 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

-

※国税庁「交付義務の免除

」

買手側が適格請求書を取り扱う際の注意点

買手側が適格請求書を取り扱う際は、保存方法にいくつかの注意点があります。また、免税事業者からの仕入については経過措置が設けられているため、その内容についても確認しておきましょう。

帳簿のみの保存で仕入税額控除を受けられる取引もある

適格請求書の交付を受けることが難しいといった理由によって、一定の事項を記載した帳簿のみの保存で仕入税額控除を認められる取引もあります。

帳簿のみの保存で仕入税額控除を認められる取引は下記のようなケースです。

帳簿のみの保存で仕入税額控除が認められるケース

- 3万円未満の公共交通機関による旅客の運送

- 適格簡易請求書の記載事項(取引年月日を除く)が記載されている入場券などが使用の際に回収される取引(ただし、「3万円未満の公共交通機関による旅客の運送」に該当する取引を除く)

- 古物営業を営む者の適格請求書発行事業者でない者からの古物(古物営業を営む者の棚卸資産に該当するものに限る)の購入

- 質屋を営む者の適格請求書発行事業者でない者からの質物(質屋を営む者の棚卸資産に該当するものに限る)の取得

- 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物(宅地建物取引業を営む者の棚卸資産に該当するものに限る)の購入

- 適格請求書発行事業者でない者からの再生資源および再生部品(購入者の棚卸資産に該当するものに限る)の購入

- 適格請求書の交付義務が免除される3万円未満の自動販売機および自動サービス機からの商品の購入

- 適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

- 従業員などに支給する通常必要と認められる出張旅費など(出張旅費、宿泊費、日当および通勤手当)

-

※国税庁「帳簿のみの保存で仕入税額控除が認められる場合

」

免税事業者からの仕入にかかる経過措置がある

インボイス制度開始後は、免税事業者や消費者といった適格請求書発行事業者以外からの仕入にかかる消費税額の控除を受けられなくなります。しかし、インボイス制度開始から6年間は、こうした適格請求書発行事業者以外からの仕入でも一定の割合を仕入税額とみなして控除できる経過措置が設けられています。

経過措置の期間と仕入税額控除の割合は、下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

免税事業者はこの経過措置期間のあいだに、課税事業者へ転換すべきかどうか対応を検討することも可能です。

なお、仕入税額控除の適用を受けるには、免税事業者などから受け取る区分記載請求書と同様の事項が記載された請求書などに加えて、経過措置の適用を受ける旨を記載した帳簿も保存する必要があります。手書きや表計算での帳簿付けは難しいので、インボイス制度に対応した会計ソフトなどの導入も検討しましょう。

適格請求書の取り扱い方を把握し、対応を進めよう

インボイス制度が始まり、売手側・買手側ともに適格請求書の交付や保存の機会が増える事業者が多いでしょう。適格請求書は記載事項が増えるほか、保存方法にもいくつか注意点があるため、取り扱い方を正確に把握しておくことが大切です。

また、適格請求書の発行には事業者登録手続きも必要となります。インボイス制度はすでに始まっていますので、登録を検討している場合は速やかに対応することをおすすめします。

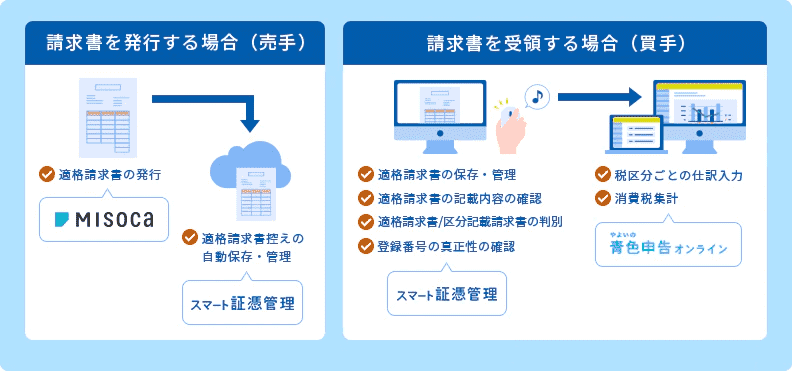

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。