貸倒引当金とは?関連する勘定科目や計算方法、仕訳方法を解説

監修者: 小林祐士(税理士法人フォース)

更新

貸倒引当金(かしだおれひきあてきん)は、次期以降に発生する貸倒(回収不能)見込額を見積もって計上する勘定科目です。ビジネスを行っていると、貸したお金が返ってこなかったり、売上代金が支払われなかったりするなど、貸倒れが発生する可能性はゼロではありません。そのような貸倒れに備えるための勘定科目が、貸倒引当金です。

貸倒引当金は基本的に決算時に計上されるため、日常の取引において耳にする機会は少ないかもしれません。しかし、適切な会計処理を行うためには、貸倒引当金の取り扱いについて正しく知っておく必要があります。

本記事では、貸倒引当金に関連する勘定科目や計算方法、仕訳方法などを解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金とは、貸倒れに備えるための勘定科目のこと

貸倒引当金は、将来、発生が予想される貸倒れに備えて設定される勘定科目です。貸倒れとは、貸したお金が返ってこなかったり、商品などの売上代金が支払われなかったりすることを指します。実際に貸倒れが起こって損失が生じた場合は、企業の会計において「貸倒損失」として帳簿に記載します。

貸倒引当金の主な目的は、「費用収益対応の原則」に基づき、当期の収益に対応する費用を適切に計上することにあります。費用収益対応の原則とは、会計期間に属するすべての収益とこれに対応するすべての費用を計上することで、正確な利益を算出するという会計上の基本的な考え方です。

取引を行ううえで、貸倒れが発生するリスクをゼロにはできません。売上とそれに対する貸倒れが、事業年度(会計期間)をまたいで起こった場合、貸倒損失をしかるべき収益に対応させることができず、正確な損益計算ができなくなります。そのため、会計処理上、あらかじめ貸倒引当金として回収不能になりそうな見込額を計算し、資産の控除項目(評価性引当金)として計上することが認められています。

例えば、売掛金などの売上債権が発生した事業年度に貸倒引当金を計上することで、売上に対応する費用として整合性のある会計処理が可能になるでしょう。

貸倒引当金を計上すると、将来的な貸倒れの可能性が可視化され、リスクに備えた経営判断を行いやすくなります。同時に、貸倒引当金は、実際には貸倒れが発生していなくても損金(経費)算入が可能なため、節税メリットにもつながります。

ただし、貸倒引当金には税法上のルールが定められており、貸倒れのリスクがあるからといって際限なく計上できるわけではありません。また、貸倒引当金の損金算入が認められる法人は、原則として、資本金1億円以下の中小企業に限られます。なお、個人事業主でも青色申告の場合は、貸倒引当金を計上可能です(白色申告の場合でも、一定の場合には計上可能)。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金と貸倒損失の違い

貸倒引当金を計上する際には、「貸倒損失」との混同に注意しましょう。

上述したように、貸倒引当金は、将来の貸倒れに備えて設定される評価性引当金です。将来起こる可能性のある貸倒れに備えた見積額なので、損失はまだ実現していません。それに対して、貸倒損失は、実際に貸倒れが発生した際の損失を、費用として計上するときに用いる勘定科目です。

取引先の財務状況の悪化や倒産などによって、売掛金・貸付金といった金銭債権が回収不能になった場合は、その損失額を貸倒損失として計上しなければなりません。貸倒損失は「債権が回収不能となり、損失が確定している」という点で、貸倒引当金とは大きく異なります。

なお、税法上、貸倒損失として損金の計上が認められるには、「金銭債権が法的に消滅している」「担保物を処分しても金銭債権の全額を回収できない」など、さまざまな要件が定められています。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金の設定に関連する勘定科目

貸倒引当金には、「貸倒引当金繰入額」および「貸倒引当金戻入額」という、2つの関連する勘定科目があります。それぞれ、どのようなときに使用するのかを確認しておきましょう。

貸倒引当金繰入額

貸倒引当金繰入額は、貸倒引当金を計上する際に使用する勘定科目です。

売掛金などの金銭債権を回収できない可能性があるときは、期末に金銭債権の評価を行い、貸倒れの見積金額を算出して貸倒引当金繰入額として計上します。貸倒引当金繰入額は、売掛金や未収入金など営業に関わる債権については「販売費及び一般管理費」に、貸付金など営業に関係のない債権については「営業外費用」に計上されます。

貸倒引当金戻入額

貸倒引当金戻入額は、計上済みの貸倒引当金を減額する際に使用される勘定科目です。

貸倒引当金は、将来発生する可能性のある貸倒れを予想して計上するものですが、必ずしも見積計上したとおりに貸倒れが発生するとは限りません。見積もった貸倒引当金が多すぎたり、貸倒れが発生しなかったりして、貸倒引当金勘定に残高が生じることがあります。

このように、「貸倒引当金を計上したが、貸倒れが発生しなかった、あるいは見積額を下回った」という場合は、貸倒引当金戻入額の勘定科目を用いて、前期の貸倒引当金の残額を取り崩します(後述する「洗替法」を採用の場合)。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金の計算方法

貸倒引当金を計上するためには、将来的に発生する損失額がどの程度なのかを、可能な限り正しく算出することが必要です。また、貸倒引当金には、税法上で定められた計上できる上限金額があり、これを「繰入限度額」といいます。貸倒引当金の繰入限度額を計算する方法には、「個別評価」と「一括評価」の2種類があり、どちらの方法で計算するかは、債権の種類によって異なります。

ここからは、貸倒引当金の繰入限度額の計算方法を、「個別評価」と「一括評価」に分けて見ていきましょう。

個別評価

個別評価での貸倒引当金の計上は、事業上の金銭債権のうち、会社更生法の規定による更生手続開始の申立てや更正計画の認可決定など、一定の事由が生じている債権が対象となり、青色申告だけでなく白色申告の場合でも計上が可能です。具体的には、倒産寸前や経営状態が著しく悪化していることが明らかな取引先などに対する債権です。

また、個人事業主の場合は、事業所得・不動産所得・山林所得についての事業の遂行上に生じた売掛金、貸付金、前渡金、その他これらに準ずる債権などが対象となります。個別評価による貸倒引当金の繰入限度額は、債権の種類によって、以下のように定められています。

区分ごとの個別評価による貸倒引当金と繰入限度額

| 個別評価金銭債権 | 繰入限度額 |

|---|---|

| 会社更生法等の規定による更生計画等が認可決定され、弁済の猶予または割賦による弁済とされる場合 | その事由が生じた事業年度の翌期首から5年以内に弁済される金額を除いた金額 |

| 債務者について、債務超過の状態が相当期間継続し、事業好転の見通しがないこと等の事由がある場合 | 取立て等の見込みがないと認められる金額 |

| 会社更生法等の規定による更生手続き開始等の申立てがなされた者に対する債権 | (実質的に債権とみられない部分の金額等を除く)50% |

| 長期にわたる債務履行遅滞により経済的価値の著しい減少し、かつ、弁済を受けることが著しく困難と認められる外国の政府、中央銀行等への債権 | (実質的に債権とみられない部分の金額等を除く)50% |

一括評価

一括評価での貸倒引当金の計上は、事業上で生じた売掛金などの金銭債権のうち、原則として個別評価の対象とならないすべての債権が対象となります。

個人事業主の場合は、事業所得についての債権が対象となり、青色申告のみ適用可能です。一括評価による貸倒引当金の繰入限度額を計算するには、「実績繰入率を用いる方法(原則)」と「法定繰入率を用いる方法(特例)」があります。

実績繰入率による計算方法(原則)

一括評価での貸倒引当金の繰入限度額の計算は、貸倒引当金の設定対象事業年度末の対象となる債権の帳簿価額に、過去3年間の貸倒損失発生額に基づく実績繰入率を掛けて算出するのが原則です。計算式は、以下のとおりです。

実績繰入率による繰入限度額の計算式

繰入限度額=期末時点の一括評価金銭債権の帳簿価額合計×貸倒実績率

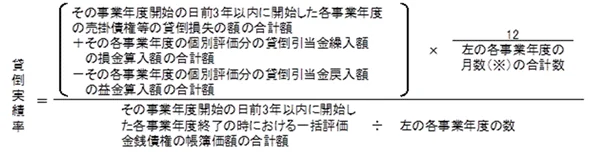

なお、貸倒実績率は、次の計算式により、小数点以下4位未満を切り上げて計算します。計算式中の「月数」については、1か月に満たない端数が生じたときは、これを1か月とします。

法定繰入率による計算方法(特例)

資本金1億円以下の中小企業(資本金5億円以上の親会社を持つ100%子会社などを除く)や、公益法人、協同組合などは、法定繰入率による計算が認められています。計算式は、以下のとおりです。

法定繰入率による繰入限度額の計算式

繰入限度額=(期末における一括評価金銭債権の帳簿価額-実質的に債権とみられない金額)×法定繰入率

なお、法定繰入率は、業種によって以下のように定められています。

業種別の法定繰入率

| 業種 | 法定繰入率 |

|---|---|

| 卸売業、小売業(飲食店業などを含む) | 1.0% |

| 製造業 | 0.8% |

| 割賦販売小売業・包括(個別)信用購入あっせん業 | 0.7% |

| 金融業、保険業 | 0.3% |

| その他 | 0.6% |

個人事業主の繰入限度額の計算方法

個人事業主の場合は、その年の12月31日現在の一括評価債権の帳簿価額の合計額に、5.5%(金融業は3.3%)を掛けた金額が繰入限度額となります。計算式は以下のとおりです。

個人事業主の繰入限度額の計算式

繰入限度額=年末における一括評価金銭債権の帳簿価額の合計額×5.5%(金融業は3.3%)

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金の設定の対象になる債権と対象にならない債権

貸倒引当金は、すべての債権が適用対象となるわけではありません。国税庁の「No.5500 一括評価金銭債権に係る貸倒引当金の対象となる金銭債権の範囲」には、貸倒引当金の対象になる債権と対象にならない債権が記載されています。それぞれについて、具体例をあげて確認していきましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金の対象となる債権

貸倒引当金の対象となる債権は、売掛金、貸付金、未収金、受取手形などの資産です。具体的には、以下のものが該当します。ただし、個別評価による貸倒引当金が適用される場合は、その対象債権の範囲が広がることがあるため注意しましょう。

貸倒引当金の対象となる債権

- 売掛金、貸付金

- 未収の譲渡代金、未収加工料、未収請負金、未収手数料、未収保管料、未収地代家賃などまたは貸付金の未収利子で、益金の額に算入されたもの

- 他人のために立替払をした場合の立替金(前払給料、概算払旅費、前渡交際費のような、一時的に仮払金、立替金として経理処理されたものを除く)

- 未収の損害賠償金で益金の額に算入されたもの

- 保証債務を履行した場合の求償権

- 売掛金、貸付金などの債権について取得した受取手形

- 売掛金、貸付金などの債権について取得した先日付小切手のうち法人が一括評価金銭債権に含めたもの

- 売買があったものとされる法人税法上のリース取引のリース料のうち、支払期日の到来していないもの

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金の対象にならない債権

事業を営むうえで発生した債権であっても、預け金、差入保証金、敷金、手付金などは対象外となります。また、事業上の経費として認められないような個人的な貸付金も、貸倒引当金の対象にはなりません。貸倒引当金の対象外となる債権は、以下のとおりです。

貸倒引当金の対象にならない債権

- 預貯金およびその未収利子、公社債の未収利子、未収配当その他これらに類する債権

- 保証金、敷金、預け金その他これらに類する債権

- 手付金、前渡金などのように資産の取得の代価または費用の支出にあてるものとして支出した金額

- 前払給料、概算払旅費、前渡交際費などのように将来精算される費用の前払として、一時的に仮払金、立替金などとして経理されている金額

- 金融機関における他店為替貸借の決済取引に伴う未決済為替貸勘定の金額

- 証券会社または証券金融会社に対し、借株の担保として差し入れた信用取引に係る株式の売却代金に相当する金額

- 雇用保険法、労働施策の総合的な推進並びに労働者の雇用の安定および職業生活の充実などに関する法律、障害者の雇用の促進などに関する法律などの法令の規定に基づき交付を受ける給付金などの未収金

- 仕入割戻しの未収金

- 保険会社における代理店貸勘定の金額

- 法人税法第61条の5第1項(デリバティブ取引に係る利益相当額の益金算入など)に規定する未決済デリバティブ取引に係る差金勘定などの金額

- 法人がいわゆる特定目的会社(SPC)を用いて売掛債権などの証券化を行った場合において、その特定目的会社の発行する証券などのうちその法人が保有することとなったもの

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金の仕訳方法

ここからは、貸倒引当金の仕訳方法について、具体例と共に見ていきます。貸倒引当金の設定がないところから新たに計上を行う場合、期末に見直す場合、および実際に貸倒が発生した場合の3つのケースに分けて、仕訳例を解説します。

貸倒引当金の設定がないところから新たに計上を行う場合の仕訳例

貸倒引当金を計上するのは、基本的に決算のときです。決算時点で、金銭債権に対して貸倒れの可能性があると見込まれる場合は、前述した計算方法に則って貸倒引当金を算出し、貸倒引当金繰入額の勘定科目を用いて仕訳します。貸倒引当金は、債権が回収不能になる(資産が減る)ことに備えた対策であり、負債項目として貸方に記載されます。

仕訳例:決算時に売掛金に対して貸倒引当金の繰入限度額の計算を行い、貸倒引当金10万円を計上した。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金繰入額 | 100,000円 | 貸倒引当金 | 100,000円 |

貸倒引当金を期末に見直す場合の仕訳例

計上した貸倒引当金は、期末ごとに見直しが必要です。貸倒引当金は、あくまで貸倒れの可能性を予測して計上するものであり、見積もった金額のとおり、必ず貸倒れが生じるとは限りません。貸倒引当金を期末に見直す場合の仕訳には、「差額補充法」と「洗替法」という2つの方法があります。

差額補充法を用いる場合

差額補充法とは、期末時点における貸倒引当金の残高と当期に必要とされる設定額との差額を補填する方法です。例えば、前期に設定した10万円の貸倒引当金が残っていて、当期に12万円の貸倒引当金を設定する場合、差額の2万円を繰入れて、貸倒引当金の総額が前期の残高と合わせて12万円になるようにします。

仕訳例:前期に計上した10万円の貸倒引当金が残っており、当期に12万円の貸倒引当金を計上した。差額補充法により、差額の2万円を繰入れた。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金繰入額 | 20,000円 | 貸倒引当金 | 20,000円 |

反対に、前期の貸倒引当金の残高に比べて、当期に計上する貸倒引当金が少ない場合は、差額を戻し入れます。例えば、前期に設定した10万円の貸倒引当金が残っていて、当期に9万円の貸倒引当金を設定する場合、差額の1万円を戻し入れて、貸倒引当金の総額を9万円に減額します。

仕訳例:前期に計上した10万円の貸倒引当金が残っており、当期に9万円の貸倒引当金を計上した。差額補充法により、差額の1万円を戻し入れた。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金 | 10,000円 | 貸倒引当金戻入額 | 10,000円 |

洗替法を用いる場合

洗替法とは、期末の貸倒引当金残高をいったん全額戻し入れしたうえで、当期の貸倒引当金を新たに計上する方法です。前期に設定した貸倒引当金が残っていた場合、その総額を「貸倒引当金戻入額」として戻し入れます。そして、当期の貸倒引当金を、新たに全額計上します。

仕訳例:前期に計上した10万円の貸倒引当金が残っており、当期に12万円の貸倒引当金を計上した。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金 | 100,000円 | 貸倒引当金戻入額 | 100,000円 |

| 貸倒引当金繰入額 | 120,000円 | 貸倒引当金 | 120,000円 |

仕訳例:前期に計上した10万円の貸倒引当金が残っており、当期に9万円の貸倒引当金を計上した。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金 | 100,000円 | 貸倒引当金戻入額 | 100,000円 |

| 貸倒引当金繰入額 | 90,000円 | 貸倒引当金 | 90,000円 |

洗替法については、こちらの記事で解説していますので、参考にしてください。

貸倒れが発生した場合の仕訳例

実際に貸倒れが発生した場合には、貸倒損失として仕訳処理をします。なお、貸倒損失として損金(経費)算入するには、税法上の一定の要件を満たす必要があるため注意しましょう。

貸倒損失の仕訳方法は、事前に貸倒引当金を計上していたかどうかによって異なります。あらかじめ貸倒引当金を設定していた場合は、その金額を上回った差額分を、貸倒損失として計上することが必要です。それに対して、貸倒引当金を計上していなかった場合は、貸倒れの金額がそのまま貸倒損失となります。

仕訳例:前期の売掛金15万円について貸倒れが発生した。前期に貸倒引当金10万円を計上している。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒引当金 | 100,000円 | 売掛金 | 150,000円 |

| 貸倒損失 | 50,000円 | ||

仕訳例:前期の売掛金15万円について貸倒れが発生した。前期に貸倒引当金の計上はしていない。

| 借方 | 貸方 | ||

|---|---|---|---|

| 貸倒損失 | 150,000円 | 売掛金 | 150,000円 |

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

貸倒引当金を正しく理解し、債権を適切に管理しよう

貸倒引当金とは、売掛金や貸付金などが回収できなくなる事態に備えて、あらかじめ計上する引当金です。貸倒引当金は、損益を正しく計算するために役立ちますが、実際に貸倒れが起こった場合、貸倒引当金を設定していても資金が回収されるわけではありません。弥生のクラウド会計ソフト「弥生会計Next」などを活用して日々の取引を適切に管理し、貸倒れのリスクに備えることが大切です。

また、個人事業主の場合は、初心者でもかんたんに使えるクラウド確定申告ソフト「やよいの青色申告 オンライン」をおすすめします。「やよいの青色申告 オンライン」なら、簿記や会計の知識がなくても、最大65万円の青色申告特別控除の要件を満たすための書類をかんたんに作成可能です。貸倒引当金の計算や、貸倒損失の計上に当たっては、複雑な要件が定められています。貸倒引当金の設定に不安がある場合は、専門家である税理士などへの相談を検討しましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。