インボイス制度でやるべきことを

一覧で知りたい

インボイス制度の導入からしばらく経ちましたが、事業者にはどのような対応が求められているのでしょうか?登録申請から適格請求書(インボイス)の発行・保存、会計処理まで、5つのSTEPでわかりやすく解説します。

インボイス制度でやるべき5つのSTEP

-

STEP 1 取引先の状況を確認し、相談する

-

STEP 2 適格請求書発行事業者になるための申請をする

-

STEP 3 インボイス制度に対応した環境を整える

-

STEP 4 適格請求書(インボイス)を発行する・控えを保存する

STEP1

取引先の状況を確認し、相談する

2023年10月1日からインボイス制度が開始されました。すでに対応されている事業者も多いと思われますが、まだ対応されていない方や、これから事業を始める方がまずやるべきことは、取引先とのコミュニケーションです。インボイス制度は自社だけではなく、取引先にも影響するため、事前に認識を共有し、どうすべきか相談することが重要です。

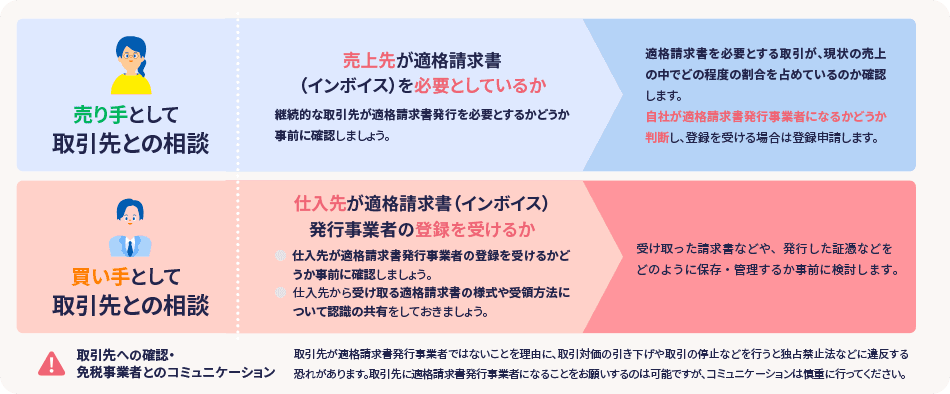

例えば、自社が売り手なのか、買い手なのかでも取引先との相談内容が変わります。売り手(請求書を発行する側)であれば、売上先が適格請求書(インボイス)の発行を必要としているか、買い手(請求書を受け取る側)であれば、仕入先が適格請求書を発行してくれるか、の確認が必要となります。

適格請求書発行事業者になるかどうかを判断する

自社が売り手側であれば、売上先が適格請求書を必要としているのか、つまり「適格請求書発行事業者になるか」の判断が必要となります。

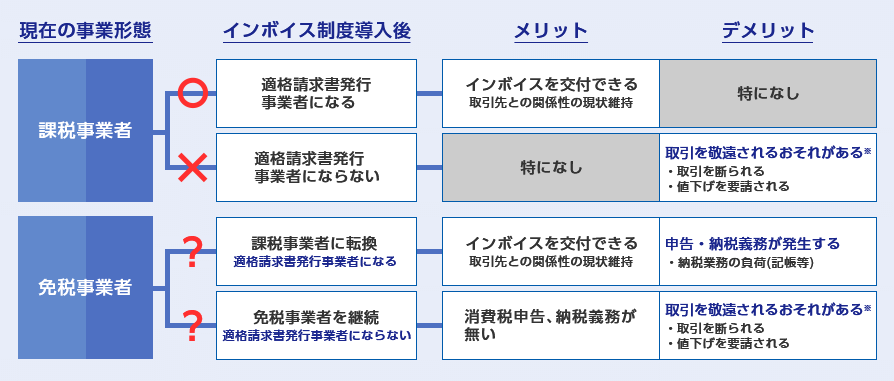

現時点ですでに課税事業者の方は、適格請求書発行事業者になることをお勧めします。適格請求書発行事業者になると適格請求書を発行できるようになるというメリットがあり、デメリットは特にありません。

一方、現時点で免税事業者の方は取引に影響がある可能性があります。例えば、適格請求書が発行できないのであれば、消費税分を値引きしてほしいと求められる、もしくは取引の中止を求められる、ということが考えられます。

そのため、適格請求書を発行できない免税事業者は「課税事業者となり適格請求書発行事業者として登録する」か「現在のまま免税事業者でいる」かの判断が迫られます。

なお、インボイス制度開始後6年間(2023年10月1日~2029年9月30日)は、適格請求書発行事業者以外からの課税仕入れでも仕入税額相当額の一定割合を課税仕入れに係る消費税額とみなす経過措置が設けられています。(詳細は「インボイス制度の経過措置」の解説をご覧ください)そのため、免税事業者のままでいることを選択しても、インボイス制度開始から6年間は、課税事業者にとって大きな損失にはならないことも交渉の材料になります。

メリット・デメリットを踏まえて、事前に取引先とコミュニケーションを取り、事業への影響を把握したうえで対応しましょう。

(課税事業者)取引先が適格請求書発行事業者になるかを確認する

自社が買い手の場合、仕入先が適格請求書発行事業者となるかを事前に確認しましょう。仕入先がすでに課税事業者の場合は、適格請求書を発行してもらうよう依頼をしましょう。

同時に社内で使用しているシステムなどの更新を行い、どの取引先が適格発行事業者か明確に区別できるようにしましょう。

一方で、仕入先に免税事業者がいる場合は、適格請求書発行事業者(課税事業者)になってもらえるかの確認が必要となります。

取引先が免税事業者のままでいることを選択する場合、仕入の際に適格請求書を受領することができません。(詳細は「仕入税額控除とは?」をご覧ください)

経過措置期間を含め、段階的に仕入税額控除ができなくなるため、取引条件を変更せずに取引を継続するか、価格交渉をするか、新規の取引先を模索する必要があるかなど、方針を検討することが必要です。

STEP 2

適格請求書発行事業者になるための申請をする

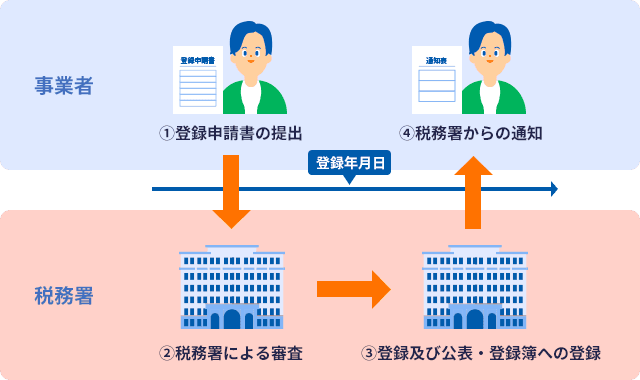

免税事業者の方も、すでに課税事業者の方も、適格請求書発行事業者になるには「適格請求書発行事業者の登録申請書」(以下「登録申請書」)の提出が必要です。

ただし、申請から登録番号が発行されるまでは一定の期間を要します。国税庁ホームページの記載によると、e-Taxで申請した場合も書面で申請した場合も、約1か月が目安となります。詳細は適格請求書発行事業者の登録申請をするをご確認ください。

- ※

免税事業者から適格請求書発行事業者になる場合、原則としてはまず「消費税課税事業者選択届出書」を提出して課税事業者となる必要がありますが、インボイス制度導入の経過措置により登録申請書の提出のみで問題ありません。

適格請求書発行事業者の申請から登録までの流れは以下の通りです。

2税務署による審査

4 税務署からの通知

登録後、事業者に登録通知書が交付されます。通知される登録番号の構成は、下記の通りです。

法人番号を有する課税事業者 T+法人番号

上記以外の課税事業者(個人事業者、人格のない社団等) T+13桁の数字

登録番号が通知されたら、請求書に登録番号を記載し、適格請求書の記載要件を満たすようにしましょう。また、取引先に対して自社の登録番号を伝えておきましょう。

(免税事業者)消費税の課税方式を決める

適格請求書発行事業者になると、登録の取消しの上、課税事業者選択をやめない限り、基準期間(個人事業主の場合はその年の前々年、事業年度が1年である法人の場合はその事業年度の前々事業年度)の課税売上高が1,000万円以下であっても消費税の申告が必要です。

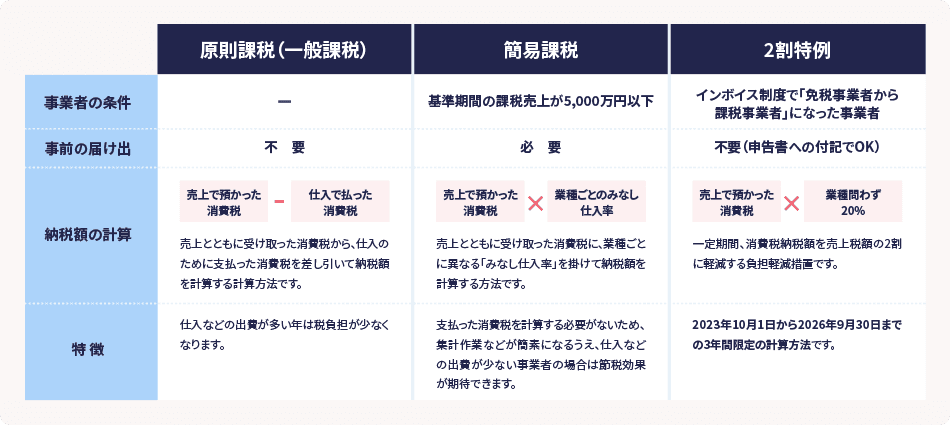

消費税の計算方法は複数あり、選択によって消費税の納税額が変わります。計算方法の違いを理解しておきましょう。

なお、簡易課税を選択する場合は「簡易課税制度選択届出書」を提出しましょう。インボイス制度をきっかけとして免税事業者から課税事業者になった場合には、制度開始後4年間(~2026年分まで)の負担軽減措置として、「2割特例」制度を利用することもできます。2割特例について、具体的な数値を用いた計算例は「消費税の計算方法」をご確認ください。

STEP 3

インボイス制度に対応した環境を整える

インボイス制度が導入されたことで、売り手には「適格請求書の発行」「適格請求書の写しの保存」、買い手には「適格請求書の保存」「適格請求書か否かを判別した仕訳」が必要となります。

事前にこれらに対応した環境を整えておくことも大切です。

インボイス制度に対応したシステムの導入

適格請求書(インボイス)の発行・保存

適格請求書発行事業者は、適格請求書の発行義務があります。また、発行した適格請求書の控えは保存が必要です。

請求書発行システムなどの適格請求書の発行や控え保存に対応しているシステムを導入することをお勧めします。弥生製品の中にも対応しているものがあります。

受領した適格請求書(インボイス)の会計処理・保存

適格請求書発行事業者は、適格請求書とそれ以外の請求書を判別し、会計処理をする必要があります。

会計システムなどのインボイス制度の会計処理(仕訳・申告)に対応しているシステムを導入することをお勧めします。弥生製品の中にも対応しているものがあります。

社内周知を徹底しておく

インボイス制度は様々な業務に影響するため、社内周知を徹底しておくことが大切です。経費精算などでもインボイス制度は関係するため、経理部署だけでなく、全従業員に周知しましょう。

このような細かな変更点もあるため、従来との違いが明確に分かる運用ルールを作成し、周知する必要があります。イントラネットやビジネスチャットツールの掲示板を使うなど、従業員が常に閲覧できるように必要なデータをアップしておきましょう。

弥生YouTubeチャンネルでは、現場担当者への周知用動画がありますので、合わせてご確認ください。

STEP 4

適格請求書(インボイス)を発行する・控えを保存する

適格請求書発行事業者への登録が完了すると、適格請求書(インボイス)を発行することができます。適格請求書としての形式を満たすためには必須記載事項があり、登録番号や適用税率、税率ごとに区分した消費税額等の記入など、従来の請求書から追加されているものがあるので注意しましょう。詳しくは「適格請求書(インボイス)とは?」をご確認ください。

また、発行した適格請求書の控えは原則7年間の保存が必要となります。電子で発行した場合は、電子データとして保存する必要があります。紙で発行した場合は、適格請求書の写しを紙で保存しますが、電子データで保存することも認められています。電子データとして保存する場合は、電子帳簿保存法のルールに基づいて保存するようにしましょう。電子帳簿保存法についてはこちらをご参照ください。

STEP 5

受領した適格請求書(インボイス)の会計処理をする・受領した適格請求書を保存する

インボイス制度では、会計処理でも新たに対応しなければならないことがあります。例えば、免税事業者など適格請求書発行事業者以外からの課税仕入れは、適格請求書発行事業者からの課税仕入れと区別することが必要となります。

また、受領した適格請求書は要件を満たしているかの確認の上、保存するようにしましょう。仕入税額控除を受けるには、要件を満たした適格請求書を受け取り、課税期間の末日の翌日から2ヵ月を経過した日から原則7年間保存する義務があります。また、電子データで受け取った際は、電子帳簿保存法に則った方法での保存が必要となります。紙で受領した場合は、受領した適格請求書を紙で保存しますが、電子データで保存することも認められています。電子データとして保存する場合は、電子帳簿保存法のルールに基づいて保存するようにしましょう。電子帳簿保存法についてはこちらをご参照ください。

まだある!インボイス制度でやるべきこと

発行した適格請求書(インボイス)に誤りがあったときに修正する

発行した適格請求書の修正が発生し、再発行が必要となった場合には修正した適格請求書(修正インボイス)を発行・交付する必要があります。

修正インボイスの発行・交付方法は、以下2つのパターンがあります。

-

1

誤りがあった事項を修正し、改めて記載事項の全てを記載したものを交付する方法

-

2

当初に交付したものとの関連性を明らかにし、修正した事項を明示したものを交付する方法

取引先にも影響してしまうため、修正インボイスへの対応についても事前に対応方法を検討しておきましょう。

返品や値引きに対応する

売り上げに対する値引きや商品の返品などによって、売上に対する対価を返還する際には、適格返還請求書(返還インボイス)の発行が必要となります。 ただし、金額が1万円未満の場合は発行しなくても良いとする緩和措置が認められています。

適格返還請求書(返還インボイス)には、以下の項目の記載が必要です。

適格返還請求書の記載事項

-

1

適格請求書発行事業者の氏名又は名称及び登録番号

-

2

売上げに係る対価の返還等を行う年月日及びその売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日(適格請求書を交付した売上げに係るものについては、課税期間の範囲で一定の期間の記載で差し支えありません。)

-

3

売上げに係る対価の返還等の基となる課税資産の譲渡等に係る資産又は役務の内容(売上げに係る対価の返還等の基となる課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

-

4

売上げに係る対価の返還等の税抜価額又は税込価額を税率ごとに区分して合計した金額

-

5

売上げに係る対価の返還等の金額に係る消費税額等又は適用税率

消費税の確定申告をする

これまで説明してきた通り、適格請求書発行事業者は課税事業者となるため、これまで免税事業者だった方も、消費税の申告・納付をすることになります。

消費税の確定申告の期限は、個人事業主の場合は翌年3月31日、法人の場合は決算期末から2か月以内となっています。

自社が一般課税か簡易課税によって必要な書類や対応方法が異なるため、事前に準備をしておきましょう。

お困りごとを選んでください

【国税庁】インボイスコールセンター(インボイス制度電話相談センター)

インボイス制度及び消費税の軽減税率制度に関する一般的なご質問やご相談は

フリーダイヤル

0120-205-553

【受付時間】9:00~17:00(土日祝除く)

本サイトに掲載している内容は、2023(令和5)年11月現在の法令に基づく情報です。

今後公布される法令等に従い、内容を変更する場合がありますので、ご了承ください。