開業届とは何か?義務・罰則・出すべき人をわかりやすく解説

更新

開業届とは、個人事業主として継続的な事業を始めた場合に税務署へ提出する書類です。提出は義務とされていますが、提出しなくても罰則はありません。

そのため、副業やフリーランスとして活動を始めた人の中には「出したほうがいいの?」と迷うこともあるでしょう。

また、「開業届を出さないと青色申告ができない」「開業届を出せば、事業所得で確定申告できる」という誤解も少なくありません。

ここでは、開業届とは何か?という基本的な位置付けややメリット・デメリットを踏まえたうえで、どのような人が開業届を出すべきかを判断する基準をわかりやすく解説します。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

個人事業主の「開業届」とは?提出義務と罰則の有無

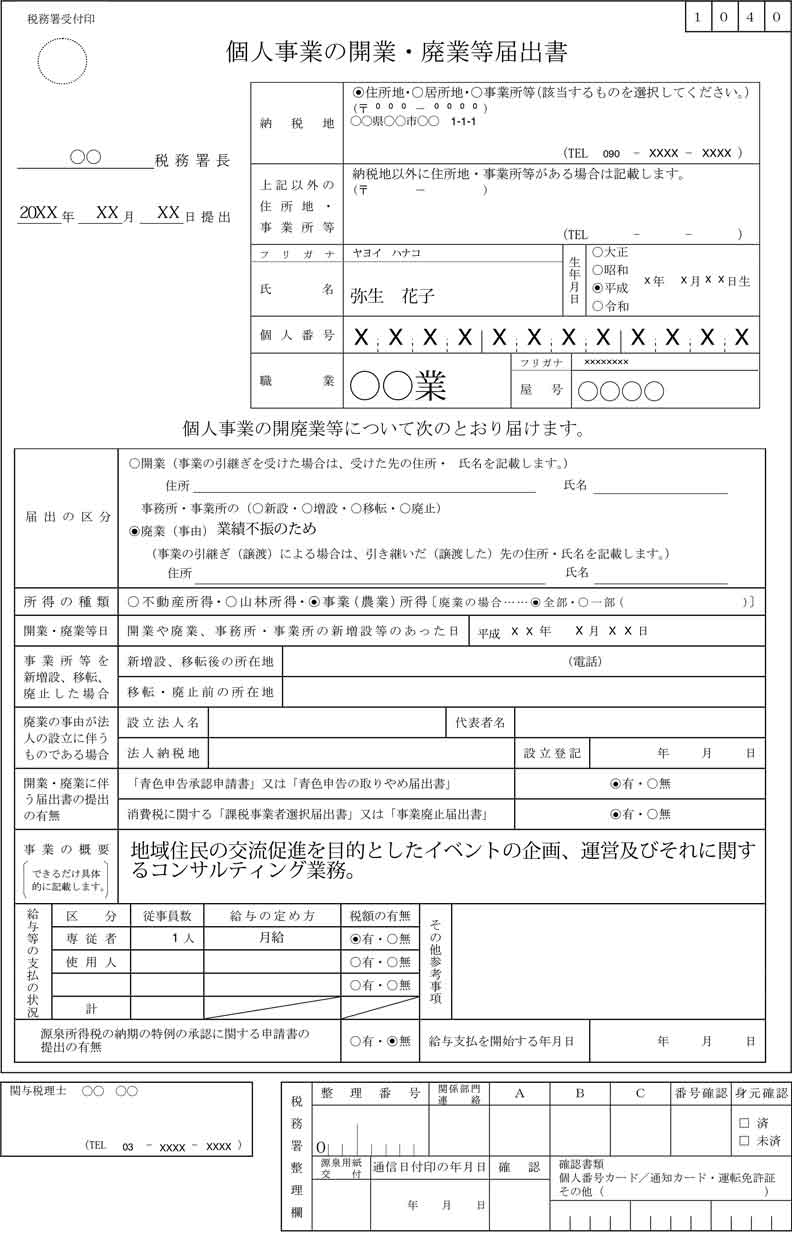

開業届の正式名称は、「個人事業の開業・廃業等届出書」といい、新たに事業を開始したことを税務署に届け出る書類です。まずは、開業届の意味と青色申告や確定申告との関係について解説します。

「個人事業の開業・廃業等届出書」

-

引用:国税庁「個人事業の開業・廃業等届出書」を加工して作成

」

開業届は「事業開始を税務署に知らせる」書類

所得税法第229条の改正により、2026年(令和8年)1月1日以後の開業については、事業を開始した日の属する年分の所得税確定申告期限(期限が土日祝日の場合は、その翌平日)までに所轄の税務署に開業届を提出することが義務付けられています。

なお、2025年(令和7年)12月31日までの開業については、開業等の事実のあった日から一か月以内が期限です。

例)

2026年6月1日 事業開始の場合、2027年3月15日(月)が提出期限

開業日は自由に決められますが、店舗のオープン日などその事業で収入が得られる状態になった日(収入がなくても)を開業日とみなすのが一般的です。

開業届の提出によって、税務署は誰がどのような事業を始めたのかを把握できるので、適切な税務管理を行うことができます。ただし、税務署への開業届の提出は事業開始時の手続きとして原則必要となっていますが、提出の有無が個人事業主かどうかを決定付けるわけではありません。

個人事業主とは、個人で継続的に事業を行っている人のことを指します。つまり、実態として事業を営んでいるかどうかが重要であり、開業届を提出することによって自動的に事業所得が認められるわけではありません。事業の実態に基づいて判断されることを理解しておきましょう。

提出義務があるが、提出しなくても罰則はない

開業届は前述したように提出する義務がありますが、事業を始めたのにもかかわらず提出をしなかったとしても、罰則はありません。後述する開業届を提出することのメリットとデメリット双方があるため、確認の上、ご自身の状況に合わせて判断しましょう。

なお、提出期限を過ぎてから開業届を提出しても、受理してもらえます。遅延による罰則もありません。

開業届と青色申告は別制度

開業届を出していないと、青色申告ができないと誤解されがちですが、開業届と青色申告承認申請は別制度のため、開業届が未提出を理由に青色申告の承認が却下されることはありません。

個人事業主が青色申告を行うためには、「所得税の青色申告承認申請書」を提出する必要があり、この書類は必須です。

なお、青色申告承認申請書には事業開始日の記載が必要です。開業届の提出期限は事業開始日の属する年分の確定申告期限(翌年3月15日)までですが、青色申告承認申請書の提出期限は事業開始日から2か月以内(1月15日以前の開業の場合はその年の3月15日)です。

そのため、開業した年から青色申告をしたい場合は、開業届と青色申告承認申請書をセットで提出するほうが、提出忘れも防げますし、税務署での手続きがスムーズになるでしょう。

青色申告承認申請書については、以下の記事で詳しく紹介しているので参考にしてください。

開業届を出さなくても「確定申告」は必要

開業届を出していなかったとしても、事業による一定以上の所得があれば納税義務が発生するため、確定申告は必要になります。

フリーランスなどの個人事業主は1年間の所得金額が基礎控除額の95万円(2024年分までは48万円)を超える場合、会社員の副業などでは、本業の給与所得以外の所得が20万円を超える場合は、必ず確定申告をしてください。

提出先と手数料

開業届の書類は、税務署の窓口から受け取るか、国税庁のWebサイト「[手続名]個人事業の開業届出・廃業届出等手続」からダウンロードできます。

提出先は、納税地を所轄する税務署です。納税地とは、原則として住所地(自分の住所)になります。ただし、住所とは別に居所がある場合(居所地)、自宅とは別の場所に事業所や店舗がある場合(事業所地)は、それらの選択が可能です。なお、届出において、手数料がかかることはありません。

提出方法は、税務署の窓口に直接持参するか、郵送する、もしくはe-Tax(電子申告)での提出が可能です。

開業届の書き方や提出方法については、以下の記事で詳しく解説しているので参考にしてください。

なお、弥生が提供しているクラウドサービス「弥生のかんたん開業届」を使うと、開業届など個人事業主が開業時に必要な書類を項目を選んでいくだけでかんたんに作成することができます。無料で作成できるのでぜひ試してみてください。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

開業届を提出するメリット

事業を行っていると取引や各種手続き、申請の場面で「事業を行っていることの証明」を求められるケースがあります。開業届を提出していると、そうした場面で、個人事業として事業を開始していることを示す書類の一つとして使用できます。

開業届を提出することによって、得られる主なメリットや活用シーンについて紹介します。

- 開業届を出す主なメリット

-

- 屋号付きの銀行口座を開設できる

- 融資や助成金などの申請で求められることがある

- 開業初年から小規模企業共済に加入申請ができる

屋号付きの銀行口座を開設できる

開業届の記載欄に「屋号」があります。屋号とは、「○○食堂」「○○事務所」といった事業上の名称のことです。

金融機関に開業届の控えなどの書類を準備して申請を行えば、屋号付きの口座開設を受け付ける金融機関もあります。屋号付き口座があれば、取引先からの入出金で事業名が表示されるので、信頼性につながります。なお、金融機関によっては、取扱いが異なるので、必要書類は事前確認をすることをおすすめします。

また、事業用の口座として利用することで、プライベートの口座と分けられるため、お金の流れがわかりやすく、帳簿付けがシンプルになります。

屋号付き口座の取得方法などについては、以下の記事で詳しく解説しているので参考にしてください。

融資や助成金などの申請で求められることがある

開業届を提出することによって、個人事業主として事業をしていることを証明することができます。事業を始めるにあたって店舗やオフィスの賃貸契約時、金融機関からの融資や公的機関からの助成金の申込時など、開業届の控えを求められることがあります。

事業を開始したばかりでまだ確定申告をしてない場合は、開業届の控えが重要な証明になります。

開業初年から小規模企業共済に加入申請できる

小規模企業共済は、個人事業主などのための退職金制度です。掛金を積み立てることによって、事業を辞めたあとの備えになります。また、小規模企業共済の掛金は全額所得控除が受けられるので、節税にも役立ちます。

この小規模企業共済の加入時には、確定申告書の控えを提示する必要がありますが、事業を始めたばかりの場合は、開業届の控えがその代わりになります。

ただし、2025年(令和7年)1月以降は、書面提出の際、確定申告の控えや開業届の控えに収受日付印の押なつはされず、収受日の記載されたリーフレットが交付されますが、これを提出書類として扱うことはできません。押なつがない場合は、補完する追加書類が必要になります。

小規模企業共済や申請時の必要書類については、以下の記事で詳しく解説しているので参考にしてください。

開業届の控えについて

2025年1月から、申告書等の控えに収受日付印の押なつが廃止されています。そのため、開業届の控えにも収受印が押されません。当分の間の対応として、希望者には窓口や郵送(切手を貼った返信用封筒を同封)で収受した「日付」や「税務署名」を記載したリーフレットが提供されます。

ただし、押なつがなくても開業届の控えは証明書としての効力はありますので、必ず作成して保存するようにしましょう。リーフレットが入手できたなら、開業届の控えとリーフレットをあわせて保管しておくとよいでしょう。

なお、開業届での証明や提示で必要な場合は、開示請求で取得ができますが、時間や費用がかかりますので、あらかじめ自身で開業届の控えを作成しておくことをおすすめします。

e-Taxによる届出の場合は、「受信通知」がメッセージボックスに届くので、これで開業届の提出を証明することができます。なお、正式な証明書が必要な場合は、e-Taxで「電子申請書等証明書」を発行することができます。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

開業届を提出するデメリット

開業届を提出する前に注意したいことがあります。主に以下の2つです。

- 開業届を出すデメリット

-

- 失業手当が受けられなくなる可能性がある

- 扶養から外れる場合がある

失業手当が受けられなくなる可能性がある

会社を退職し、雇用保険の失業手当を受け取っている場合、実際に事業を開始して開業届を提出すると受給資格を失います。失業手当は「就職していない状態」であることが受給要件ですが、その判断はハローワークが事業を行っている実態や就労状況などをもとに総合的に行います。

開業届の提出は、ハローワークが「事業を行う意思や実態があるか」を判断する際の材料の一つとなります。その逆に、開業届を提出していなかったとしても、実際に事業活動を行っていれば受給資格を失う可能性もあります。

なお、失業手当の受給期間中に個人事業を開始した場合でも、一定の要件を満たせば失業手当に代わって再就職手当などの給付を受けられます。失業手当の受給中に事業を開始した場合は、税務署やハローワークで適法に手続きを行いましょう。

扶養から外れる場合がある

給与所得者の配偶者や家族が加入している社会保険の被扶養者になっている場合、個人事業を始めることで扶養から外れる可能性があります。扶養の判定基準は健康保険組合によって異なり、開業届の提出の有無だけでなく、年間収入額や就労の実態などを総合的に判断されます。

事業を始める際は、加入している健康保険組合に事前に確認することをおすすめします。

また、開業届の提出の有無にかかわらず、向こう1年間の見込み年収が130万円を超えると、社会保険の扶養から外れて、自分自身で国民健康保険と国民年金に加入する必要があります。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

開業届と一緒に提出を検討すべき書類

事業内容や経営方法によっては、開業届と一緒に提出するといい書類があります。以下の表にまとめましたので、必要となるケースに当てはまるか検討してみてください。

| 必要となるケース | 書類名 | 提出期限 | 提出先 |

|---|---|---|---|

| 青色申告をする | 青色申告承認申請書 | 青色申告をしたい年の3月15日まで ※開業初年から青色申告をする場合は、1月1日から1月15日までの間に開業した場合はその年の3月15日まで。1月16日以降に開業した場合は、事業開始から2か月以内が期限 |

税務署 |

| 事業を開始したことを自治体に届ける | 事業開始等申告書 | 都道府県により異なる(東京都は開業日より15日以内) | 都道府県税事務所 |

| 青色事業専従者の要件を満たす家族従業員への給与を必要経費にする | 青色事業専従者給与に関する届出・変更届出書 | 青色事業専従者給与額を必要経費として計上する年の3月15日まで(その年の1月16日以後に開業した場合や、新たに専従者を雇用することになった場合は、開業または雇用した日から2か月以内) | 税務署 |

| 従業員を雇う場合 | 給与支払事務所等の開設・移転・廃止届出書 | 事務所の開設日から1か月以内 | 税務署 |

| 適格請求書等保存方式(インボイス制度)に対応するために適格請求書発行事業者になる | 適格請求書発行事業者の登録申請書 | 登録希望日の15日前まで | 税務署 |

| 従業員が10名未満の場合に、源泉所得税を年2回にまとめて納付する | 源泉所得税の納期の特例の承認に関する申請書 | 期限の定めなし(原則として、提出した日の翌月に支払う給与等から適用) | 税務署 |

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

開業届を「出すべき人」と「出さなくていい人」の判断基準

開業届を出すべきかどうかは、行っている事業の実態によって判断するといいでしょう。副業でも反復・継続的な収入を得ている場合と一時的・単発な収入にとどまる場合で判断が異なります。また、反復継続していても、収入の規模が生活を維持できるほどではなく副収入の域を出なければ事業所得ではなく雑所得と判断されるケースもあります。

上記で解説した、開業届のメリット・デメリットなどとも併せて判断の目安にしてください。

反復・継続した事業として収入を得ているなら「副業」でも提出を検討

会社員が副業を行っている場合でも、反復継続して生活を維持できる程度の収入を得ていると事業所得としてみなされる可能性があり、開業届の提出が必要になってきます。

例えば、会社員をしながら、人を雇って飲食店を経営するようなケースがこれに該当します。

一方、ハンドメイド作品を継続的にネット販売している、終業後は毎日、Webデザインを受注して制作しているようなケースでも、収入規模が副収入の域を出なければ、もし開業届を提出していたとしても雑所得として申告すべきです。

一時的・単発の収入にとどまる場合(副業の雑所得レベル)

上記以外のケースでも一時的な収入であったり、副業として原稿料や講演料など単発の収入であるケースでは、雑所得として見なされるため、開業届を提出する必要はありません。

雑所得とは、10種類ある所得区分の1つで、他の9種類のどれにも当てはまらない所得全般を指します。開業届は事業所得を得る人が出すものなので、これに当たらないことになります。

また、会社員の副業で本業以外の所得が20万円以下であれば、確定申告の必要もありません。

一般的に、会社員の副業が事業所得と判断されるハードルは一般に高く、週末や空き時間を利用した小規模な副業など、事業規模が小さい場合には、反復継続していても雑所得として扱われるケースが多いのが実務上の取扱いです。

なお、本来は雑所得と判断されるべき副業収入を、誤って事業所得として申告した場合、事業所得が赤字だった場合に給与所得と相殺できる損益通算が否認される可能性があります。その結果、過去の申告内容が修正され、追加で税金を納める必要が生じたり、場合によっては加算税や延滞税が課されることもあります。

所得区分の判断は事業の実態に即して慎重に行うことが重要です。

開業届を出しても「事業所得」で申告できるとは限らない

開業届を出したからといって、事業所得として申告できるわけではありません。所得区分は開業届に関係なく、実態で判断されるため、事業といえるほどの規模や反復継続がない場合は、雑所得として扱われます。

雑所得と確定申告については、以下の記事で詳しく解説しているので参考にしてください。

帳簿付けは確定申告ソフトを活用するとスムーズ

開業届の提出の有無にかかわらず、事業で所得を得ていれば、確定申告が必要です。副業で雑所得だったとしても、本業以外の所得が年間20万円を超えると確定申告が必要になってきます。副業の雑所得では、帳簿付けは義務ではないですが、売上から経費を差し引いて所得を計算するためには帳簿があると計算しやすいです。

確定申告では日々の帳簿付けが大切です。簿記の知識など難しいことも多い作業ですが、初めてでも簡単に帳簿付けが進められる確定申告ソフト「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」が強力にサポートしてくれます。

確定申告に必要な書類は自動で作成、e-Taxによる申告まで完結することができます。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

よくあるご質問

開業届の提出期限は?

開業届は、事業を開始した日の属する年分の所得税の確定申告期限(期限が土日祝日の場合は、その翌日)に提出することが義務付けられています。 なお、2025年(令和7年)12月31日までの開業については、開業等の事実のあった日から一か月以内が期限です。

開業届を出さないとどうなる?

開業届を提出していなくても、それだけを理由に青色申告ができなくなるわけではありません。 青色申告をするには、青色申告をしたい年の期限内に「所得税の青色申告承認申請書」を提出します。 ただし、開業した年から青色申告をしたい場合は、開業届とセットで提出したほうが税務署の手続上、スムーズになるでしょう。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

この記事の監修者渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

税理士、司法書士、社会保険労務士、行政書士、起業コンサルタント®。

1984年富山県生まれ。東京大学経済学部卒。

大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。

在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

2013年にV-Spiritsグループに合流し税理士登録。現在は、税理士・司法書士・社会保険労務士として、税務・人事労務全般の業務を行う。

著書『はじめてでもわかる 簿記と経理の仕事 ’21~’22年版』