源泉徴収税額とは?計算方法や納付方法などをわかりやすく解説

更新

源泉徴収税額とは、給与や報酬を支払う際に差し引かれ、国に納める所得税の金額を指します。事業主や企業が「支払者」として税金を徴収・納付するこのしくみは、従業員や報酬の受領者に代わって納税する、重要な役割を担っています。

ただし、源泉徴収の対象となる所得の種類や税額の計算方法、納付の手続きには細かなルールがあり、誤りがあるとペナルティの対象となることもあるため、正しく理解しなければなりません。本記事では、源泉徴収税額の基本から、具体的な計算方法や納付の手順、税額が0円となる場合の対応まで、実務に役立つ内容をわかりやすく解説します。

※本記事では所得税(復興所得税を含む)の源泉徴収について解説し、住民税の特別徴収については取り扱いません。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

源泉徴収税額とは、給与や報酬からあらかじめ差し引く税金の金額のこと

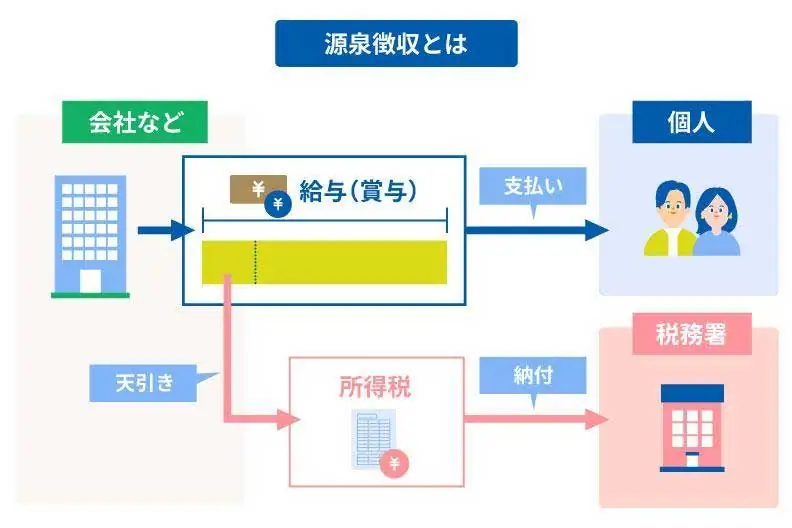

本来、所得税は収入のある個人が1年の所得を自ら計算し、税務署に確定申告すること納めるものです。しかし、会社組織や団体から支払われる給与や報酬については、あらかじめ支払う側が所得税を預かる「源泉徴収」というしくみにより、税額が差し引かれます。この差し引かれる金額(いわゆる「天引き」される金額)を「源泉徴収税額」といいます。

なお、2025年現在では所得税に加えて復興特別所得税も差し引かれています。

源泉徴収税額はあくまで月ごと(フリーランスなどの場合は案件ごと)の暫定の金額で、生命保険料控除・扶養控除・住宅ローン控除などの各種控除が正確に反映されていません。そのため、源泉徴収税額と、実際の1年間の課税所得に対して最終的に支払うべき正確な所得税額の間にはズレが生じます。給与については、源泉徴収税額と実際に支払う所得税額を一致させるために12月に調整することを「年末調整」といいます。年末調整をしなかった場合や(フリーランスなどへの)報酬については、翌年2月16日から3月15日までの間で、確定申告を各自で行うこととなります。

源泉徴収とは?

源泉徴収とは、企業や団体といった給与や報酬を支払う側が、所得税および復興特別所得税をあらかじめ差し引いて国に納付する制度です。この制度によって、特に給与所得者は、毎月の給与から少しずつ税金が差し引かれ、確定申告を行わなくても納税が完了するケースが多くなります。

源泉徴収の対象となる給与や報酬の支払者は「源泉徴収義務者」と呼ばれます。会社(法人)や団体に限らず、従業員を雇っている個人事業主も該当します。

源泉徴収の対象となる報酬や納税方法などについて詳しくは、こちらをご覧ください。

源泉徴収票とは?

源泉徴収票とは、1月~12月の1年間の給与や賞与の総額、源泉徴収した所得税・復興特別所得税、社会保険料などの控除額が記載された法定調書です。従業員ごとに作成され、年末調整後や従業員の退職時、または従業員から依頼があった際に会社から交付され、年間所得の証明や補助金の申請に活用できます。

源泉徴収票には「給与」「公的年金等」「退職所得」の3種類がありますが、一般的には「給与所得の源泉徴収票」を指します。原則として書面で交付しますが、従業員の同意があれば電子交付も可能です。

なお、雇用関係のないフリーランスなどへは源泉徴収票の発行義務はありません。

源泉徴収票の種類や記載内容などについて詳しくは、こちらをご覧ください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収税額の計算方法

源泉徴収税額は、給与や賞与、退職金、さらには特定の報酬など、所得の種類によって計算方法が異なります。ここでは、それぞれの所得に応じた源泉徴収税額の計算方法を、具体的な例を交えながら解説します。

給与所得の場合

給与所得に対する源泉徴収税額の計算は、国税庁が毎年発表する「給与所得の源泉徴収税額表」を用いて行います。源泉徴収税額は、支給額や扶養親族等の有無などによって異なります。ここでは、一般的な計算手順を紹介します。

-

1.課税支給額を確定する

まず、従業員に支払う給与の総額(課税支給額)を確定します。課税支給額には、基本給や残業代、各種手当など課税対象となるすべての金額が含まれます。なお、通勤費のうち非課税となる部分は含めません。

-

2.課税支給額から社会保険料等を差し引く

次に、課税支給額から健康保険料、雇用保険料、厚生年金保険料などの社会保険料を差し引きます。源泉徴収税額表にある「社会保険料等控除後の給与等の金額」とはこの金額のことです。

-

3.源泉徴収税額表を使って税額を求める

源泉徴収税額表には「月額表」と「日額表」があり、月給制の場合は月額表、日給や週給の場合は日額表を使用します。また、「給与所得者の扶養控除等申告書」が従業員から提出されている場合は「甲欄」、提出されていない場合は「乙欄」を用います。

税額表の見方は、社会保険料等控除後の給与額が該当する行と、扶養親族等の人数が該当する列が交わる部分の金額が、その月の源泉徴収税額となります。

-

参照:国税庁「給与所得の源泉徴収税額表(令和7年分)

」

給与所得の源泉徴収税額の例

給与所得の源泉徴収税額の計算例を紹介します。

- 【前提条件】

-

- 月給制の従業員

- 社会保険料等控除後の給与額:270,000円

- 扶養親族等の数:1人(配偶者や子どもなど)

- 「給与所得者の扶養控除等申告書」を提出(甲欄適用)

計算には、国税庁が公表している「給与所得の源泉徴収税額表(令和7年分)」の月額表を使用します。税額表の「甲欄」で、社会保険料控除後の給与額270,000円、扶養親族等1人の交差する欄を確認すると、当月の源泉徴収税額は5,670円となります。例えば、扶養親族等が0人で同じ給与額の場合は、同じく税額表の該当欄を参照し、税額は7,280円となります。

賞与の場合

賞与に対する源泉徴収税額の計算方法は、通常の給与とは異なり、前月の給与や扶養親族の数を基準に決まる「算出率」を用います。以下の手順で計算します。

-

1.賞与付きの前月の給与から社会保険料を差し引く

まず、賞与支給月の前月に支給した給与額から、健康保険料・厚生年金保険料・雇用保険料などの社会保険料を差し引きます。この「社会保険料控除後の給与額」が基準となります。

-

2.「賞与に対する源泉徴収税額の算出率の表」で税率を確認

次に、国税庁が公表している「賞与に対する源泉徴収税額の算出率の表」で、1で算出した基準額と扶養親族等の数から該当する「賞与の金額に乗ずべき率(税率)」を調べます。従業員が「扶養控除等申告書」を提出している場合は「甲欄」、提出していない場合は「乙欄」を用います。

-

3.賞与支給額から社会保険料等を差し引いた額に税率を掛ける

賞与の支給額から社会保険料等を差し引いた金額に、2で確認した税率を掛けて源泉徴収税額を算出します。計算式は以下のとおりです。

源泉所得税額=(賞与支給額-社会保険料等)×賞与の金額に乗ずべき率

なお、賞与が前月給与の10倍を超える場合や、前月の給与がない、あるいは極端に少ない場合は、計算方法が異なります。賞与の源泉徴収税額を正確に計算するためには、必ず最新の「賞与に対する源泉徴収税額の算出率の表」を確認し、社会保険料控除後の金額や扶養親族数を正しく把握することが重要です。

-

参照:国税庁「賞与に対する源泉徴収税額の算出率の表(令和7年分)

」

退職金の場合

退職金に対する源泉徴収税額の計算方法は、通常の給与や賞与とは異なり、勤続年数や退職理由によって控除額や税率が変わります。

-

1.退職所得控除額の計算

まず、退職金から差し引く「退職所得控除額」を算出します。控除額は勤続年数によって異なり、1年未満の端数は1年として計算します。詳しくは後述します。

-

2.課税退職所得金額の計算

次に、退職金の支給額から退職所得控除額を差し引き、その金額を2で割ります。

課税退職所得金額=(退職金額-退職所得控除額)÷2

例えば、退職金2,000万円・勤続年数30年(控除額1,500万円)の場合、(2,000万円-1,500万円)÷2=250万円が課税退職所得金額となります。

-

3.所得税額の計算

課税退職所得金額に対して、所得税の速算表に基づき税率と控除額を適用します。

課税退職所得金額×所得税率-控除額

-

4.復興特別所得税の加算

計算した所得税額に2.1%を乗じて復興特別所得税を加算します。

最終的な源泉徴収税額=(所得税額)×1.021(1円未満切り捨て)

-

参照:国税庁「復興特別所得税関係(源泉徴収関係)

」

退職所得控除額の計算の表

退職金にかかる源泉徴収税額を計算する際には、「退職所得控除額の計算の表」を用います。退職所得控除額は、勤続年数に応じて決まり、退職金から差し引くことで課税対象額を大きく減らす役割があります。勤続年数に1年未満の端数がある場合は切り上げて計算します。

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×A(80万円に満たない場合には、80万円) |

| 20年超 | 800万円+70万円×(A-20年) |

- (注1)障がい者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額となります。

- (注2)前年以前に退職金を受け取ったことがあるときまたは同一年中に2か所以上から退職金を受け取るときなどは、控除額の計算が異なることがあります。

-

引用:国税庁「退職金を受け取ったとき(退職所得)

」

例えば、勤続年数が15年であれば「40万円×15年=600万円」、25年であれば「800万円+70万円×5年=1,150万円」が退職所得控除額となります。

支払報酬の場合

会社や個人事業主が、フリーランスや士業など従業員ではない個人に対して特定の報酬を支払う場合も、原則として源泉徴収を行う必要があります。

源泉徴収の対象となる主な報酬・料金には、以下のようなものが挙げられます。

-

- 原稿料や講演料

- 弁護士、公認会計士、司法書士、税理士などへの報酬・料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロスポーツ選手、芸能人、モデルなどへの報酬・料金

- ホステス、コンパニオンなどへの報酬・料金

- デザイナーへのデザイン料

これらの報酬に対する源泉徴収税額の計算方法は、1回の支払金額が100万円以下か、それを超えるかによって異なります。それぞれの計算方法については、次項で解説します。

1回で支払う金額が100万円以下の場合

報酬や料金の支払いが1回当たり100万円以下の場合、計算式は以下のとおりです。

源泉徴収税額=報酬金額(税込)×10.21%

この税率には、所得税と復興特別所得税が含まれ、原則として消費税込みの金額を基準に計算します。

例えば、報酬の支払額が50,000円(税込)の場合、源泉徴収税額は以下のとおりです。

50,000円×10.21%=5,105円

受取人には報酬の支払額から源泉徴収税額を差し引いた44,895円が支払われます。

1回で支払う金額が100万円を超える場合

1回で支払う報酬や料金が100万円を超える場合、源泉徴収税額は2段階で計算します。まず100万円までは10.21%の税率を適用し、100万円を超える部分には20.42%の税率がかかります。計算式は以下のとおりです。

源泉徴収税額=100万円×10.21%+(支払金額-100万円)×20.42%

例えば、報酬の支払額が120万円(税込)の場合、以下のように計算します。

100万円まで:100万円×10.21%=10万2,100円

100万円を超える部分:(120万円-100万円)×20.42%=40,840円

合計した102,100円+40,840円=14万2,940円が源泉徴収税額となり、受取人には差し引き後の105万7,060円が支払われます。

支払配当金の場合

企業が株主に対して支払う配当金も、源泉徴収の対象となります。源泉徴収の税率は、配当を行う企業が上場企業か非上場企業かによって異なります。

上場株式等の配当:20.315%(所得税15.315%+住民税5%)

上場株式等以外の配当(非上場企業など):所得税20.42%(住民税は源泉徴収されません)

配当金の源泉徴収税額の計算式は、以下のとおりです。

源泉徴収税額=配当金の支払額×上記の税率

支払う側(企業)は、これらを差し引いた後の金額を株主に支払います。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉所得税の納付期限と納付方法

源泉徴収した所得税は、定められた期限までに国へ納付する義務があります。ここでは、源泉所得税の納付に関する詳細を解説します。国税庁の方針もあり、近年はキャッシュレス納付も一般的になりつつあります。

源泉所得税の納付期限

原則として、源泉徴収した所得税は、給与・報酬などを支払った月の翌月10日までに納付しなければなりません。例えば、4月に従業員へ給与を支払ったのであれば、源泉徴収した所得税は5月10日までに納付する必要があります。納付期限が土曜日、日曜日、祝日などの休日にあたる場合は、その休日明けの日が納付期限となります。納付期限を過ぎると延滞税や不納付加算税が課される可能性があります。

しかし、例外として、給与を支払う従業員の数が常時10人未満である源泉徴収義務者(雇用主)は、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出し、承認されれば、納付を半年分にまとめられます。この制度は「納期の特例」と呼ばれています。納期の特例が承認された場合、納付期限は以下のようになります。

-

- 1月から6月までに源泉徴収した所得税:7月10日まで

- 7月から12月までに源泉徴収した所得税:翌年1月20日まで

この特例を利用することで、毎月の納付手続きの負担を軽減できます。なお、その特例が承認され適用が開始された際や、その特例をやめた場合については、まとめられる期間に注意が必要です。

源泉所得税の納付方法

源泉徴収した所得税の納付方法は、主に現金による納付とキャッシュレス納付があります。クレジットカード納付以外のキャッシュレスの場合はe-Taxの利用が必須で、初めての場合は利用者識別番号や、電子証明書が必要です。

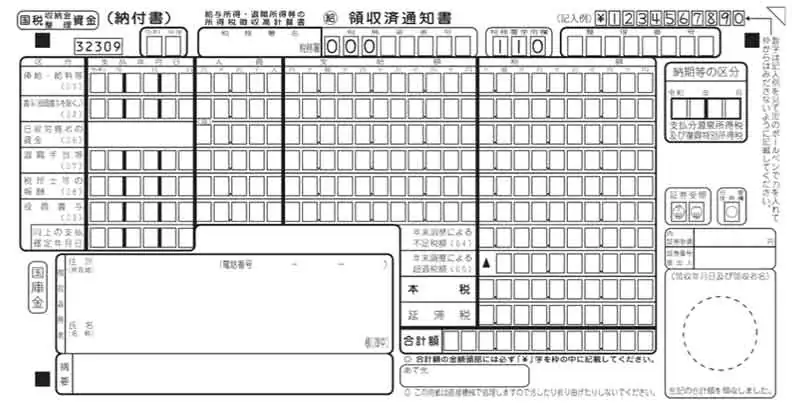

現金による納付

源泉所得税を現金で納付する場合は、税務署または金融機関の窓口で「所得税徴収高計算書(納付書)」を添えて行います。手数料はかからず、納付が完了すると領収証書(3枚複写の納付書の3枚目。金融機関や税務署の取り扱い印が押印されます)が発行されるため、確実に納税の証明ができます。

納付額が30万円以下であれば、コンビニエンスストアで現金納付することも可能です(電子マネーは使えません)。税務署から発行または送付された、バーコード付きの納付書を利用し、レジで支払います。コンビニでは領収証書は発行されませんが、払込金受領証が渡されるので、こちらを納付の証拠とできます。

窓口での現金納付は確実に記録が残せる点がメリットですが、営業時間内に出向く必要があります。

キャッシュレス納付

時間や場所を問わないキャッシュレス納付は、以下4種類です。

- ・ダイレクト納付(e-Taxによる口座振替)

- 事前に所得税徴収高計算書データを作成・送信し税務署に届け出ることで、e-Taxを利用して、金融機関の口座から直接、税金を納付する方法です。

- ・インターネットバンキング

- e-Taxで発行される納付情報(納付番号、確認番号など)があれば、インターネットバンキングサービスでも納付できます。

- ・クレジットカード納付

- 「国税クレジットカードお支払サイト」を利用して、納付する方法です。ただし、納付額に応じた決済手数料がかかります。

- ・スマホアプリ納付

- 30万円以下の場合は、e-Taxを経由して「国税スマートフォン決済専用サイト」にアクセスすることで、国税庁指定のスマートフォンアプリ(PayPay、d払いなど)で納付できます。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収税額が0円でも所得税徴収高計算書の提出が必要

給与所得者で、扶養控除等申告書を事業者に提出している場合、後述の理由により源泉徴収額が「0」になることがあります。しかし、源泉徴収義務のある事業者は、たとえ源泉徴収税額が0円であったとしても、「所得税徴収高計算書」を税務署に提出しなければなりません。これは「0円申告」とも呼ばれ、給与の支払状況や源泉徴収の状況を税務署に報告する義務があるためです。提出を怠ると、税務署から問い合わせや指導を受ける可能性があります。

提出方法には、税務署への持参、郵送、またはe-Tax(電子申告)があります。

源泉徴収税額が0円になる理由

源泉徴収税額が0円になる主な理由は2つあります。まず、月の給与から社会保険料を差し引いた後の金額が88,000円未満の場合、源泉所得税は発生しません。これは「最低限必要な生活費」を考慮した税制上の配慮で、パートやアルバイトなど低所得者の税負担を軽減するための措置です。また、扶養親族の人数が多い場合も、同様に源泉徴収税額が0円となるケースがあります。

もう1つの理由は、年末調整による還付です。年末調整で1年間の所得税額を再計算した結果、源泉徴収される所得税よりも還付される金額が多い場合、源泉徴収税額が0円になります。

源泉徴収税額が0円になるときの所得税徴収高計算書の書き方

年末調整で払い過ぎた税金がある場合、「年末調整による超過税額」欄に、その金額を記入します。そのうえで、「本税」欄には、納付すべき所得税額から超過税額を差し引いた金額を記入します。差し引き後にマイナスになっても「本税」欄には「0」と記入します。また、納付書の最下部にある「合計額」欄にも「¥0」と記入します。これで、納付すべき税額がないことを明確に示せます。翌月の計算のために、充当しきれなく翌月に繰越になった還付未済額の金額を「年末調整還付未済額 ××円」のような形式で摘要欄に記載しておくとよいでしょう。なお、e-Taxで提出する場合も、データの送信という形になるだけで、紙で提出する場合と記載内容は同じです。

なお、月々の給与において、金額が少ないなどの理由で源泉徴収額が「0」の場合は、単純に「本税」欄に「0」と記入するだけで対応できます。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

源泉徴収税額は正しく計算して期限内に納付しよう

源泉徴収税額は、給与や報酬などから支払う側があらかじめ差し引く所得税の金額です。税額の計算方法は、給与、賞与、退職金、報酬、配当など支払いの種類によって異なり、それぞれに応じた正確な計算が求められます。また、源泉徴収を行う会社や団体などは納付期限を守ることはもちろん、たとえ税額が0円であっても「所得税徴収高計算書」を提出しなければなりません。

こうした煩雑な源泉徴収業務を正確かつ効率的に進めるには、クラウド給与計算ソフト「弥生給与 Next」がおすすめです。最新の税制改正や社会保険料率に対応しながら、給与計算・賞与計算・年末調整・法定調書作成などの一連の業務をクラウド上で完結できます。源泉徴収税額の自動計算機能や、納付書の作成・出力機能も搭載しており、法令遵守はもちろん、業務効率化も実現します。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。