源泉控除対象配偶者とは?控除対象配偶者との違いもわかりやすく解説

更新

「源泉控除対象配偶者はどのような人が該当する?」「令和7年度の税制改正では何が変わる?」など、源泉控除対象配偶者に関する疑問をお持ちの方も多いのではないでしょうか。

本記事では、令和7年度の税制改正に対応した源泉控除対象配偶者の条件や制度の概要を解説します。また、同一生計配偶者や控除対象配偶者との違いについても取り上げますので、ぜひ参考にしてください。

※本記事は2025年3月16日時点の情報を基に制作しており、今後変更される可能性があります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

源泉控除対象配偶者とは?

納税者の合計所得金額年額が900万円以下(給与収入のみでは年収1,095万円以下)では、配偶者が以下の条件を満たせば、源泉控除対象配偶者となります。

-

- 納税者と生計を一にしている

- 合計所得金額が95万円以下(給与収入のみの場合160万円以下)

- 青色事業専従者として給与の支払いを受けていない、もしくは白色事業専従者でない

「生計を一にしている」とは、必ずしも同居を要件とするものではありません。単身赴任や修学などで別居していても、生活費や教育資金をお互いに工面している状況なら、生活費を共有する「生計を一にしている」状態と見なされます。

「配偶者の合計所得金額95万円以下」という条件は、2020年に従来の85万円から改正されました。また、「令和7年度税制改正の大綱」により、2025年からは給与収入のみの場合の条件が「150万円以下」から「160万円以下」へ変更されました。従業員から質問を受けた際は、以前の金額と混同しないよう注意しましょう。

青色事業専従者と白色申告の事業専従者控除などについて、こちらの記事で解説しています。

参照:国税庁「源泉控除対象配偶者」

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉控除対象配偶者になるケース・ならないケースを解説

源泉控除対象配偶者の適用可否に関する具体的なケースを紹介します。従業員の家庭の状況に近いケースを確かめてください。

源泉控除対象配偶者になるケース

-

- 納税者:給与収入が1,000万円以下

- 配偶者:個人事業主で青色申告の承認を受けている、収入から経費を引いた金額が150万円

源泉控除対象配偶者に該当する

納税者の給与収入が1,000万円のため、「給与収入が1,095万円以下」の条件の範囲内です。また、個人事業主の配偶者が青色申告を行っているため、青色申告特別控除55万円(電子帳簿保存法による帳簿保存、もしくはe-Taxを活用すれば65万円)が適用されます。このケースでは配偶者の合計所得金額は85万(150万円-65万円)のため、「合計所得金額が95万円以下」の条件を満たします。

源泉控除対象配偶者にならないケース

-

- 納税者:給与収入が1,200万円

- 配偶者:パート勤務、給与収入が160万円

納税者が収入条件を上回っているため該当しない

このケースでは、配偶者の給与収入が160万円のため、2025年から適用される「給与収入が160万円以下」の条件の範囲内です。しかし、納税者の給与収入が1,200万円で、「給与収入が1,095万円以下」の条件を満たしていないため、源泉控除対象配偶者に該当しません。

-

- 納税者:給与収入が1,000万円

- 配偶者:個人事業主で青色申告の承認を受けている、収入から経費を引いた金額が200万円

配偶者が収入条件を上回っているため該当しない

こちらのケースは、納税者の給与収入が1,000万円のため、「給与収入が1,095万円以下」の条件の範囲内です。しかし、配偶者の所得が200万円で、青色申告特別控除を差し引いても135万円(200万円-65万円)です。「合計所得金額が95万円以下」の条件を超過しているため、源泉控除対象配偶者に該当しません。

源泉控除対象配偶者として認められるには、すべての条件を満たす必要があります。納税者・配偶者の片方でも条件に合わない場合、控除は適用されないと理解しておきましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉控除対象配偶者・控除対象配偶者・同一生計配偶者の違い

| 項目 | 源泉控除対象配偶者 | 控除対象配偶者 | 同一生計配偶者 |

|---|---|---|---|

| 生計を一にしているか | |||

| 専業従事者であるか | |||

| 納税者の合計所得金額 | 900万円以下 (給与収入だけなら1,095万円以下) |

1,000万円以下 | 制限なし |

| 配偶者の合計所得金額 | 95万円以下 | 58万円以下 | 58万円以下 |

| 受けられる控除 |

|

|

障害者控除(配偶者が障害者の場合) |

それぞれ納税者・配偶者の所得条件や適用される控除が異なります。

配偶者特別控除については、こちらの記事で詳しく解説しています。

控除対象配偶者とは?

納税者の合計所得金額が1,000万円以下の場合、配偶者が以下の条件を満たすと、控除対象配偶者になります。

-

- 民法上の配偶者である(内縁関係の場合は対象外)

- 納税者と生計を一にしている

- 配偶者の年の所得が合計58万円以下(給与収入のみの場合は123万円以下)

- 青色事業専従者として給与の支払いを受けていない、または白色事業専従者でない

参照:国税庁「No.1190 配偶者の所得がいくらまでなら配偶者控除が受けられるか」

同一生計配偶者とは?

配偶者が以下の条件を満たす場合、同一生計配偶者と呼ばれます。

-

- 民法上の配偶者である(内縁関係の場合は対象外)

- 納税者と生計を一にしている

- 配偶者の年間所得が合計58万円以下(給与収入のみの場合は123万円以下)

- 青色事業専従者として給与の支払いを受けていない、または白色事業専従者でない

同一生計配偶者は、源泉控除対象配偶者や控除対象配偶者の要件と異なり、納税者の所得上限の制限がありません。また、同一生計配偶者が障害者であれば、障害者控除が適用されます。

参照:国税庁「◆同一生計配偶者」

源泉控除対象配偶者と控除対象配偶者は受けられる控除が異なる

控除対象配偶者の場合、「配偶者控除」または「障害者控除(配偶者が障害者の場合)」を受けられます。その一方で、源泉控除対象配偶者に該当する場合は、「源泉控除対象配偶者」に該当する場合は、「配偶者特別控除」の適用も可能です。

配偶者特別控除とは、配偶者の所得が58万円を超える場合でも適用可能な控除制度です。配偶者控除の対象外となる世帯の所得税負担を軽減するために設けられており、配偶者および納税者双方の合計所得金額に応じて、控除額が段階的に設定されています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉控除対象配偶者と配偶者(特別)控除との関係

前述のとおり、配偶者が源泉控除対象配偶者として認められる条件は、納税者の合計所得金額が900万円以下、配偶者の合計所得金額が95万円以下です。そのため源泉控除対象配偶者は、必然的に配偶者控除か配偶者特別控除の対象者となります。

配偶者の合計所得金額が58万円以下なら配偶者控除の対象になり、適用される控除額は38万円(老人控除対象者であれば48万円)です。また、配偶者の合計所得金額が58万円超95万円以下では、配偶者特別控除の対象となり、控除額は38万円です。

納税者の合計所得金額が900万円超1,000万円以下、もしくは配偶者の合計所得金額が95万円超133万円以下の場合、源泉控除対象配偶者に該当しませんが、配偶者特別控除が適用されます。配偶者特別控除は、納税者・配偶者それぞれの合計所得金額の組み合わせに応じて適用される控除額が変わります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉控除対象配偶者かどうかを判断する際に注意すべきこと

源泉控除対象配偶者の判定において、納税者と配偶者の所得金額に一定の条件があることを紹介しました。しかし、パートやアルバイト収入だけが基準になると誤解しているケースがよく見受けられます。実際には、以下のような収入も合計所得金額に含めた計算が必要です。

- 年金収入

- 生命保険や個人年金の満期返戻金・解約返戻金

- 株式の配当金

- 雑所得

例えば、配偶者にパートなどで収入があり、所得を95万円以下(給与収入のみの場合160万円以下)に抑えたとしても、保険の満期返戻金などの収入がある場合は、それらも合計所得金額に含まれます。その結果、合計所得金額が95万円を超え、源泉控除対象配偶者としての条件を満たさなくなる可能性があります。このように、他の収入が予想される場合は、全体の所得金額をコントロールすることが重要になるでしょう。

また、「収入」と「所得」は通常似たような意味で用いられることが多い言葉ですが、税金の計算の際にはまったく異なる意味になります。源泉控除対象配偶者の条件を満たすかを判断する際も、混同しないようにしてください。

給与所得の場合

収入(年収)-給与所得控除額(収入に応じて65万円~195万円)=所得

事業の場合

収入(年収)-必要経費=事業所得

※青色申告特別控除の適用がある場合は、

収入(年収)-必要経費-青色申告特別控除=事業所得

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整における源泉控除対象配偶者申告時のポイント

源泉控除対象配偶者申告時のポイントは、以下の2点です。

-

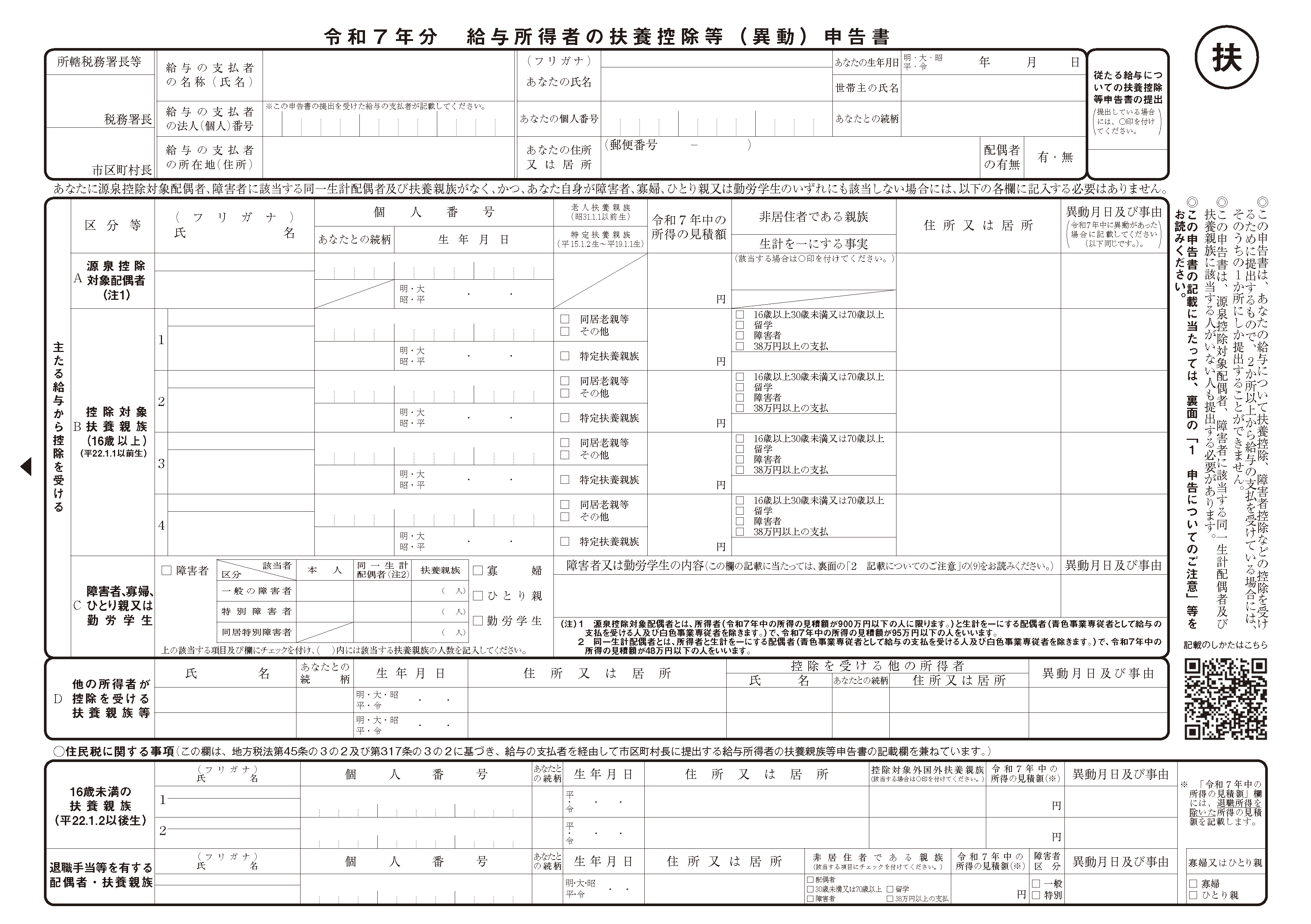

- 「給与所得者の扶養控除等(異動)申告書」に必要情報を記入する

- 「給与所得者の配偶者控除等申告書」も提出する

従業員に正確に説明するためにも、それぞれのポイントを確認していきましょう。

「給与所得者の扶養控除等(異動)申告書」に必要情報を記載する

「給与所得者の扶養控除等(異動)申告書」は、給与に関して扶養控除などを受けるために、給与所得者である従業員が書く書類です。

具体的には、給与所得者本人や源泉控除対象配偶者、控除対象扶養親族に関して、以下の内容を記入します。

- 氏名

- 生年月日

- 所得の見積額

- 住所

個人番号(マイナンバー)を記載する欄もありますが、従業員本人および控除対象となる配偶者や扶養親族のマイナンバーなどを記載した帳簿を備えていれば、記入を省略できます。マイナンバーの管理には注意を要するため、申告書に記入しなくてよい場合は、あらかじめ従業員に伝えておきましょう。

この申告書は、毎年最初の給与を受け取る日の前日までに、従業員が給与支払者に提出する必要があります。記載内容や提出時期を間違えないように注意を促しましょう。

本来は、給与支払者を経由して税務署に提出するものです。ただし、税務署から提出を求められなければ、給与の支払者が保管することになっています(実際に税務署に提出する必要はありません)。

「給与所得者の扶養控除等(異動)申告書」について、こちらの記事でも解説しています。

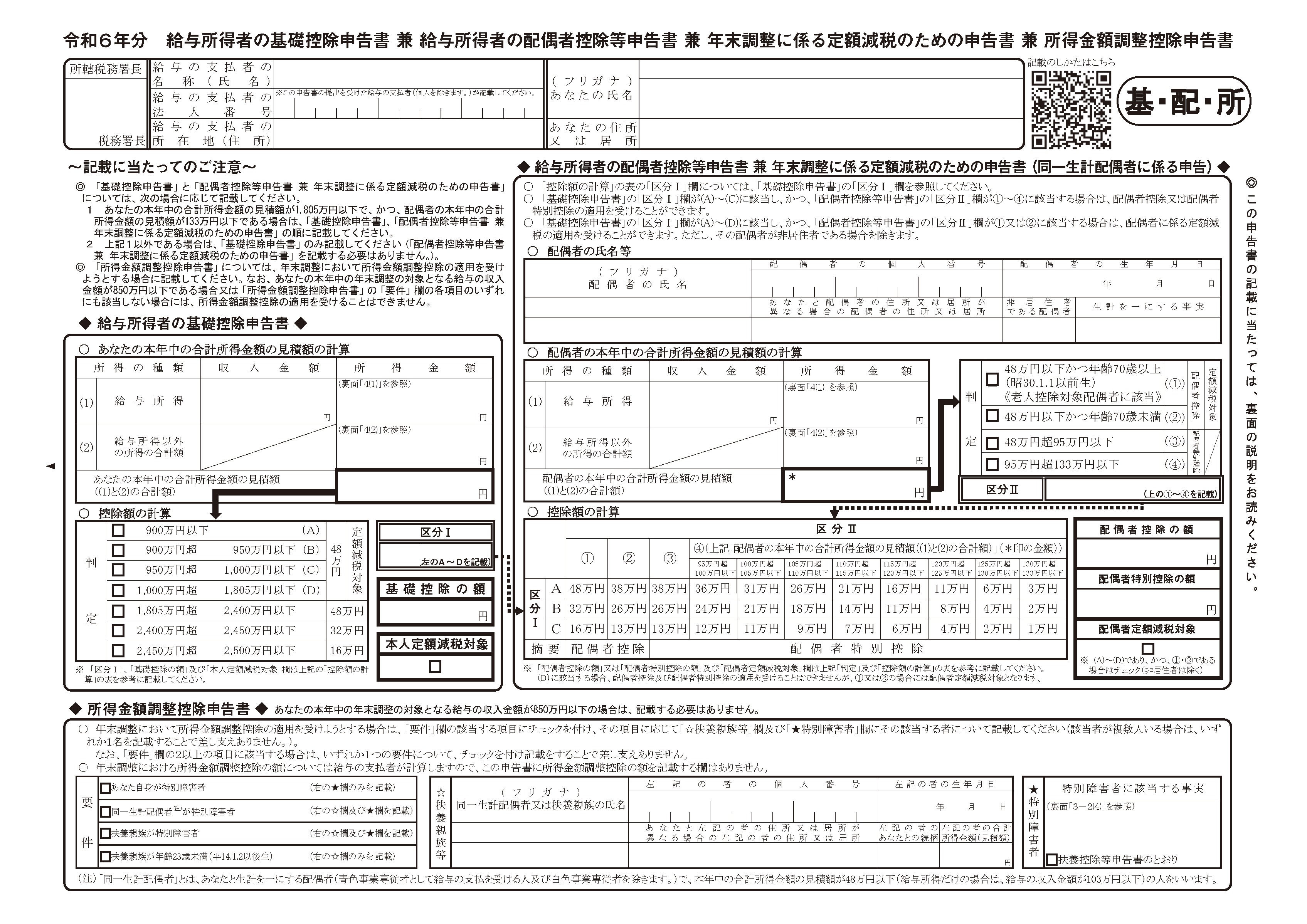

「給与所得者の配偶者控除等申告書」も提出する

「給与所得者の配偶者控除等申告書」は、給与に関して年末調整で配偶者控除・配偶者特別控除を受けるために、給与所得者である従業員が書く書類です。

具体的には以下のような内容を記入します。

- 給与の支払者の名称、所在地

- 給与所得者の氏名や住所

- 配偶者の氏名や所得の見積額

書類の正式名称は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」です。2024年は定額減税が実施されたため、兼用様式となっております。申請書の確認やダウンロードを行う際は、名称をご確認ください。

なお、「給与所得者の扶養控除等(異動)申告書」と同様、個人番号(マイナンバー)の記入は、マイナンバー等を記載した帳簿を備えていれば省略できます。この申告書は、その年最後に給与を受け取る日の前日までに、従業員が給与支払者に提出する必要があります。

本来は、給与支払者を経由して税務署に提出するものですが、税務署から提出を求められなければ、給与の支払者が保管することになっています。

源泉控除対象配偶者の概要を押さえて正しく年末調整しよう

源泉控除対象配偶者に該当すると、配偶者控除や配偶者特別控除を受けられます。「令和7年度税制改正大綱」では、控除対象者の所得要件が引き上げられる予定ですが、最新の情報を必ず確認してください。

これらの変更点をしっかり押さえて、従業員が正しく申告できる環境を整えることが重要です。年末調整業務の効率化には、給与計算ソフトの導入がおすすめです。

「弥生給与 Next」は、給与計算や年末調整、給与・賞与明細書の作成と配布を効率化するクラウド給与サービスです。年末調整の各種控除申告書の依頼・回収・修正もオンラインで完結、法令改正にも自動対応しているため、給与計算業務のさまざまな負担の軽減が実現します。ぜひ導入をご検討ください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。