給与明細書の見方を解説!勤怠や支給額などを確認するポイントとは?

更新

従業員に給与を支払う際には、給与明細書の作成・交付が必要です。給与明細書とは、給与の支払額や給与から控除する税金、社会保険料などが記載された重要な書類です。ただ、給与明細書は記載事項が多いうえ、普段見慣れない専門用語などもあり、「見方がよくわからない」という方もいるかもしれません。

本記事では、給与明細書の記載項目とそれぞれの項目の意味、控除額の計算方法など、給与明細書の見方について詳しく解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

給与明細書の作成と発行は会社の義務

給与明細書は、勤怠情報や給与の支給額、控除額などを明記し、従業員に通知するための書類で、会社は従業員に給与を支払う際、必ず給与明細書を発行しなければなりません。

所得税法では、給与を支払う者(会社)は支払いを受ける者(従業員)に支払明細書を交付しなければならないと定められており、健康保険法などによって、健康保険や厚生年金保険といった社会保険料を給与から天引き(控除)した場合は、その控除額を従業員に通知することが義務付けられています。つまり、給与明細書の作成と発行は、法律によって定められた会社の義務になります。

給与明細書についてはこちらの記事で解説していますので、参考にしてください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与明細書の見方

給与明細書の見方のポイントは、記載されている項目の数字が合っているかどうかを確認することです。

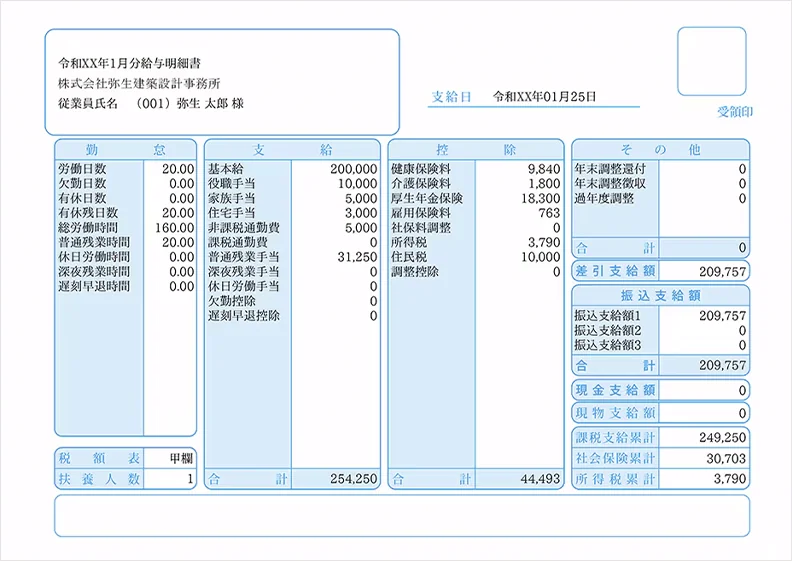

給与明細書の書式については、法律などによる定めはないため、各企業が独自の形式で給与明細書を作成していますが、ここでは一般的な以下の給与明細書の例に沿って解説します。

給与明細書の記載項目は、一般的に「勤怠」「支給」「控除」の3つに分類されます。

| 記載項目 | 内容 |

|---|---|

| 勤怠 | 勤怠欄は、従業員の出勤日数や欠勤日数、労働時間、残業時間など、給与計算の根拠になる勤怠情報を記載する |

| 支給 | 支給欄は、基本給に加えて、残業手当や通勤手当といった各種手当など、会社から支給される金額を記載する |

| 控除 | 控除欄は、社会保険料(健康保険料、厚生年金保険料、介護保険料)や雇用保険料、所得税、住民税など、給与から差し引かれる金額を記載する |

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与明細書の勤怠の見方

給与明細書の勤怠欄の見方のポイントは、記載されている出勤日数や欠勤日数、残業時間などに誤りがないかをチェックすることです。会社側からも、従業員に給与明細書を受け取ったら、まずは勤怠に間違いがないかを確認する旨を伝えておきましょう。勤怠の主な項目は、以下のとおりです。

| 記載項目 | 内容 |

|---|---|

| 所定就労日 | 就業規則や労働契約で定められた、給与計算期間中に出勤すべき日数 |

| 出勤日数など | 所定就労日のうち、実際に出勤した日数。遅刻や早退をした日は含まれるが、休日出勤をした日は含まない |

| 休日出勤日数 | 所定就労日のうち、法定休日に出勤した日数 |

| 振替代休日数 | 休日出勤(法定休日・所定休日)の振替休日や代休を取った場合の日数。振替休日とは休日出勤する代わりにあらかじめ他の出勤日を休日とすること、代休とは休日出勤の代わりとして事後に特定の出勤日を休みとすることをいう |

| 所定労働時間 | 給与計算期間中の所定労働時間の合計。例えば1日の所定労働時間が8時間の場合は、「8時間×所定就労日」となる。有給休暇を取得した場合は、所定内労働をしたとみなし所定労働時間に含むが残業計算には含まない |

| 実働時間 | 給与計算期間中に実際に労働をした時間を指し、有給休暇は含まない |

| 普通残業時間 | 原則、法定労働時間を超過した残業時間。法定労働時間と所定労働時間が異なる場合は、残業時間を区別する必要がある |

| 深夜残業時間 | 原則、夜22時以降翌朝5時までの深夜時間帯に労働した時間 ただし、すでに8時間を超過して、22時を超過した場合には、普通残業も加算される |

| 休日勤務時間 | 法定休日に出勤した場合の労働時間。法定休日の出勤時間と法定外休日の出勤時間は割増率が異なるため、区別する必要がある |

| 60時間超過の場合の残業時間 | 法定外残業が60時間を超過した時間。割増率が異なるため、区別して記載する |

| 有休日数 | 所定労働日数のうち年次有給休暇を取得した日数 |

| 有休残日数 | 年次有給休暇日数のうち、未取得の日数。年次有給休暇は1年ごと(入社直後は6か月後)に付与されるため、定期的に更新が必要 |

| 欠勤日数 | 給与計算期間中に欠勤した日数 |

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与明細書の支給の見方

給与明細書の支給欄の見方のポイントは、会社から支給される金額が正しいか、項目別に確認することです。具体的な記載項目は会社の規定によって異なりますが、主な項目は以下のとおりです。

| 記載項目 | 内容 |

|---|---|

| 基本給 | 残業代や各種手当を含まない、給与のベースとなる基本賃金。昇給などがない限りは、基本的に毎月変わらない |

| 皆勤手当 | 所定期間中に一度も欠勤しなかった場合に支給される手当。会社の規定で皆勤手当を設けている場合は、給与明細書に記載する |

| 役付手当 | 役職に応じて支給される手当で、「役職手当」「管理職手当」などと呼ばれることもある。一般的には、責任や裁量権が大きい役職ほど、手当の額も大きくなる |

| 家族手当 | 配偶者や子供など、扶養すべき家族がいる従業員に支給される手当。支給の有無や条件、金額の規定は、企業によって異なる |

| 非課税通勤費 | 通勤にかかる交通費を手当として支給する手当。法的な支給義務はないが、多くの企業が福利厚生の1つとして支給している。通勤費は基本的に非課税だが、1か月当たり15万円(公共交通機関による通勤の場合)を超えると所得税の課税対象になる |

| 普通残業手当 | 法定労働時間を超過した残業時間に対する手当。「1日8時間、週40時間」という法定労働時間を超える労働(時間外労働)をした場合、割増賃金が発生する |

| 深夜労働手当 | 22時~翌5時の労働時間に応じた手当(割増賃金) ただし、すでに8時間を超過して、22時を超過した場合には、普通残業も加算される |

| 休日出勤手当 | 法定休日に労働した場合に支給される手当(割増賃金) |

| 60時間超過残業手当 | 法定外残業が1か月60時間を超えた場合に支給される手当(割増賃金) |

その他にも、会社の規定や従業員の状況によっては、資格手当や住宅手当などが支給される場合があります。これら各種手当についても、給与明細書の「支給」欄に記載します。

また、普通残業手当、深夜労働手当、休日出勤手当は、それぞれ割増率が異なり、給与明細書を見るときには、各手当が正しく計算されているかを確認することが大切です。

手当についてはこちらの記事で解説していますので、参考にしてください。

普通残業手当の割増率

「1日8時間、週40時間」という法定労働時間を超える普通残業は法定外残業となり、手当の割増率は25%以上となります。

なお、所定労働時間が法定労働時間未満の場合に生じる法定内残業については、法律で定められた割増賃金はありません。法定内残業分の残業手当における割増率は、企業ごとの規程に任されています。

深夜労働手当の割増率

夜22時から翌朝5時までの深夜労働をした場合の手当の割増率は、25%以上です。深夜シフトのように始業時刻が22時からの場合にも、通常単価に深夜手当25%割増した賃金を支給する必要があります。また、法定外残業が深夜に及んだ場合、25%(深夜勤務分)+25%(法定外残業分)で50%以上の割増率となります。

休日出勤手当の割増率

法定休日に出勤した場合の手当の割増率は、35%以上です。なお、法定休日以外の休日出勤には、休日手当は発生しません。例えば週休2日制の会社で、日曜が法定休日、土曜がそれ以外の休日だった場合、日曜日に出勤すれば割増率は35%以上ですが、土曜日の出勤に対しては25%以上の割増率となります。

60時間超過した場合の残業手当の割増率

法定外残業が1か月60時間を超えた場合、割増率は50%以上となります。ただし、法定外残業(時間外労働)の上限は、原則として1か月45時間、1年360時間で、特別条項付きで労使協定を締結していれば、臨時的に特別な必要性がある場合に限り、月45時間を超える時間外労働が認められます。このような場合に時間外労働が1か月60時間を超えると、50%以上の割増率を支払わなければなりません。

残業代の計算方法についてはこちらの記事で解説していますので、参考にしてください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与明細書の控除の見方

給与明細書の控除欄の見方は、給与から差し引かれる金額の記載が合っているかどうかを確認します。社会保険料や税金といった要件を満たした場合に必ず控除されるものと、財形貯蓄や旅行積立金など必要に応じて差し引かれるものがあります。具体的な項目は、以下のとおりです。

| 記載項目 | 内容 |

|---|---|

| 健康保険料 | 従業員と会社が折半で負担し、従業員負担分の金額を給与明細書に記載する。なお、給与明細書には健康保険料の内訳(基本保険料と特定保険料)を記載することが望ましいとされているが、義務規定ではないため、内訳の記載がなくても法的な問題はない |

| 介護保険料 | 40歳以上65歳未満の人は、健康保険料と併せて介護保険料が控除される。介護保険料も労使折半となる |

| 厚生年金保険料 | 会社に勤める従業員などが加入する公的年金で、従業員と会社が折半で負担となる |

| 雇用保険料 | 従業員の雇用維持や生活の安定を目的とした保険で、従業員と会社がそれぞれ法令で定める割合を負担する |

| 所得税 | その年の所得に応じて納める税金。会社員の場合、月々の給与から概算の所得税額が控除され、本人に代わって会社が国に納める。このしくみを「源泉徴収」といい、源泉徴収された所得税は年末調整で精算される。 なお2024年6月より、定額減税が反映される |

| 住民税 | 前年の所得に応じて納める税金。会社員は基本的に、月々の給与から天引きされる「特別徴収」によって納付する。なお、新卒の社員など、前年の所得が一定以下の場合は、住民税の控除はない |

| 財形貯蓄 | 会社が従業員の給与から一定額を天引きして貯蓄を行う制度 |

社会保険料の算出方法

給与明細書に記載される社会保険料(健康保険料・介護保険料・厚生年金保険料・雇用保険料)は、次のような方法で算出します。なお、社会保険料のうち労災保険料については、事業主(会社)が全額負担するため、給与明細書への記載はありません。

社会保険料の算出方法

- 健康保険料=(標準報酬月額×健康保険料率)÷2

- 介護保険料=(標準報酬月額×介護保険料率)÷2

- 厚生年金保険料=(標準報酬月額×厚生年金保険料)÷2

- 雇用保険料=毎月の給与支給額×雇用保険料率(従業員分)

健康保険料、介護保険料、厚生年金保険料は、標準報酬月額を基に計算し、保険料は従業員と会社が半分ずつ負担します。健康保険料率と介護保険料率は、加入している健康保険組合の種類や事業所の所在地によって異なりますが、厚生年金保険料率は現在一律で18.3%です。

また、雇用保険料は、標準報酬月額ではなく、毎月の給与支給額に応じて算出されます。雇用保険料率は「一般の事業」「農林水産・清酒製造の事業」「建設の事業」のいずれに該当するかによって異なります。詳細は、厚生労働省「雇用保険料率について」を確認してください。

社会保険料の計算方法についてはこちらの記事で解説していますので、参考にしてください。

所得税の算出方法

給与から源泉徴収する所得税は、課税支給額から社会保険料を引いた金額を、国税庁が公表する「給与所得の源泉徴収税額表(月額表)」に照らし合わせて算出します。2037年までは、所得税と併せて復興特別所得税も月額表に記載されており徴収となります。

所得税の計算方法についてはこちらの記事で解説していますので、参考にしてください。

住民税の確認方法

住民税は、各市区町村から会社に届く特別徴収税額決定通知に記載されています。特別徴収税額決定通知は、会社を通して従業員本人にも交付されます。

住民税の計算方法についてはこちらの記事で解説していますので、参考にしてください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与明細書は日付の確認も重要

給与明細書を見るときは金額ばかりに注目しがちですが、日付の確認も重要になります。給与明細書に記載されている日付は、「締め日」と「支給日」で、締め日は給与計算期間の最終日、支給日は給与が支払われる日のことです。

締め日と支給日は、会社ごとにあらかじめ定められています。例えば、締め日が月末、支給日が翌月25日であれば、前月1日から末日までの勤怠を取りまとめて、当月25日に給与が支給されることになります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与明細書の見方を覚えて計算ミスを減らそう

給与明細書は、会社が必ず従業員に交付しなければいけない書類です。給与明細書にはさまざまな重要項目が記載されており、会社と従業員のどちらもきちんと確認することが大切です。

また、給与明細書は、従業員に対して支払う給与額の計算根拠となるもののため、間違いのないように作成しなければなりません。しかし、支給額や控除額の計算を手作業で行っていると、どうしてもミスが起こりがちになります。給与明細書を間違いなく、スピーディーに作成するには、給与計算ソフトを活用しましょう。

「弥生給与 Next」は、給与支給額の自動計算はもちろん、給与・賞与明細や源泉徴収票のWeb配信にも対応しており、給与計算や年末調整業務の効率化に役立ちます。自社に合った給与計算ソフトを活用して、業務の効率化を目指しましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。